所得税の基礎控除額の早見表【2026年版】

2025年の所得税改正により、所得税の基礎控除の金額は、年収(所得)により異なり、大変複雑になります。 年末調整や確…[続きを読む]

基礎控除申告書には、「給与所得以外の所得の合計額」という記入欄があります。ここに、副業の収入(所得)を書かないといけないのでしょうか?/書かなくても良いのでしょうか?

実は、国税庁の電話相談センターでも、間違った回答(または、誤解を招く回答)がされるほど、難しい内容の一つです。

今まで受けた、よくある質問を参考にしながら、基礎控除申告書への副業収入の記入について、徹底的に解説します。

目次

まず、そもそも、年末調整における副業収入の申告について解説しておきます。

年末調整とは、会社から支給された給料に対して、会社で行うものです。

具体的には、毎月の給料から、所得税が差し引かれていますが(源泉徴収)、この金額は、仮の金額ですので、年末に本来の所得税額を計算して調整します。

対象となるのは、あくまでも、その会社から支払われた給与(賞与・各種手当を含む)だけです。

副業の収入(所得)の申告は、年末調整では行いません。副業所得の申告は、確定申告で行います。

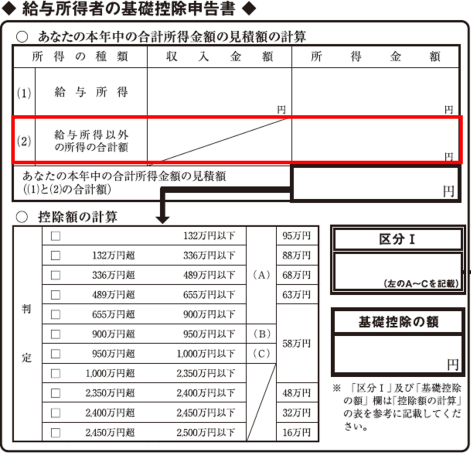

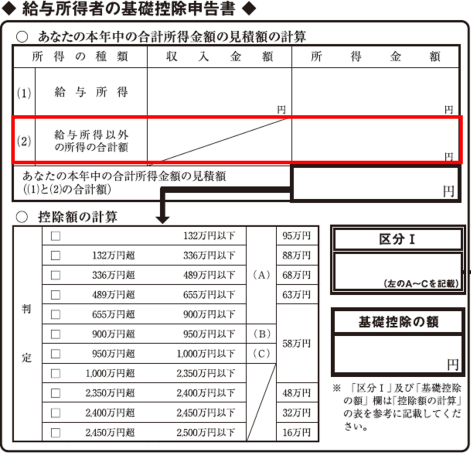

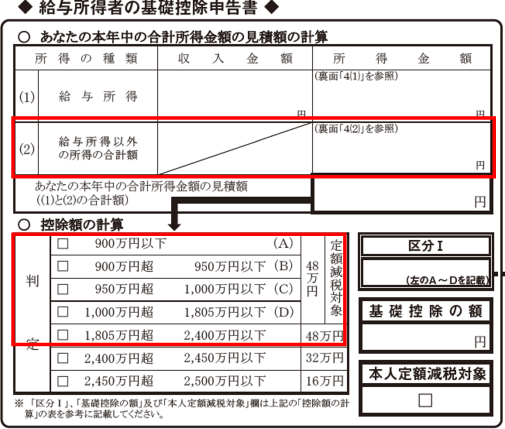

一方で、基礎控除申告書に、副業の所得だけ記入が必要です。下図の赤枠で囲った箇所、「給与所得以外の所得の合計額」欄に記入します。

「給与所得以外の所得」という名称のとおり、副業収入だけでなく、公的年金等の収入や、不動産の売却収入、株式の譲渡収入(「源泉あり」を除く)など、いろいろな収入の合計を記入します。

それぞれの収入(所得)の内訳を記入する必要はなく、合計額だけ記入します。そのため、それが何の収入であるか、会社にはわかりません。

ただ、副業の収入(所得)がある人は、ここに記入する必要があります。原則的には、たとえ、1円でも収入(所得)があれば、記入が必要です。

基礎控除申告書へ副業収入を記入しないと、基礎控除額を正しく計算できなくなります。その結果、場合によっては、過少申告となり、意図的であれば、脱税になりかねません。

どういうことか、例をあげて説明します。

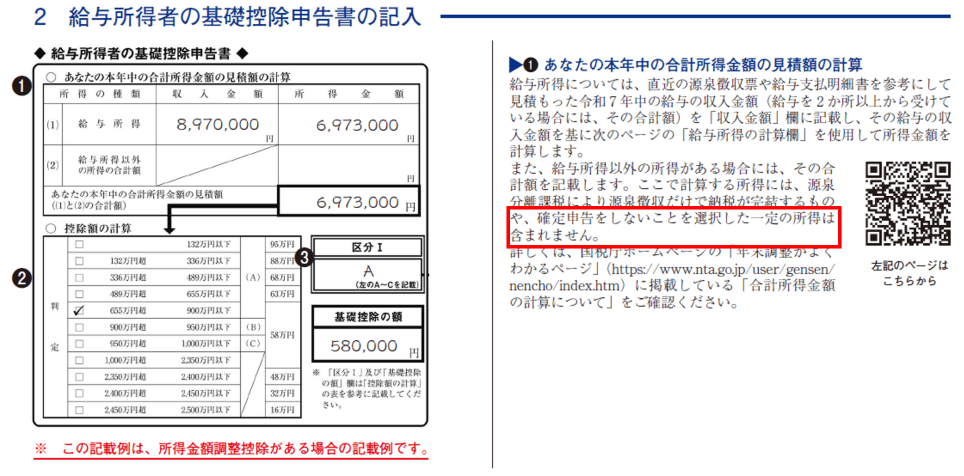

上の図は、年収475万円の場合の基礎控除申告書です。「給与所得を計算」すると、給与所得の金額は、3,358,400円です。

すると、合計所得は「132万円超~336万円以下」に該当しますので、基礎控除額は88万円です。

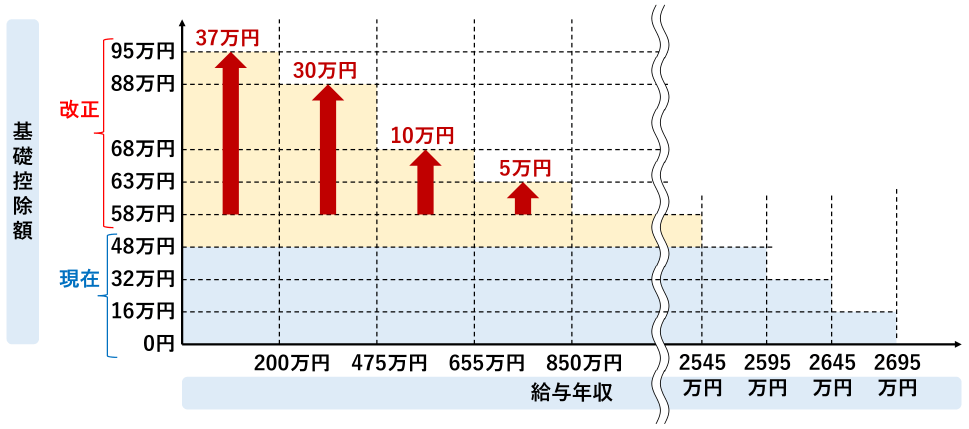

(2025年から、基礎控除額は、年収によって大きく変わります。詳細は下記をご覧ください)

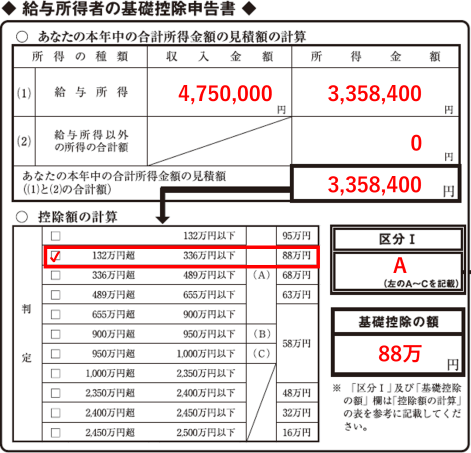

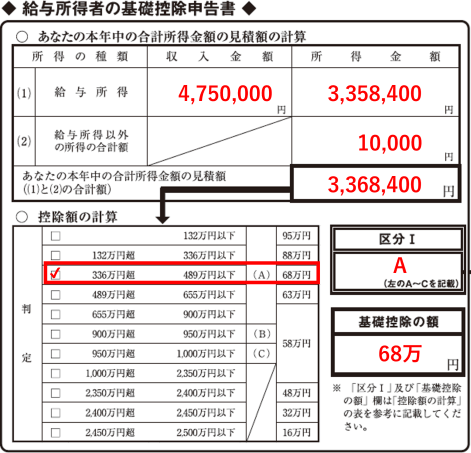

こんどは、副業収入(所得)があるケースです。

クラウドソーシングで、原稿を執筆して、1万円の副業収入(雑所得)があったとします。

給与所得の金額:3,358,400円に、雑所得10,000円を足すと、合計所得金額は、3,368,400円です。

すると、合計所得は「336万円超~489万円以下」に該当しますので、基礎控除額は68万円です。

なんと、副業所得が1万円あるだけ、基礎控除額が20万円も下がってしまいました。ただし、この場合に、増加する税金は、約2万円です。そこまで大きな金額ではありません。

しかし、境目の年収近くにいる場合、副業収入(所得)を記入するかしないかで、基礎控除額が変わってしまいますので、大変大きな問題です。

「基礎控除申告書に副業収入を記入する」なんて聞いたことがないという人も多いのではないでしょうか?

実は、2020年(令和2年)から、記入が必要でした。しかし、2024年までは、合計所得2,400万円(給与収入2,595万円)以下の人は、基礎控除額は、全員一律で48万円でしたので、よほどの高所得者でないかぎり、副業収入を記入してもしなくても影響がなかったのです。

(下図は、令和6年分の基礎控除申告書です。)

ところが、2025年(令和7年)から、所得によって、基礎控除額が大きく異なることになりました(下図は、給与年収と基礎控除額を図示したもの)。

そのため、副業収入の記入あり/なしが、影響するようになってしまったのです。

副業収入を記入する必要があるのはわかったとして、何をどこまで記入すればよいのでしょうか? それが非常に大きな問題です。

実は、国税庁の相談窓口でも、担当者によって解釈の相違があるほど、大混乱している状況です。

私が、当初、国税庁の相談窓口に問い合わせた際、回答を受けたのは、「20万円以下は記入不要」というものです。

国税庁作成の「基礎控除申告書の記載例」を参照すると、「確定申告しないことを選択した一定の所得は含まれません」と記載されています。

給与年収2,000万円以下、かつ、他の所得の合計が20万円以下の場合、確定申告不要ですので、その延長線で解釈して、「20万円以下は記入不要」という回答を受けました。

給与年収2,000万円以下、かつ、他の所得の合計が20万円以下の場合、確定申告不要ですので、その延長線で解釈して、「20万円以下は記入不要」という回答を受けました。

また、再度、国税庁に問い合わせた際にも、担当者の方が、「上記のように解釈します」と仰っていました。

個人的にも、公平性の観点で考えると、この解釈が妥当であると考えました。なぜなら、年末調整の書類記入時点で副業収入がすでにある人は記入しますが、年末調整の書類記入後に副業収入があった人は記入しないことになり、同じ所得金額でも、基礎控除額に差が生じて不公平になるからです。

もちろん、年末調整後でも、副業収入が判明したら、修正して再提出すべきですが、翌年1月31日までに間に合わなかった場合、どうすべきかは、実務的に非常に難しいところです。

ところが、他の方から、国税庁、または各税務署に問い合わせたところ、「副業収入(所得)はすべて記入が必要」であるとの回答を受けたと、連絡がありました。

そこで、私も、再度、国税庁の相談窓口に問い合わせ、こういう意見もあるので「何が正しいのか調査してほしい」とお願いしたところ、「原則的に、副業収入(所得)はすべて記入してください」との回答を受けました。

わざわざ時間をとって調査をしてもらいましたので、おそらくこちらが正しいものと思われます。

さきほど紹介した「確定申告しないことを選択した一定の所得は含まれません」という記載は、源泉徴収で課税が終了している上場株式の譲渡所得などを指すとのことです(これについては、後で詳しく解説します)。

いずれにしても、窓口の担当者によって回答が異なりますので、ぜひ国税庁のホームページ等で、明確な見解を発表してほしいところです。

「副業収入(所得)は1円でも記入が必要」であることはわかりましたが、それでは、いったい、どんな収入をどこまで記入すればいいのでしょうか?

何が所得であるかは、税務署や税理士でも見解がわかれるほど難しい問題です。

ただ、基礎控除申告書に記入が不要な収入(所得)は明確に決まっていますので、まずは、それを列挙します。

【参照】国税庁「令和7年分 年末調整のしかた 合計所得金額の計算について」の末尾7(4)(5)(6)

明確に、基礎控除申告書に記入が不要な収入(所得)は、この3つです。

要するに、一般的には、証券会社の「特定口座(源泉徴収あり)」での、上場株式等の売却利益や配当利益のことになります。これらは、売却(配当)の時点で、所得税と住民税を合わせて20.315%が源泉徴収され、課税が終了します。確定申告は不要です。

ただし、他の所得と損益通算するために、確定申告を選択した場合は、この所得も含めて、基礎控除申告書に記入が必要となります。

次に、記入が必要な収入(所得)について紹介します。結論からいうと、上記以外のすべてであり、大量にあります。

主要なものを列挙します。

それぞれごとに、簡単に解説します。

大家さんなど、アパート・マンションの家賃収入、土地・駐車場の賃貸収入は、不動産所得となります。

不動産所得は、総収入金額から必要経費を差し引いたものです。

必要経費には、賃貸不動産の修繕費、損害保険料、租税公課(税金)、減価償却費、借入金の利子などがあります。

個人事業主など、継続的にその事業を行い、その事業で生計を立てている場合の収入は、事業所得となります。

事業所得は、収入から経費を差し引いたものです。

必要経費には、上記事業の収入を得るために必要な売上原価や、販売費・一般管理費、その他の費用があります。

青色申告特別控除(最大65万円)の適用を受ける場合には、控除した後の金額です。

基礎年金・厚生年金など、公的年金等を受給している場合、雑所得となります。

公的年金等の収入金額から公的年金等控除額を差し引いたものが、雑所得です。

公的年金等控除額は、一般的には、65歳未満が60万円、65歳以上が110万円ですが、年金収入が多い人は異なります。

なお、個人年金など私的年金による収入に対しては、公的年金等控除額を差し引くことはできません。

会社員などで、副業として収入(報酬)を得た場合の収入は、雑所得となります。また、先物取引(FXなど)、仮想通貨(暗号通貨)による所得も、雑所得です。

総収入金額から必要経費を差し引いたものが、雑所得です。

必要経費の考え方は、事業所得と同じです。

車両、機械、書画、骨とう、宝石、金地金、ゴルフ会員権などは、総合課税の譲渡所得となります。

総収入金額から取得費(取得にかかった費用)と譲渡費用(譲渡にかかった費用)を差し引き、さらに特別控除額(最高50万円)を控除したものが、譲渡所得です。

取得費が不明な場合は、譲渡金額の5%とします。

生活に通常必要な動産(30万円を超える貴金属等及び書画等を除く)の譲渡による所得は非課税です。

たとえば、フリマで、自分が利用していた洋服や書籍を売った場合の収入は非課税です。

土地、建物は、分離課税の譲渡所得となります。

総収入金額から取得費(取得にかかった費用)と譲渡費用(譲渡にかかった費用)を差し引きます。

確定申告では、総合課税とは別に分離して計算を行いますが、基礎控除申告書の合計所得金額には加算します。

また、3,000万円の特別控除などの、各種控除を適用する前の金額です。

たとえば、自宅を売却して1,000万円の所得がある場合、3,000万円の特別控除を適用すれば、税額はゼロになりますが、基礎控除申告書の合計所得金額には、1,000万円を加算します。

公社債・株式等の売買・配当については、所得の種類がややこしいのですが、基本的には、「記入が不要な収入」の箇所であげたもの以外は、基礎控除申告書の合計所得金額に含めます。

つまり、一般的には、証券会社の特定口座(源泉徴収あり)を選択している場合以外は、ほぼすべて、合計所得金額に含めます。

特定口座(源泉徴収あり)を選択している場合でも、他の所得と損益通算(赤字と相殺)するために、総合課税、または、申告分離課税を選択する場合には、合計所得金額に含めます。

退職金が支給された場合、退職所得となります。

退職手当等の収入金額から退職所得控除額を差し引き、その残額に2分の1をかけたものが、退職所得です(2分の1をかけないケースも一部あります)。

退職所得に対する税金は、通常、退職金が支給される際に差し引かれて(源泉徴収)課税が終了し、確定申告は不要ですが、基礎控除申告書の合計所得金額には加算します。

継続性がなく、一時的な収入は、一時所得になります。代表的なものに、生命保険金、宝くじの懸賞当せん金、競馬・競輪の払戻金があります。

総収入金額から、その収入を得るために支出した金額の合計額を差し引き、さらに特別控除額(最高50万円)を控除したものが、一時所得です。

実は、ふるさと納税の返礼品は、一時所得に該当しますが、50万円以下であれば、基礎控除申告書への記入は不要となります。

山林の伐採または譲渡による所得は、山林所得となります。

総収入金額から必要経費を差し引き、さらに特別控除額(最高50万円)を控除したものが、山林所得です。

ここまで、記入が必要な収入(所得)をたくさんあげましたが、どうやって、所得を計算すればよいか迷う方もいるでしょう。でも、ご安心ください。

年末調整の書類を記入する時点では、1年間はまだ終わっておらず、所得は確定していませんので、「見積額」(見込額)を記入します。

つまり、この時点で、正確に所得を計算する必要はありません。あなたが、たぶんこのくらいの金額だろうと、見積もった(予想した)金額を記入すれば良いのです。

これは楽で良いのですが、一方で、不公平を生じさせます。人によって、所得の見積額には大きな差が生じるからです。

たとえば、講演会のセミナー講師をして10万円の収入があったとします。ある人は、経費の金額は不明なので、そのまま10万円を記入するかもしれません。

しかし、別のある人は、新幹線代と宿泊代で5万円かかった気がするので、10万円-5万円=5万円を記入するかもしれません。

10万円と5万円では、かなりの差ですが、どちらも正しいといえます。なぜなら、年末調整書類の記入時点では、あくまでも「見積額」にすぎないからです。見積額の精度は問われていません。

年が明けると、それぞれの所得が確定します。記入した合計所得金額と、実際の所得金額が違っていたら、原則的には、年末調整書類を修正して会社に再度提出する必要があります。

そうしないと、基礎控除額が変化する境目の年収に近い人は、次のような問題が生じます。

特に、追徴課税となるケースで放っておくと、後日、税務署から追徴課税を受け、加算金・延滞金が発生する可能性もあります。

ちなみに、所得20万円超で確定申告をする人も、年末調整書類の再提出が必要です。

なぜなら、年末調整の義務は会社にあり、その金額の間違いを修正して納税する義務も会社側にあるからです。

しかし、実務的には、大きな問題があります。年末調整書類を税務署へ提出する期限は翌年1月31日ですが、確定申告の期間は2月16日~3月15日です。多くの人は、必要経費などの計算を確定申告の時期に行い、そのとき初めて所得が確定するでしょう。

すでに、年末調整が完全に終わっているタイミングで、従業員から書類が再提出され、源泉徴収額を調整のうえ、税務署に提出しなければいけないとしたら、会社側にも大きな負担が生じます。

所得20万円以下であれば、確定申告は不要であるため、年末調整書類に記入した金額が合っているかどうか、確認しないままにしてしまう従業員も多いでしょう。

結局のところ、正直に記入した人が損をする、そんな結果になりそうな予感がします。

個人的には、基礎控除額を年収ごとに変化させるのは、あまりにも事務負担が大きいため、今年度限りで廃止することを強く要望します。

さいごに、よくある質問をいくつか掲載します。

何がどこまで収入(所得)になるかは、非常に複雑であり、税務署や税理士でも見解が分かれるところですが、わかりやすい一般的なケースをあげておきます。

メルカリなどのフリマで、自分が生活に利用していた物品(衣服・書籍など)を販売した収入は、非課税です。記入は不要です。

ただし、せどりのように、継続的に仕入れて販売する場合には、雑所得となりますので、記入が必要です。

ふるさと納税の返礼品は、一時所得です。ただし、一時所得には、50万円の特別控除額があるため、50万円以下であれば、記入は不要です。

ここで、ふるさと納税の返礼品がいくらに相当するかは、非常に難しい問題となります。厳密に計算するのは不可能に近いと思われます。

ふるさと納税の返礼品は、寄付額の最大3割と決められていますので、寄付額の3割で計算しておけば、間違いはないでしょう。

自宅を売却して利益が発生した場合、3,000万円の特別控除を受けることで、税額を0にできることもあります。

その場合でも、その特別控除を受ける前の金額を記入します。

源泉分離課税で、すでに税金が徴収されている場合、合計所得金額には含まれませんが、総合課税を選択する場合は、合計所得金額に加算し、記入が必要となります。

ただ、年末調整の書類記入時点では、ご自身が総合課税で確定申告することを決定しなくても良いですので、記入しないという選択もあります。

確定申告して損益通算するかどうかは、ご本人の自由ですので、年末調整時点では、確定申告する予定がなかったことにすれば問題ありません。

前年に損失がある場合、その損失を将来の年度に向けて、繰り越せるケースがあります(純損失や雑損失の繰越控除)。繰越控除の適用を受ける場合、適用前、つまり、その金額を控除する前の所得金額を記入します。

結婚祝い金、出産祝い金、病気お見舞い金などの慶弔見舞金は、社会通念上相当と認められる範囲であれば、非課税です。

もし、1,000万円など、明らかに逸脱している金額であれば、贈与とみなされ、贈与税の対象となります。贈与税には110万円の基礎控除があるため、110万円以内であれば、贈与税の申告は不要です。

友人の引っ越しを手伝って、いくらかをもらった場合ですが、原則的には、雑所得になると考えられます。しかし、所得ではないという意見もあります。

ご自身の判断で記入していただくしかないでしょう。

年金制度による、障害年金・遺族年金は非課税です。また、労災による各種の補償年金・一時金、雇用保険による失業手当等も非課税です。

相続が発生し、被相続人から財産を引き継いだ場合は、所得税ではなく相続税の対象になります。

ただし、相続で引き継いだ財産を、後日、売却した場合は、その人の所得税の対象となりますので、記入が必要です。