消費税の予定納税と中間申告、対象者と期限および計算方法

事業を経営している方にとって、税金の出費はかなり重い負担と感じられるかと思います。

しかし、確定申告時には税金が発生することが前もって分かっていますし、心の準備も金額の準備もできている場合が多いでしょう。

中間納付は本来、確定申告時の税金面の負担を軽くしてくれるものなのですが、思わぬ時期に突然納付書が届くため困惑してしまう方も多いと思います。

急に高額な税金の納付書が届き「こんな金額払えない!」と焦った経験がある方もいるのではないでしょうか。

そうならないよう、消費税の予定納税と中間申告制度の概要について、分かりやすく解説します。

目次

1.消費税の予定納税と中間申告とは?

予定納税とは、簡単に言えば税金の前払い制度です。

前年の確定申告で納付した消費税額が一定金額以上となると、翌期に予定納税が生じます。

予定納税の納付は義務なので、対象となってしまったら支払うしかありません。

予定納税額は原則、中間申告を行って税額を確定させます。

しかし、「税理士さんが中間申告してるなんて聞いたことがない」と思われた方も多いと思います。

それもそのはず、中間申告書の提出が無かったとしても、税務署が前年の納付税額を元に予定納税額を計算し、あなたの会社に納付書を送り届けてくるのです。

予定納税は「年11回納付」「年3回納付」「年1回納付」の3パターンがあり、前年の消費税額が高額であればあるほど予定納税の回数も増えます。

中間申告には大きく分けて2つの方法があります。

1-1.前年度の実績による申告(予定申告)

予定申告は先ほど触れたとおり、前年の消費税額を元に納付税額と納付回数が決定されます。

税務署から税額が記載された納付書が直接送付されるため、その税額を支払うことになります。

1-2.仮決算による中間申告

前期の消費税額による方法だと、次のようなケースで困ることが想定されます。

- 前期の消費税額がたまたま高額だった

- 当期の業績が悪く、高額な中間納付をすることが難しい

上記のようなケースでは、前年度の消費税額を元に計算された中間納付税額では、必要以上に納付することになる可能性が高いです。

その場合には、「中間申告対象期間」を一課税期間とみなして仮決算を行い、自主的に中間納付税額を計算することができます。

ただし仮決算による中間申告の結果消費税額がマイナスになったとしても、還付を受けることはできません。

この場合には中間納付税額が0円となります。

2.消費税の中間納付が発生する事業者

中間申告の義務が生じる事業者は、前期の消費税額が48万円を超える事業者です。

ただし注意が必要なのは、ここで言う消費税額とは、地方消費税を含まない純粋な国税の分である点です。

普段意識することはないでしょうが、消費税は国税分の消費税と地方消費税に分かれているのです。

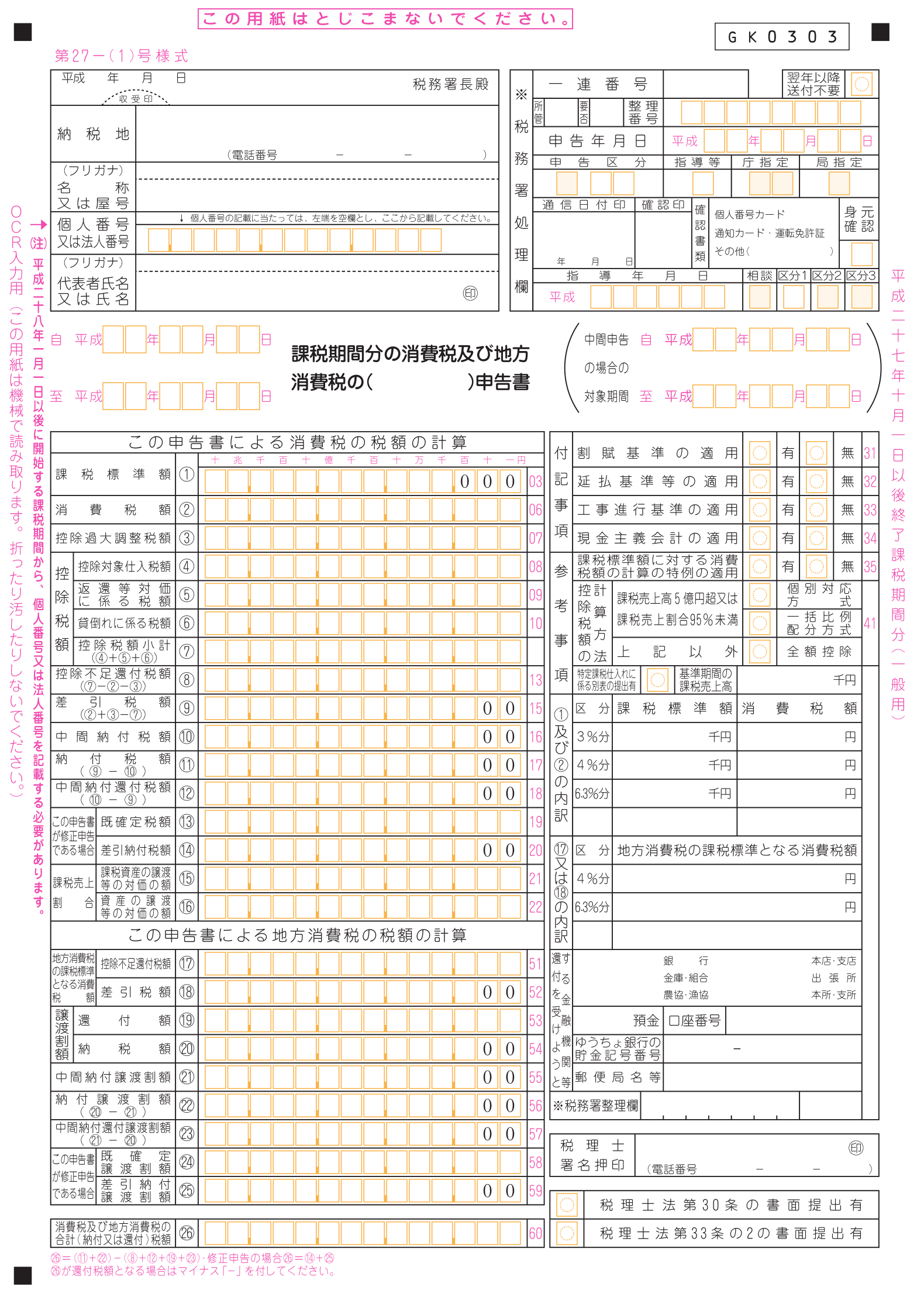

国税分の消費税額は消費税の確定申告書の「差引税額⑨」欄で確認できます。

(画像のサイズが大きいため、クリックで拡大してご覧ください。)

上の画像を参考に、前期の確定申告書の「差引税額⑨」欄の金額が48万円を超えているかどうかを確認してみましょう。

ここの金額が48万円を超えていれば中間申告義務が生じます。

なお、最後に解説しますが、前期の消費税額が48万円を超えていない事業者も、任意で中間申告を行うことができます。

3.消費税の中間納付の回数と中間納付税額

消費税の中間申告には「年11回」「年3回」「年1回」の3パターンがあることは既に説明しました。

この回数の違いは、前期の消費税額によって次のとおり分類されます。

| 前期の消費税額 | 1年の申告回数 | 1回当たりの中間納税額 |

|---|---|---|

| 48万円以下 | 中間申告不要 確定申告1回 |

なし |

| 48万円超400万円以下 | 中間申告1回 確定申告1回 |

前期消費税額の12分の6 |

| 400万円超4,800万円以下 | 中間申告3回 確定申告1回 |

前期消費税額の12分の3 |

| 4,800万円超 | 中間申告11回 確定申告1回 |

前期消費税額の12分の1 |

上記の表でいう「1回当たりの中間納税額」は予定納税による場合です。

仮決算で中間納付税額を申告する場合は、当期の実績次第で各中間申告ごとに中間納付税額は変わります。

4.消費税の中間申告の期限

消費税の中間申告は、「年11回」の場合と「年3回」「年1回」の場合で申告期限や納付期限に多少の違いがあります。

年3回、年1回の場合

まず、「年3回」「年1回」の場合は「各中間申告対象期間の末日から2月以内」とされています。

分かりづらいと思いますので具体例を挙げて説明します。

例:3月決算法人の場合

| 中間申告回数 | 中間申告対象期間 | 中間申告期限 |

|---|---|---|

| 年3回 | 3ヶ月ごと | 8月末、11月末、2月末 |

| 年1回 | 6ヶ月間 | 11月末 |

要するに年3回の場合、「4月~6月分…8月末が期限」「7月~9月分…11月末が期限」「10月~12月分…2月末が期限」というスケジュールとなります。

年1回の場合は「4月~9月分…11月末が期限」ということです。

年11回の場合

次に年11回の場合です。

こちらはやや複雑となっていますので、まずは下の表を参照してください。

| 個人事業者 | 1月~3月分→5月末期限 4月~11月分→中間申告対象期間の末日から2ヶ月以内 |

|---|---|

| 法人 | 最初の1回 → 課税期間開始日から4ヶ月以内 残りの10回分 → 中間申告対象期間の末日から2ヶ月以内 |

なぜこのような分かりづらい期限が設定されているかというと、まだ前期の消費税額が確定する前に申告期限が到来してしまうことを防ぐのが理由です。

前期の確定申告で消費税が確定しないと、予定納税の金額が決まりませんし、そもそも年11回の予定納税が必要となるのかどうかすら判明しません。

年11回の場合最初は分かりづらいですが、それ以降は毎月定額を支払うと考えておけば良いでしょう。

5.消費税の予定納税を無視するとどうなる?

納付すべき消費税額及び地方消費税額の納付が遅れた場合、納付の日までの延滞税が生じます。

「確定申告のときにまとめて支払うから、予定納税は無視する」と考える事業者の方もいそうですが、予定納税の納付は義務なので無視することはおすすめしません。

消費税の予定納税額はそれなりに高額であることが普通なので、少しの遅れでも延滞税が生じる可能性が高いです。

なお、2019年現在の延滞税率は次のとおりです。もし納付が遅れそうな方は、念のため試算してみることをおすすめします。

- 納期限から2ヶ月まで…年利2.6%

- 脳期限から2ヶ月以後…年利8.9%

6.消費税の中間申告を仮決算で行う場合の注意点

ここまで主に予定申告について解説してきましたが、「中間申告対象期間」を一課税期間とみなして仮決算を行う方法もあります。

仮決算による中間申告は、通常の消費税申告と同様に、実際の売上・仕入等の金額によって計算します。

この方法で中間申告を行えば、前期の納税額に左右されることなく、当期の実績に沿ったより正確な中間納付税額を申告することができます。

なお、簡易課税の適用を受けている事業者は、仮決算を行う場合にも簡易課税の方法によって税額を算出することとなります。

仮決算を行う場合でも、中間申告の「年11回」「年3回」「年1回」の回数は変わりません。

ただし、その毎回を仮決算により中間申告する必要はありません。

例えば年11回の中間申告が必要な法人が、10回分を予定申告で、1回分のみを仮決算で行うことも可能です。

ただし一点だけ注意が必要なのは、仮決算によって計算した中間税額がマイナスとなった場合でも、還付を受けることはできません。

その場合は中間納付税額が0円となります。

7.任意の中間申告制度

前年の確定消費税額が48万円以下(中間申告義務のない方)であっても、「任意の中間申告書を提出する旨の届出書」を納税地の所轄税務署長に提出した場合には、自主的に中間申告・納付することができます。

前年までの消費税額が少額でも、当期に売上が急増した場合は確定申告時に多額の消費税が発生してしまいます。

そのようなことが想定される場合に、半期で消費税を支払うことで資金繰りを楽にすることが可能です。

なお、任意の中間申告は6ヶ月間の申告のみです。

通常の中間申告のように年11回や年3回などを選ぶことはできません。

8.法人税の仮決算と消費税の仮決算の違い

法人税にも仮決算による中間申告制度がありますが、消費税の仮決算とは様々な点で違いが見られます。

特に異なるのは回数で、消費税はここまで解説してきたとおり3パターンの中間申告回数があるのに対し、法人税は半期ごとの年1回しか中間申告をすることはできません。

その他、違いをまとめると次のようになります。

| 法人税 | 消費税 | |

|---|---|---|

| 中間申告回数 | 年1回 | 11回、3回、1回の3パターン |

| 添付書類 | 決算申告書類一式 勘定科目内訳書 事業概況書 |

必要なし |

| 還付金 | 受けられる | 受けられない |

法人税の仮決算の方が、決算申告書を作成する手間が生じるため、より正確な計算が求められると言えます。

一方、消費税の仮決算は、乱暴なことを言えば課税売上と課税仕入れに関する処理を正確に行っていれば、不課税取引については無視しても税額は正しく導かれます。

このような理由から、消費税の仮決算の方がより手軽とも言えるでしょう。

まとめ

理解しにくい消費税の中間申告制度について解説してきました。

恐らく中間申告について何も対応することなく、ただただ税務署から送られてきた納付書に従って予定納税を済ませている方がほとんどでしょう。

しかし、資金繰りや確定申告時の税負担のことを考えれば、仮決算による中間申告など、より実態に即した中間納付をするメリットはかなり大きいでしょう。

仮決算をしないまでも、事前に予定納税の対象となっているのかどうかを知るだけでも大きいはずです。

税理士は意外と中間申告に対してノーフォローな場合も多いので、事業者の立場でも中間申告により関心を持つことが必要です。