一般課税・簡易課税・2割特例 比較計算シミュレーション

消費税の計算方式で、一般課税(原則課税)・簡易課税・2割特例の、どれがお得かを比較計算シミュレーションします。[続きを読む]

インボイス制度の導入で、個人事業主の方でも消費税申告が必要になる方が増えています。初めての消費税申告でも解りやすいように、申告書の作成方法をわかりやすく解説します。

目次

この記事では、簡易課税を選択した場合の申告書の作成方法を解説しますが、最初に簡易課税について簡単におさらいしておきます。

「簡易課税制度」とは、事業者が納付すべき消費税額を簡便的な方法で計算する制度のことをいいます。簡易課税制度の主な特徴は次の3点です。

なお、消費税の計算方法には、簡易課税の他に原則の方法と「2割特例」と呼ばれる期間限定の特例があります。簡易課税制度との比較用に、それぞれの特徴を下表にまとめました。

| 納付税額の計算の方法 (AからBを引く) |

対象 | 事前の届出 | |

|---|---|---|---|

| 原則の方法 | A:売上に係る消費税 B:仕入に係る消費税 |

全事業者 | 不要 |

| 簡易課税 | A:売上に係る消費税 B:Aに事業区分ごとのみなし仕入率を乗じた金額 |

前々年の課税売上高が5,000万円以下の事業者 | 必要 |

| 2割特例 | A:売上に係る消費税 B:Aに80%を乗じた金額 |

インボイス制度を機に免税事業者からインボイス発行事業者となった課税事業者 | 不要 (申告書への記載は必要 ) |

簡易課税を選択した個人事業主が消費税の申告で作成する主な申告書と添付書類は次のとおりです。

| 申告書・添付資料名 | 記載事項 |

|---|---|

| 第一表 | 課税標準額から納税額までのまとめ表 |

| 第二表 | 税率ごとの課税標準額の内訳表 |

| 付表4-3 | 税率ごとの消費税額計算表・地方消費税の課税標準となる消費税額計算表 |

| 付表5-3 | 控除対象仕入税額等の計算表 |

特殊な事情がない限り、簡易課税で申告書を提出する個人事業主が作成する申告書等は第一表、第二表、付表4-3、付表5-3の計4つです。

ただし、上記の他に、場合によって以下の書類の作成が必要になることもあります。

旧税率(3%、5%、本則8%※)の適用される取引がある場合に作成します。

記載事項としては付表4-3及び付表5-3と類似した内容です。

※軽減税率8%は旧税率には該当しません

死亡した事業者の申告書を相続人が提出する場合に作成します。死亡した事業者の氏名や事業承継の有無等を記入します。

軽減税率対象資産の譲渡等を行う者が税込価額を税率ごとに区別することが困難な場合に作成します。連続する10営業日において行った売上金額の税込金額とそのうち軽減税率対象資産に係る分の金額等を記入します。

参考:国税庁ホームページ 消費税及び地方消費税の申告書・添付書類等

簡易課税の申告書に記入する項目は大きく分けて次の3点です。

冒頭で言及したとおり、簡易課税では仕入に係る消費税額を集計する必要がないことから、申告書や添付資料に実際の仕入税額を記入する必要はありません。そのため、課税仕入の相手方(仕入先)が適格請求書発行事業者(インボイス発行事業者)であるか否かは、仕入税額の計算に影響を与えません。

なお、簡易課税における「事業区分」とは、下記の区分を意味します。

| 業種 | 具体例 | |

|---|---|---|

| 第1種事業 | 卸売業 | メーカーなどから仕入れた商品を小売店向けに販売する卸売店など |

| 第2種事業 | ・小売業 ・農業・漁業・林業のうち飲食料品の譲渡に係るもの |

一般客向けに商品を販売する商店など |

| 第3種事業 | ・農業・漁業・林業のうち飲食料品の譲渡以外に係るもの ・建設業 ・製造業 |

工務店、町工場など |

| 第4種事業 | ・飲食店業 ・加工賃を対価とする役務の提供 ・第1種から第3種及び第5種から第6種のいずれにも該当しない事業 |

飲食店など |

| 第5種事業 | ・運輸通信業 ・サービス業 |

美容室、理容室など |

| 第6種事業 | 不動産業 | 不動産取引業者など |

ご自身の営む事業がどの事業区分に分類されるかわからない方は国税庁のタックスアンサーをご確認の上、なお疑問点があれば事前に税務署へ確認することをおすすめします。

参考:国税庁タックスアンサー No.6509簡易課税制度の事業区分

簡易課税で申告をするにあたって必要な準備は次の3点です。

1点目と2点目は簡易課税の適用を受けるための要件です。

2023年分の申告書を簡易課税で作成するためには、2023年から事業を始めた方や免税事業者だった方が2023年中に適格請求書発行事業者の登録を受けた場合は2023年末まで、それ以外の場合は2022年末までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長へ提出する必要があります。

3点目は簡易課税で申告書を作成するための準備です。複数の事業を営んでいる方(たとえば雑貨屋と飲食店を経営している方)は、事業区分(雑貨屋と飲食店)ごとに売上高、売上に係る消費税額、値引き・返品・割戻しを行っていればその金額、貸倒があればその金額をそれぞれ集計しておくとスムーズに申告書を作成することができます。

なお、以下では確定申告書等作成コーナーを利用した消費税申告書の作り方を紹介しますが、確定申告書等作成コーナーを利用しないで申告書を作成する方は、国税庁が作成している確定申告の手引きが参照しながら作成することをおすすめします。

参考:令和5年分 消費税及び地方消費税の確定申告の手引き 個人事業者用(簡易課税用)

では、実際に消費税申告書を作成してみましょう。

消費税申告書の作成は国税庁の確定申告書等作成コーナーを使うのが便利です。

まずは国税庁の確定申告書等作成コーナーにアクセスして、消費税申告書の作成画面を開きましょう。

参考:確定申告書等作成コーナー

以下、消費税申告書の入力画面と、各欄の記入方法について解説していきます。

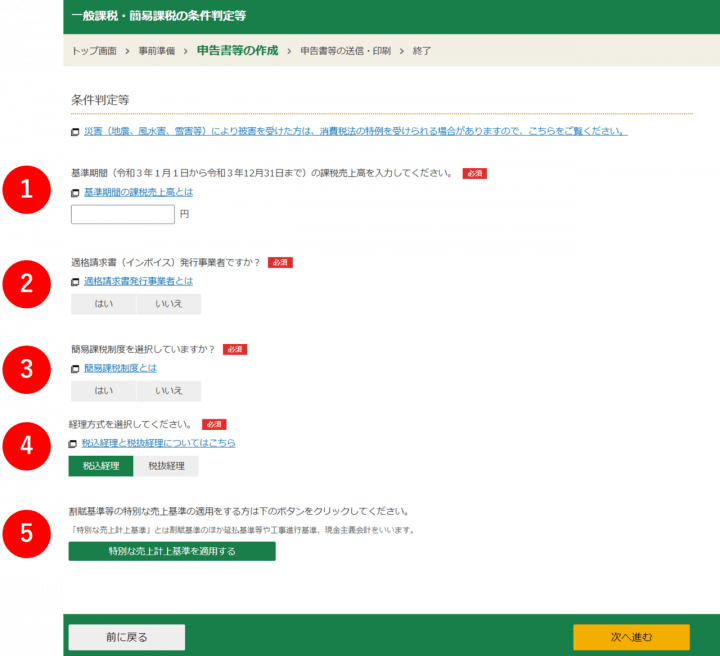

この画面では、基準期間の課税売上高を入力したうえで、経理方法などを選択します。

まず、①「基準期間の課税売上高」の欄には、令和3年(2021年)が課税事業者だった場合は税抜の売上高を、免税事業者だった場合は税込の売上高を記入します(返品・値引きなどがあればその金額をマイナスした金額を記入します)。

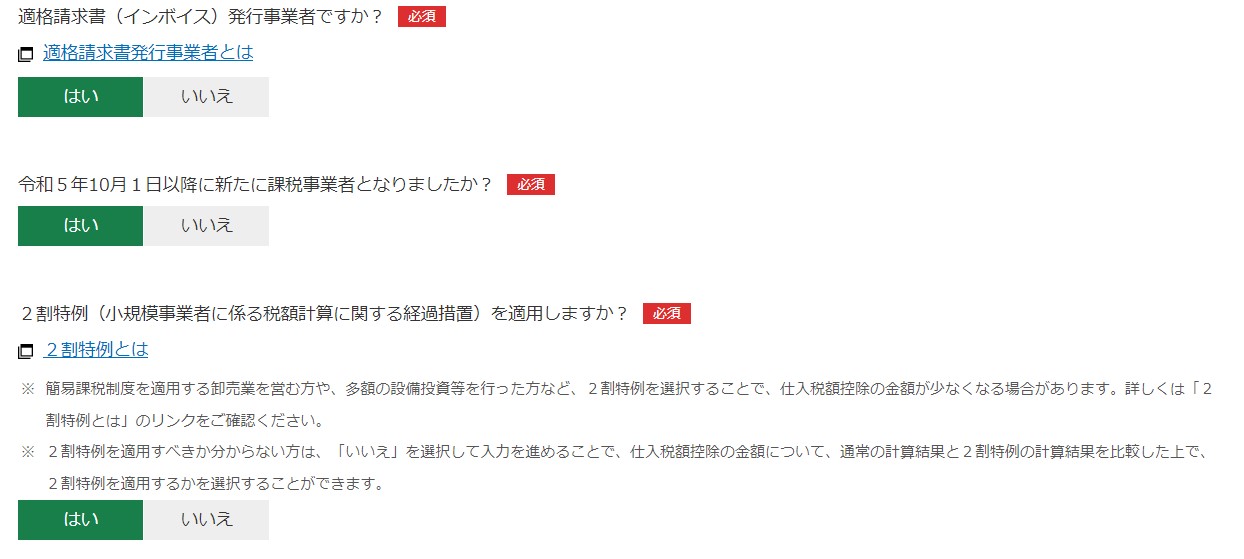

次に、②「適格請求書(インボイス)発行事業者ですか?」では、ご自身の状況に応じて「はい」か「いいえ」を選択します。適格請求書発行事業者登録をしている場合は「はい」を選択してください。

ここで「はい」を選択すると更に次の質問が追加されます。個人事業主の方は特に、2割特例を利用したい方も多いかと思いますが、こちらで2割特例の適用を選択することができます。

2割特例を適用すべきか迷っている場合、以下のページでシミュレーションが可能です。

③「簡易課税制度を選択していますか?」では「はい」を選択してください。「いいえ」を選択すると簡易課税による申告書を作成できなくなります。

最後に、④「経理方式を選択してください」では、普段の帳簿を税抜経理方式と税込経理方式のどちらで作成しているかを選択します。

ご自身で作成した貸借対照表に「仮受消費税」という項目があれば、税抜経理方式を選択していることを意味します。

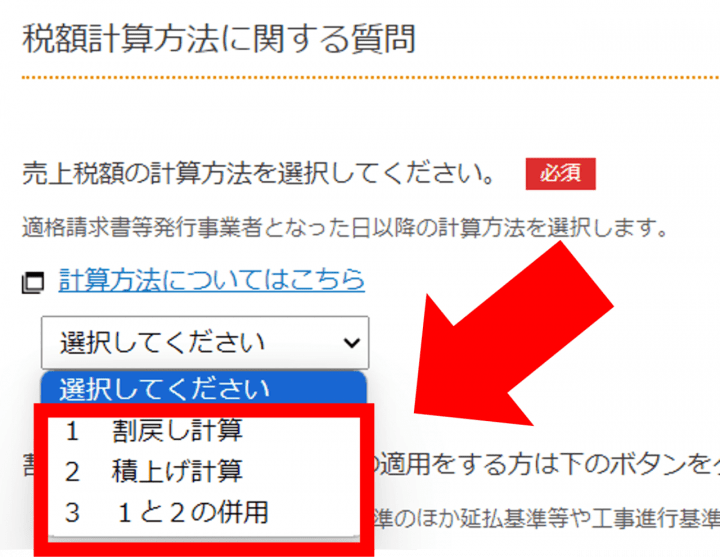

なお、「適格請求書(インボイス)発行事業者ですか?」で「はい」を選択していると税額計算方法に関する質問が、基準期間の課税売上高として1,000万円超の数字を入力すると「軽減税率に関する質問」がそれぞれ出現します。

税額計算方法に関する質問は、売上に係る消費税額を税込金額から計算している場合は「1 割戻し計算」を、請求書に記載した消費税額の合計額で計算している場合は「2 積上げ計算」を、併用している場合は「3 1と2の併用」を選択してください。

また、「軽減税率に関する質問」は、特例の適用を受けない限りは「いいえ」を選択して問題ありません。

特別な売上基準の適用を受ける方以外は「次へ進む」を押してこの画面は終了です。

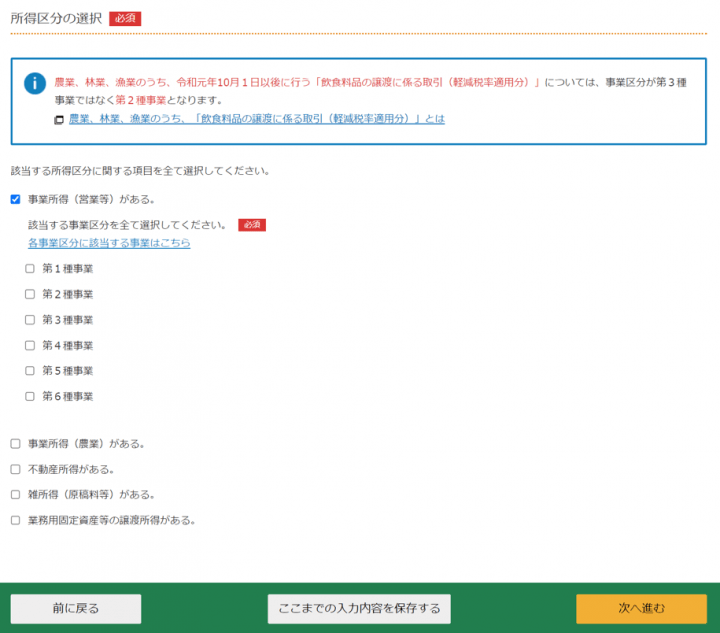

この画面では、ご自身の所得区分を入力します。このうち、「事業所得(営業等)がある」もしくは「雑所得(原稿料等)がある」を選択すると、事業区分の選択画面が出現します。

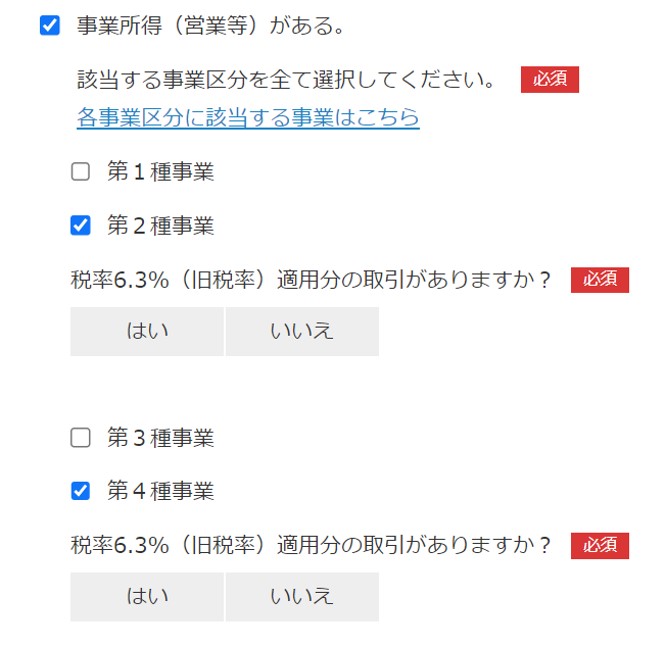

たとえば、雑貨店と飲食店を営む個人事業主の場合は、「第2種事業」(雑貨店がこれに該当します)と「第4種事業」(飲食店がこれに該当します)を選択します。

そうすると、それぞれの事業について「税率6.3%(旧税率)適用分の取引がありますか?」という選択肢が出現するので、ご自身の状況に応じて「はい」か「いいえ」を選択します。

なお、「税率6.3%」とは、2014年4月から2019年9月30日までの取引に適用された8%の税率のことを意味します(8%の消費税率は、6.3%の国税と1.7%の地方消費税で構成されているため、このようなわかりづらい表記になっています)。

選択したら「次へ進む」を押します。

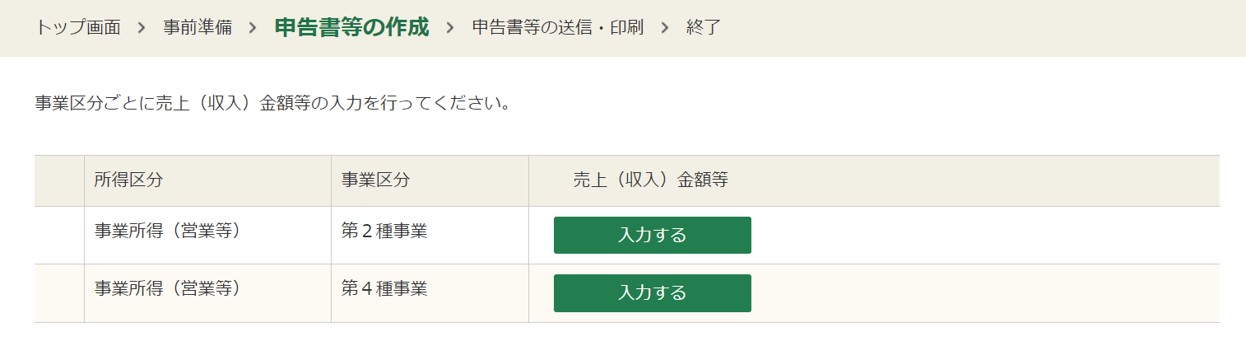

前の画面で選択した事業区分の数だけ入力ボタンが出現するので、「入力する」を押します。

そうすると次の画面が出現します。

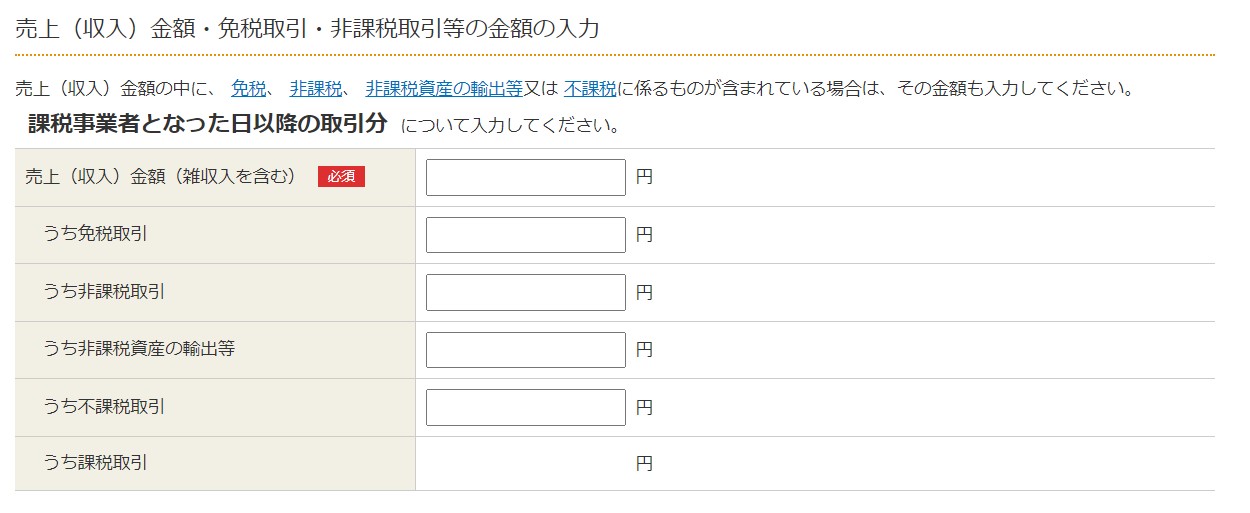

「売上(収入)金額・免税取引・非課税取引等の金額の入力」では、売上金額の内訳を入力します(税込経理方式の場合の画面です)。

まずは売上金額を入力します。税込経理方式の場合は税込売上金額を入力してください。

次に、

があれば、それぞれの欄に入力します。特に該当がなければ空欄のままで問題ありません。

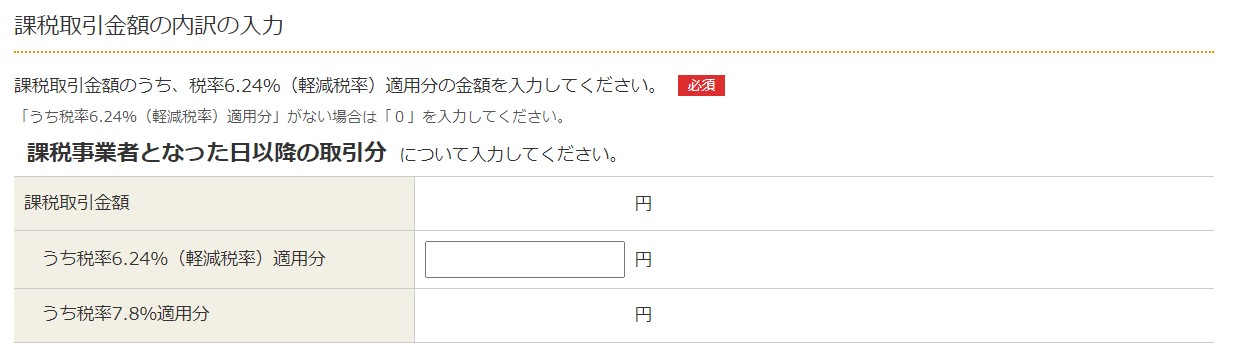

「課税取引金額の内訳の入力」では、軽減税率(飲食料品、一定の新聞など)が適用される売上があればその金額を入力します(「6.24%」とあるのは国税分のみを示すので、通常の社会生活では8%を意味します)。

飲食店業を営んでいる場合、テイクアウト売上は軽減税率が適用されますので、テイクアウト売上があればその売上金額をこの欄に入力します。

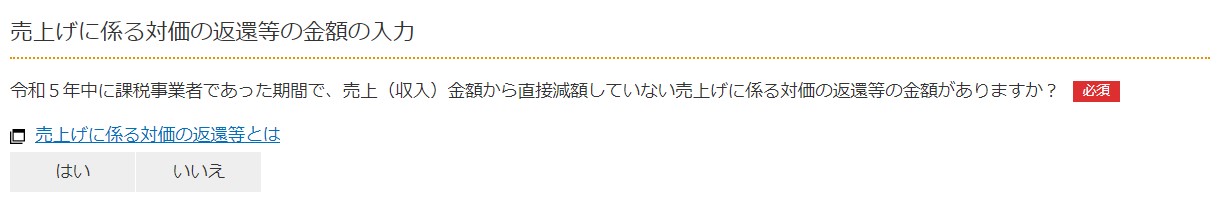

「売上げに係る対価の返還等の金額の入力」では、売上金額から直接減額をしていない返品、値引き、割戻し(購入量などに応じて対価の一部を返金すること)があればその金額を入力します。

値引き後の金額を売上金額としていて、かつ返品があったときは売上金額を減らす経理処理をしている場合は、特段の事情がなければ「いいえ」を選択することになるでしょう。

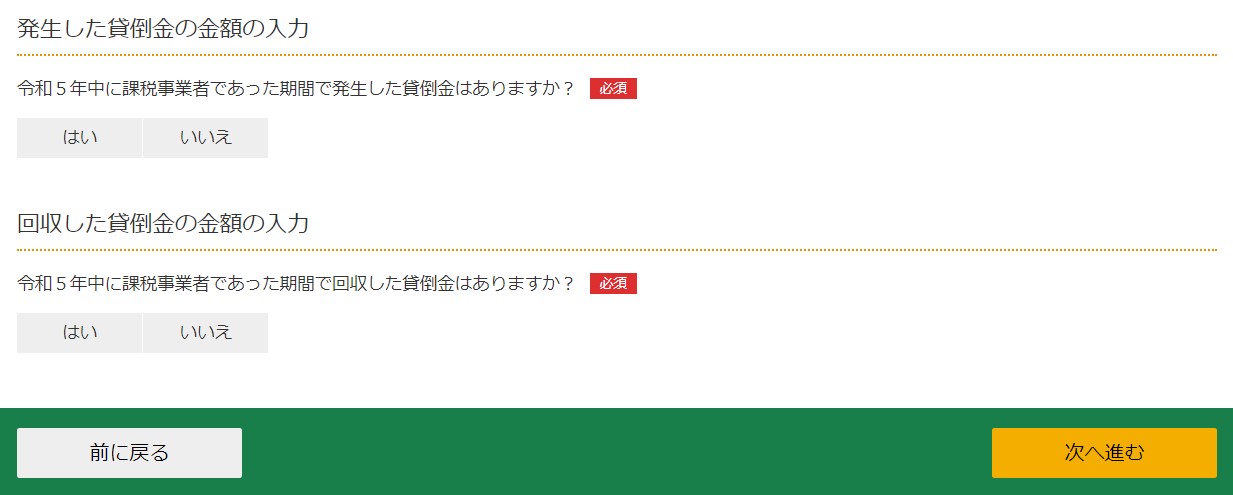

「発生した貸倒金の金額の入力」及び「回収した貸倒金の金額の入力」では、貸倒(売掛金などが回収できなくなること)とその回収があれば金額を入力します。貸倒がなければいずれも「いいえ」を選択してください。・

入力内容を確認したら「次へ進む」を押し、他の事業があれば同じように入力します。

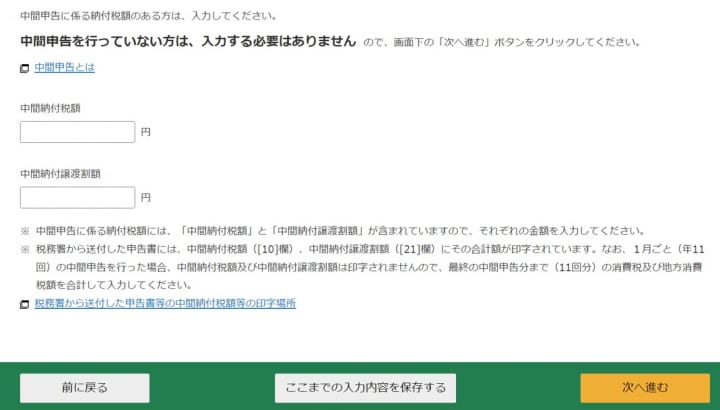

この画面では消費税の中間納付があればその金額を入力します。

消費税の中間納付の有無と中間納付額は前年の実績によって変わります。

税務署から送付されてきた申告書の「中間納付税額」と「中間納付譲渡割額」の欄に数字が印字されていて、かつそれらの合計金額を納付した記憶があれば、その金額を各欄に入力して、「次へ進む」を押します。

この画面では、令和5年分として納付することになる消費税額が示されます。

記載内容のうち、特に「中間納付税額(10)」が本当に表示された金額で正しいか(0円の場合は消費税の中間納付をしていないか)をご確認の上、問題がなければ「次へ進む」を押します。

この画面では、消費税額の納付方法に関する案内の確認と基本情報の入力を行います。基本情報については、去年から引き続き申告を行う方などはあらかじめ情報が入っているので、表示された情報(特に住所)が最新の情報かを確認してください。

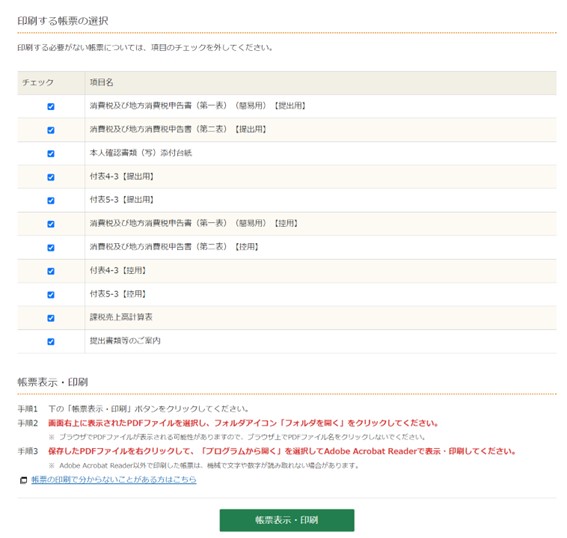

この画面では、提出する申告書を印刷することができます。ここで示した画面は郵送で提出する方法の例ですが、e-Taxで提出する場合であっても電子申告前の帳票確認は可能ですので、提出前に必ずチェックするようにしましょう。

チェックすべきポイントは次章で詳しくお伝えします。

確定申告書等作成コーナーを利用した消費税申告書の作成方法は以上です。あとは、印刷して郵送するか、e-Taxで電子申告して申告書の提出は完了です。

作成した申告書のうち、第一表と第二表はきちんと確認することをおすすめします。第一表と第二表のチェックポイントは次のとおりです。

最後に、消費税申告書を作成する際の注意点をいくつか紹介します。

1点目について、消費税の課税の対象は事業者が事業として行ったものに限られます。個人事業主が事業とは全く関係のない趣味の資産を中古ショップやフリマアプリで販売したとしても、その販売代金は個人事業の売上には含まれない点にご注意ください。

2点目について、簡易課税は事業区分ごとに定められたみなし仕入率を使って控除対象仕入税額を計算します。事業区分を間違えると税額が大きく変わってしまう可能性もあるので、少しでも不安がある場合は税務署へ相談することをおすすめします。

3点目について、納付税額がある場合は申告書の提出と税額の納付の両方が完了して初めてゴールです。「申告書を提出したことで確定申告が終わった気になって税額の納付を忘れる」という人もいますが、期限までに納付できなかった場合は、うっかりミスであっても延滞税がかかりますのでご注意ください。

確定申告後に納付を促すお知らせが国税庁から来ることはありませんので、申告書の提出直後に納付手続きをすることをおすすめします。なお、2023年分の消費税の納期限は2024年4月1日です。