消費税の輸出免税とは?還付や輸出取引の範囲について

経済のグローバル化が進む昨今では、ワールドワイドに事業を行っている事業者も多いことでしょう。

商品の輸出販売はもちろん、外国人に対するサービスの提供など、輸出取引を日常的に行うことはもはや珍しいことではありません。

しかし、消費税の輸出免税に該当する取引なのかどうか、判断がやや複雑な面もあります。

また、輸出売上に対応する仕入区分なども悩ましいポイントではないでしょうか。

この記事では輸出取引に該当する取引とそうでない取引の判断基準や、仕入区分について徹底解説します。

目次

1.輸出免税とは?

輸出免税とは、消費税が免除される輸出取引のことをいいます。

なぜ輸出取引の消費税が免除されているのか、その理由は主に2つあります。

- 日本の消費税を輸出先の国の人に負担させないため

- 輸出される商品の国際競争力を維持するため

例えば日本で仕入れた電化製品をアメリカに輸出するとして考えてみましょう。

日本で電化製品を仕入れた事業者は、当然その仕入れの際に消費税を支払っています。

そうなると、輸出商品にも消費税分を上乗せした価格を設定しなければその事業者は損を被ることになりますよね。

しかし、消費税は「国内で消費される物やサービス」に課せられる税金です。

アメリカ人が日本の消費税相当額を負担するような状況は、消費税の原則に反するのです。

また、消費税分を上乗せした価格で輸出していては、日本からの輸出品の価格が上がってしまい、国際競争力の低下を招きます。

このような事態を防ぐため、輸出取引は消費税を免除されているのです。

(1)輸出免税は消費税の還付を受けることができる

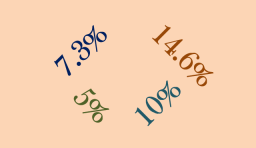

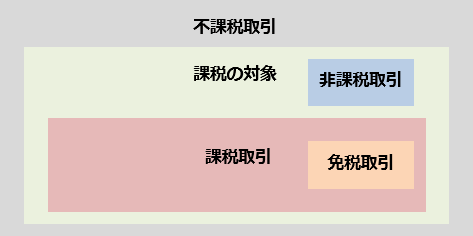

事業者が得た収入は、次の手順に従って消費税区分をすることになります。

上の図を見ていただければ分かるとおり、実は輸出免税は広い意味では「課税売上」に属するのです。

消費税が課税されない課税売上として、0%課税売上などとも呼ばれます。

消費税がかからないという点では「非課税売上」「不課税売上」「免税売上」はすべて同じですが、免税取引は「消費税の還付を受けることができる」という大きなメリットがあります。

なぜ輸出免税の消費税が還付になるのでしょうか?

例えば税抜100万円の機械を国内で仕入れ、海外に120万円で輸出販売するケースで考えてみましょう。

この場合、仕入れ時に「100万円×消費税率10%=10万円」の消費税を支払っています。

一方、海外への輸出販売時は消費税が免除されるため、相手先から受け取る消費税額は0円です。

要するに、この取引だけを見れば「受け取った消費税0円-支払った消費税10万円=10万円」が還付されるということです。

実際にはその他国内の売上高などの影響で消費税を納付する可能性もありますが、輸出販売がメインの企業はその多くが消費税の還付金を受け取っています。

(2)輸出免税で還付金を受取ることに得はあるのか

例えばトヨタなどの自動車産業は、売上の大半が輸出販売で成り立っているため消費税の還付を受けています。

こういった現象に「結局大企業が得をする」という批判もありましたが、消費税の還付を受けているからといって実質的な得はありません。

輸出売上では相手方に消費税を転嫁することができないため、還付金が生じなければ輸出産業は成り立たなくなってしまいます。

この辺りは見解が分かれるところでもありますので、興味がある方は調べてみることをおすすめします。

(3)免税事業者や簡易課税を選択している事業者は還付を受けられない

輸出免税がメインの事業者は消費税の還付を受けることができると解説しました。

しかし、消費税の免税事業者や、簡易課税制度の適用を受けている事業者は消費税の還付を受けることはできません。

今後輸出販売を行う予定がある方は、早めに手を打たなければなりません。

具体的には次の措置が必要です。

- 免税事業者…課税事業者選択届出書を提出し、課税事業者となる

- 簡易課税…簡易課税制度選択不適用届出書を提出し、原則課税に戻す

上記の手続きを踏むことで、輸出販売について消費税還付を受けることができるようになります。

今後輸出販売を始める予定がある方は、前もって自分の消費税の適用関係を把握し、必要な処置を講じましょう。

(4)消費税の還付が生じると税務調査の確率が上がる?

統計を取っているわけではありませんし、税務署の内部情報を知っているわけではないので断言はできませんが、体感的には「消費税還付が生じると税務調査の確率が上がる」と言って間違いありません。

考えてみれば当然の話で、国民や他の事業者から預かった大切な税金を還付するわけです。

その申告内容が適正なのか厳しいチェックが入るのは想像に難くありません。

場合によっては追加書類の提出などで済むケースもありますが、還付金額が大きければ大きいほど税務調査の確率が高くなると考えておいてください。

2.輸出免税に該当する取引とは

輸出免税に該当する取引として、次のものが挙げられます。

- 日本から国外への商品の輸出

- 外国貨物の販売、貸付け

- 国際旅客、国際運輸、国際通信、国際郵便

- 外国貨物に対する荷役、運送、保管等のサービスの提供

- 非居住者(外国人)に対する著作権、特許権等の販売または貸付け

- 非居住者(外国人)に対するサービスの提供

上記の取引のうち、分かりづらいと思われる部分を補足説明していきます。

外国貨物とは、輸出の許可を受けた後の貨物、または輸入の許可を受ける前の貨物をいいます。

国際旅客は日本と外国を結ぶ飛行機の国際線、国際通信は日本と外国間で行われる国際電話等、国際郵便はEMS等が該当します。

最も分かりづらいのは、最後の「非居住者(外国人)に対するサービスの提供」かと思います。

日本に住所がない外国人(非居住者)に対するサービスの提供のうち、輸出免税となるのは「日本国内で直接便益を受けるもの」以外のものです。

例えば外国人旅行客に対する宿泊サービスや飲食サービスなどは、日本国内で直接便益を受けるサービスであるため、輸出免税の対象とはなりません。

この辺の話については後ほどさらに詳しく解説します。

3.輸出免税に該当するか判断が難しい取引

単純に「商品を海外に輸出販売する」というケースなら疑いようもなく輸出免税取引ですが、それ以外の取引は輸出免税の対象となるのかどうか分かりづらい取引も数多くあります。

そんな取引の一部について解説します。

(1)輸出商品の下請け加工

輸出用の商品の製造や下請け加工などは、輸出免税の対象外となり、消費税が課税されます。

下請け加工や製造する商品がその後輸出されようが、国内で販売されようが、下請け加工自体は日本国内で日本の会社同士の取引をしているだけですよね。

「輸出用の商品」という文言があると一見輸出免税が適用されると勘違いしがちなので、混同しないように気をつけましょう。

(2)保税地域に陸揚げした商品を、そのまま国外へ輸出する行為

これは少し複雑な取引です。

例えば国外から商品を輸入し、その商品が保税地域に荷揚げされたとしましょう。

ここで本来であれば輸入許可を受けるのですが、輸入許可を受ける前に再び国外の相手先に輸出販売した場合、どのような取り扱いになるでしょうか。

この場合、その貨物の販売は輸出取引に該当し、輸出免税の規定を受けることができます。

日本国内から貨物を輸出する取引と違いはありませんし、取引の実態を考えれば分かりやすいと思います。

(3)国際旅客、国際運送に国内分が含まれている場合

飛行機の国際線や、国際運送である船便などには、当然国内の輸送分の料金も含まれています。

この場合の国内分の料金については、「国際輸送の一環として行われるもの」と契約で明らかにされている場合に限り、その全額が輸出免税に該当します。

例えば国際輸送の具体例を挙げて見ていきましょう。

- 東京の倉庫から横浜の港までのトラックでの運送料

- 横浜の港からアメリカまでの船便の運送料

- アメリカの港からアメリカの商品配送先までの運送料

これらの運送料を一括して「国際複合一貫輸送」として収受している場合、日本国内の運送料についても輸出免税の対象となるということです。

(4)保税地域内の商品保管倉庫の賃借料

輸出入される貨物の一時保管場所である保税地域内に賃借している倉庫の賃借料は、輸出免税の対象とはなりません。

日本国内の規定と同様に、課税取引となります。

ただし、「保税地域内での貨物の保管サービス」は輸出免税の対象となります。

混同しやすい部分なので注意が必要です。

(5)非居住者(外国人)に対するサービスの提供

先程も一例を挙げましたが、日本に住所を有していない外国人に対するサービスの提供のうち、次のものは輸出免税の対象とはなりません。

非居住者に対するサービスの提供が輸出免税に該当するかどうかは、「日本国内で直接的に便益があるかどうか」を考えれば分かりやすいでしょう。

- 日本国内に所在している物の運送や保管

- 国内の不動産の管理や修理

- 建物の建築請負

- 電車、バス、タクシー等の交通輸送

- 日本国内における飲食又は宿泊

- 理容又は美容

- 医療又は療養

- 劇場、映画館等の料金

- 日本国内間での電話や郵便

- 日本語学校での語学教育についての授業料等

(6)日本支店を有する外国法人に対するサービスの提供

外国法人に対するサービスの提供は輸出免税に該当するケースが多いですが、もしその外国法人が日本支店を有している場合は事情が異なります。

この場合、その取引は外国法人の日本支店を経由して行われたものとして、輸出免税の規定が適用されません。

ただし、次の要件の全てを満たす場合には輸出免税が適用されます。

- サービスの提供が外国法人の国外の本店等との直接取引であること

- 外国法人の国内支店がこのサービスの提供に直接的にも間接的にも関与していないこと

- サービスの提供を受ける外国法人の日本支店の業務が、このサービスの提供と同業でないこと

4.輸出免税を受けるための条件

輸出免税として処理するためには、その取引が「輸出取引」に該当する取引であることを証明する書類を保存しなければなりません。

輸出取引であることを証明する書類とは、一般的に次の書類を指します。

- 輸出許可書

- 輸出の事実を記載した帳簿や請求書等

- 取引先との契約書等

これらの書類を原則7年間保存する必要があります。

もし書類に不備があれば税務調査の際に輸出免税が否認され、課税売上として消費税を課される可能性があるので注意しましょう。

5.輸出免税売上に対応する仕入れの消費税の取り扱い

課税売上高が5億円を超える場合、または課税売上割合が95%未満の場合には、仕入れの消費税を区分する必要が生じます。

輸出用の商品を国内で仕入れた場合、その仕入れはどのように区分すれば良いのでしょうか。

この場合、輸出商品の国内仕入高の消費税区分は「課税売上対応」となります。

冒頭でも少し解説したとおり、輸出免税は広い意味で「課税売上」に該当します。

したがって輸出免税売上に対応する仕入れやその他諸経費は、すべて課税売上対応に区分されることとなります。

6.免税店と輸出免税

最近至るところにある免税店ですが、この免税店と輸出免税の関係性について最後に簡単に解説します。

免税店で購入した商品は文字通り免税となるのですが、これは「外国人旅行者が、購入した商品を国外に持ち出すことが前提」です。

外国人旅行者が日本で購入した商品を自国に帰ってから消費するのであれば、日本で消費税を課税するのは消費税の原則に反しますよね。

このような理由から免税店での商品の購入が免税とされているのです。

ただし、免税店で商品を購入する際に、一定の要件を満たさなければ消費税は免税とはなりません。

その要件は次のとおりです。

- パスポートを提示すること

- 購入者誓約書を提出すること

- パスポートに購入記録票の貼り付けを受けること

また、免税対象となる商品には次のとおり金額の規定がなされています。

- 一般物品(バッグ、家電など消耗品以外の商品)…5,000円以上

- 消耗品(飲食料品、医薬品、化粧品など)…5,000円以上50万円以下

私たち日本人にとっては日本の免税店の規定はあまり関係ありませんが、免税店の経営を考えている事業者にとっては基礎中の基礎となる知識です。

まとめ

この記事では輸出免税の概要について解説してきました。

輸出免税売上がメインの会社は消費税の還付を受けられる可能性が高いですが、実質的な得は無いことを知っておきましょう。

「消費税還付を受けるためだけに輸出販売を始める」なんて話も聞くことがありますが、そこにメリットは無いのです。

輸出免税のよくある落とし穴は、免税事業者や簡易課税制度の適用を受けている事業者は還付を受けることができないという点です。

輸出販売を始める可能性がある方は、早めに税理士に相談し、必要な処置を講じましょう。

消費税の還付申告をすると、通常の申告以上に税務署の目が厳しくなります。

税務調査の対象になりやすい面もありますので、慎重な経理処理が求められます。