不動産の消費税還付による節税は現在でも可能か?

この記事では、不動産投資によって消費税が還付になる仕組みと、現在でも不動産投資で消費税還付を受けることができるのかど…[続きを読む]

この記事では、高額特定資産を取得した場合の消費税の特例とは何なのか、特例の概要と高額特定資産に該当する資産の該当範囲、簡易課税制度の適用制限など、分かりやすく解説します。

目次

消費税には、中小企業などの事務負担の増加を考慮して「消費税の納税義務の免除制度」や、簡易的に消費税の計算ができる「簡易課税制度」があります。

しかし、事務負担のことを配慮する必要のない大会社やプライベートカンパニーなどが、この制度を利用して「消費税の課税を免れているケース」や「消費税の還付を受けているケース」が多くありました。

それを排除するために2016年に設けられた制度の1つが「高額特定資産を取得した場合の消費税の納税義務の免除の特例」です。(以下、「高額特定資産を取得した場合の特例」)

「特例」と名前がついていますが、納税者に不利になる特例です。

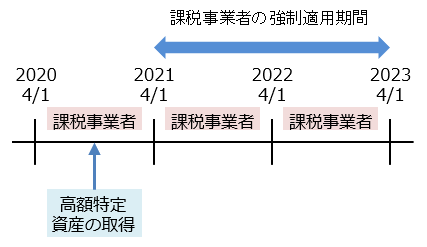

事業者が、消費税の免税期間および簡易課税制度の適用を受けない期間中に、「高額特定資産」の購入(課税仕入)を行った場合は、その課税仕入を行った課税期間を含む3課税期間は消費税の免税事業者制度および簡易課税制度を利用できなくなる制度です。

消費税の課税期間のイメージは次のようになります。

「高額特定資産」に該当する資産は、棚卸資産および調整対象固定資産のうち、取引単位ごとに支払額(税抜)が1,000万円以上の資産を言います。調整対象固定資産とは、次のとおりです。

| 調整対象固定資産 |

|---|

| 次の資産のうち1単位の購入額が税抜100万円以上の資産 ・建物 ・構築物 ・機械及び装置 ・船舶、航空機 ・車両及び運搬具 ・工具、器具及び備品 ・鉱業権その他の資産 |

高額特定資産で最も多いのは、建物です。

建物の購入価格・建築価格はたいていの場合、1,000万円以上であり、事業者が建物を購入・建築すると、「高額特定資産」の扱いになることが多いです。

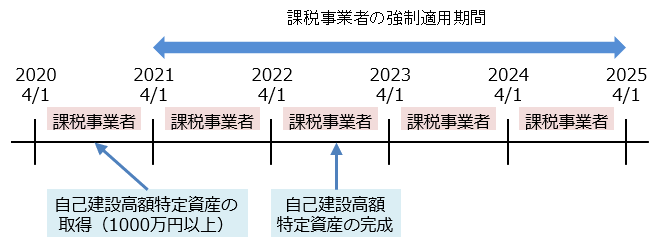

「高額特定資産」のうち、事業者が自ら建設等して取得した高額特定資産のことを「自己建設高額特定資産」と言います。「自己建設高額特定資産」は、その建設等にかかった材料費や経費などの課税仕入額の合計が1,000万円以上(税抜)の資産です。ただし、建設等にかかった課税仕入のうち、免税期間中や簡易課税制度の適用を受ける課税期間のものは除かれます。

「自己建設高額特定資産」を取得した場合は、以下の期間において免税事業者制度を利用できなくなります。

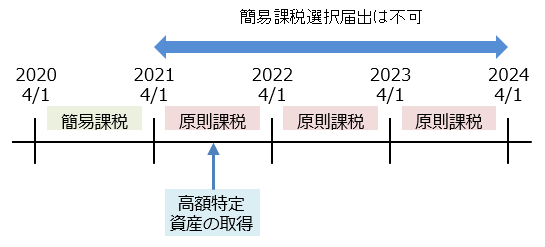

簡易課税制度の適用を受けるためには、適用を受ける課税期間の前日までに「消費税簡易課税制度選択届出書」を提出する必要があります。しかし、事業者が「高額特定資産」の取得、または「自己建設高額特定資産」の取得を行った場合は、「高額特定資産」の課税仕入を行った課税期間を含む3課税期間内は、簡易課税選択届書の提出をすることができません。

「高額特定資産を取得した場合の特例」が創設された背景には、基準期間の課税売上高が1,000万円未満の場合の「消費税の納税免除制度」や、基準期間の課税売上高が5,000万円未満の場合の「簡易課税制度」を意図的に選択することにより、消費税の還付を行なうケースが増加したことをきっかけに創設されました。

例えば、消費税の原則課税期間に高額な資産を購入し消費税の課税仕入を行い、その後「簡易課税選択届出書」を提出し、その資産を売却することで消費税の納税額を少なくすることが可能でした。しかし、「高額特定資産を取得した場合の特例」により、このスキームを利用することは難しくなりました。

「高額特定資産を取得した場合の特例」が創設される前は、上記で説明した「原則課税時に高額な資産を購入し、翌年、簡易課税を選択してから資産を売却する方法」と、「自動販売機設置スキーム」と言われる方法が消費税の節税対策として用いられていました。

「自動販売機設置スキーム」とは、居住用マンション経営を行う場合、マンションの完成年度に賃貸料を発生させず、自動販売機を設置することで課税売上を発生させ、消費税の課税売上割合を100%にしてマンション建築費用の消費税全額の還付を受けます。それから、還付を受けた後「消費税課税事業者選択不適用届出書」を税務署に提出し、翌事業年度からは免税事業者になる方法です。

マンション建設にかかる消費税が全額還付されるため、「自動販売機設置スキーム」は大流行しました。しかし、2010年(平成22年)に行われた税制改正で、「調整対象固定資産」という新しい制度が作られたため、このスキームを利用することは難しくなりました。

「調整対象固定資産」の制度とは、「調整対象固定資産(100万円以上)」を取得後3期間の平均課税売上割合が著しく変動した場合は再計算を行い、差額を追加納付しなければならない制度です。この制度により、「自動販売機設置スキーム」は利用できなくなると思われたのですが、課税事業者届出書の提出で課税事業者になるのではなく、金の売買などを行い課税売上1,000万円以上にして課税事業者になることで、この制度を回避できるスキームが作られました。そこで、国税庁は、2016年(平成28年)に「高額特定資産を取得した場合の特例」を制定しました。

「高額特定資産を取得した場合の特例」が制定されたことにより、先にご紹介した2つの消費税還付のスキームを利用することがさらに難しくなりました。では、特例によって消費税の納付額は、どれくらい変化したのでしょうか。改正前と改正後の消費税額の影響を見ていきましょう。

前提:2020年~2022年までの課税売上は3,300万円、課税仕入額は2,200万円(高額特定資産を含まず) 高額特定資産は2020年に2,200万円で購入し、2021年に3,300万円で売却。

簡易課税の事業区分は第5種サービス業(みなし仕入率50%)で計算。

<改正前>

| 2020年 | 2021年 | 2022年 | 合計額 | |

|---|---|---|---|---|

| 原則課税 | 簡易課税 | 簡易課税 | ||

| 課税売上にかかる消費税 | 300万円 | 300万円 | 300万円 | 900万円 |

| 高額特定資産の 売上にかかる消費税 |

300万円 | 300万円 | ||

| 課税仕入にかかる消費税 | 200万円 | 200万円 | 200万円 | 600万円 |

| 高額特定資産の 仕入にかかる消費税 |

200万円 | 200万円 | ||

| 消費税額合計 | -100万円 (還付) |

300万円 ※1 |

150万円 ※2 |

350万円 |

※1 課税売上にかかる消費税合計600万円(課税売上にかかる消費税+高額特定資産の売上にかかる消費税)-(600万円×みなし仕入率50%)=300万円

※2 課税売上にかかる消費税300万円-(300万円×みなし仕入率50%)=150万円

<改正後>

| 2020年 | 2021年 | 2022年 | 合計額 | |

|---|---|---|---|---|

| 原則課税 | 原則課税 (強制) |

原則課税 (強制) |

||

| 課税売上にかかる消費税 | 300万円 | 300万円 | 300万円 | 900万円 |

| 高額特定資産の 売上にかかる消費税 |

300万円 | 300万円 | ||

| 課税仕入にかかる消費税 | 200万円 | 200万円 | 200万円 | 600万円 |

| 高額特定資産の 仕入にかかる消費税 |

200万円 | 200万円 | ||

| 消費税額合計 | -100万円 (還付) |

400万円 | 100万円 | 400万円 |

改正前と改正後の消費税の合計納税額は、改正後の方が50万円増加します。

前提:2020年~2020年までの自動販売機の売上は年間10万円(課税売上、税抜)、自動販売機の売上にかかる消費税1万円

居住用マンションは2020年に完成し、2021年と2022年の年間賃貸収入3,000万円(非課税売上)

居住用マンションの取得費2億2千万円(高額特定資産)

2021年より「消費税課税事業者選択不適用届出書」の提出により免税。

<改正前>

| 2020年 | 2021年 | 2022年 | 合計 | |

|---|---|---|---|---|

| 原則課税 | 免税 | 免税 | ||

| 課税売上にかかる 消費税 |

1万円 | 1万円 | 1万円 | 3万円 |

| 高額特定資産 にかかる消費税 |

2,000万円 | 2,000万円 | ||

| 消費税額 | 1,999万円 (還付) |

免税 | 免税 | -1,999万円 (還付) |

<改正後>

「課税売上割合が著しく変動した場合」に該当するかどうか調べるため、課税売上割合を計算

| 2020年 | 2021年 | 2022年 | 合計 | |

|---|---|---|---|---|

| 課税売上高 | 10万円 | 10万円 | 10万円 | 30万円 |

| 非課税売上 | 3,000万円 | 3,000万円 | 6,000万円 | |

| 売上合計 | 10万円 | 3,010万円 | 3,010万円 | 6,030万円 |

| 課税売上割合 | 100% | 0.3% | 0.3% | 0.5% |

※調整対象固定資産の消費税額は通算課税売上割合の0.5%で計算

| 2020年 | 2021年 | 2022年 | 合計 | |

|---|---|---|---|---|

| 原則課税 | 原則課税 (強制) |

原則課税 (強制) |

||

| 課税売上にかかる 消費税 |

1万円 | 1万円 | 1万円 | 3万円 |

| 高額特定資産 にかかる消費税 |

2,000万円 | -1,990万円 ※3 |

2,000万円 | |

| 消費税額 | 1,999万円 (還付) |

1万円 | 1,991万円 | -7万円 (還付) |

※3 調整対象固定資産税の加算額は、高額特定資産の消費税額から通算課税売上割合を差引いた額 2,000万円-(2,000万円×0.5%)=1,990万円

改正前は1,999万円の消費税の還付を受けられましたが、改正後は「調整対象固定資産税の加算額」により、還付額はたったの7万円になります。

「高額特定資産を取得した場合の特例」には、高額特定資産を取得した場合で課税売上によっては届出書を提出しなければならない場合があります。

届出書を提出しなければならない場合とは、「高額特定資産を取得したことにより、原則課税が強制適用になっている期間で、基準期間の課税売上高が1,000万円以下になった場合」に「高額特定資産の取得に係る課税事業者である旨の届出書」を税務署に速やかに提出しなければなりません。ただし、既に「課税事業者選択届出書」を提出している場合は必要ありません。

消費税関係の届出書の中では、見落としやすい届出書ですので、提出もれに注意しましょう。

今回は、「高額な特定資産を取得した場合の中小事業者に対する特例」についてご紹介しました。

消費税については、消費税法の改正と、その盲点をつくスキームの「いたちごっこ」が続いています。頻繁に消費税法の改正が行われ、どんどん複雑化しています。高額な資産の購入を計画されている方は、購入前に税の専門家である税理士に相談されることをおすすめします。