消費税の一括比例配分方式の具体的な計算方法

仕入税額控除の計算方法には3種類ありますが、中でも一括比例配分方式は個別対応方式よりも比較的容易な計算方法です。

この記事では、一括比例配分方式について具体的な計算方法をわかりやすく解説していきます。

1.仕入税額控除の計算体系

消費税の仕入税額控除の計算方法には3つの方法があることを冒頭で触れました。

そのうち、一括比例配分方式により計算できるケースは限られています。

まずは下の図を見てください。

| 判定① 当期の課税売上高(税抜)が5億円以下 |

→ No |

個別対応方式 または 一括比例配分方式 を選択 |

| ↓ Yes | ||

| 判定② 課税売上割合が95%以上 |

→ No |

|

| ↓ Yes | ||

| 全額控除 | ||

上の図の通り、「当期の課税売上高(税抜)が5億円以下」かつ「課税売上割合が95%以上」の事業者は仕入税額を全額控除することができるため、計算方法を選択する必要は生じません。

一括比例配分方式により計算するケースは次の2通りです。

- 当期の課税売上高(税抜)が5億円超

- 「当期の課税売上高(税抜)が5億円以下」であるが、「課税売上割合が95%未満」

上の2つのケースに該当する場合、事業者は個別対応方式と一括比例配分方式のどちらかを選択しなければなりません。

なお、個別対応方式と一括比例配分方式の選択は任意です。

基本的にはどちらを選んでも問題は生じません。

しかし、一括比例配分方式を選択した場合は2年間継続して一括比例配分方式を採用しなければならないというルールがある点には気を付けましょう。

2.一括比例配分方式とは

ここからは一括比例配分方式による消費税の計算方法を解説します。

一括比例配分方式によって計算する場合、課税仕入れ等の税額の合計額に課税売上割合を乗じて計算します。

計算式は次の通りです。

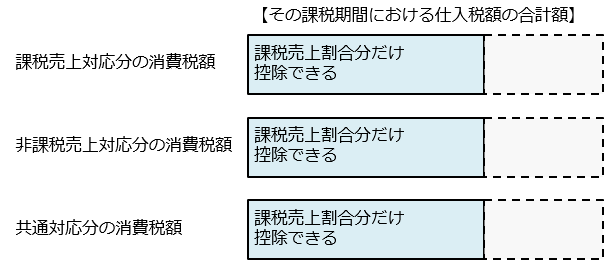

個別対応方式によって計算する場合、課税仕入れを「課税売上対応」「非課税売上対応」「共通対応」に区分しなければなりません。

一方、一括比例配分方式では課税仕入れを区分する必要がなく、単に合計額に課税売上割合を乗じるのみです。

したがって個別対応方式に比べ簡易的な計算方法であるといえます。

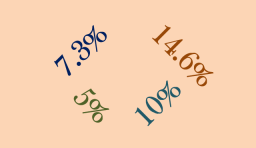

個別対応方式と一括比例配分方式では「課税売上対応」と「非課税売上対応」の課税仕入れの控除額に差が生じます。

| 個別対応方式 | 一括比例配分方式 | |

|---|---|---|

| 課税売上対応 | 全額が控除できる | 課税売上割合分だけ控除できる |

| 非課税売上対応 | 全額が控除できない | 課税売上割合分だけ控除できる |

一括比例配分方式によって計算した場合の仕入税額の控除割合は、次の図のようになります。

3.具体的な計算例

ここからは具体例を使用して一括比例配分方式の計算方法をより詳しく解説します。

なお、前章で「一括比例配分方式の計算では課税仕入れを区分する必要はない」と解説しましたが、ここでは一度「課税売上対応」「非課税売上対応」「共通対応」の3つの区分をしたうえで一括比例配分方式による計算を行います。

「一括比例配分方式なのになぜ区分するのか?」と思われると思います。

その理由としては、実務的に個別対応方式と一括比例配分方式による計算のどちらが有利に働くかどうかを試算する必要があるためです。

したがって課税仕入れの区分方法、個別対応方式による計算方法についても併せて解説していきます。

3-1.メーカー(製造業)

①課税売上に対応する仕入れ

製造業の場合、課税売上の大半が課税売上となります。

したがって本業の売上に対応する課税仕入れが課税売上対応に区分されます。

- 製品の部品仕入

- 外注加工費

- 製品の国内運送料

- 製品の広告宣伝費

上記の費用はすべて製品の売上に結び付けられる課税仕入れです。

その他、下記の課税仕入れも課税売上対応に区分されます。

- 製品製造工場勤務の従業員の通勤費、お茶代等

- 製品製造用機械の購入費用、修繕費

- 製品製造工場や倉庫の家賃

ここで紹介した例はほんの一部です。

丸暗記するのではなく、「課税売上にのみ対応する仕入」という考え方を元に区分するようにしましょう。

②非課税売上に対応する仕入れ

一般的な会社では非課税売上はあまり生じないことと思います。

ただし、土地を売却した場合や、会社所有のマンションの賃貸料収入がある場合には非課税売上もそれなりに生じることでしょう。

- 土地の販売に関する仲介手数料

- マンションや社員寮賃貸に関する管理費や入居者募集広告費

上記の仕入は非課税売上にのみ結び付けられる仕入であるため、非課税売上対応に区分されます。

③課税売上と非課税売上に共通する仕入れ

最も区分に悩むのがこの共通対応仕入でしょう。

まずは共通対応に区分される取引の例を見てください。

- 本社社員の通勤費、福利厚生費

- 本社で使用するパソコン、事務用品費等

- 本社の家賃

- 土地付き建物の売却に関する仲介手数料

上記の取引が共通対応と言われても理解しづらいかと思います。

共通対応の基本は「課税売上と非課税売上に共通する課税仕入れ」です。

本社では事業全般に関わる業務を行っているため、本社の経理部や人事部で生じた経費は課税売上にも、非課税売上にも対応していると考えます。

それ以外では、土地付き建物を売却した際の仲介手数料も共通対応仕入となります。

④個別対応方式による仕入税額の計算

まとめとして、例に挙げたメーカーの仕入税額を計算してみましょう。

一括比例配分方式で計算する前に、まずは個別対応方式によって計算してみましょう。

・課税売上対応仕入…1,000万円

・非課税売上対応仕入…10万円

・共通対応仕入…700万円

・課税売上割合…70%

計算式:1,000万円×消費税10%+700万円×消費税10%×課税売上割合70%=仕入税額149万円

このように、上記の例に関しては仕入税額149万円を売上時に預かった消費税から控除することができます。

個別対応方式による場合は、非課税売上対応の仕入は無視されることとなります。

⑤一括比例配分方式による仕入税額の計算

一括比例配分方式により計算する場合、仕入区分は無視して計算してOKです。

したがって計算式は次のようになります。

一括比例配分方式の方が計算はかなり楽ですが、個別対応方式と比べて仕入税額がかなり少なく算出されていることがわかります。

この一番の原因は、課税売上対応の課税仕入れについても、一括比例配分方式では課税売上割合を乗じなければならないためです。

3-2.介護事業

①課税売上に対応する仕入れ

介護事業のメインの売上は非課税売上です。

したがって課税売上は他事業に比べてかなり少なくなるはずです。

介護事業で生じる課税売上の例は、介護施設の利用者が通常メニュー以外の食事や居室など特別サービスを希望した場合の追加料金や、日用品の販売などが考えられます。

それを踏まえると、課税売上対応に区分する仕入は次のものが考えられます。

- 特別メニューの食事の購入費用

- 入居者に販売するための日用品の仕入費用

- 建物などの固定資産の売却手数料

その仕入が課税売上対応に該当するかどうかの判断は、その仕入が何の収入に対応しているのかを考えることが大切です。

②非課税売上に対応する仕入れ

介護事業の場合、本業の売上げは非課税売上です。

一般的な企業では非課税売上はわずかしかないものですが、介護事業では非課税売上対応の比率はかなり高くなるはずです。

非課税売上対応に分類される仕入として考えられるのは次のような経費です。

- 入居者に支給する食事メニューに関する食材の仕入費用

- 介護施設の入居者募集広告費用

- 介護施設の運営管理費等

上記の費用はすべて本業である介護施設の売上に対応した課税仕入れです。

その他、次のような課税仕入れも非課税売上対応に分類されます。

- 介護施設勤務の従業員の通勤費、お茶代等

- 介護施設で使用する日用品等の購入費用

③課税売上と非課税売上に共通する仕入れ

基本的には先ほど解説した製造業における共通対応の考え方と同様だと考えてください。

- 本社社員の通勤費、福利厚生費

- 本社で使用するパソコン、事務用品費等

- 本社の家賃

- 土地付き建物の売却に関する仲介手数料

このように、介護の現場ではなく、会社の運営そのものに関わるような経費が共通対応に区分されます。

④個別対応方式による仕入税額の計算

まとめとして、例に挙げた介護事業者の仕入税額を個別対応方式によって計算してみましょう。

・課税売上対応仕入…10万円

・非課税売上対応仕入…1,000万円

・共通対応仕入…700万円

・課税売上割合…30%

計算式:10万円×消費税10%+700万円×消費税10%×課税売上割合30%=仕入税額22万円

このように、上記の例に関しては仕入税額22万円を売上時に預かった消費税から控除することができます。

繰り返しになりますが、個別対応方式による計算上、非課税売上対応の仕入は考慮されない点注意しましょう。

介護事業者のように非課税売上対応が多い事業者は、一括比例配分方式を選択した方が有利に作用するケースも考えられます。

⑤一括比例配分方式による仕入税額の計算

こちらの例でも同様に、仕入区分を無視して一括比例配分方式の計算をしてみましょう。

介護事業者のように非課税売上対応が多い事業者は、一括比例配分方式の方が有利に働く可能性があります。

どちらが有利と決めつけるのではなく、毎期試算してみることが大切です。

ただし繰り返しになりますが、一括比例配分方式により計算する場合は2年間継続して一括比例配分方式を適用しなければならない点には気を付けてください。

4.一括比例配分方式適用時の注意点

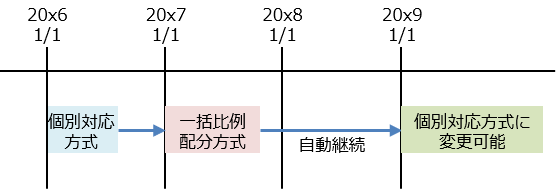

記事前半でも触れましたが、計算方法を一括比例配分方式から個別対応方式に変更する場合には一定の制限があります。

一括比例配分方式を採用した際は、その採用した課税期間の初日から2年を経過する日までの間に開始する各課税期間における継続適用が義務付けられるのです。

そのため、課税期間が1年間の場合、2年間は継続して一括比例配分方式を適用しなければならないことになります。

なお、一括比例配分方式を選択している課税期間において、課税売上割合が95%以上となったことにより全額控除で仕入税額を計算した場合には、その翌課税期間においては、個別対応方式と一括比例配分方式の有利選択が可能となります。

要するに全額控除の課税期間も一括比例配分方式を採用したとみなして良いということです。

より具体的に言えば、「一括比例配分方式」→「全額控除」→「個別対応方式」という流れで計算方法を変更しても問題ないということです。

まとめ

一括比例配分方式による仕入税額の計算方法について解説してきました。

もう一度おさらいをすると、計算式は「課税仕入れ等の税額の合計額×課税売上割合」となります。

このように一括比例配分方式の計算は個別対応方式に比べてかなり簡便であることがわかります。

しかし、個別対応方式とどちらが有利であるかの判定を行う必要があるため、結局、個別対応方式と一括比例配分方式の両方の方式による計算を行うことも多いでしょう。

一括比例配分方式ではすべての課税仕入れに課税売上割合をかけるため、仕入税額は不利になりやすいという特徴があります。

しかし、介護事業のように非課税売上対応仕入が多い事業者は一括比例配分方式の方が有利に働くケースもあります。

業種ごとにどちらが有利に働くかをイメージできるようにしておきましょう。