消費税の個別対応方式の具体的な計算方法

仕入税額控除には3通りの計算方法があります。その中でも個別対応方式は煩雑な分類や計算が必要となります。

これを機に個別対応方式の計算方法を整理しましょう。

目次

1.仕入税額控除の計算体系

自力で消費税申告を行っている個人事業者や経理担当者の方でも、意外と個別対応方式による計算をしたことが無い方も多いはずです。

なぜなら、いくつかの判定を通過した場合のみ個別対応方式を選択することができるからです。

まずは下の図を見てください。

| 判定① 当期の課税売上高(税抜)が5億円以下 |

→ No |

個別対応方式 または 一括比例配分方式 を選択 |

| ↓ Yes | ||

| 判定② 課税売上割合が95%以上 |

→ No |

|

| ↓ Yes | ||

| 全額控除 | ||

まず、「当期の課税売上高(税抜)が5億円以下」かつ「課税売上割合が95%以上」の事業者は、仕入税額を全額控除することができます。

多くの事業者はここに該当するため、個別対応方式の選択をするまでもないのです。

個別対応方式により計算するケースは2通り考えられます。

第一に「当期の課税売上高(税抜)が5億円超」の場合です。

もう一つは課税売上高にかかわらず「課税売上割合が95%未満」であるケースです。

この2つのいずれかのケースに該当する事業者は、個別対応方式か一括比例配分方式のどちらかを選択して消費税の計算をしなければなりません。

なお、個別対応方式と一括比例配分方式の選択は任意であり、基本的にはどちらを選んでも問題ありません。

ただし、一括比例配分方式を選択した場合は2年間継続して一括比例配分方式を採用しなければならないという縛りがあるため注意が必要です。

2.個別対応方式の概要と計算方法

ここからは個別対応方式による消費税の計算方法を解説します。

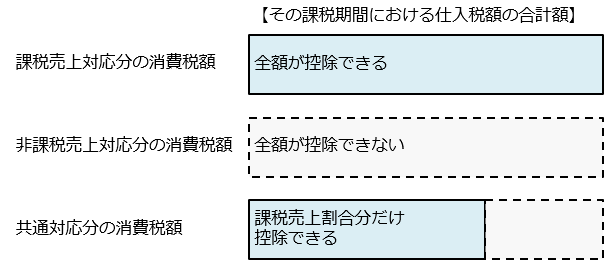

個別対応方式による計算の一番のポイントは、その課税期間中の課税仕入れを「課税売上対応」「非課税売上対応」「共通対応」の3つに区分することです。

それぞれの区分の意味は読んで字のごとくです。「課税売上対応」は課税売上に対応する課税仕入が区分され、「非課税売上対応」には非課税売上に対応する課税仕入が区分されます。

もう一つの「共通対応」には、課税売上と非課税売上に共通する課税仕入が区分されます。

仕入の区分方法については次章でさらに詳しく解説します。ここではより基本となる計算式を覚えておいてください。

「課税売上対応」の仕入税額に、「共通対応」の仕入税額×課税売上割合の式で算出した税額をプラスした金額が、その課税期間の仕入税額となります。

3.3つの区分について具体的な計算方法

前章で触れた「課税売上対応」「非課税売上対応」「共通対応」3つの区分について、具体的な業種の例を通じて、区分例と計算方法を確認していきましょう。

3-1.メーカー(製造業)

①課税売上に対応する仕入れ

製造業の課税売上の大半は、製品の売上高ということになるでしょう。

したがってその課税売上高に対応する課税仕入の代表的なものとして、次のものが挙げられます。

- 製品の部品仕入

- 外注加工費

- 製品の国内運送料

- 製品の広告宣伝費

上記の費用はすべて「製品の売上=課税売上」のために支出した課税仕入れです。

このように課税売上に対応する仕入が課税売上対応に区分されます。

また、上記以外にも次のような課税仕入れが課税売上対応に該当すると考えられます。

- 製品製造工場勤務の従業員の通勤費、お茶代等

- 製品製造用機械の購入費用、修繕費

- 製品製造工場や倉庫の家賃

工場勤務の職員の仕事は、そのすべてが「製品の売上=課税売上」につながるという考え方です。

これらの費用は課税売上対応の代表的な例です。

分類が極めて難しい取引もありますが、まずは上記のような基本的な部分を押さえておきましょう。

②非課税売上に対応する仕入れ

通常の課税商品を製造するメーカーであれば、非課税売上は本業とは関係が薄い分野から生じることが考えられます。

一例を挙げると、会社が所有している土地を売却した場合や、会社で所有しているマンションの賃貸料が生じている場合等です。

しかし、非課税売上が少額でも計上されている以上、非課税売上対応の経費を下記のように分類しなければなりません。

- 土地の販売に関する仲介手数料

- マンションや社員寮賃貸に関する管理費や入居者募集広告費

このように、非課税売上にのみ対応する経費を非課税売上対応に分類します。

なお、介護製品の製造メーカーなど非課税商品をメインに製造しているメーカーの場合は、材料仕入や製品の広告宣伝費など多くの経費が非課税売上対応に分類されます。

③課税売上と非課税売上に共通する仕入れ

課税売上と非課税売上に共通する仕入と言われてもピンとこないかもしれません。

まずは共通対応に分類される代表的な例を見てください。

- 本社社員の通勤費、福利厚生費

- 本社で使用するパソコン、事務用品費等

- 本社の家賃

- 土地付き建物の売却に関する仲介手数料

上記の取引はなぜ共通対応に区分されるのでしょうか?

それは「本社では事業全般に関わる業務を行っている」からです。

例えば経理部や人事部などが行う業務は課税売上に直接的につながる業務ではないですし、非課税売上に対応する業務でもないですよね。

中小企業のように本社=工場という会社はまた別ですが、本社と製造部門が明確に区別されている会社は上記のような考え方をします。

また、土地付き建物を売却した際の仲介手数料など、課税売上と非課税売上両方に対応する経費も共通対応となります。

④個別対応方式による仕入税額の計算

まとめとして、例に挙げたメーカーの仕入税額を個別対応方式によって計算してみましょう。

- 課税売上対応仕入…1,000万円

- 非課税売上対応仕入…10万円

- 共通対応仕入…700万円

- 課税売上割合…70%

計算式:1,000万円×消費税10%+700万円×消費税10%×課税売上割合70%=仕入税額149万円

このように、上記の例に関しては仕入税額149万円を売上時に預かった消費税から控除することができます。

個別対応方式による場合は、非課税売上対応の仕入は無視されることとなります。

3-2.介護事業

①課税売上に対応する仕入れ

介護事業の売上は通常、非課税売上に分類されます。

したがって課税売上に計上されるのは介護事業の本業ではなく、その本業に付随して行われるサービスが主となるでしょう。

一例を挙げると、介護施設の利用者が通常メニュー以外の食事や居室など特別サービスを希望した場合の追加料金や、日用品の販売などが考えられます。

したがって課税売上対応に区分される課税仕入の代表的なものとして、次のものが挙げられます。

- 特別メニューの食事の購入費用

- 入居者に販売するための日用品の仕入費用

- 建物などの固定資産の売却手数料

このように、一般の製造業に比べて課税売上対応は極端に少なくなることが想定されます。

ただし、建物や車などの固定資産を売却する際に生じる手数料などは、業種に関係なく課税売上となるため課税売上対応に分類されます。

②非課税売上に対応する仕入れ

介護事業のメインは非課税売上となります。

したがって他の業種に比べて、非課税売上対応の比率はかなり高くなるでしょう。

一例として次の費用が非課税売上対応に分類されます。

- 入居者に支給する食事メニューに関する食材の仕入費用

- 介護施設の入居者募集広告費用

- 介護施設の運営管理費等

上記の費用はすべて「介護施設の売上=非課税売上」のために支出した課税仕入れと考えられ、非課税売上対応に区分されます。

さらに製造業者の課税売上対応と同様の考え方で、次のような課税仕入れも非課税売上対応に分類されます。

- 介護施設勤務の従業員の通勤費、お茶代等

- 介護施設で使用する日用品等の購入費用

なお、車いすや介護用ベッドなどのうち、身体障害者用物品に認定されるものは「非課税仕入」となります。

「非課税売上対応」に分類されるのは課税仕入れのみなので、混同しないよう注意してください。

③課税売上と非課税売上に共通する仕入れ

こちらも基本的には製造業における共通対応の考え方と同様です。

介護事業において課税売上と非課税売上に共通する仕入に分類されるものの一例を挙げておきます。

- 本社社員の通勤費、福利厚生費

- 本社で使用するパソコン、事務用品費等

- 本社の家賃

- 土地付き建物の売却に関する仲介手数料

上記の取引は製造業における共通対応の例と全く同じです。

介護の現場とは違い、本社に関する費用は介護事業のみならずその会社全般に関わるものとみなされるため、共通対応に区分されます。

本社機能を設けていなくても、例えば経理用のパソコン購入費用を共通対応に区分するなど、その用途によって判断しましょう。

なお、介護施設において本業から生じた非課税売上と、日用品の販売などの課税売上が両方生じている場合、その介護施設の運営に関する費用を「非課税売上対応」とするか「共通対応」とするかは判断が難しい部分もあります。

どちらに区分するかで税額が大きく変わる可能性もあるため、慎重に判断することを心掛けてください。

④個別対応方式による仕入税額の計算

まとめとして、例に挙げた介護事業者の仕入税額を個別対応方式によって計算してみましょう。

なお、介護事業者の課税売上割合はかなり低いことが想定されるため、先ほどのメーカの例に比べて課税売上割合を低く設定しています。

- 課税売上対応仕入…10万円

- 非課税売上対応仕入…1,000万円

- 共通対応仕入…700万円

- 課税売上割合…30%

計算式:10万円×消費税10%+700万円×消費税10%×課税売上割合30%=仕入税額22万円

このように、上記の例に関しては仕入税額22万円を売上時に預かった消費税から控除することができます。

繰り返しになりますが、個別対応方式による計算上、非課税売上対応の仕入は考慮されない点注意しましょう。

介護事業者のように非課税売上対応が多い事業者は、一括比例配分方式を選択した方が有利に作用するケースも考えられます。

4.3つの区分に分類する際の注意点

先ほど業種別の仕入分類を簡単に解説しましたが、仕入の区分には判断が難しい取引がまだまだあります。

あまり複雑なものは自己判断せず税理士に相談しましょう。

ここでは分類が難しい取引のうち、頻出する取引について解説します。

①広告宣伝費

一口に広告と言っても、その目的は様々です。

例えば課税商品の販売目的で打ち出した広告に関する費用は、文句なく課税売上対応分に分類されます。

しかし、例えばその広告が企業名の宣伝を目的としたものである場合には、企業の営業活動全体に対応するものであるため、共通対応に分類されることとなります。

さらに、居住用の賃貸マンションの入居者募集広告は、非課税売上に結び付く広告費であるため、非課税売上対応に分類されます。

このように、同じ広告宣伝費でもどの区分に分類されるかは取引の実態次第なのです。

②保養所などの賃借料

福利厚生の一環として、会社が保養所やレジャー施設などを借り上げ、従業員に低料金で利用させるケースを考えてみましょう。

この場合、従業員がそれらの施設をどのように利用しているかで考え方が変わってきます。

- 従業員から利用料を徴収している場合…課税売上対応

- 従業員に無料で利用させている場合…共通対応

従業員から施設の利用料を収受する行為は、会社にとっては課税売上に該当します。

したがってその場合の賃借料は課税売上対応に区分されます。

一方、従業員に無料で保養所等を利用させている場合、その賃借料は課税売上にも非課税売上にも対応しない費用となり、共通対応に区分されます。

要するに従業員から利用料を収受しているか否かで賃借料の仕入区分が決定されるということです。

③事務所や店舗の家賃

先ほども何度か例として挙げた本社や工場等の家賃ですが、これらの仕入区分は実態がどのようになっているかによって変わります。

例えば「本社」を自称している建物でも、中身が全て店舗であれば課税売上対応になりますし、逆に会社全般の業務を行う名実ともに本社である場合には共通対応に区分されるといった具合です。

この辺りも事務所家賃=共通対応などと科目だけで判断せず、実態がどうであるかを検討する必要があるでしょう。

まとめ

この記事では個別対応方式の際の仕入区分方法について解説してきました。

最後にもう一度、個別対応方式による消費税の計算方法を確認しておきましょう。

<個別対応方式の計算式>

控除対象仕入税額=課税売上対応分の消費税額+共通対応分の消費税額×課税売上割合

個別対応方式は課税売上対応分の消費税額を全額控除できる分有利なケースが多いというメリットがあります。

しかしその分、仕入区分などの作業は煩雑です。

一方一括比例配分方式は区分の必要がないため計算が簡単ですが、消費税額が高く計算されるケースが多いでしょう。

どちらが特になるかは事業者によって異なるため、気になる方は税理士に試算をお願いしてみるとよいでしょう。