インボイス制度とは?図解でわかりやすく解説、いつから開始される?

インボイス制度は、すべての事業者、特に個人事業主・フリーランスの方に非常に大きな影響がある内容です。インボイス制度の…[続きを読む]

2023年10月からインボイス制度が始まります.

免税事業者のフリーランス・個人事業主は収入が減りそうです。でも、簡易課税制度をうまく利用すれば、節税できるかもしれません。

今回は、簡易課税制度の概要や手続き方法と、簡易課税を選択したほうが有利な人などを、図を利用してわかりやすく紹介していきます。

目次

インボイス制度により、免税事業者は、消費税の負担が増えてしまいます。

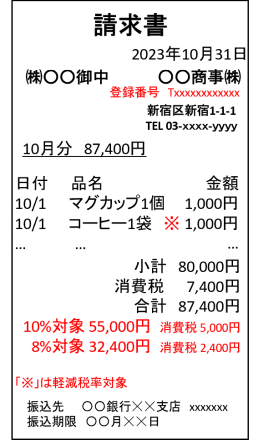

インボイスとは何かについて、簡単にいいますと、2023年10月1日から、支払った消費税を控除するには、インボイスが必要となります。

インボイスとは請求書のことですが、今までの請求書との違いは、登録番号が記載されることです。インボイスを発行する事業者のことを、適格請求書発行事業者といいますが、その発行事業者として、国税庁に登録すると、登録番号が払い出されます。

会社のような法人であれば、基本的には、13桁の法人番号の頭に、アルファベットのTがついた番号になります。ここで、最も重要なポイントは、登録できるのは、課税事業者のみということです。

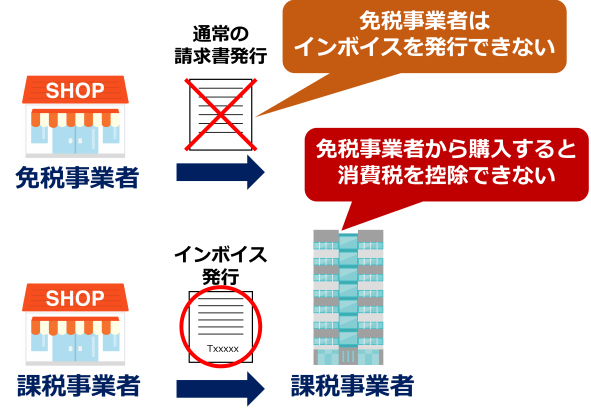

課税事業者とは、つまり、消費税を申告、納税している事業者です。逆に、免税事業者とは、消費税の申告、納税を免除されている事業者のことで、簡単にいうと、売上1,000万円以下の事業者です。

免税事業者は適格請求書発行事業者として登録できません。登録できないということは、インボイスを発行できません。そして、インボイスを発行できないということは、買い主は、免税事業者からサービスや商品を購入すると、消費税を控除できないのです。

消費税を控除できないと、買い主の負担になり、利益が減ってしまいます。ここが、とても大きな問題になるのです。

インボイス制度が始まると、フリーランスなど免税事業者はどんな影響を受けるのでしょうか?

考えられるシナリオの1つ目は、仕事がなくなることです。インボイスを発行できないと、課税事業者である取引先から契約を切られる可能性もあります。インボイスを発行してくれる人に発注しようとするからです。そうしないと、取引先は支払った消費税を負担しなければならず、利益が減ってしまうからです。

もうひとつのシナリオは、今までもらっていた消費税10%分をもらえなくなることです。消費税を払わなければ、取引先には影響はありません。でもそうしたら、今度は、こちらの収入が減ってしまいます。仕事が突然なくなるのは、お互いに大変ですので、現実的には、消費税分をもらえなくなるパターンになりそうです。

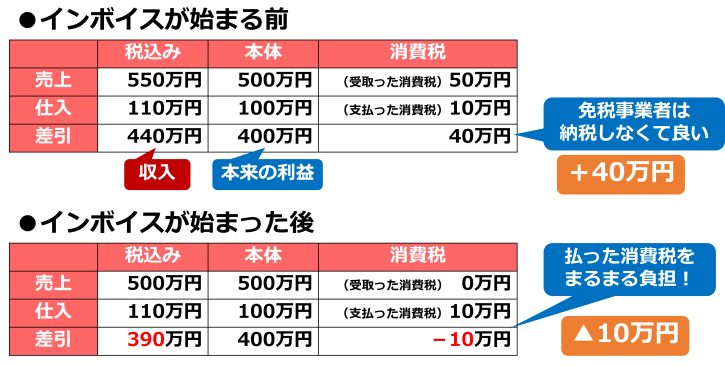

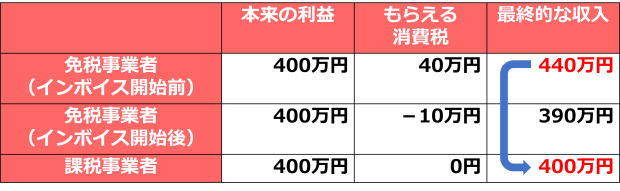

インボイス制度が始まり、免税事業者が消費税をもらえなくなると、どのように消費税の負担が増えるのか見てみましょう。

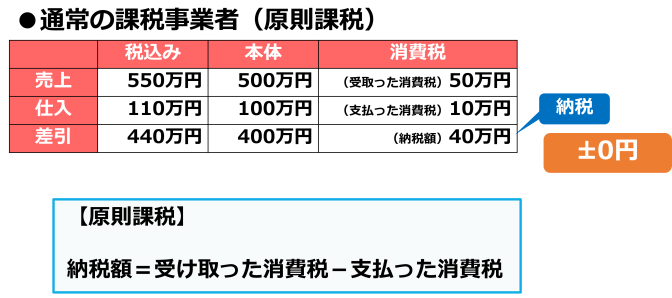

この表のような、売上と仕入があるとします。

インボイス制度が始まる前ですが、受け取った消費税50万円から、支払った消費税10万円を引くと、40万円です。本来は、この40万円の消費税を納税するのですが、免税事業者は免除されていますので、納税しなくても大丈夫です。つまり、自分の収入がプラス40万円となります。

インボイス制度が始まると、消費税をもらえなくなりますが、消費税10万円を支払っていますので、支払った消費税をまるまる負担することになり、収入はマイナス10万円となります。

それでは、もし課税事業者になったら、どうなるのでしょうか?

40万円の消費税は納税しますので、収入は、プラスマイナス0円となります。ここで、受け取った消費税から、支払った消費税を引いて、納税額を計算することを、「原則課税」といいます。後で登場する、「簡易課税」と比較しますので、覚えておいてください。

インボイス制度開始前は、免税事業者で、最終的な収入が440万円だったのに、インボイス制度開始後、課税事業者になって、収入は400万円に減ってしまいます。

それでは、次に、消費税を節税できるかもしれない、簡易課税制度について、概要や手続き方法をお話します。

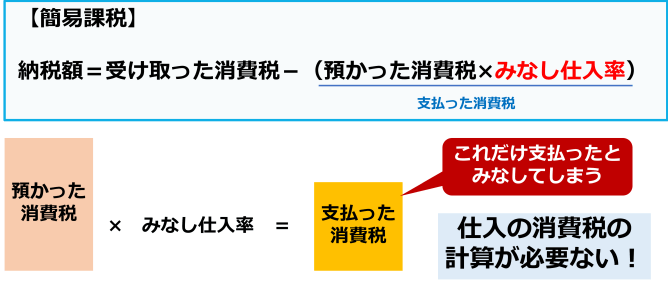

簡易課税とは、その名前のとおり、簡易に、つまり簡単に課税しましょうということです。受け取った消費税に、みなし仕入率をかけたものを、支払った消費税とみなして計算します。仕入の消費税の計算が必要なく、とても楽になります。

みなし仕入率は、こんな具合に、業種によって分かれています。

| 区分 | 業種 | みなし仕入率 |

|---|---|---|

| 第1種 | 卸売業 | 90% |

| 第2種 | 小売業 | 80% |

| 第3種 | 製造業・建設業・農林漁業等 | 70% |

| 第4種 | 飲食業等(他に当てはまらないもの) | 60% |

| 第5種 | サービス業・金融保険業・運輸通信業・コンサル業等 | 50% |

| 第6種 | 不動産業 | 40% |

売上から原価を引いたものを粗利といいますが、基本的に、粗利が低い業種は、みなし仕入率が高く、粗利が高い業種は、みなし仕入率が低くなっています。

業種別に見ていくと、卸売業は90%、一般消費者に物を販売している小売業は80%、製造業、農林漁業等は70%、飲食業等は60%、サービス業、コンサル業等は50%、そして、不動産業は40%です。クリエイター、ライター、コンサルなどのフリーランスは、たいてい50%になります。

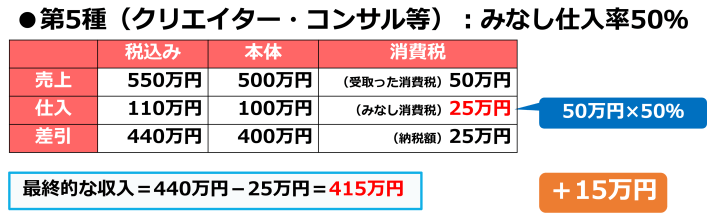

それでは、さきほどの例で、簡易課税事業者になったら、消費税はどうなるのでしょうか?クリエイター、コンサルの場合で考えてみます。

支払った消費税は、預かった消費税50万円に対して、50%をかけて、25万円とみなします。すると、納税額は25万円です。最終的な収入は、手元に残った440万円から、納税額25万円を引いて、415万円となります。つまり、収入がプラス15万円になりました。

課税事業者になっても、消費税の一部をもらえるのですね。

ちなみに、最初のほうで、仕入を控除するにはインボイスが必要と述べたのですが、簡易課税では、仕入の消費税は、みなしで決めますので、仕入先からのインボイスは不要です。仕入先に、インボイスを発行して欲しいと、頼まなくてもすみますので、これも大きなメリットですね。

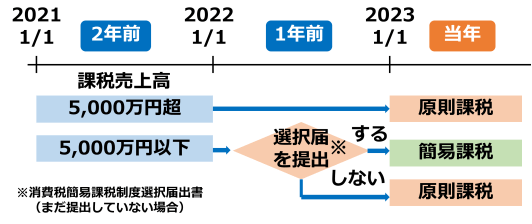

簡易課税制度を利用するための条件ですが、2年前の課税売上高が、5,000万円以下の場合です。

ここでの売上は税抜きで判定します。似たようなものに、免税事業者の1,000万円の判定がありますが、そちらは、免税事業者の方は税込みの売上で判定しますので、注意してください。

手続き方法ですが、「消費税簡易課税制度選択届出書」という書類を、適用を受けたい年が始まる前日までに、税務署に提出します。

ややこしいので、図を使って説明します。

たとえば、2023年1月1日から簡易課税になりたいとします。その場合、2年前の課税売上高を参照します。

5,000万円を超えていれば、簡易課税を選択できませんので、原則課税となります。

5,000万円以下であれば、2022年のうちに、選択届を税務署に提出することで、2023年からは簡易課税になります。特に何もしなければ、原則課税のままです。

2023年1月1日から簡易課税を適用するには、その前日、2022年12月31日までに、選択届を提出すれば大丈夫です。といっても、年末は税務署もお休みかもしれませんので、余裕を持って提出してください。

簡易課税制度には注意点があります。この制度には2年縛りがあって、2年間、強制的に適用されます。やはり、原則課税のほうが有利だからといって、途中で、ころころ自由に変更することができません。

それでは、次に、簡易課税制度を選択すると、有利な人と不利な人についてお話していきます。

業種別に例を紹介します。

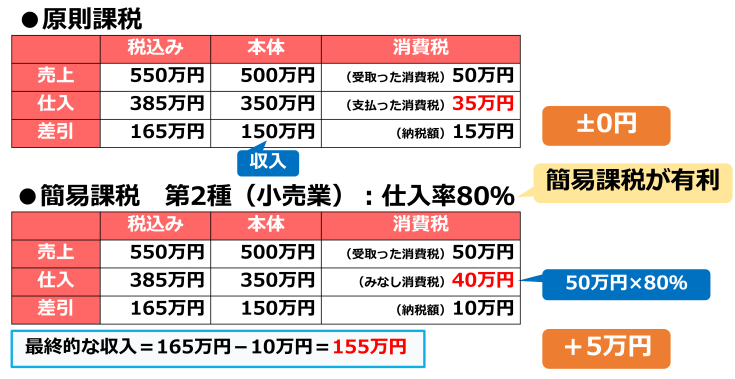

最初は小売業の場合です。さきほどの例で、売上は同じで、仕入を増やした例を見てみましょう。

原則課税の場合は、実際に支払った消費税35万円を、そのまま利用しますので、納税額は15万円になります。これを納税すると、収入はプラスマイナス0円です。

次に、簡易課税の場合ですが、小売業では、みなし仕入率は80%です。支払った消費税は、50万円に80%をかけて、40万円です。すると、納税額は、10万円です。

最終的な収入は、手元に残った165万円から、納税額10万円を引いて、155万円となります。つまり、収入がプラス5万円になりました。この例では、簡易課税のほうが有利です。

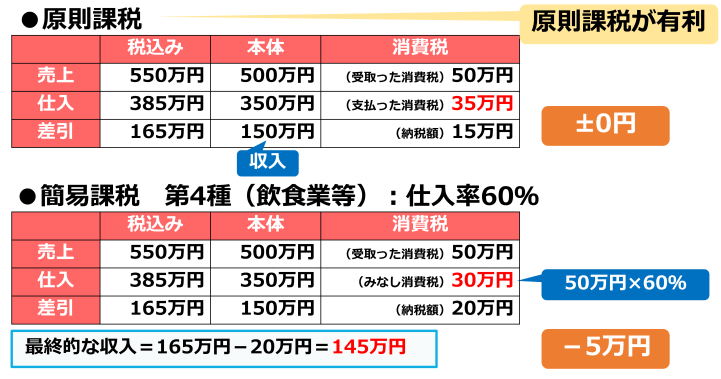

次に、飲食業の場合です。

原則課税の場合は、前の例とまったく同じです。

次に、簡易課税の場合ですが、飲食業では、みなし仕入率は60%です。支払った消費税は、50万円に60%をかけて、30万円です。すると、納税額は、20万円です。

最終的な収入は、手元に残った165万円から、納税額20万円を引いて、145万円となります。つまり、収入がマイナス5万円になってしまいました。この例では、原則課税のほうが有利です。

売上や仕入の金額は、年によって違いますので、実は、原則課税と簡易課税の、どちらが有利かは、年によって違ってきます。仮に、売上と仕入の金額を予測したとしても、そのとおりになるとは限りません。

どちらが有利かは、ある意味、結果論でしかないのです。とりあえず、ざっくりで予測して、選択するしかありません。

とはいっても、それでは無責任ですので、ある程度のパターンを紹介しておきます。

簡易課税のほうが有利なパターンとしては、まず、卸売業、小売業など、みなし仕入率が高い業種です。みなし仕入率が90%、80%など、高ければ、有利になることが多いです。

次に、クリエイター、コンサルなど、物の仕入がほとんどない場合です。実際に支払った消費税は少ないので、有利になります。

また、従業員がいて、支払いは人件費がほとんどという場合も、有利になります。人件費には消費税は含まれませんので、控除できないからです。

仕入先に免税事業者が多い場合も、簡易課税ならインボイスを必要としませんので問題ありません。

一方、原則課税のほうが有利なパターンとしては、固定資産などを大量に購入した場合や、赤字で支払いのほうが多い場合です。受け取った消費税より、支払った消費税が多いので、還付されます。

免税事業者から課税事業者になった人の消費税納税の負担を抑えるために、期間限定で、新たに「2割特例」ができました。

これは簡単にいうと、簡易課税の2割納税バージョンです。簡易課税の、みなし仕入率を80%として、受取った消費税の2割だけ納税します。

この特例のすごいところは、簡易課税のように事前の手続きがいらないところです。

消費税を申告する段階で、2割特例のほうが有利だったら、「2割特例を適用」と記載して提出するだけでOKです。

原則課税と簡易課税のどちらを適用中であっても、2割特例を利用できます。

ただし、いくつか限定条件があります。

詳しくは、こちらをご覧ください。

この記事は、免税事業者のフリーランス・個人事業主に向けて解説していますので、もし、課税事業者になると、どうなるかについても紹介しておきます。

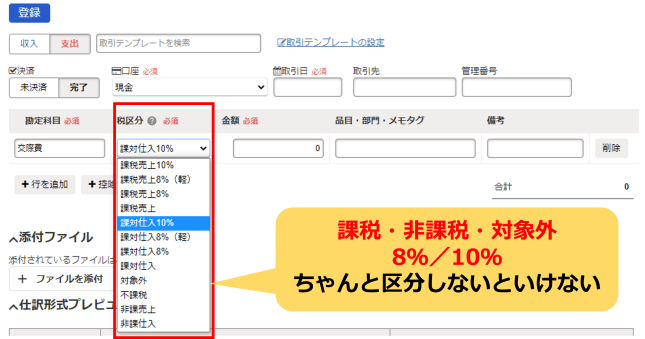

課税事業者になると、実は、経理がとても大変になります。ここに紹介したのは、クラウド会計ソフトで有名なfreeeの仕訳登録画面です。

消費税区分には、このようにたくさんありますが、免税事業者のときは、特に何も気にする必要がありませんでした。でも、課税事業者になると、課税・非課税・対象外の区別や、8%・10%の区別をちゃんとしないといけなくなります。

簡易課税なら、とりあえず、売上の区分だけ合っていれば大丈夫ですが、原則課税なら、仕入の区分も厳密にする必要があります。これは、地味に大変な作業なんです。

毎年、確定申告をしますが、課税事業者になると、所得税の確定申告だけでなく、消費税の申告もする必要があります。

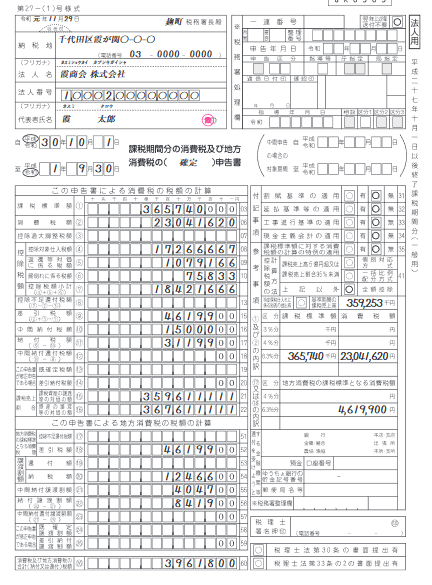

消費税の申告書を見たことはあるでしょうか?一部だけ紹介すると、こんな感じですが、計算がいっぱいで複雑です。

原則課税では、特にややこしいです。数字が大好きな人ならいいのですが、普通の人は何を記入すればいいのか、ちんぷんかんぷんかもしれません。

消費税申告は自分でやるには、けっこう難しいですので、税理士に依頼する必要がありそうです。そうすると、税理士費用がかかります。

税理士報酬は、一般的には、売上金額によって異なります。月額顧問料なしで、申告だけスポットなら、簡易課税の消費税申告は、数万円くらいからです。ただ、取引の量や、業種によって、報酬の金額は変わってきますので、一概にはいえません。

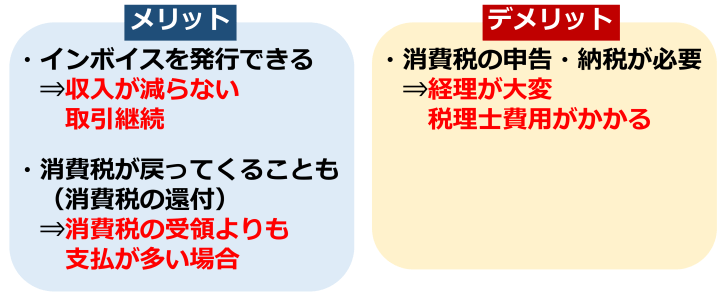

インボイス発行事業者として登録する場合、しない場合の、メリットとデメリットを整理しておきます。

登録する場合のメリットは、インボイスを発行できるので、取引先が課税事業者でも、契約も取引金額もそのままにできることです。また、受け取った消費税よりも、支払った消費税のほうが多い場合は、還付を受けられます。

デメリットは、消費税の申告と納税が必要になり、経理が大変なことです。消費税の申告書はけっこう複雑です。税理士に依頼すればいいのですが、費用がかかってしまいます。

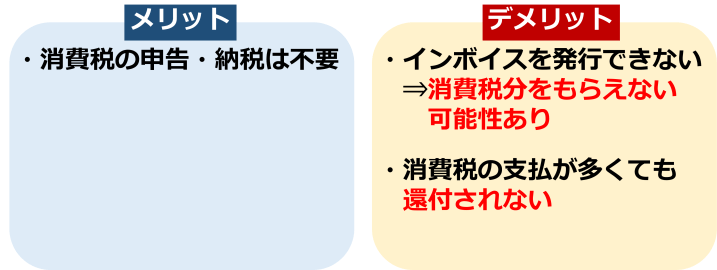

一方、登録しない場合のメリットは、消費税の申告と納税は不要なことです。受け取った消費税がそのまま利益になります。

デメリットは、取引先が課税事業者だと、消費税をもらえなくなるかもしれないことです。消費税の支払いのほうが多い場合でも、還付されませんので、自分の負担になります。

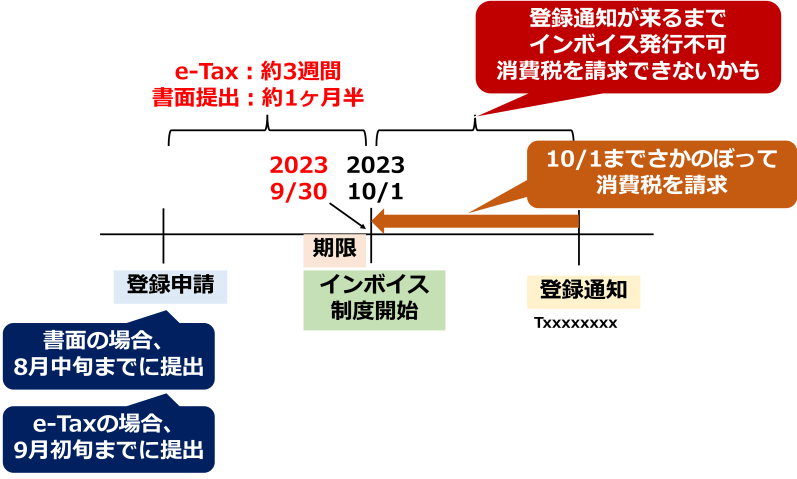

インボイス制度が始まるのは、2023年10月1日からです。それに間に合うようにするには、2023年9月30日までに、登録申請手続きを行う必要があります。

ただし、ギリギリだと登録通知が10月1日に間に合いません。それまでインボイスを発行できず、消費税を請求できないかもしれません。登録通知が来たら、10月1日までさかのぼって消費税を請求できますが、面倒です。

登録には時間がかかりますので、書面の場合、8月中旬までに、e-Taxの場合、9月初旬までに提出したほうが良いでしょう。

あと、簡易課税制度を利用したい人は、別途、届出が必要です。本来は、前の年、つまり、2022年12月31日までに選択届を提出する必要があるのですが、今回は特例で、2023年12月31日までに提出すれば大丈夫です。そうすると、10月1日から、簡易課税という扱いになります。10月1日以降、原則課税と簡易課税のどちらが有利か、実際の状況を見たうえで、決めれば良いでしょう。

今回の内容のまとめです。

インボイス制度が始まると、免税事業者は、そのままでも、課税事業者になっても、収入が減ってしまいます。簡易課税制度を利用すると、節税になる可能性があります。

ただし、この制度を利用するには、課税売上高5,000万円以下で、2年縛りがあります。

原則課税と簡易課税のどちらが有利かは、売上や仕入の状況によって異なりますので、一概にはいえません。

インボイスの登録期限は、2023年9月30日ですが、簡易課税選択の期限は、2023年12月31日です。

同様の内容を動画でも解説しています。

その業種の中でも、仕入が少ない人は、簡易課税を選択したほうが、納税する消費税が少なくなります。

逆に、仕入が多い人は、簡易課税を選択しない(原則課税の)ほうが、有利です。

簡易課税を選択しても、消費税の申告は必要です。ただ、納税する消費税額を課税売上から計算しますので、計算や申告書作成が楽になります。