消費税の端数処理は切り捨て・切り上げ、どっち?インボイス制度でどうなる?

商品やサービスに価格をつけるとき、消費税込み総額で、1円未満の端数が発生することがあります。

このような場合、消費税の端数処理は切り捨てと切り上げのどちらになるでしょうか。

この記事では、消費税の端数処理の考え方と、インボイス制度開始後の変更点について解説します。

目次

1.消費税の端数処理、切り捨て・切り上げ、どっちが多い?

商品の税別の本体価格が97円の場合、消費税10%を上乗せすると税込106.7円になります。

顧客に0.7円(70銭)を支払っていただくことはできませんので、事業者は「切り捨て、切り上げ、四捨五入」のいずれかを選ばなければなりません。

(1)切り捨てることが多い

多くの事業者は、消費税で発生する端数は、切り捨てることが多いようです。

消費者のなかには、税抜価格から税込価格を計算する人もいます。そのとき切り上げや四捨五入をしていることがわかると、消費者が「余計にお金を取られている」と感じるかもしれないからです。

(2)端数計算は自由に決めることができるが慎重に検討を

消費税込みの総額表示では、1円未満の端数の処理を事業者の判断で決めてよいのですが、その影響は決して小さくないので慎重に検討したほうがよいでしょう。

税別97円の商品の消費税10%込みの総額表示の「切り捨て、切り上げ、四捨五入」は、それぞれ次のようになります。

- 切り捨て:106円

- 切り上げ:107円

- 四捨五入:107円

1商品の1個の売上で「1円」もの差が出るので、薄利多売で利益を上げている事業者の場合「大きな1円」になります。

(3)社内で統一したルールをつくる

端数処理については、社内で統一したルールをつくることをおすすめします。

例えば、「1円未満の端数は切り上げる」と決めたら、全商品について切り上げ処理をしたほうがよいでしょう。そのほうが消費者や顧客が混乱しません。社員の事務処理もスムーズにいきます。

2.事業者間の取引では端数処理の取り決めを

消費税の端数処理の方法について、法律的な決まりは特になく、財務省は「事業者の判断」で決めてよいとしています。

事業者同士で商品・サービスを売買するとき、購入する事業者と供給する事業者の間で、消費税の端数処理について取り決めておいたほうがよいでしょう。

端数処理を取引先に知らせておかないと、請求書や見積書・納品書などを発行したときに「総額が合わない」といったトラブルになるかもしれません。

両者、特にこだわりがなければ、商品・サービスを供給する側(お金を請求する側)が、消費税の端数処理の方法を決めれば良いでしょう。

どちらか一方に、決まった端数処理の方法があるならば、もう一方が納得すれば、その処理方法に合わせます。実際には、力関係の強いほうに合わせることになるかもしれません。

事業者間でも「切り捨て」が多い

事業者間の取引でも「切り捨て」が一番多い印象です。その次に多いのが「四捨五入」です。「切り上げ」は最も少ないです。

3.インボイス制度での端数処理の変更点

インボイス制度では、端数処理が少し変わります。

どちらも細かい点ですが、積もり積もると大きな金額の差になりますので、注意しましょう。

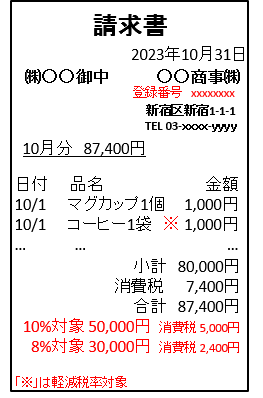

(1)端数処理は「1請求書あたり、税率ごとに1回ずつ」

軽減税率(8%)の対象商品と、標準税率(10%)の対象商品の両方を取り扱っている事業者は、2023年10月1日から始まる「適格請求書等保存方式」(インボイス制度)では、1円未満の端数処理に注意する必要があります。

インボイス制度での端数処理は「1請求書あたり、税率ごとに1回ずつ」行ないます。

つまり、軽減税率8%の商品だけの合計額と、標準税率10%の商品だけの合計額で、それぞれ端数処理を1回ずつ行います。

次のように、個々の商品ごとに端数処理することは認められません(ここでは切り捨てで処理)。

| 品名 | 金額 (税抜) |

消費税 | 税込み |

|---|---|---|---|

| ボールペン | 98 | 9(10%) | 107 |

| 消しゴム | 58 | 5(10%) | 63 |

| 弁当 | 298 | 23(8%) | 321 |

| 水 | 108 | 8(8%) | 116 |

| 10%対象計 | 156 | 14 | 170 |

| 8%対象計 | 406 | 31 | 437 |

正しくは、税率ごとに1回のみ端数処理をします。

| 品名 | 金額 (税抜) |

消費税 | 税込み |

|---|---|---|---|

| ボールペン | 98 | (10%) | |

| 消しゴム | 58 | (10%) | |

| 弁当 | 298 | (8%) | |

| 水 | 108 | (8%) | |

| 10%対象計 | 156 | 15 | 171 |

| 8%対象計 | 406 | 32 | 438 |

(2)申告時に、割戻し計算だけでなく、積上げ計算でもOK

消費税の申告をするときに、納税する消費税の金額を計算する話です。

複雑な用語が登場しましたが、簡単にいうと、

- 割戻し計算:全体の課税売上高(税込)から、消費税額を計算します。

- 積上げ計算:インボイスに記載されている消費税額を合計して、全体の消費税額を計算します。

今までは、割戻し計算しかできませんでしたが、インボイス開始後は、相手に交付したインボイスの写しを保存している場合は、積上げ計算も可能になります。

商店のように単価の小さい商品を大量に販売している場合には、割戻し計算よりも、積上げ計算のほうが有利になります。

言葉だけでは難しいですので、具体例を見てみましょう。

割戻し計算の例

割戻し計算の計算例を紹介します。

税込経理、簡易課税(第二種)を採用しているとします(本来は国税の消費税・地方消費税を分けて計算しますが、ここでは省略します)。

97円(税抜)の商品を、税率10%・端数切り捨て:106円(税込)で10,000個売り上げた場合

課税標準額:1,060,000円×100/110=963,636円→963,000円(1,000円未満切り捨て)

消費税額 :963,000円×10%=96,360円

仕入控除税額:96,360円×80%=77,088円

納税額 :96,360円-77,088円=19,272円→19,200円(100円未満切り捨て)

つまり、個々の商品の消費税の端数をどのように処理したかは、申告時の計算では気にしません。

積上げ計算の例

次に、同じ例で、積上げ計算の計算例を紹介します。

97円(税抜)の商品を、税率10%・端数切り捨て:消費税9円で10,000個売り上げた場合

仕入控除税額:90,000円×80%=72,000円

納税額 :90,000円-72,000円=18,000円

割戻し計算では、納税額は19,200円でしたが、積上げ計算では18,000円となり、1,200円納税額が低くなりました。

商品1個当たりでは、端数処理によってたった1円の違いでも、大量になると、納税額に大きく影響してくることがわかります。

まとめ

消費税込みの総額では、1円未満の端数が出ることがあります。

その端数を「切り捨て」「切り上げ」「四捨五入」のどれで処理するかは事業者が決めて構いません。

消費者が顧客である場合は、消費者への印象をよくするために「端数切り捨て」を選択する事業者が多いようです。

対事業者の場合は、事業者間で端数の処理方法を取り決めますが、「端数切り捨て」が一番多いです。

インボイス制度が導入された後の変更点は次のとおりです。

- 端数処理は「1請求書あたり、税率ごとに1回ずつ」

- 申告時には、割戻し計算だけでなく、積上げ計算もOK

よくある質問

請求書に「本体価格:45,040円、消費税:4,506円」と記載されています。計算が合わないのですが、なぜでしょうか?

取引先が、1ヶ月単位でまとめた請求書を作成する場合、個々の商品ごとに消費税を計算し、それを合計すると、端数処理の関係から、本体価格の合計から消費税を計算した場合とずれることがあります。

ただ、インボイス制度が開始されると、個々の商品ごとに消費税を計算することは認められなくなりますので、金額がずれることはなくなります。

10円(税抜)のお菓子の消費税は0.8円ですが、端数を切り上げて、11円を請求しても良いですか?

消費税の端数の計算方法に決まりはありませんので、1円未満の端数を切り上げて、販売することも可能です。

消費税は総額表示が義務ですが、消費税分がいくらかを記載する義務はありませんので、「11円」とだけ価格を記載して販売すれば、消費者も特に不満も抱くことなく、購入することができるでしょう。

実際に、物価高騰に伴って、そのように価格アップをしている事業者もあります。