軽減税率の対象品目(商品)一覧

軽減税率の対象品目は基本的に ①飲食料品 ②新聞 の2種類だけです。 しかし、微妙な条件や組み合わせによる変化で戸惑…[続きを読む]

軽減税率が適用されるにあたって、消費税の区分経理が必要となり経理担当の負担も大きくなると予想されます。これを機に、正しい経理処理ができるよう仕訳方法を整理しておきましょう。

目次

軽減税率の導入により、経理処理・消費税処理の煩雑化が増すことは避けられません。

今までは日々の取引の経理処理について、多くの会社では「課税」「不課税」「非課税」「免税」等の区分判定を行えば済んでいました。

しかし、軽減税率導入後は、その取引にどちらの税率が適用されているのかを判定する作業が加わることになります。言い換えると、今までは「課税取引」が判定のゴールでしたが、今後は「課税取引」を「標準税率(10%)」と「軽減税率(8%)」に分類する作業が生じることになったということです。

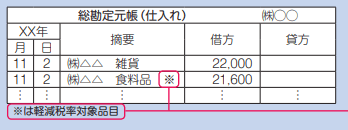

加えて、後ほど詳しく説明しますが、総勘定元帳などの帳簿に「軽減税率対象の取引である旨」を記載しなければならないという手間も生じています。

軽減税率の対象品目は酒類以外の食品類と定期発行の新聞です。それ以上の詳細については、別記事で詳しく解説しているのでそちらを参考にしてください。

軽減税率導入後の日々の処理方法については、会計ソフトを利用している方と、紙で帳簿を記録している方で異なる部分があります。

現在普及している市販の会計ソフトを利用している場合は、軽減税率対応のバージョンがリリースされているので、忘れずにアップデートしておきましょう。

軽減税率対応の会計ソフトであれば、軽減税率対象取引の集計も自動でできますし、制度に対応した帳簿も簡単に作成することができます。

また、消費税の申告書作成ソフトも最新バージョンの導入を忘れないように注意してください。

万が一最新バージョンのインストールを怠った場合、誤った消費税申告をしてしまう可能性があります。

紙に手書きで帳簿を付けている方や、エクセル等で集計作業を行っている方は、経理処理の変更点をしっかり押さえておく必要があります。

最も注意すべきは先ほども触れた通り、総勘定元帳等に「軽減税率対象の取引である旨」を記載しなければならない点でしょう。

とは言え、いちいちそういった文言を記載しなければいけないわけではなく、下の画像のような形式でOKとされています。

【出典】 |国税庁|消費税の軽減税率制度に対応した経理・申告ガイド

※以下の画像も同リンクから引用

軽減税率対象物品を購入した場合と、それ以外の物品を購入した場合では帳簿への記載方法が異なってきます。ここからは仕訳例とともに処理方法を解説していきます。

まず、軽減税率対象ではない物品を購入した場合は、消費税率が10%に変わるだけで処理方法は従来と変わりありません。

例:税抜価格1,000円でオフィス用消耗品を購入した

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 消耗品費 | 1,000円 | 現金 | 1,100円 |

| 仮払消費税等 | 100円 |

問題は食品類や新聞など、軽減税率対象品目を購入した場合です。

例:税抜価格1,000円で会議用のお茶を購入した

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 会議費 | 1,000円 | 現金 | 1,080円 |

| 仮払消費税等 | 80円 |

仕訳方法だけで言えば単に税率が8%となっているだけなので、大きな違いは見られません。しかし、帳簿に記載する際には下の表のような注釈が必要となります。

| 月日 | 相手方勘定科目 | 摘要 | 借方 | 貸方 |

|---|---|---|---|---|

| ×× | 消耗品費 | ○○商店 オフィス消耗品 | 1,000円 | |

| ×× | 会議費 | △△・-ト 会議用お茶 ※ | 1,000円 |

※は軽減税率対象品目

軽減税率制度では税率ごとに消費税を区分して帳簿を記録する必要があります。

より分かりやすく言えば、帳簿を見たときに一目で「この取引には軽減税率が適用されている」ということが分かるようにしなければならないということです。

市販の会計ソフトを使用されている場合、軽減税率が適用されている旨が自動で表示されるのであまり気にする必要はありません。

繰り返しになりますが、エクセルや紙で帳簿を記録している方は、軽減税率が適用されている取引に※を付ける等の処理が必要となる点に注意してください。

イートインスペースが設置されているコンビニやファーストフード店など、持ち帰りと店内飲食で税率が異なるケースがあります。

基本的な考え方と処理方法は先ほどの例と同じですが、「コンビニで食品を買った=軽減税率」と機械的に判断しないよう注意しましょう。

例:コンビニで会議用のお茶を税抜価格1,000円で購入し、会社に持ち帰った

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 会議費 | 1,000円 | 現金 | 1,080円 |

| 仮払消費税等 | 80円 |

例:コンビニでお茶を税抜価格1,000円で購入し、イートインスペースでそのまま打ち合わせをした

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 会議費 | 1,000円 | 現金 | 1,100円 |

| 仮払消費税等 | 100円 |

上記二つの例の帳簿への記載は、次のように行います。

| 月日 | 相手方勘定科目 | 摘要 | 借方 | 貸方 |

|---|---|---|---|---|

| ×× | 会議費 | コンビニ○○ 会議用お茶 ※ | 1,000円 | |

| ×× | 会議費 | コンビニ○○ 会議用お茶 | 1,000円 |

※は軽減税率対象品目

決算時の消費税額の計算方法についても、標準税率と軽減税率を区分して計算することとなります。

また、これは従来通りではありますが、免税、非課税等の区分も当然必要です。

したがって決算処理の時点で、以下の各消費税区分ごとの合計値を算出しておくことで消費税の確定申告書の作成が容易となります。

上記の消費税区分を、下の画像の通り各勘定科目ごとに区分しておきましょう。

上記の通り区分ごとに集計した消費税額を、下記の通り申告書に転記していきます。

こういった集計作業は、市販の会計ソフトを導入している場合は自動で行われるため、経理担当者が意識することはほとんど無いかと思います。

しかし、ノートなどに手作業で帳簿を付けている方にとっては、集計作業だけでも大変な手間ですし、正確な消費税額の計算に支障をきたす可能性が今まで以上に高くなるでしょう。

正確な消費税処理と作業時間短縮のためにも、会計ソフトの導入を検討することをおすすめします。

軽減税率の導入によって消費税の区分経理がより一層複雑化します。「同じコンビニで同じ商品を買ったのに税率が異なる」といったケースは今までになかったことなので、ミスの可能性も増大するでしょう。

今までは紙で帳簿を付けたり、自力で消費税申告を行っていた方は特に注意が必要です。

間違った決算や消費税申告をしてしまう前に、会計ソフトの導入や税理士への相談をしておいた方がリスク回避につながるのではないでしょうか。

まだ法人カードを持っていないのであれば、あなたは損をしている可能性が高いです!

法人カードを持っていれば、経費精算が楽になる、経費の仮払いや立て替えなどの小口現金精算が必要なくなる、経費の計上漏れや請求漏れをなくすことができるなどのたくさんのメリットがあります。

今よりもっと事業に時間を使いたいと考えている経営者・個人事業主に法人カードは必須です。

こちらの記事が参考になりますので、ぜひ一読ください!