立ち退き料に消費税は課税されるのか?

テナントビルを建て替えするときなどに、ビルオーナーからテナントで入っている会社に対し、立退料というお金が支払われることがあります。

この立退料には消費税がかかる場合とかからない場合があります。

この記事では、具体的なシチュエーションを挙げながら消費税の取り扱いについて解説します。

1.立退料に消費税がかかる場合とかからない場合

立退料と消費税の関係を理解するには「消費税の4要件」を知っておく必要があります。

まずはそちらから解説します。

1-1.消費税の4要件

消費税は次の4要件をすべて満たしたときに課せられます。

- 1)国内取引

- 2)事業者による事業

- 3)対価を得ている

- 4)資産の譲渡・貸付け、または役務の提供

立退料は、1)と2)に該当することは明白ですが、3)と4)については、該当するときとしないときがあります。

1-2.立退料の消費税の扱い

立退料と消費税の関係は、立退料の「性質」によって異なります。

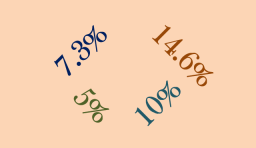

- 営業補償金としての立退料 :不課税(消費税がかからない)

- 移転補償金としての立退料 :不課税(消費税がかからない)

- 賃借権の譲渡対価としての立退料:課税(消費税がかかる)

次の章で、それぞれのシチュエーションと、消費税がかかる理由とかからない理由を解説します。

2.営業補償金としての立退料

不課税(消費税がかからない)

立退料には、営業補償金の性質を帯びるものがあります。ビルの建て替えはビルオーナーの都合です。テナントにはなんら非がないのに営業を中断しなければならず、損失を被ります。それでビルオーナーは立退料を支払うわけです。

営業補償金としての立退料は、消費税4要件の「4)資産の譲渡」に該当しませんので、不課税となります。

3.移転補償金としての立退料

不課税(消費税がかからない)

立退料には、移転補償金の性質を帯びるものがあります。

つまり、テナントの会社の移転費を、ビルオーナーが代わりに支払うだけなので、これも「4)資産の譲渡」に該当せず、不課税です。

4.賃借権の譲渡対価としての立退料

課税(消費税がかかる)

賃借権の譲渡対価としての立退料には消費税がかかりますが、この仕組みは少し複雑です。

このシチュエーションは、ビルの建て替えは関係ありません。またビルオーナーも、直接は関係ありません。

例えば、あるテナントビルにA社がテナントとして出店していたとします。B社がそのテナントビルに魅力を感じ、自社で出店したいと考えたとき、B社がA社に「立退料を支払うから出ていってもらえないか」と持ち掛けることがあります。

A社が立退料の額に満足すれば、A社はテナントビルから抜けて、そこにB社が入ります。

ここでは「名目」こそ立退料としていますが、このお金は賃借権の譲渡の対価とみなされます。つまりB社が「A社が所有しているテナントを借りる権利(賃借権)」を「立退料という名目のお金」で買ったとみなされるわけです。

この取引では賃借権は資産とみなされるので、「3)対価」も「4)資産の譲渡」もあったことになり、消費税4要件すべてに合致します。したがって「この立退料」には消費税が課せられます。

この立退料には、ビルオーナーは関わりません。ビルオーナーは、A社とテナント撤退の手続きをして、B社とテナント入店の手続きをするだけです。

まとめ

立退料に、営業補償金や移転補償金としての性質を帯びているときは、消費税は不課税(対象外)になります。資産の譲渡が発生していないからです。

しかし、賃借権の譲渡の対価として立退料が支払われたときは消費税が課せられます。賃借権という資産が譲渡され、対価も発生しているからです。