軽減税率制度実施後の「中小事業者の税額計算の特例」とは?

消費税増税が予定通り実施され軽減税率が導入されると、消費税の計算方法は一気に複雑化します。

今から戦々恐々としている経理担当者や会計事務所の職員、個人事業主の方も多いことでしょう。

しかし、中小事業者に限ってはしばらくの間、消費税額計算の特例が設けられており、原則計算より簡便な方法で計算することが認められています。

業種によって適用できる特例が変わってきますので、どの特例を選択すべきか、またどのような計算方法なのか、導入前にしっかり把握しておきましょう。

目次

1.中小事業者の税額計算の特例とは

軽減税率制度が導入されると、日々の売上・仕入の経理処理において税率ごとの区分経理を行う必要が生じます。

しかし、このような大変動に即座に対応できる企業ばかりではありません。

例えば独立した経理部門を設けていない会社や、社長が経理を兼務している会社など、税率ごとの区分経理に対応する準備が追い付かない中小事業者が続出する恐れがあります。

このように税率ごとの区分経理をすることに「困難な事情」がある中小事業者のために、軽減税率導入後しばらくの間は税額計算の特例が設けられているのです。

税額計算の特例は売上税額と仕入税額に分けて数種類の計算方法があります。

本記事については、国税庁の資料を参考に作成しています。

【参考サイト】国税庁:中小事業者の税額計算の特例

1-1.困難な事情とは?

国税庁作成の資料によると、困難な事情とは「税率ごとの管理が行えなかった場合等の困難な事情をいう」とされています。

これだけでは「困難」の度合いが不明瞭ですが、国税庁はさらに「困難の度合いは問わない」としています。

要するに本人が「困難」だと思えば特例計算が認められるという解釈で良いでしょう。

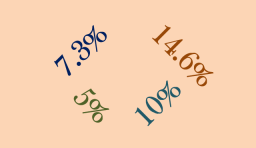

2.軽減税率制度における売上税額の計算の特例

まずは売上税額の特例を見ていきましょう。この特例は売上を税率ごとに区分することが困難な中小事業者が、売上の一定割合を軽減税率対象品目の売上げとして税額を計算できるという制度です。

売上税額の特例は大きく分けて3つの方法があります。

どの特例も、下のように課税売上に一定割合を乗じることで軽減税率対象の課税売上を算出します。

軽減税率の対象となる課税売上げ(税込み)

=課税売上げ(税込み)×①②③のいずれか

①小売等軽減仕入割合(卸売業、小売業のみ可)

②軽減売上割合

③50%(①、②が困難な場合)

2-1.対象と期間

売上税額の計算の特例は中小事業者を対象としています。

中小事業者とは、前々年又は前々事業年度の課税売上高が5,000万円以下の事業者を指します。

この特例の適用対象期間は2019年10月1日から2023年9月30日までに限定されています。

なお、以前は、大企業も含めてすべての事業者が対象の予定でしたが、平成28年11月の税制改正により、上記の中小事業者のみ対象となりました。

2-2.①小売等軽減仕入割合の特例

小売等軽減仕入割合の特例は軽減税率対象品目を数多く取り扱うであろう卸売業、小売業のみが適用できる特例です。

この特例の適用条件は次のとおりです。

- 卸売業・小売業であること

- 課税仕入れを税率ごとに管理できていること

- 簡易課税の適用を受けている課税期間でないこと

課税仕入れについて税率ごとの区分ができていないと、この特例計算はできない点には注意が必要です。

では具体的な計算手順を確認しておきましょう。

【計算手順(1) 小売等軽減仕入割合を求める】

- その課税期間中のすべての課税仕入のうち、卸売業または小売業にのみ要する課税仕入を抽出

- 1.の金額のうち、軽減税率の売上にのみ対応する課税仕入の金額を抽出

- 1.の金額のうちに2.が占める割合を「小売等軽減仕入割合」とする

| 小売等 軽減仕入割合 |

= | 分母のうち、 軽減税率の対象となる売上にのみ対応するものの金額 |

|

| 課税仕入れ等の合計額のうち、 卸売業または小売業にのみ要するものの金額 |

「卸売業または小売業にのみ要する課税仕入」「軽減税率の売上にのみ対応する課税仕入」の基準は、従来の個別対応方式による計算での考え方を応用しましょう。

【計算手順(2) 税率ごとの課税売上高を求める】

- 卸売業または小売業の課税売上の総額に手順(1)で求めた割合を乗じて軽減税率対象の課税売上を求める

- 卸売業または小売業の課税売上の総額から1.で求めた売上を控除し、標準税率の課税売上を求める

- 軽減税率の対象となる課税売上げ(税込み)

=課税売上げの合計額※(税込み)×小売等軽減仕入割合 - 標準税率の対象となる課税売上げ(税込み)

=課税売上げの合計額※(税込み)-軽減税率の対象となる課税売上げ(税込み)

※卸売業または小売業の分だけの課税売上げの合計額

【計算手順(3) 税率ごとの課税標準額を求める】

手順(2)で求めた税率別の課税売上を、それぞれ税抜き処理して課税標準額(千円未満切捨て)を求めます。

- 軽減税率の対象となる課税標準額

=軽減税率の対象となる課税売上げ(税込み)×(100/108) - 標準税率の対象となる課税標準額

=標準税率の対象となる課税売上げ(税込み)×(100/110)

ここで求めた税率別の課税標準額にそれぞれの税率を乗じることで、課税売上に係る消費税額を求められます。

2-3.②軽減売上割合の特例(10営業日割合)

軽減売上割合の特例は業種の限定はなく、軽減対象資産の譲渡を行う中小事業者であれば誰でも適用できる特例です。

例えば店内飲食とテイクアウト販売を行っている飲食店業などは小売等軽減仕入割合の特例は適用できませんが、こちらの特例は適用可能です。

他の特例の名前と似ていてややこしいため、本記事では、「10営業日割合」という呼び方を付記します。

また、小売等軽減仕入割合の特例では仕入の区分経理をしていることが条件でしたが、こちらの特例は仕入の区分経理を要しません。

具体的な計算手順は次のとおりです。

【計算手順(1) 軽減売上割合を求める】

- 課税期間中の連続する10営業日における課税売上の総額を抽出

- 1.のうち、軽減税率対象の課税売上の総額を抽出

- 1.の金額のうちに2.が占める割合を「軽減税率割合」とする

| 軽減売上割合 | = | 分母のうち、 軽減税率の対象となる課税売上げの合計額(税込み) |

|

| 通常の事業を行う連続する10営業日における 課税売上げの合計額(税込み) |

なお、連続する10営業日は税額計算上最も有利となる10営業日を選択することができます。

ただし連続する10営業日は通常の事業を行う日であることが求められます。

例えば特別なセール期間中などは「通常の事業を行う日」にはならない点には注意が必要です。

【計算手順(2) 税率ごとの課税売上高を求める】

- 課税売上の総額に手順(1)で求めた割合を乗じて軽減税率対象の課税売上を求める

- 課税売上の総額から1.を控除し、標準税率の課税売上を求める

- 軽減税率の対象となる課税売上げ(税込み)

=課税売上げの合計額※(税込み)×軽減売上割合 - 標準税率の対象となる課税売上げ(税込み)

=課税売上げの合計額※(税込み)-軽減税率の対象となる課税売上げ(税込み)

【計算手順(3) 税率ごとの課税標準額を求める】

手順(2)で求めた税率別の課税売上を、それぞれ税抜き処理して課税標準額(千円未満切捨て)を求めます。

- 軽減税率の対象となる課税標準額

=軽減税率の対象となる課税売上げ(税込み)×(100/108) - 標準税率の対象となる課税標準額

=標準税率の対象となる課税売上げ(税込み)×(100/110)

ここで求めた税率別の課税標準額にそれぞれの税率を乗じることで、課税売上に係る消費税額を求められます。

2-4.③50%の割合で計算できる特例

ここまで解説してきた①②の特例の計算は、仕入の区分経理や10営業日の売上の区分経理が必要となります。

しかし、それすらも困難な中小事業者は、50%の割合で計算できるとする特例が適用できます。

この特例は「主として軽減対象資産の譲渡を行う事業者」が対象となります。

主として軽減対象資産の譲渡を行う事業者とは、課税売上のうち軽減対象資産の課税売上がおおむね50%以上である事業者を指します。

なお、繰り返しになりますが「困難な事情」の度合いは問われません。

【計算手順(1) 軽減税率対象の課税売上を求める】

- 軽減税率の対象となる課税売上げ(税込み)=課税売上の合計額×50%

【計算手順(2) 税率ごとの課税標準額を求める】

手順(1)で求めた軽減売上対象の課税売上高とそれ以外の課税売上を、それぞれ税抜き処理して課税標準額(千円未満切捨て)を求めます。

- 軽減税率の対象となる課税標準額

=軽減税率の対象となる課税売上げ(税込み)×(100/108) - 標準税率の対象となる課税標準額

=標準税率の対象となる課税売上げ(税込み)×(100/110)

ここで求めた税率別の課税標準額にそれぞれの税率を乗じることで、課税売上に係る消費税額を求められます。

この特例は最も簡易的な計算方法ですが、軽減税率の恩恵が最も少ない特例です。

軽減税率対象の売上が50%を大きく上回る事業者は①か②の特例を選択した方が無難です。

2-5.複数の事業を営む場合の組み合わせ

複数の事業を営む法人で、売上を事業ごとに区分している場合には、その区分ごとに①または②の特例を適用することができます。

ただし、2つの特例を併用することはできないため注意が必要です。

その事業者が小売業のケースで、組み合わせの例を挙げておきます。

【例】小売業者の組み合わせ例

| 小売業の売上 | それ以外の売上 | 可否判定 | |

|---|---|---|---|

| 組合せ① | 小売等軽減仕入割合 | 軽減売上割合の特例 (10営業日割合) |

不可 |

| 組合せ② | 小売等軽減仕入割合 | 原則計算 | OK |

| 組合せ③ | 軽減売上割合の特例 (10営業日割合) |

軽減売上割合の特例 (10営業日割合) |

OK |

要するに異なる2つの特例を組み合わせることは不可ということです。

これらの組み合わせのうち、最も納税額が少なくなる方法を選択することができます。

なお、どちらもNGであれば③の特例を選択することになるでしょう。

2-6.卸売業、小売業はどの特例を選択すべきか

複数の特例が選択できるため、どの特例を選択すべきか迷ってしまう方も多いと思います。

そんなときは下記のフローチャートを参考に、どの特例を適用するか判断してください。

| 卸売業または小売業を営む中小事業者である | → No |

「軽減売上割合 の特例」を 用いて計算 (10営業日割合) |

| ↓ Yes | ||

| 簡易課税制度の適用を受ける | → Yes |

|

| ↓ No | ||

| 課税仕入れを税率ごとに区分経理できる | → No |

|

| ↓ Yes | ||

| 「小売等軽減仕入割合の特例」を適用する | → No |

|

| ↓ Yes | ||

| 「小売等軽減仕入割合」を用いて計算 | ||

| ↓ | ↓ | |

| 「小売等軽減仕入割合」または「軽減売上割合」 計算することが困難である |

||

| ↓ | ↓ | |

| 「小売等軽減仕入割合」または「軽減売上割合」を50%として計算 | ||

3.軽減税率制度における仕入税額の計算の特例

今度は仕入税額の計算特例です。仕入れを税率ごとに区分することが困難な中小事業者である中小事業者が対象です。

仕入税額の計算特例は大きく分けて2つの選択肢が用意されています。

なお、仕入税額の計算特例の適用対象期間は軽減税率制度の実施から1年間(2019年10月1日~2020年9月30日)です。

売上税額の計算特例より期間が短いので注意してください。

3-1.小売等軽減売上割合の特例

小売等軽減売上割合の特例は卸売業、小売業のみが適用できる特例です。

この特例の適用条件は次のとおりです。

- 卸売業・小売業であること

- 課税売上を税率ごとに区分できていること

- 簡易課税の適用を受けている課税期間ではないこと

課税売上について税率ごとの区分ができていないと、この特例計算は適用できません。

では具体的な計算手順を確認しておきましょう。

【計算手順(1) 小売等軽減売上割合を求める】

- その課税期間中のすべての課税売上のうち、卸売業または小売業にのみ係わる課税売上を抽出

- 1.の金額のうち、軽減税率の対象となる売上の金額を抽出

- 1.の金額のうちに2.が占める割合を「小売等軽減売上割合」とする

| 小売等 軽減売上割合 |

= | 分母のうち、 軽減税率の対象となるものの金額(税込み) |

|

| 卸売業または小売業に係わる 課税売上げの合計額(税込み) |

【計算手順(2) 税率ごとの課税仕入を求める】

- 卸売業または小売業の課税仕入の総額に手順(1)で求めた割合を乗じて軽減税率対象の課税仕入を求める

- 卸売業または小売業の課税仕入の総額から1.を控除し、標準税率の課税仕入を求める

- 軽減税率の対象となる課税仕入れ(税込み)

=課税仕入れの合計額※(税込み)×小売等軽減売上割合 - 標準税率の対象となる課税仕入れ(税込み)

=課税仕入れの合計額※(税込み)-軽減税率の対象となる課税仕入れ(税込み)

※卸売業または小売業の分だけの課税仕入れの合計額

【計算手順(3) 税率ごとの課税標準額を求める】

手順(2)で求めた税率別の課税仕入に、それぞれの税額を乗じて課税仕入等の税額を求めます。

- 軽減税率の対象となる課税仕入れの税額

=軽減税率の対象となる課税仕入れ(税込み)×(6.24/108) - 標準税率の対象となる課税仕入れの税額

=標準税率の対象となる課税仕入れ(税込み)×(7.8/110)

3-2.簡易課税制度適用の特例

卸売業・小売業以外の中小事業者で、課税仕入を税率ごとに区分することに困難な事情がある場合には、簡易課税制度の特例を受けることができます。

簡易課税制度は現在も存在する制度ですが、軽減税率導入後は届出の提出期限に大きな違いがあります。

- 原則…課税期間の開始前に届出書を提出しなければならない

- 特例…適用を受けたい課税期間中に届出書を提出すればOK

なお、前々事業年度の課税売上高が5,000万円以下である要件は現在と同じです。

事後選択で簡易課税制度の適用を受けることができるので、区分経理が追いつかない中小事業者にとっては助けとなることでしょう。

4.業種ごとの適用可能な特例まとめ

売上税額・仕入税額の特例を一通りまとめてきましたが、やや複雑な面もありました。

業種による違いや簡易課税の適用を受けていると適用できないものがあるなど、最後に整理しておきましょう。

| 特例 | 卸売業 小売業 |

その他の 業種 |

簡易課税の 適用あり |

|

|---|---|---|---|---|

| 売上税額の 計算特例 |

小売等軽減仕入割合の特例 | 〇 | × | × |

| 軽減売上割合の特例 (10営業日割合) |

〇 | 〇 | 〇 | |

| 50%の割合による特例 | 〇 | 〇 | 〇 | |

| 仕入税額の 計算特例 |

小売等軽減売上割合の特例 | 〇 | × | × |

| 簡易課税の特例 | 〇 | 〇 | ― |

まとめ

軽減税率制度導入後は様々な税額計算の特例が用意されていることがわかりました。

どの特例を適用するか選択の幅があるため、できるだけ有利な特例を選択したいものです。

しかし実際のところ、特例計算の有利不利判定は自力ではなかなか難しいでしょう。

どの特例を選択すべきか、そもそも原則で計算すべきか、税理士に相談しながら方針を決めましょう。