海外のクラウドサービスにも消費税がかかる?リバースチャージ方式

最近、事業者がAmazonやGoogleなどの海外のクラウドサービスを利用する機会が増えています。

実は、この海外のクラウドサービスなどを利用すると、消費税がかかる場合があります。これをリバースチャージ方式といいます。

ここでは、海外が絡む場合の消費税の考え方、リバースチャージ方式とは何か?、そしてどんな場合に該当するのかを詳しく解説します。

1.海外のネットやクラウドサービスへの消費税の課税

事業者に消費税が課せられるのは、国内での物やサービスの消費等に対してです。この「国内」という基準には、いろいろな考え方があります。インターネットなどを通じた場合、「国内」とはどのように捉えられているのでしょうか。

1-1.サービス「提供者」基準から「利用者」基準へ改正

以前は、海外の事業者からクラウドサービスなどを受ける場合は、「国内での物やサービスの消費等」には該当せず、消費税が課せられませんでした。しかし、国内の事業者から同じようなサービスを受ける場合は、消費税が課せられます。つまり、サービスの提供者が国内にいれば課税するという考えです。

これは不公平ではないかという声があったため、2015年10月から判定基準が変わり、日本にいて、海外からサービスを受ければ消費税が発生するようになりました。つまり、「サービスの利用者が国内にいれば課税」という考えになったのです。

改正前と改正後を比べると次のようになります。

【改正前】

サービスの提供者が国内にいれば課税。利用者が国内/海外は関係なし。

| サービスの利用者が国内にいる | サービスの利用者が海外にいる | |

|---|---|---|

| サービス提供者が国内にいる | 課税 | 課税 |

| サービス提供者が海外にいる | 不課税 | 不課税 |

【改正後】

サービスの利用者が国内にいれば課税。提供者が国内/海外は関係なし。

| サービスの利用者が国内にいる | サービスの利用者が海外にいる | |

|---|---|---|

| サービス提供者が国内にいる | 課税 | 不課税 |

| サービス提供者が海外にいる | 課税 | 不課税 |

1-2.電気通信利用役務の提供に関連するものが対象

上記の内容については、すべての取引ではなく、「電気通信利用役務の提供」に係わるものが対象です。

「電気通信利用役務の提供」とは、わかりやすく言いますと、電子書籍・音楽・広告などのデジタルコンテンツをインターネット等の電気通信回線を介して配信することです。ソフトウェアやクラウドサービスも含まれます。

電気通信利用役務の提供にどんな含まれるか詳細については、国税庁で次のような具体例が公表されています。

- インターネット等を通じて行われる電子書籍・電子新聞・音楽・映像・ソフトウエア(ゲームなどのさまざまなアプリケーションを含む)の配信

- 顧客に、クラウド上のソフトウエアやデータベースを利用させるサービス

- 顧客に、クラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

- インターネット等を通じた広告の配信・掲載

- インターネット上のショッピングサイト・オークションサイトを利用させるサービス(商品の掲 載料金等)

- インターネット上でゲームソフト等を販売する場所を利用させるサービス

- インターネットを介して行う宿泊予約、飲食店予約サイト(宿泊施設、飲食店等を経営する事業 者から掲載料等を徴するもの)

- インターネットを介して行う英会話教室

【出典】国税庁:国境を越えた役務の提供に係る消費税の課税の見直し等について

2.リバースチャージ方式とは

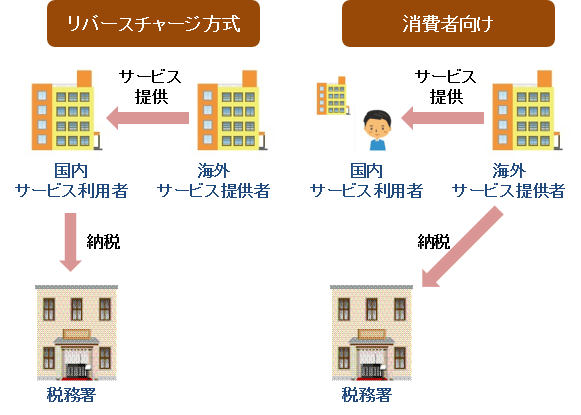

2-1.サービス利用者(リバース)が納税する(チャージ)

そもそも消費税は、事業者が消費者から預かったものを、消費者の代わりに支払う仕組みです。では、海外の事業者から提供を受けたクラウドサービスについては、どうなるのでしょうか。

日本が、海外の事業者から消費税を徴収することには多くの困難があります。そのため、事業者向けサービスについては、国内のサービス利用者(reverse)が、海外の事業者に代わって納税(charge)することにしました。これを「リバースチャージ方式」といいます。

2-2.Google Adwordsは事業者向けサービス

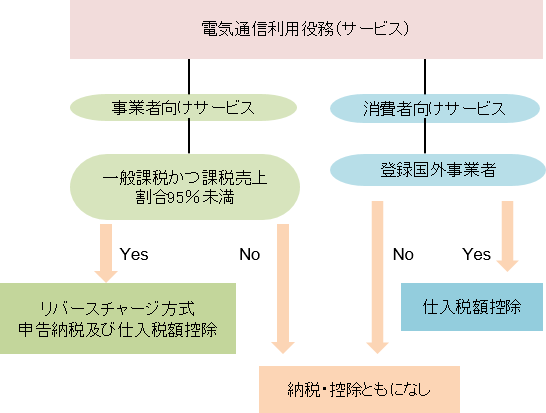

ここで一つ重要なポイントですが、リバースチャージ方式の対象となるのは、すべてのサービスではなく事業者向けサービスです。

事業者向けサービスであるかどうかは、サービス利用者が事業者か消費者かではなく、取引内容が「事業者向け」かどうかで判定します。

個別に交渉して固有の契約を結ぶものが「事業者向け」であり、リバースチャージ方式の対象です。たとえば、月額数十百万円~数百万円で提供するCDNコンテンツ配信サービスなどが当てはまるでしょう。

一方、「AWS」「Google Apps」「Adobe Creative Cloud」など、一般消費者からもWEBサイト経由で申し込み可能なものは「消費者向け」になりますので、リバースチャージ方式の対象ではありません。

ただし、リスティング広告でよく知られる「Google Adwords」はリバースチャージ方式の対象になっていますので要注意です。

実際には個人でもWEBサイトから申し込み可能ですが、事業者向けとされているようです。

【参考外部サイト】AdWords アカウントに関する税の変更について

2-3.多くの事業者は結果的にプラスマイナス0になる

例えば、国内の事業者が、海外の事業者から108,000円のクラウドサービスを受けたとします。改正前までは、消費税は非課税のため納税金額はありません。

しかし、改正後はサービスの利用者が国内にいるため、この取引は課税取引です。しかも、消費税の8,000円については、海外の事業者に代わって国内のサービス利用者が納税しなければいけません。

ただし、利用者はクラウドサービスの代金を支払っている側なので、消費税の経費(仕入税額控除)も8,000円であるため、納付額は8,000円-8,000円=0円となります。そのため改正前も改正後も、消費税の納付額はプラスマイナス0円となります。これが、リバースチャージ方式の基本の考え方です。

2-4.一般課税で課税売上割合95%未満の事業者に摘要

では、改正の意味がないと思われる人もいるかもしれません。

実は、消費税の一般課税で、課税売上割合が95%未満の事業者については、消費税の経費(仕入税額控除)は課税売上割合分しか控除されません。

例えば上記の例で課税売上割合が90%の場合、仕入税額控除は8,000円×90%=7,200円となります。納付額は8,000円-7,200円=800円となり、納付額が生ずることになります。

こうした理由から、経過処置として当分の間、リバースチャージ方式による課税は、一般課税で課税売上割合95%未満の事業者に適用されます。

3.登録国外事業者制度

3-1.消費者向けサービスは仕入税額控除できない

取引内容が「事業者向け」であることが、リバースチャージ方式の対象となる条件であると先に述べました。

通常、消費者向けサービスについては、海外事業者が日本国に消費税を納税します。サービス提供者が国に消費税を納付するので、利用者も仕入税額控除ができると考えるのが一般的ですが、当分の間、海外のサービスを利用する国内事業者は仕入税額控除ができないことになっています。これは、海外の事業者が確実に消費税を納税してくれるかわからないためではないかと考えられます。

3-2.登録国外事業者からの消費者向けサービスは控除可能

ただし、例外があります。それが「登録国外事業者」からの消費者向けサービスです。

国税庁長官の登録を受けた登録国外事業者からの消費者向けサービスについては、仕入税額控除ができます。

控除するためには、国外事業者の名称、登録番号等を保存しておく必要があります。ただし、電子ファイルで請求書を受領していれば、その電子ファイルを保存しておけばよいことになっています。

登録国外事業者は、以下の国税庁のホームページに記載されています。消費者向けサービスを利用した場合には、ご参照ください。

【参考外部サイト】国税庁:登録国外事業者名簿

代表的なところでは、「Adobe Systems」「Amazon Web Services」「Ustream」などがあります。これらのサービスでは、請求書に消費税が含まれているはずですので、注意して見てみると良いでしょう。

4.消費税の処理判定

ここまでの説明を踏まえますと、消費税の処理方法についての判定は以下のようになります。

注意点

- 「Google Adwords」を利用したリスティング広告を行っている場合、個別のメールなどで消費税の取扱いが変わる旨の案内が来ていますが、一般課税で課税売上割合が95%未満の事業者以外は、仕入税額控除ができないので注意しましょう。

- 不動産売却などで非課税売上が多い場合は、課税売上割合が95%未満となることが多く、海外のクラウドサービスを利用している場合は、リバースチャージ方式の対象となるので注意が必要です。

5.リバースチャージ方式による仕訳と申告方法

実際にリバースチャージ方式の取引があった場合の仕訳と申告方法を見ていきましょう。

5-1.仕訳例

海外のクラウド型広告配信サービスを利用し、広告料50,000円を普通預金から支払った。決算になって、課税売上割合が90%であることがわかった(税率8%を想定)。

①広告料支払い時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 広告宣伝費 | 50,000円 | 普通預金 | 50,000円 | クラウド利用料 |

| 仮払消費税等 | 4,000円 | 仮受消費税等 | 4,000円 | 消費税額 |

実際の海外への支払いには、消費税が含まれていません。そのため、50,000円×8%=4,000円の消費税部分を、仮払消費税等と仮受消費税等を使って仕訳します。

②決算時

| 借方勘定科目 | 借方金額 | 貸方勘定科目 | 貸方金額 | 摘要 |

|---|---|---|---|---|

| 仮受消費税等 | 4,000円 | 仮払消費税等 | 4,000円 | 消費税額 |

| 雑損失 (租税公課) |

400円 | 未払消費税等 | 400円 | 未払消費税 |

決算時には、上記の仮払消費税等と仮受消費税等を逆仕訳し、精算します。また、課税売上割合が90%のため、残りの10%(4,000円×10%=400円)は、仕入税額控除ができません。そのため、雑損失と未払消費税等を使って仕訳します。

勘定科目は「雑損失」ではなく「租税公課」を利用しても構いません。

5-2.申告方法(申告時の計算例)

ここでは、具体例を使って、実際に消費税の納付額を計算してみましょう。

課税仕入(課税売上対応)2,160,000円(税込)

課税仕入(共通売上対応)1,080,000円(税込)

海外のクラウドサービス(特定課税仕入)500,000円 (共通売上対応)

国税

①売上の消費税

5,000,000円×6.3%=315,000円

リバースチャージ方式の場合は、海外のクラウドサービス(特定課税仕入)500,000円を売上(課税標準)に合算して、売上の消費税を求めます。

②仕入の消費税

課税仕入(共通売上対応) 1,080,000円×6.3/108= 63,000円

特定課税仕入(共通売上対応) 500,000円×6.3/100= 31,500円

課税仕入の共通売上対応は、課税売上割合分しか仕入税額控除を受けることができないため、次の計算を行います。

課税仕入63,000円+特定課税仕入31,500円=94,500円

94,500円×90%=85,050円

仕入れの消費税=課税売上対応分126,000円+共通売上対応分85,050円=211,050円

③差引税額

地方消費税と合計納税額

地方消費税

国税103,900円×17/63=28,000円(100円未満切捨)

納付税額

国税103,900円+地方消費税28,000円=131,900円