初穂料・玉串料・お守り・祈祷代などの勘定科目と消費税

企業が、初穂料・玉串料・お祓い料・ご祈祷料などの名目で寺社仏閣の宗教法人に支払うお金は、損金として処理できます。勘定科目「寄付金」で仕訳します。

しかし、個人事業主が商売繁盛を祈願するなどして宗教法人にお金を支払っても、損金処理も、経費計上もできません。事業に無関係な支出となるので、勘定科目「事業主貸」で仕訳することになります。

また、宗教法人への支払いは、原則、消費税は課せられません。ただし、民間業者が販売している、熊手やお守りなどには、消費税がかかります。

宗教法人に支払うお金に関する、仕訳と消費税について解説します。

目次

1.法人は損金処理できるのに、個人事業主はできない

損金処理や経費計上できると節税効果が生まれます。しかし法人では宗教法人への支払いを損金処理できるのに、個人事業主はできません。

(1)法人に適用されるルールと仕訳方法

国税庁は、法人は「神社の祭礼などの寄贈金」を寄附金として損金処理できる、としています。「神社の祭礼などの寄贈金」の詳細については、後段の「3.神社の祭礼などの寄贈金とは」の章で解説します。

国や地方公共団体(都道府県や市区町村など)への寄附金は全額、損金に算入することができますが、その他の寄附金は一定の限度額までが損金になります。宗教法人への支払いは、その他の寄附金になります。

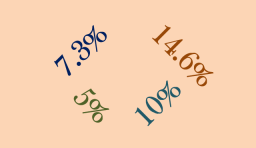

限度額の計算は、原則、次のようになります。

上記の計算式を使うと、例えば、資本金1,000万円、所得の金額1,500万円の、1年決算の法人の損金算入限度額は10万円です。

計算式は以下のとおりです。

100,000円までの初穂料や玉串料などであれば、損金処理できます。

仕訳方法は以下のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 寄附金(不課税) | 100,000円 | 普通預金 | 100,000円 |

【参照】国税庁:寄附金を支出したとき

(2)個人事業主に適用されるルールと仕訳方法

法人が宗教法人への支払いを損金扱いできるのに、なぜ個人事業主はできないのでしょうか。商売繁盛を願う気持ちは、会社の社長も個人事業主も同じはずです。

法律で「法人はOK、個人事業主はNG」と決めているわけではありません。したがって、厳密な意味では「個人事業主は宗教法人への支払いを損金扱いできない」とはいえません。

ところが複数の判例で、「個人事業主NG」となっています。そのため、個人事業主は、宗教法人への支払いを損金扱いしないほうがよいでしょう。

個人事業主が、例えば初穂料として10,000円支払ったら、次のように仕訳します。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 事業主貸 | 10,000円 | 普通預金 | 10,000円 |

宗教法人に支払った10,000円は、事業に関係ない費用とみなされるので、個人事業主が生活費を受け取ったときと同様に、勘定科目は「事業主勘定(事業主貸)」になります。

2.神社の祭礼などの寄贈金には消費税はかからない

国税庁は「神社の祭礼などの寄贈金」を寄附金とみなし、消費税の課税対象から外しています。それは、寄付金が、資産の譲渡の対価でも、役務の提供の対価でもないからです。

【参照】国税庁:タックスアンサーNo.5262 交際費等と寄附金との区分

「神社の祭礼などの寄贈金」には具体的には次のようなものがあります。

- 初穂料、玉串料、お祓い料、ご祈祷料、祈願料、奉納金、お布施、地鎮祭などの謝礼、戒名料、御護摩料、お守りやお札の代金、おみくじの代金、熊手や破魔矢の代金など

寄付金の名称にはいろいろありますが、名称が何であっても、寄付の性質を持つものであれば、消費税の課税対象外です。

お守りや熊手などは、明らかに物品を受け取り、その対価として代金を支払っているので消費税がかかりそうですが、宗教法人が販売している限りは消費税はかかりません。お札やおみくじも同様です。

3.民間業者が販売するものは消費税がかかる

一方、露店や屋台で企業・個人事業主などが販売している、お札・おみくじやお守り、熊手などを購入すると、消費税がかかります。

これは寄付ではなく、商品やサービスの売買になるからです。

仕入税額控除にはインボイスが必要

参考までに、インボイス制度では、販売した事業者からインボイス(適格請求書)を発行してもらわないと、仕入税額控除ができませんので、ご注意ください。手書きでも構いませんが、インボイス登録番号、税率ごとの税込み金額・消費税額など、必要な記載事項がしっかり記入されたインボイスを発行してもらう必要があります。

露店や屋台の販売主が免税事業者であればインボイスを発行できませんので、消費税の仕入税額控除はできません。

まとめ

宗教法人への支払いは、法人の場合は損金処理できるのに、個人事業主はできません。神頼みは同じなのに、判例は法人と個人事業主に「差」をつけています。

また、宗教法人への支払いには、消費税はかかりません。神社でお守りを買っても、消費税を請求されません。

ただし、神社とは関係ない露店で熊手を買うと、消費税がかかります。

熊手やお守りやおみくじといった物品を売っても消費税が発生しないということは、販売価格を消費税分下げることができますので、宗教法人の特権といえます。

よくある質問

なぜ、お守りを神社で購入すると消費税はかからないのに、露店で購入すると消費税がかかるのですか?

宗教法人である神社でお守りを購入した場合は、寄付行為とみなされます。寄付は、対価を得て行う取引に該当しませんので、消費税はかかりません。

一方、露店でお守りを購入した場合は、対価を得て行う取引にあたるとみなされますので、消費税がかかります。

同じお守りでも、販売するのが誰であるかによって、扱いが変わるのです。

神社の売店で飲食した場合に消費税はかかりますか?

おだんご、アイス、うどん・そばなど、飲食をする目的で、神社の売店で飲食物を購入した場合は、消費税がかかります。

ただし、ご祈祷カフェなど、その飲食をすることで祈祷をするなど、宗教行為とセットになっている場合は、収益事業とみなされませんので、消費税はかかりません。