免税事業者は消費税を請求すると違法なの?インボイス制度でどうなる?

免税事業者は消費税を請求しても良いのか?違法ではないのか?免税事業者と消費税の関係についてわかりやすく解説します。[続きを読む]

免税事業者である個人事業主の方は、取引先への請求書を作成するとき「消費税を記載するのかどうか?」迷う方が多いかと思います。

「免税事業者は消費税を請求してはいけない」とか「消費税を請求しなくてもよい」とか、いろいろな意見がありますが、正しいのはどれでしょうか?

免税事業者は請求書で消費税についてどう書けば良いのか? 具体例と図を使ってわかりやすく解説します。

目次

個人事業主のうち、前々年の課税売上高が1,000万円を超えると、消費税を納めなければならない課税事業者になり、1,000万円以下だと消費税を納める必要がない免税事業者になります。

個人事業主になったばかりの人は前々年の課税売上高がないので、免税事業者としてスタートします。

※創業したばかりでも、課税売上1,000万円以下でも、自ら選択して課税事業者になることもできます。

課税事業者の個人事業主は当然に、取引先(クライアント企業)に消費税を請求しますが、免税事業者の個人事業主も消費税を請求することができます。

そして、免税事業者は、取引先から受け取った消費税を税務署に納める必要はありません。取引先から受け取った消費税を自らの所得とすることができます。

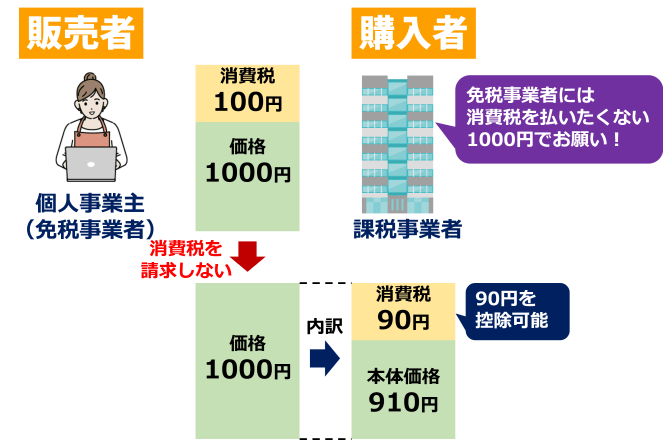

免税事業者である個人事業主が取引先に、本体価格1,000円+消費税100円=1,100円で商品を販売していたとします。

ところが、取引先から「免税事業者に消費税を払いたくないので1,000円でお願いしたい」と言われ、消費税100円を抜いて、本体価格1,000円だけ請求することにしました。

請求書に単に「1,000円」と書き、消費税について言及しなくても、違法ではありません。

ただ、この請求書を受け取った取引先(課税事業者)は、その1,000円を課税取引として扱うことになり、1,000円のなかに消費税90円が含まれている、とみなします。

つまり、個人事業主から届く請求書に「1,000円」としか書かれていなくても、「本体金額(税別価格)910円、消費税額90円、消費税込金額1,000円」(消費税10%で計算、以下同)とみなすわけです。

このように処理することで、取引先はその消費税90円を仕入税額控除に組み入れて、受け取った消費税から差し引くことができます。

「消費税を請求していないのに、消費税が含まれている」とは変な話に聞こえるかもしれませんが、そもそも、消費税法では、事業者間の取引は、原則すべて、消費税が含まれる課税取引です(土地など非課税のものを除く)。

「消費税を請求しない」「消費税を払わない」と言ったとしても、自動的に消費税が含まれているのです。

ですので、免税事業者も当然のように消費税を請求できます。むしろ、消費税を請求しないほうが、おかしいといえます。

また、課税事業者が免税事業者に対して消費税を払わないのは違法になります。

免税事業者からの請求にも消費税が含まれますが、消費税について言及しなくても違法ではありません。

消費者との取引では、総額表示義務があり、税込み金額を表示することが義務付けられていますが、事業者間の取引では、総額表示の義務はありません。

そこで、免税事業者である個人事業主が取引先に発行する請求書で、消費税を記載しなくても法的には問題ありません。

しかし、一般的には本体金額(税別価格)、消費税額、消費税込金額をそれぞれ記載するほうが、消費税額が明確になって望ましいでしょう。取引先からもそのほうが喜ばれます。

また、消費税を記載しないと、取引先の経理担当者のミスで、個人事業主に振り込まれる金額に間違いが生じることもあります。

想定されるケースを紹介します。

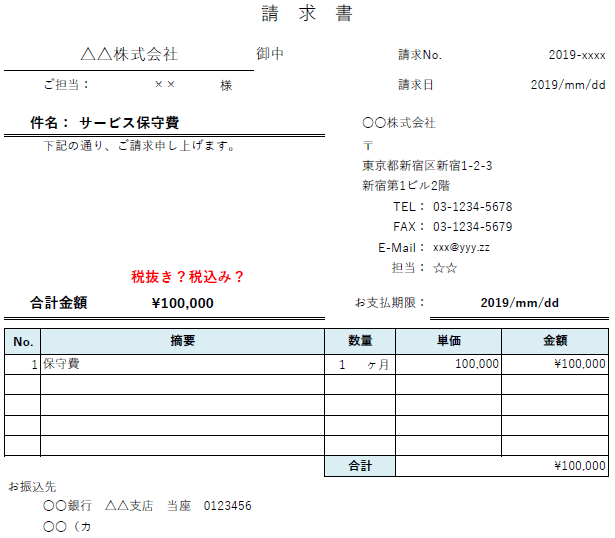

免税事業者である個人事業主が、税別100,000円、税込110,000円の仕事を完了させたとします。このとき、消費税を記載せず、また「税別」とも明記せず、単に「100,000円」としか記載しない請求書を取引先に送付したら、個人事業主の銀行口座には100,000円が振り込まれてしまうかもしれません。

個人事業主と取引先企業の業務担当者の間で「税別100,000円、税込110,000円」と了解していても、取引先企業の経理担当者にそれが知らされないことがあるからです。

経理担当者が個人事業主から届いた「100,000円の請求書」を「税込100,000円(本体90,909円、消費税9,091円)の請求書」と理解してしまうかもしれません。

したがって個人事業主の方は、自身の適正な収入を確保するためにも、請求書に消費税をしっかり明記しましょう。

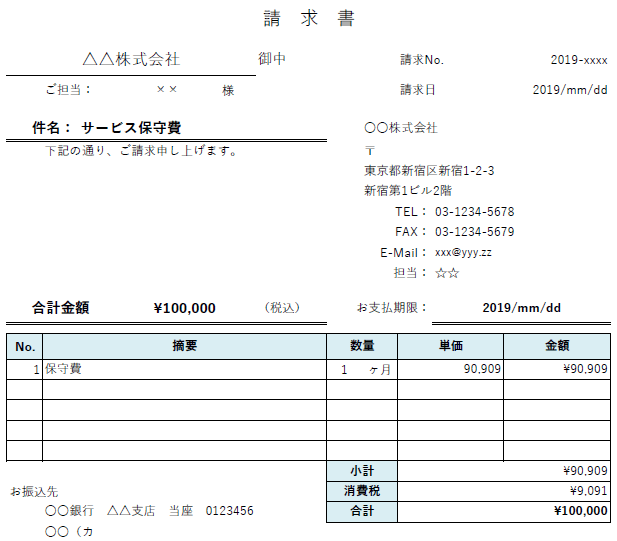

望ましい請求書の記載方法を紹介します。金額の部分は次のように書いてみてください。

または、次のように書いてもよいでしょう。

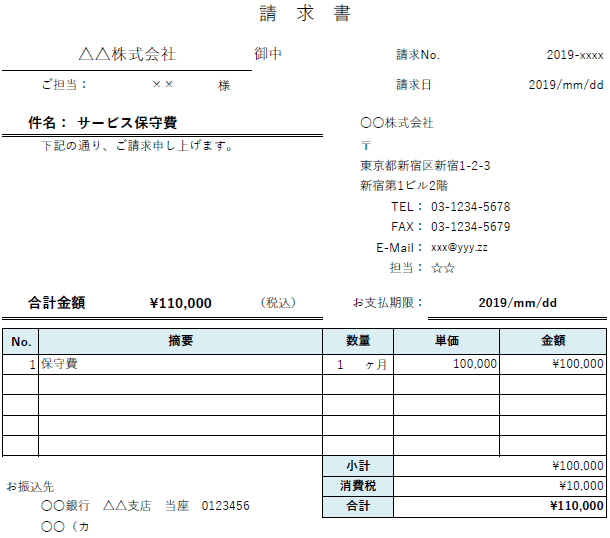

または、次のように書いてもよいでしょう。

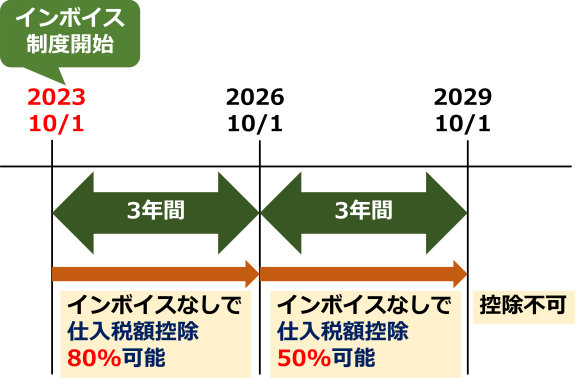

2023年10月1日から、インボイス制度が始まりました。

取引先の課税事業者が消費税を控除するにはインボイスが必要になりますが、免税事業者はインボイスを発行できませんので、このままでは、取引先が消費税を控除できず損をしてしまいます。

ただ、インボイス制度の経過措置により、最初の6年間は、インボイスがなくても、一部の仕入税額控除が可能です。

そこで、取引先からは「消費税10%のうち8%なら払ってもいいよ」と言われるかもしれません。

また、免税事業者の方の中には律儀に「私は免税事業者だから消費税は請求しません!」という方もいらっしゃるかもしれません。

そこで、インボイス経過措置では、消費税をどのように書いて請求すれば良いのか、悪い例と良い例をあげて説明します。

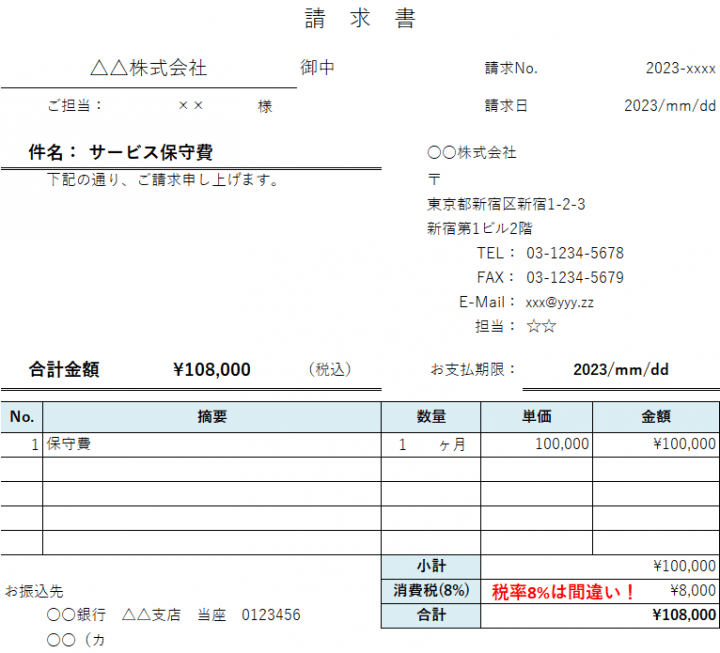

消費税8%なら請求できるということで、次のように請求書に書きました。

これはNGです!

消費税8%ということは軽減税率ですが、軽減税率に該当するのは食料品と新聞だけです。サービス提供は税率10%ですから、間違った税率を記載していることになります。

これだと請求書を書いた免税事業者だけではなく、取引先まで税務署から指摘を受けてしまう可能性もあります。

「こういう間違った請求書を書く免税事業者の人がいるから、インボイス制度が必要なんだ!」と言われてしまった面目もありません。

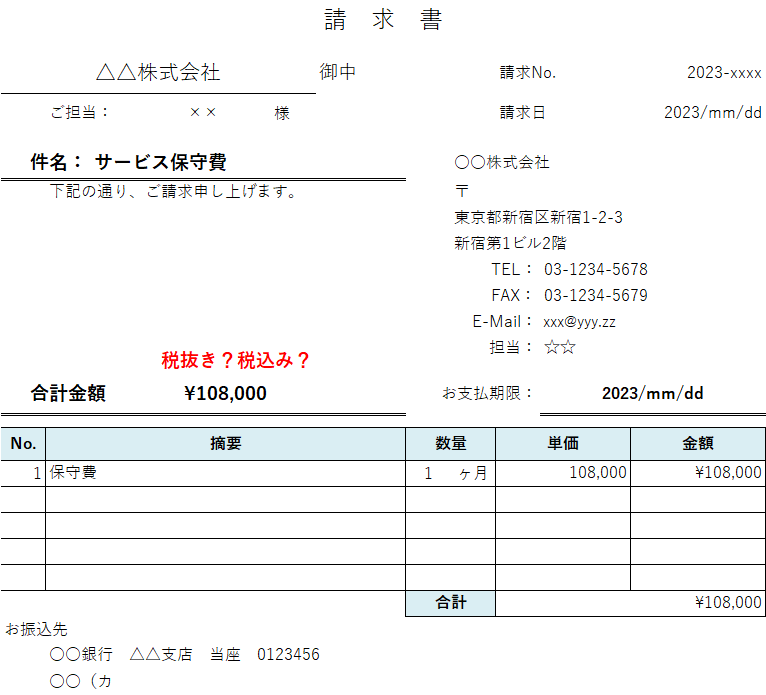

消費税のことを書くとややこしいので、いっそのこと、消費税を書かず、合計金額だけ書きました。

これはNGではありませんが、消費税額を書かないのは、トラブルの元です。

取引先の経理担当者から見ると、これは消費税が含まれている金額なのか、税別金額なのかわかりません。仮に消費税が含まれているとして、8%/10%どちらなのかもわかりません(もし食料品も含まれていたら、わからなくなります)。

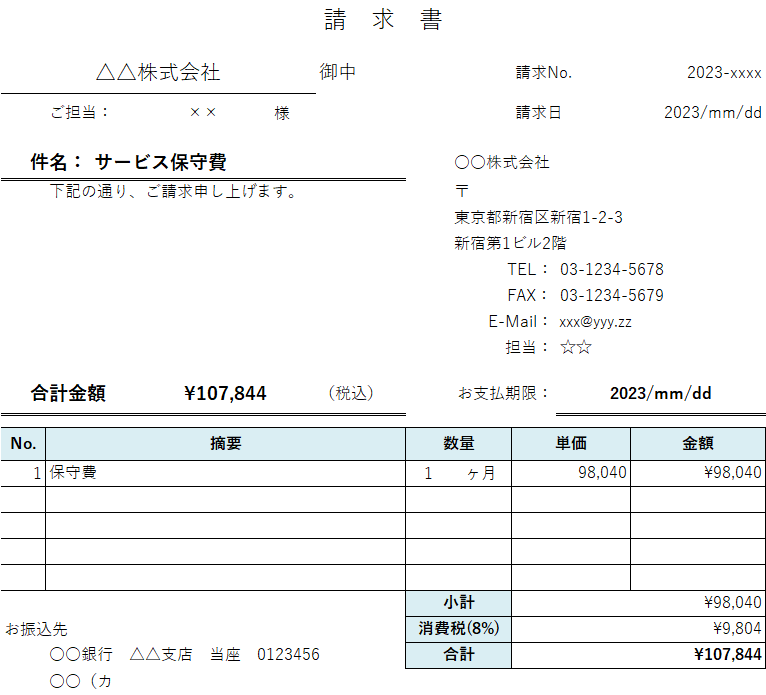

では、どう書くのが良いかというと、本体価格から2%引いたうえで、消費税10%で書くのが正しい請求方法といえます。

これであれば、消費税額も明確で税率も正しいですし、控除できない消費税20%分(1,980円)を本体価格に加えても、99,980円ですので、取引先に影響は与えていません。

ただ、免税事業者から見ると、2%(2,000円)よりも少し多い金額が引かれてしまっています(200円損しています)。

正確に2%引きにするには、次のような計算になります。

手計算でやるのは少し大変ですので、このようなツールを使うと簡単に計算できます。

免税事業者であっても消費税を請求できます。請求書には「本体金額(税別価格)、消費税額、消費税込金額」と消費税を明記することをおすすめします。

インボイス経過措置の期間中、消費税分を80%または50%だけ請求するときは、消費税の税率を変更するのではなく、本体価格を下げて消費税率は10%で書きます。

まだ法人カードを持っていないのであれば、あなたは損をしている可能性が高いです!

法人カードを持っていれば、経費精算が楽になる、経費の仮払いや立て替えなどの小口現金精算が必要なくなる、経費の計上漏れや請求漏れをなくすことができるなどのたくさんのメリットがあります。

今よりもっと事業に時間を使いたいと考えている経営者・個人事業主に法人カードは必須です。

こちらの記事が参考になりますので、ぜひ一読ください!