10%増税時の年間保守契約の消費税の処理方法

ホームページやプリンターなどの管理、保守、メンテナンス対応などのサービスは、年間保守契約に基づいて行われることが多いのが特徴です。

このような長期契約を前提とするサービスについては、消費税増税の時期をまたぐためその処理方法に悩むことと思います。

実際、年間保守契約を締結するサービスには消費税の経過措置が規定されているため、十分注意が必要です。

この記事では保守サービスの経過措置の解説とあわせて、契約形態別の会計処理と適用すべき消費税率を解説します。

目次

1.年間契約の保守サービス

保守契約とは、ハードウェアやソフトウェアのメンテナンス、障害対応、Webサイトの更新作業などのサービスを提供する契約を言います。

このような保守契約の多くは年間契約であるため、消費税増税をまたいだ契約の消費税率をどう処理すれば良いのかが問題となります。

増税に伴い、保守契約には消費税の経過措置が規定されています。

増税実施前に取り扱いを把握しておきましょう。

年間契約の保守サービスに関する消費税の経過措置

増税後の保守契約に関する消費税の取り扱いについて、具体例を挙げて解説します。

例:2019年9月1日に1年間の保守契約を締結し、1年分の料金を受領した場合

契約期間を1年間として料金を年額で定めており、そのサービスの提供が年ごとに完了するものである場合には、計上時期は全てのサービス提供を完了する日である2020年8月31日となります。

したがってこの保守契約は、増税後である2019年10月1日以後に行う課税資産の譲渡等に該当し、原則として新税率(10%)が適用されます。

ただし、次の場合は旧税率である8%を適用することができるのです。

- 1年分の対価を一括で受領することとしていること

- 中途解約時の未経過部分について返還の定めがない契約であること

- 継続して1年分の対価を受領した時点の収益として計上していること

上記の要件をすべて満たし、2019年9月30日までに1年分の保守契約の料金を受領し収益として計上している場合には、旧税率(8%)を適用することが認められています。

2.保守契約の形態別、会計処理と消費税の具体例

保守契約には様々な契約形態が存在し、その契約形態ごとに会計処理と消費税の認識基準が変わってきます。

契約形態別の処理方法を詳しく見ていきましょう。

①1年分の金額を一括して受け取り、1年単位でサービス完了とする場合

保守サービス提供者側の仕訳例と消費税

2019年9月1日~2020年8月31日の保守契約を120万円(税抜)で締結した場合

契約時の仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 普通預金 | 1,320,000円 | 前受金 | 1,320,000円 |

契約最終日(2020年8月31日)の仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 前受金 | 1,320,000円 | 売上高 | 1,200,000円(課税売上10%) |

| 仮受消費税 | 120,000円 |

この場合、先ほど解説した経過措置の事例と同様の処理となります。サービス提供の全部を完了した日が契約最終日(2020年8月31日)となるため、増税後の10%が契約金額の全額に適用されることとなります。

②1年分を前受金で計上し月単位で収益計上する場合

おそらく、このパターンがけっこう多いのではないでしょうか。

保守サービス提供者側の仕訳例と消費税

2019年9月1日~2020年8月31日の保守契約を120万円(税抜)で締結した場合

契約時の仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 普通預金 | 1,318,000円 | 前受金 | 1,318,000円 |

2019年9月30日の仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 前受金 | 108,000円 | 売上高 | 100,000円(課税売上8%) |

| 仮受消費税 | 8,000円 |

2019年10月31日~2020年8月31日までの仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 前受金 | 110,000円 | 売上高 | 100,000円(課税売上10%) |

| 仮受消費税 | 10,000円 |

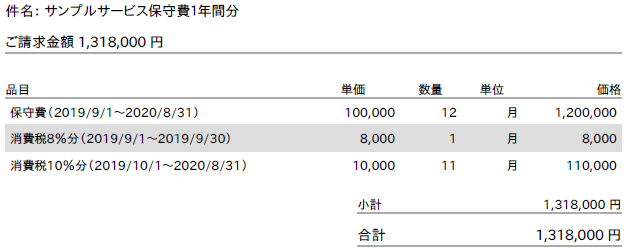

1年分の契約金額の全額を契約締結時に受領していますが、収益認識は1ヶ月単位で行うケースです。

この場合、毎月月末にその月分のサービス提供を完了したと認識するため、1ヶ月分の金額を売上に計上していきます。

したがって、2019年9月30日までにサービスの提供が完了したものについては旧税率(8%)が適用され、2019年10月1日以降にサービスの提供が完了したものについては新税率(10%)が適用されることとなります。

会計ソフトやクラウドサービスによっては、両方の税率の消費税の記載にまだ対応していない場合もありますので、下記のように、税率と期間を分けて消費税を記載して請求書を作成することになるでしょう。

③1年分を前受金で計上し決算時に当期分を収益計上する場合

保守サービス提供者側の仕訳例と消費税

3月決算法人が、2019年9月1日~2020年8月31日の保守契約を120万円(税抜)で締結した場合

契約時の仕訳

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 普通預金 | 1,318,000円 | 前受金 | 1,318,000円 |

決算時の仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 前受金 | 108,000円 | 売上高 | 100,000円(課税売上8%) |

| 仮受消費税 | 8,000円 | ||

| 前受金 | 660,000円 | 売上高 | 600,000円(課税売上10%) |

| 仮受消費税 | 60,000円 |

このケースは先ほどの②のケースと結果は同じとなります。

2019年9月分には旧税率である8%が、2019年10月~2020年3月には新税率である10%が適用されます。

決算時に当期分の売上を一括で振り替えるのか、毎月振替処理をするのかの違いだけです。

したがって、この処理は月単位でサービス提供が完了する契約になっていることが条件です。

1年単位でサービス提供が完了する契約であれば、①の方法によらなければなりません。

④1ヶ月分の金額ごとに受領し、1ヶ月単位でサービス提供が完了する場合

このパターンもそれなりに多いでしょう。

保守サービス提供者側の仕訳例と消費税

2019年9月1日~2020年8月31日の保守契約を120万円(税抜)で締結した場合

契約時の仕訳

なし

2019年9月30日の仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売掛金 | 108,000円 | 売上高 | 100,000円(課税売上8%) |

| 仮受消費税 | 8,000円 |

2019年10月31日~2020年8月31日までの仕訳と消費税

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売掛金 | 110,000円 | 売上高 | 100,000円(課税売上10%) |

| 仮受消費税 | 10,000円 |

契約時に全額を収受せず、毎月その月分の金額を請求するパターンです。

このケースは毎月請求する金額をそのまま売上に計上すればよいので、一番わかりやすい方法と言えるでしょう。

3.短期前払費用の規定を適用する場合の注意点

これは保守契約の支払い側の処理方法となります。

例えば3月決算法人が次のような取引が行われたとします。

- 2019年3月に、2019年4月から2020年3月までの1年間の保守契約を締結

- 当該契約の保守料金は月極めである

- 2019年3月中に1年分の保守料金を支払い済

この場合、原則的には消費税率は次のように計上します。

- 2019年4月から9月分までの保守料金には旧税率(8%)を適用

- 2019年10月から2020年3月分までの保守料金には新税率(10%)を適用

ここまでは先ほども解説した通り、基本的な内容です。

しかし、法人税法の短期前払費用の規定を適用する場合には注意が必要となります。

短期前払費用を適用すれば、通常2019年3月に支払った全額を仕入税額控除できます。

しかし、増税後の消費税法の規定は、2019年10月1日以後の課税資産の譲渡等に適用されることとなります。

したがって2019年3月期の消費税の申告においては、新税率による申告をすることはできません。

要するに短期前払費用の規定を適用した場合に、増税後の保守料金の税率をどのように処理したらいいのかが問題となります。

この場合、具体的には以下の2つの方法のどちらかで計算することとなります。

①税率8%が適用される分だけ仕入税額控除する方法

本来、短期前払費用の制度を適用すれば、保守料金の全額をその支払った日の属する事業年度において仕入税額控除できるのは解説したとおりです。

しかし、この場合は増税のタイミングをまたぐため、2019年3月の消費税の申告においては以下のように処理します。

- 2019年4月から9月分までの保守料金についてのみ、8%で仕入税額控除を行う

- 2019年10月から2020年3月分までの保守料金については、仮払金として翌期に繰り越し、翌期の消費税の申告において、新税率(10%)により、仕入税額控除を行う

要するに2019年3月期の申告では税率8%が適用される分だけの仕入税額控除を行い、増税後の金額については次回の申告で仕入税額控除を行うということです。これが第一の方法です。

②1年分の保守料金を一旦8%で仕入税額控除する方法

第二の方法として、支払い済みの1年分の保守料金について旧税率(8%)により仕入税額控除を行う方法も認められています。

この方法を適用した場合には、翌期の申告において次の処理が必要となります。

- 新税率が適用される部分(2019年10月分から2020年3月分)について8%の税率による仕入対価の返還を受けたものとして処理

- その上で改めて新税率(10%)により仕入税額控除を行う

要するに、旧税率と新税率の差額である2%分を次回申告時に仕入税額控除するということです。

4.月単位の保守契約で、10月1日をまたぐ場合

契約期間は必ずしも末日締めであるとは限りません。

例えば毎月20日締めである場合、月単位の契約期間中に増税をまたぐことも考えられます。

例えば、2019年9月21日から10月20日までの契約期間である場合、増税実施日である2019年10月1日をまたぐこととなります。

このように月単位の契約で増税のタイミングをまたぐ場合には、そのサービス提供が完了した日である10月20日における税率(10%)が適用されると考えてください。

ただし、「日割りで算出してもいいのでは?」と考える方も当然いることでしょう。

確かに1か月分の料金を日割り計算し、9月21日~9月30日の期間に相当する金額には8%を適用することもできそうです。

しかし、その保守契約が1ヶ月分の計算期間をもって一の取引単位であるとみなされる場合には、その取引単位ごとに同一の税率(10%)を適用しなければなりません。

5.そもそも消費税10%増税は確定なのか?

1ヶ月単位でサービス提供を行う保守契約で、契約時に1年分の金額を請求する場合、10月以降の保守料金は10%で請求するべきなのか、いったん8%で請求して増税後に精算してもらう方がいいのか、悩ましいポイントです。

増税が本当に実施されるのか不透明な部分もありますし、判断に迷う方も多いでしょう。

断言はできませんが、現時点で政府は増税を実施する姿勢を崩していません。

したがって現状は10月以降の金額については10%で契約を締結した方が無難でしょう。

ただし、多数の企業と契約を締結することが見込まれる企業は、返金の手間とコストも馬鹿になりません。

そういった企業の場合、リスク回避のために増税が確定した後に増税2%分を追加請求した方が良いケースもあるでしょう。

相手方との交渉次第ではありますが、もし増税されなかった場合に返金等の余計な手間をかけたくない場合は、月単位で契約するのも安全策と言えます。

まとめ

1年単位の契約が主流である保守サービスについては、増税のタイミングをまたぐ可能性が非常に高いです。

サービス提供者については、この記事で解説した経過措置や契約形態別の処理方法を参考に、誤りのない会計処理と消費税申告をしてください。

また、サービスを受ける側についても、短期前払費用を適用した場合など注意すべき点があります。

まだ増税が完全に確定しているわけではありませんが、増税されるものと考えて対応方法を決めておくことをおすすめします。