課税売上割合とは? 具体例でわかりやすく解説

課税売上割合とは何か、何に使うのか、計算方法はどのようなものか、具体例を使って分かりやすく解説していきます。[続きを読む]

個人事業主や副業で、ブログ記事を書いて、Google Adsense(アドセンス)で収入を得ている人は多いでしょう。

Google Adsense(アドセンス)の運営元であるGoogleは外国企業ですので、収入には消費税が含まれるのかどうか? インボイスは必要になるのか? 気になる方も多いはずです。

そこで、この記事では、Google Adsenseと消費税の関係について詳しく解説します。

目次

消費税が課税されるのかどうか知るには、まずはその取引が「国内取引」と「国外取引」のどちらに該当するかを判断する必要があります。

結論から言いますと、Google Adsenseの収入は「国外取引」に該当します。

しかし、平成27年までは、Google Adsense収入は国内取引とされていました。

古い知識で消費税区分の判定をすると誤った消費税額の計算をしてしまうため、十分注意してください。

なぜGoogle Adsense収入が国内取引から国外取引に変わったのか、疑問に思った方も多いことと思います。

これは、電気通信利用役務の提供の国内取引の判定方法が改正されたためです。

ややこしい単語が出てきましたが、ここでは「Google Adsense収入は電気通信利用役務の提供に該当する」と覚えてもらえれば問題ありません。

電気通信利用役務の提供の国内取引の判定は、改正前と改正後で次のように変わりました。

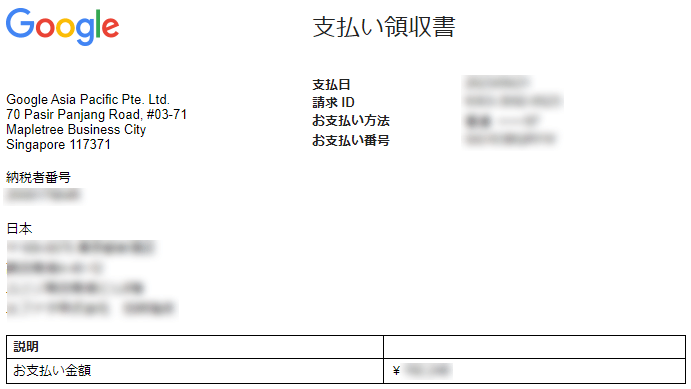

Google Adsenseは、Googleの日本法人との取引ではなく、シンガポール法人である「Google Asia Pacific Pte Ltd.」等の外国法人との直接取引です。

Google Adsenseの「支払い領収書」を見ると、シンガポールにある「Google Asia Pacific Pte Ltd.」からの支払いであることがわかります。

Google Adsenseの取引を現行の制度に照らし合わせると「サービスの提供を受ける者=Googleの外国法人」ということになり、国外取引に該当するという仕組みです。

ただし注意していただきたいのは、もし今後Google Adsenseの運営元がグーグルの日本法人に変更になった場合、Google Adsense収入は国内取引となる点です。

Google Adsense収入が生じている方は、決算前に念のため運営元に変更がないか確認しておくことをおすすめします。

Google Adsense収入は以前は国内取引であり、輸出免税取引として消費税が免除されていました。

しかし、平成27年の税制改正によって国外取引に該当するようになったのは先ほど解説した通りです。

消費税の区分判定上、国外取引は不課税取引となります。

消費税の計算をする上で、不課税取引は全く考慮されない数字となります。

「消費税がかからない」という点では輸出免税取引も不課税取引も同じですが、課税売上割合という消費税計算上のルールに影響が生じる可能性があります。

ここで簡単に「課税売上割合」という消費税特有のルールについて解説します。

消費税額は「受け取った消費税-支払った消費税」という計算式で税額を計算しますが、実は支払った消費税の全額を控除できない場合もあるのです。

ここで登場するのが課税売上割合という概念です。

課税売上割合が95%未満になると、支払った消費税に課税売上割合を乗じた金額が控除の対象となります。

課税売上割合は次の式により求められます。

| 課税売上割合 | = | 課税売上高+免税売上高 | |

| 課税売上高+非課税売上高+免税売上高 |

Google Adsense収入は「不課税売上」なので、課税売上割合の計算式には含まれません。

しかし、消費税法改正前は「輸出免税売上」であったため、課税売上割合の分母と分子両方に含めることとなっていました。

この変化がどのような影響を与えるのかについては、後ほど例を挙げて解説します。

インボイスは、課税取引の場合に、取引先が消費税の仕入税額控除を受けるために必要となるものです。

Google Adsense収入は「不課税売上」ですので、インボイスを発行する必要はありません。

Google Adsense収入しかない事業者は、免税事業者のままで特に問題はありません。

Google Adsenseの売上だけで事業を行っている方は、不課税売上のみが生じていることになります。

したがってどれだけのGoogle Adsense収入が発生していても課税売上は1,000万円以下となり、消費税の免税事業者となります。

要するに、Google Adsense以外の売上がないのであれば、消費税のことを気にする必要はありません。

しかし、Google Adsenseの売り上げを上げるためには、ライターに支払う報酬やサーバー代、ドメイン代などの経費がかかります。

その経費の支払い時には当然消費税も払っているはずです。

「支払った消費税の還付を受けることができないのか?」と考える方もいることでしょう。

実際、改正前はGoogle Adsense収入は輸出免税売上に該当していたため、消費税の還付を受けることができていました。

不課税売上となった現行制度でも受け取った消費税額は0円なので「課税事業者の選択」をすれば消費税の還付申告をすることができるように思えます。

しかし、Google Adsense収入は不課税売上であるため、課税売上割合が0%となり、課税事業者の選択をしても還付を受けることはできないのです。

今度はGoogle Adsense収入以外の売上も生じている事業者のケースです。

このタイプの事業者は、課税売上の規模によって影響の度合いが違ってきます。

前章の最後で、「Google Adsense収入のみの事業者は消費税還付を受けることができない」と解説しました。

しかし逆に考えれば、ほんの少しでも課税売上が生じている事業者の場合、課税売上割合は100%となり、課税事業者の選択をすることで消費税の還付を受けることができる可能性があります。

このように課税売上が少ない事業者の場合、消費税還付を受けられる可能性はあります。

しかし、課税売上が増えた場合には消費税を納付しなければならなくなることも想定されます。

「課税事業者の選択」は2年間強制適用となるため、少なくとも2年間は課税売上が増えないかどうかを慎重に判断する必要があります。

さらに、将来的にGoogle Adsenseの運営元がグーグルの日本法人になった場合はGoogle Adsense収入が課税売上に該当してしまうため、ほぼ確実に消費税の納付が生じるというリスクもあることに留意してください。

加えて言うと、Google Adsense収入の消費税解釈は税務署でも担当者によって理解度に差がある部分でもあります。

「還付申告は誤りではないか?」「適正な消費税還付申告なのか?」と税務署が疑問を抱いて調査が入るリスクも考慮する必要があるでしょう。

課税売上が1,000万円を超えている事業者の場合、Google Adsense収入が輸出免税売上から不課税売上に変更となったことで大きな影響が生じている可能性があります。

Google Adsense収入が輸出免税売上であった頃は、消費税の課税事業者の判定にはGoogle Adsense収入も含めることとなっていました。

しかし、現在Google Adsense収入は不課税売上であるため、消費税の課税事業者の判定上、Google Adsense収入は含めないこととなります。

このように、過去に課税事業者に該当していた事業者も、現行の考え方では免税事業者に該当している可能性があります。

もし改正に気付かず、引き続きGoogle Adsense収入を免税売上として処理していた場合、納めなくてもいい消費税を納めていたり、逆に還付されないはずの還付金を受け取っていた可能性もあります。

間違いに気付いたら速やかに修正申告又は更正の請求の手続きを取りましょう。

課税売上割合の計算上、平成27年までは「輸出免税=課税売上」として課税売上割合の計算に算入していました。

現在はGoogle Adsense収入は不課税売上なので、課税売上割合の計算には考慮されません。

この変更によって、課税売上割合に影響が生じる可能性があります。

例えば非課税売上が多く発生した時に、以前の制度より、課税売上割合が低くなることが想定されます。

株式の売却などの非課税売上が多く生じている事業者の場合、以前より課税売上割合が低くなる可能性があります。

課税売上割合が95%未満になると消費税額の計算を「個別対応方式」か「一括比例配分方式」によって計算する必要が生じるため、この点にも注意が必要です。

なお、個別対応方式によって消費税額を計算する場合、課税仕入れを「課税売上対応」「非課税売上対応」「共通対応」の3つに区分する必要があります。

Google Adsenseの収入を得るために要した費用の消費税区分は、現行制度では「共通対応」に区分されます(消費税法基本通達 11-2-16)。

Google Adsense収入が輸出免税売上であった時期は「課税売上対応」だったので、この点にも注意してください。

ここまで解説してきたとおり、Google Adsense収入をめぐる消費税の取り扱いは変化の中にあります。

Google Adsenseが国外取引に該当することとなったことを知らず、ずっと輸出免税売上として処理していた場合、過去の消費税申告が間違っているケースも有り得ます。その場合には次の処理が必要です。

過去の消費税額少なく申告していた場合、過少申告加算税などのペナルティを受ける可能性もあります。

税務署から間違いを指摘される前に申告することでペナルティを最小限に抑えることができるので、すみやかに修正申告を済ませましょう。

逆に過去の消費税額を多く申告していた場合、更正の請求をすれば過去5年間に遡って多く納めすぎた消費税額の還付を受けることができます。

Google Adsense収入に関する消費税の取り扱いについて解説してきました。

インターネット広告収入の消費税の規定は模索段階であり、ここ数年改正を繰り返している分野です。

今後も制度が変わる可能性もあるため、マメに情報をチェックすることが必要でしょう。

税務署や税理士もインターネット関連事業の知識に弱い人も多く、間違った回答を受けることも決して珍しくありません。

事業者自身が知識を身に付けることもリスク回避には必要です。

また、繰り返し言及しているとおり、Google Adsenseの運営元がグーグル日本法人に変更になっていないかどうかの確認は定期的に行うことを心がけましょう。