報酬の源泉徴収税額計算ツール【フリーランス・個人事業主向け】

フリーランス・個人事業主・副業の方向けの、報酬の源泉徴収の税額計算ツールです。[続きを読む]

請求書を書くとき、源泉徴収と消費税をどう記載するのか、困ったことはありませんか?

このような疑問に対して、わかりやすく、解説していきます。

目次

まずは源泉徴収について解説します。

源泉徴収は、所得税法で定められた所得税の納税方法の例外になります。

所得税は原則、所得を得た者(所得者)が自分で所得金額とそれに対する所得税の額を計算し、税務署に申告して納付します。これを「申告納税制度」といいます。

しかし、サラリーマンについては例外的に、給与の支払者(会社や自治体など)が支払うときに所得税を徴収する(つまり、給与から所得税分を天引きする)ことになっています。そして給与の支払者が、所得者に代わって所得税を税務署に納めます。これが源泉徴収制度です。

源泉徴収制度には、概算で所得税を徴収して年末に税額の過不足を調整する仕組みもあります。これを「年末調整」といいます。

もし徴収しすぎていたら、戻ってきますので、最終的には、自分で申告する場合と同じ税額になります。

なぜ、サラリーマンに対して源泉徴収制度を用いているのかというと、政府が税金を確実に徴収するためです。

申告納税制度の場合、100人の所得者(納税者)がいたら、税務署は100人から直接、税を徴収しなければなりません。しかし、源泉徴収制度なら、例えば会社から税を徴収すれば、その会社の全従業員の税金を徴収することができます。

また、確定申告では年1回だけの申告・納税のところを、源泉徴収制度では、毎月、所得税を納付させるので、政府は徴収漏れを防ぐことができます。

企業は外注先の個人事業主に仕事を依頼して報酬を支払うときも源泉徴収しなければなりません。

源泉徴収が必要になる報酬は、主に次のとおりです(一部のみ)。

源泉徴収する額は、次の計算式で計算します。

| 報酬額が100万円以下の場合 | 報酬額×10.21% |

|---|---|

| 報酬額が100万円超の場合 | (報酬額-100万円)×20.42%+100万円×10.21% |

つまり、100万円を超える報酬を支払う場合、100万円以下の部分の税率は10.21%で、100万円を超えた部分の税率は20.42%になります。

この10.21%や20.42%は、所得税の税率と復興特別所得税の税率を合算した数字です。

例えば、150万円の原稿料を個人事業主に支払う企業は、原稿料から所得税分204,200円を差し引いた1,295,800円を個人事業主に渡すことになります。

税額の計算式は以下のとおりです。

会社の経理担当者も、支払いを受ける個人事業主も、「源泉徴収」のことを理解していないと、振込金額を間違えてしまうことになります。

大抵は、契約書には「原稿料150万円」としか書かれていないからです。源泉徴収については、別途、計算して、支払い時に差し引く必要があるのです。

源泉徴収と消費税はそれぞれ全く違うものであり、通常、請求書には両方、記入します。

消費税は、国内で行われる一般的な取引に課せられるものです。源泉徴収とは関係ありません。

個人事業主が企業に請求するときに、請求書に単に「原稿料150万円」としか書かなかったとします。

その場合でも、これは課税取引ですので、企業は、この150万円には「消費税が含まれているものとして」計算します。

原稿料150万円の内訳はこうなります(税率10%とします)。

このとき企業は、個人事業主に支払った消費税136,634円を仕入税額控除に加算することができます。

原稿料150万円に対する源泉徴収の計算はこのようになります。

請求書には、一般的に、次のように記載します。

| 原稿料 1,500,000円 ・・・ 小計 1,500,000円 源泉徴収 ▲204,200円 合計 1,295,800円 |

小計で、いったんそこまでの合計を計算し、源泉徴収をマイナスした金額を、合計欄に記載します。

原則、税込み金額に対して源泉徴収をします。

税込みのケースについて、先ほど解説しましたが、再掲します。

<原稿料150万円(税込み)の場合>

これは、税込価格(150万円)に所得税率(10.21%または20.42%)をかけて所得税額を算出しています。

個人事業主側が本体価格と消費税額を明確にわけて企業に請求した場合、本体価格(税別価格)に税率をかけても差し支えありません。

つまり以下のような計算方法も成立するのです。

<原稿料150万円を本体価格と消費税にわけて請求した場合>

請求書は、一般的に、次のように記載します。

| 原稿料 1,500,000円 ・・・ 小計 1,363,636円 消費税(10%) 136,634円 源泉徴収 ▲176,354円 合計 1,323,646円 |

小計に、消費税をプラスし、源泉徴収をマイナスした金額を、合計欄に記載します。

税込み金額に対して源泉徴収する場合は、税抜き金額に対して源泉徴収する場合よりも、27,846円、多くなりました。

源泉徴収される側の個人事業主としては、多く源泉徴収されても少なく源泉徴収されても後で確定申告をして還付されるので、トータルとして「損得」はありません。

ただ報酬を受けるときの手取り額(入金額)を増やすには、本体価格と消費税を分離して請求書を作成する必要があります。

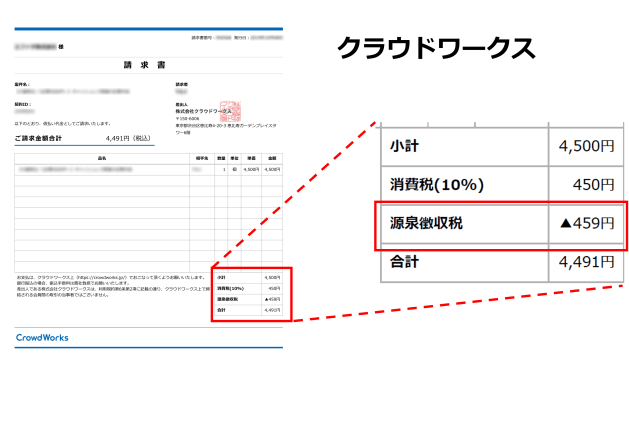

クラウドワークスやランサーズなどのシステムを利用している場合は、通常、本体価格(税抜き価格)と消費税を分離して請求額が表示され、本体価格に対して源泉徴収をすることが多いです。

源泉徴収計算ツールを公開していますので、ご自由にご利用ください。

源泉徴収後に、企業の経理担当者と個人事業主が行う内容です。

ここで注目したいのは、個人事業主が「★所得税204,200円の納付を企業に代行してもらっている」点です。

個人事業主は1月1日から12月31日までの1年間の所得にかかる所得税を、翌年の2月16日から3月15日までに確定申告をして納付しなければなりませんが、原稿料150万円分の所得税204,200円はすでに、企業によって徴収されているわけです。

したがって、確定申告では「原稿料150万円分の所得税204,200円はすでに企業に源泉徴収されている」といった内容の報告をしなければなりません。

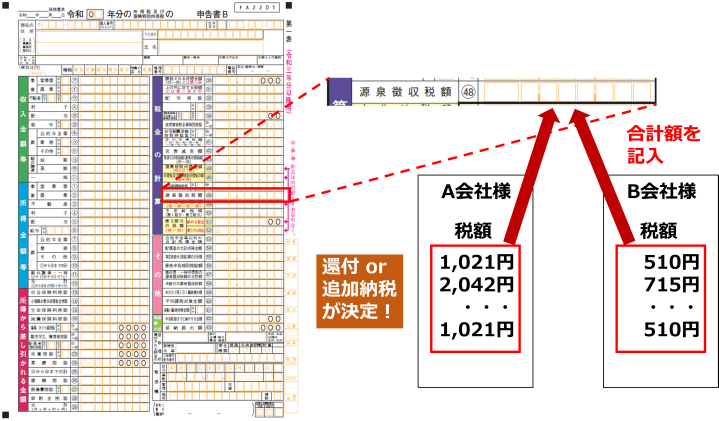

具体的には、以下のように、確定申告書の源泉徴収後税額の欄に、すべての企業から源泉徴収された金額の合計を記入します。

もし、その個人事業主の収支が赤字であれば所得税を支払う必要がないので、企業に徴収された所得税分204,200円が税務署から個人事業主に還付されます。還付とは「税金の払い戻し」のようなものです。

サラリーマンの給与の場合は、会社から発行される源泉徴収票を添付するのですが、個人事業主の報酬の場合は、特に書類を添付する必要がありません。

源泉徴収された金額を自分で計算して報告すれば大丈夫です。

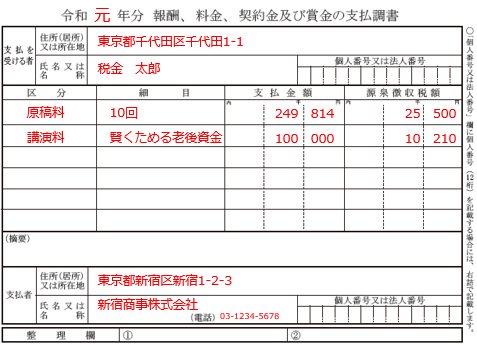

とはいっても、いくら源泉徴収されたか計算に不安なこともありますので、源泉徴収をした企業が個人事業主に「支払調書」を送ることが慣例的に行われています。

「慣例的に」と記述したのは、「支払調書」はあくまでも税務署に提出するものであり、個人事業主への発行は義務ではないからです。

そのため、個人事業主に対して支払調書を発行しなくても問題はありません。

ただ、支払調書を発行してあげたほうが親切であるでしょうし、互いに源泉徴収額の認識が合うというメリットがあります。

個人事業主としては、源泉徴収した企業から支払調書が届かなかったら、企業に支払調書の発行を依頼しましょう。

それでも支払調書が届かなかったら、個人事業主は確定申告の書類に、報酬の入金がわかる書類と源泉徴収された金額を記載した用紙を添付すれば間違いがありません。報酬の入金がわかる書類は、銀行通帳のコピーで対応できます。

インボイス制度開始後も、源泉徴収の方法は同じです。従来通りの方法で源泉徴収を行ってください。

なお、源泉徴収では、インボイス(適格請求書)でなくても、通常の請求書で源泉徴収して問題ありません。

支払先の個人事業主が免税事業者の場合、通常の請求書を発行してもらえば大丈夫です。

【引用】国税庁:インボイス制度開始後の報酬・料金等に対する源泉徴収

源泉徴収が必要な業務の場合、源泉徴収は必須ですので、源泉徴収をしないことはできません。

もし、支払者が源泉徴収をせずに支払った場合、源泉徴収税額分の追徴課税を受ける可能性があります。

源泉徴収と消費税はそれぞれ別のものですので、どちらを先に記載しても構いません。ただ、一般的には、消費税を先に記載しているケースが多いです。詳しくは、こちらをご覧ください。

原則、税込みの金額に対して源泉徴収をします。ただし、税抜き金額が明記されている場合には、税抜きの金額で源泉徴収をすることもできます。詳しくは、こちらをご覧ください。