消費税の課税事業者・免税事業者の違いと判定方法【図解】

消費税の免税事業者と課税事業者の違いについて、また、判定フローについて、図を使ってわかりやすく解説します。課税売上高…[続きを読む]

高齢化が進行している状況もあり、事業を承継するケースも増加の傾向にあります。

事業承継の際にはどうしても相続税のことばかり気にしてしまいがちですが、実は消費税にも大きな影響を及ぼします。

漏れなく正確に税務面をクリアするためにも、事業承継に関連した消費税の規定についても基本を押さえておきましょう。

目次

まず最初に消費税の基本について簡単に解説します。

消費税は事業者すべてに納税義務があるわけではありません。

原則として消費税の納税義務が生じるのは、次に該当する場合です。

上記の条件のいずれかに該当する事業者は、消費税を申告・納付しなければなりません。

消費税の課税判定の詳細については、下記記事をご覧ください。

原則的な消費税の納税義務の判定方法を紹介しましたが、相続により事業を承継した場合には、特例の判定方法が設けられています。

この特例は少し判定方法がややこしいので、次章で詳しく解説します。

相続によって事業を承継した場合、相続があった年から3年間について特例判定が必要となります。

さらに、「相続があった年」と「相続があった年の翌年、翌々年」では判定方法が異なります。

それぞれの判定方法について確認していきましょう。

まず前提として、相続人(事業を承継した人)の基準期間における課税売上高が1,000万円超、もしくは特定期間における課税売上高もしくは支払給与額が1,000万円超である場合は、当然ながら課税事業者となります。

この場合は相続があった場合の特例判定は必要ありません。

原則の判定で課税事業者に該当しない場合には、相続があった場合の納税義務判定をすることとなります。

次に該当する場合には、消費税の課税事業者となります。

簡単に言うと、被相続人の2年前の課税売上高が1,000万円を超えるかどうかが判定の基準になるということです。

上記の条件に該当する場合、「相続があった日の翌日からその年の12月31日まで」の期間は課税事業者となり、その期間分の消費税申告をしなければなりません。

この場合も、相続人の基準期間における課税売上高が1,000万円超、もしくは特定期間における課税売上高もしくは支払給与額が1,000万円超である場合は、課税事業者となるため相続があった場合の特例判定は必要ありません。

原則の判定で課税事業者に該当しない場合において、次の条件に該当するときは、消費税の課税事業者となります。

相続があった年は「被相続人の基準期間における課税売上高」のみで判定しましたが、相続があった年の翌年・翌々年は被相続人の課税売上高に加え、相続人自身の基準期間における課税売上高を加算した金額で判定することとなります。

上記の条件に該当する場合には、その年は課税事業者となり、消費税の申告をする義務が生じます。

なお、相続があった場合の特例判定が必要となるのは「相続があった年の翌々年」までです。

それ以降については原則の判定方法のみで課税事業者の判定を行います。

少しややこしいため、「3.納税義務判定の具体例」で具体例で解説します。

ここまで相続があった場合の納税義務の判定方法を解説してきました。

ただし、相続人が「課税事業者選択届出書」を提出している場合には、特例判定をするまでもなく課税事業者に該当するため、相続があった場合の判定をする必要はありません。

課税事業者選択届出書を提出した場合、「課税事業者選択不適用届出書」を提出しない限りずっと課税事業者であり続けるので注意してください。

相続があった年及びその翌年・翌々年の、納税義務の判定を具体例を挙げて解説していきます。

なお、ここでは「特定期間による判定」は考慮しないこととします。

相続人と被相続人の各年度における課税売上高は次の表のとおり仮定します。

| 課税期間 | 2017年 | 2018年 | 2019年(相続があった年) | 2020年 (翌年) |

2021年 (翌々年) |

||

|---|---|---|---|---|---|---|---|

| 1/1~7/20 | 7/21~12/31 | ||||||

| 課税売上高 | 被相続人 | 1,100万円 | 950万円 | 400万円 | - | - | - |

| 相続人 | 600万円 | 650万円 | 300万円 | 300万円 | 900万円 | 950万円 | |

相続があった年の基準期間は2年前である2017年となります。

相続人の基準期間における課税売上高が600万円なので、原則判定では納税義務なしとなります。

原則判定では納税義務が生じなかったので、続いて相続があった場合の判定に移ります。

被相続人の基準期間における課税売上高は1,100万円なので、1,000万円超となり課税事業者に該当します。

| 課税期間 | 2017年 | |

|---|---|---|

| 課税売上高 | 被相続人 | 1,100万円>1,000万円→課税事業者 |

| 相続人 | 600万円 |

なお、相続があった年の特例判定で課税事業者となった場合は、相続があった日の翌日からその年の末日まで(7月21日~12月31日)の期間のみ課税事業者となります。

1月1日~7月20日までの期間中に行った取引については申告する必要はありません。

続いて相続があった年の翌年の判定を見ていきましょう。

相続人の基準期間(2018年)における課税売上高は650万円なので、こちらも原則判定では納税義務は生じません。

続いて相続があった場合の判定に移ります。

相続があった年の翌年の判定は、「相続人の基準期間における課税売上高と、被相続人の基準期間における課税売上高の合計額」によって行います。

被相続人の2018年の課税売上高950万円+相続人の基準期間における課税売上高650万円=1,600万円となり、1,000万円を超えるため、2020年は課税事業者となります。

| 課税期間 | 2018年 | |

|---|---|---|

| 課税売上高 | 被相続人 | 950万円 |

| 相続人 | 650万円 | |

| 合計 | 1,600万円>1,000万円→課税事業者 |

相続人の基準期間(2019年)における課税売上高は600万円であるため、またしても原則判定では納税義務は生じません。

続いて相続があった場合の判定です。

相続があった年の翌々年の判定は、翌年と同様「相続人の基準期間における課税売上高と、被相続人の基準期間における課税売上高の合計額」によって行います。

被相続人の2019年の課税売上高400万円と相続人の基準期間における課税売上高600万円の合計額は1,000万円となり、特例判定でも1,000万円以下となります。

したがって2021年の納税義務は免除され、消費税を納める義務は生じません。

| 課税期間 | 2019年(相続があった年) | ||

|---|---|---|---|

| 1/1~7/20 | 7/21~12/31 | ||

| 課税売上高 | 被相続人 | 400万円 | - |

| 相続人 | 300万円 | 300万円 | |

| 合計 | 1,000万円→免税事業者 | ||

事業承継により相続人が課税事業者となる場合には、次の書類の提出が必要となります。

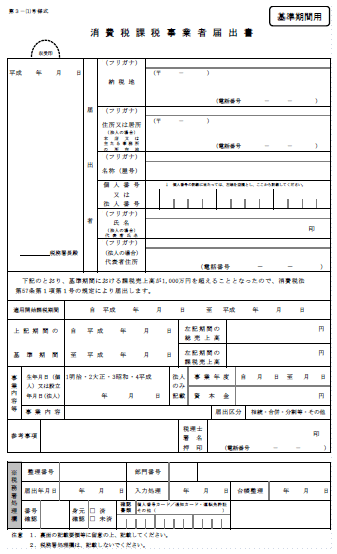

消費税の課税事業者に該当することになった場合に、税務署へ提出する書類です。

提出期限は明確に定められていませんが、課税事業者となることが判明次第速やかに提出することとなっています。

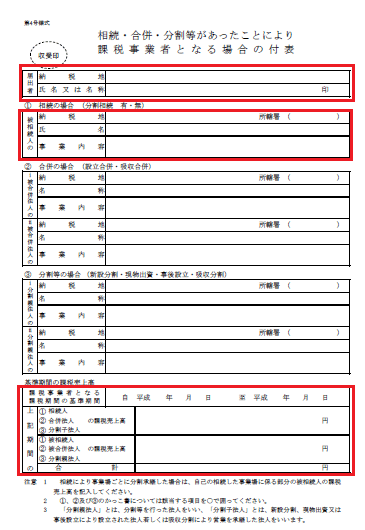

相続があったことにより課税事業者となる場合には、①の「消費税課税事業者届出書」に加えてこの添付書類が必要となります。

下の画像の赤枠で囲われている部分が、相続により事業承継した場合に記入すべき欄となります。

消費税課税事業者選択届出書や消費税課税事業者選択不適用届出書などの届出書類は、通常適用を受けたい課税期間が開始する前までに提出しなければなりません。

ただし、例えば年末近くに相続があった場合など、「提出期限までに提出できなかったやむを得ない事情」があるときは、消費税課税事業者選択(不適用)届出に係る特例承認申請を提出することで、提出期限までに提出したものとみなされます。

特例承認申請書の提出期限は、やむを得ない事情がやんだ日から二月以内となっているため、相続があった日から2ヶ月以内に提出することを心がけましょう。

相続人が1人であれば複雑な点はありませんが、相続人が複数いる場合には注意が必要な場合があります。

相続人が2人以上いるときは、相続財産の分割が実行されなければ相続人は確定しません。

もし相続があった年の年末までに財産が未分割である場合には、各相続人が共同して被相続人の事業を承継したものとして取り扱います。

この場合、各相続人の納税義務の判定において使用する被相続人の基準期間における課税売上高は、被相続人の課税売上高に各相続人の法定相続分に応じた割合を乗じた金額となります。

相続があった年に遺産分割協議が行われて財産が分割された場合、各相続人の消費税の納税義務の判定について明確な規定はありません。

ただし、平成27年3月24日の大阪国税局文書回答事例によると、相続があった年の途中に財産が分割された場合であっても、被相続人の基準期間における課税売上高に各相続人の法定相続分に応じた割合を乗じた金額で判定すれば良いこととされています。

まず最初に、簡易課税制度を適用するための要件を確認しておきましょう。

ただし、この5,000万円は相続人のみの課税売上高で判定します。

被相続人の課税売上高は含めない点に注意してください。

混同しやすい部分ですが、被相続人の課税売上高を利用するのは、納税義務の判定のみです。

被相続人が生前に簡易課税制度選択届出書を提出し、簡易課税制度の適用を受けていたとしても、その効力は相続人には引き継がれません。

相続人が簡易課税の適用を受けたい場合には、事業承継後に改めて簡易課税制度選択届出書を提出しなければなりません。

ここまで解説してきた相続があった場合の納税義務の判定が必要となるのは、相続(包括遺贈を含む)によって事業を承継した場合のみです。

「特定遺贈」や「死因贈与」によって事業を承継した場合には、特例判定は必要ありません。

原則通りの納税義務の判定をすれば良いことになります。

加えて、被相続人が生前に遺言書などで事業承継の意思を示しており、被相続人が死亡後に遺言書通りに事業承継が行われた場合も、納税義務の判定は原則通り相続人の基準期間の判定・特定期間の判定のみで良いこととされています。

相続が生じた場合、この記事で解説してきたとおり消費税にも様々な特例が存在します。

事業者本人はもちろん、税理士も頻繁に対応する事例ではないため、ミスが生じやすい部分でもあります。

リスク回避のために納税者自身も最低限の知識を有しておくことも必要ではないでしょうか。

なお、相続・事業承継と消費税については、姉妹サイト「相続税理士相談Cafe」でも詳しく解説していますので、合わせてこちらもご覧ください。