海外のクラウドサービスにも消費税がかかる?リバースチャージ方式

最近、事業者がAmazonやGoogleなどの海外のクラウドサービスを利用する機会が増えています。 実は、この海外の…[続きを読む]

比較的安価で、手軽に出稿できるインターネット広告、高い効果が望めることもあり、活用している事業者も多いことでしょう。

しかし、現在主流となっているGoogleやFacebookなどの広告は、相手が外国企業の場合もあり、消費税の取り扱いがやや複雑です。

近年法改正が頻繁に行われている分野でもありますので、最新の情報を身に付けておきましょう。

目次

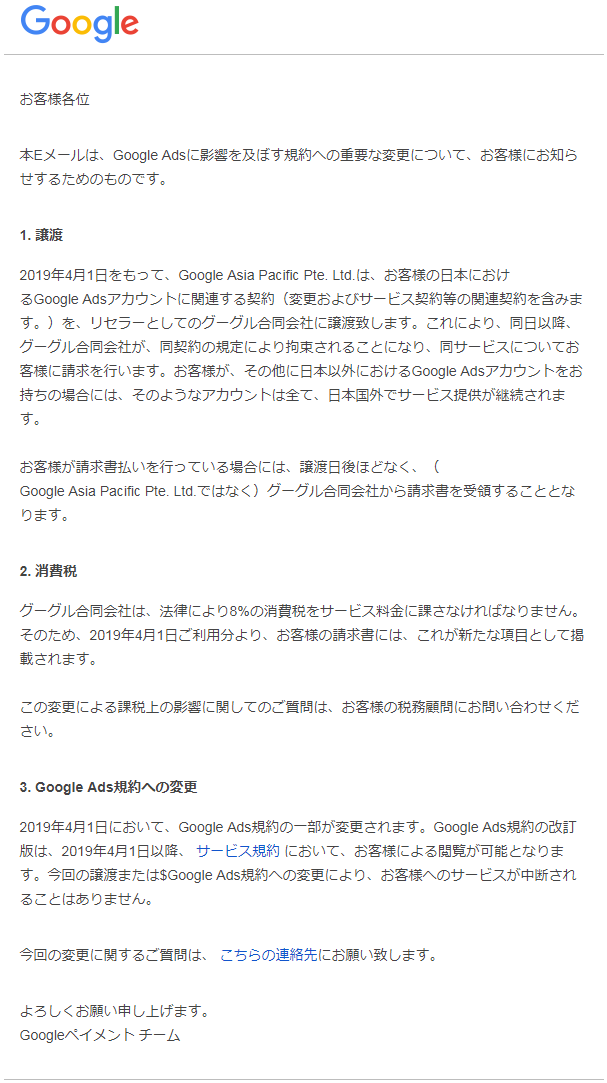

実は、2019年3月31日までは、Google Adwords(グーグルアドワーズ) 広告費の支払先は、Google Asia Pacific Pte. Ltdという外国法人であり、以降で説明する「リバースチャージ方式」の対象でした。

しかし、2019年4月1日に、Google Asia Pacific Pte. Ltdが日本でのGoogle Adsアカウントに関連する契約を、グーグル合同会社に譲渡したことにより、支払先は、日本国内の法人になりました。

つまり、2019年4月1日より、Google Adwords(アドワーズ) 広告の出稿は、日本国内の取引となり、通常どおり、消費税がかかるようになりました。

2019年3月1日に、次のようなメールが届いているはずです。

今までも、Google Adwords 広告は「リバースチャージ方式」で消費税の対象となっていたのですが、後述する特例により、消費税がかかっていない状態(不課税)になっていた企業や事業者が多いと思われます。

それが、4月1日から、消費税がかかる状態(課税)になりましたので、経理処理においては、間違えないように、ご注意ください。

Google Adwords(グーグルアドワーズ)は2019年4月1日から日本国内の取引になりましたので、以降では、Facebook(フェイスブック)広告だけに絞って解説します。

Facebook広告の消費税については、ちょっと複雑になりますので、やや長くなりますが、順を追って説明します。

電気通信利用役務の提供とは、電子書籍・音楽・広告配信など、インターネットを介して行われるサービスの提供のことを言います。

Facebook広告もこの電気通信利用役務の提供に該当します。

この電気通信利用役務の提供の国内取引の判定方法が、2015年10月に次のとおり改正されました。

消費税の区分判定は、まずは国内取引と国外取引に分けるところから始まります。

Facebook広告の消費税区分を考えるうえでも、第一段階としてどちらに該当するのかを考える必要があります。

なお、Instagramは2012年にFacebookに買収されていますので、消費税の取り扱いについては、Instagram広告もFacebook広告と同様です。

現行の制度に当てはめると、Facebook広告は国内取引に該当することとなります。

改正前は「サービスの提供を行う者=Facebook」の事務所等の所在地による判定だったため国外取引に該当したのですが、現行では「サービスの提供を受ける者=広告出稿主」の事務所等の所在地で判定するため、国内取引になるという考え方です。

| 改正前 | 改正後 | |

|---|---|---|

| サービス提供者 | 国外 | |

| サービス利用者 | 国内 | |

| 取引の判定 | 国外取引 | 国内取引 |

| 課税区分 | 不課税 | 課税 |

ここで、インターネット広告配信サービスを含む、電気通信利用役務の提供の判定方法が変更になった背景に触れておきます。

日本国内でインターネット広告を出稿しようと考えた場合、Google Adwords広告やFacebook広告以外にもYahoo!プロモーション広告など様々な広告配信サービスが選択肢に挙がります。

分かりやすくするためにGoogle AdwordsとYahoo!プロモーション広告の比較で考えてみましょう。

Yahoo!プロモーション広告は国内企業であるヤフーが提供するサービスなので、その利用料金は消費税の課税対象となります。

当然、サービス利用時には消費税が上乗せされた金額を支払います。

一方、Google Adwordsは外国企業との取引であるため、消費税の課税対象外です。

したがってGoogle Adwordsを利用した際に支払う金額には、消費税額が上乗せされていません。

国外企業の広告配信サービスを利用すれば消費税額が上乗せされていない金額を支払えば済むのに対し、国内企業の広告配信サービスを利用すると消費税がかかり、利用料金が割高になっていたのです。

しかし、Google AdwordsもYahoo!プロモーション広告も、インターネット広告配信という同様のサービスの提供であり、どちらも日本国内でサービスの提供を受けている点も同じです。

それにもかかわらず、消費税の制度上の問題で、国内企業の価格競争力が弱くなってしまっていたという実情があったのです。

そこで、国内取引の判定方法を見直すことにより、不公平感を解消しようとしたのが改正の背景です。

国内取引の判定方法が改正された背景について解説しましたが、実はまだ問題が残されていました。

サービスの提供を受ける者が国内事業者である場合、サービスの提供者が外国企業でも国内取引に該当するのは説明したとおりです。

しかし、海外の事業者から消費税を徴収することは困難であるという問題が生じます。

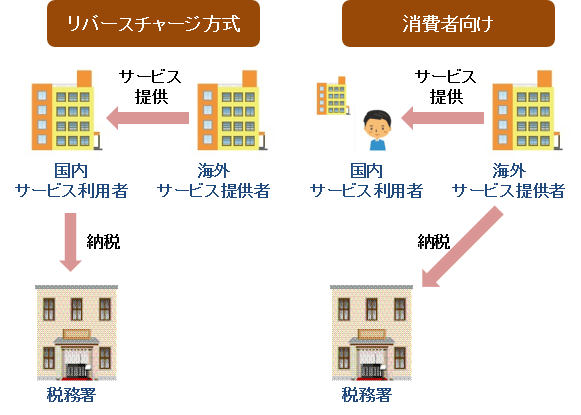

その問題点を解決するために、事業者向けサービスに限り、国内のサービス利用者が、海外の事業者に代わって消費税を納税する制度が導入されました。

この制度のことを「リバースチャージ方式」といいます。

「サービスを受けた側が消費税を払うなんておかしい」と感じる方もいることでしょう。

しかし、リバースチャージ方式は課税売上と課税仕入れに両建てすることになるため、結果的に納付する消費税額はプラスマイナス0となるケースが多いのです。

リバースチャージ方式の計算方法については記事後半で具体例を挙げて解説します。

実は電気通信利用役務の提供は、「消費者向け」と「事業者向け」に分けられます。

そのうちリバースチャージ方式の対象となるのは、事業者向けサービスのみとなります。

事業者向けサービスであるかどうかは、事業の性質や取引条件が「事業者向け」であるかどうかで判定されます。

実際のサービス利用者が事業者か消費者かによって変わるわけではありません。

例えばサービスの利用に当たり、個別に契約条件を定めて固有の契約を結ぶ取引は典型的な事業者向け取引です。

なお、Facebook広告は事業者向けとされており、リバースチャージ方式の対象となります。

Facebook広告は、消費者と事業者の区別なく登録できますし、個別に交渉して固有の契約を結ぶ取引条件でもありません。

この点だけを見れば事業者向けとは言い切れないように思えます。

しかし、Facebook広告は、広告配信というサービスの性質から、事業者向けに該当すると判断されたようです。

ここからいよいよ本題です。Facebook広告の消費税の経理処理方法は、課税売上割合によって変わります。

課税売上割合についての詳細な解説はここでは避けますが、気になる方は別記事を参照してください。

課税売上割合が95%以上である事業者は、Facebook広告の消費税については考慮不要です。

頻繁に株取引を行っていたり、土地の売却等を行わない場合は大半の事業者が課税売上割合95%以上となるはずですので、Facebook広告の消費税処理に頭を悩ませる必要はないでしょう。

一方、課税売上割合が95%未満となった場合、リバースチャージ方式によってFacebook広告の金額を消費税額の計算に含めることとなります。

その計算方法については次章で解説します。

なお、簡易課税を適用している場合にはリバースチャージ方式は適用されないため、Facebook広告の消費税については考慮不要です。

課税売上割合95%以上の事業者と簡易課税を適用している事業者は、消費税対象外なので考慮不要です。

ここでは課税売上割合が95%未満である前提で解説します。

記事前半でも解説したとおり、リバースチャージ方式による場合、課税売上げと課税仕入れに消費税を両建てすることになります。

違和感のある処理だと思いますが、一番重要な部分なので両建て処理することをまずは覚えておいてください。

以下は、Facebookの場合の仕訳例ですが、Google Adwordsの2019年3月31日までの取引については同様になります。

Facebookに広告料100,000円を支払った(税率10%)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 広告宣伝費 | 100,000円 | 普通預金 | 100,000円 |

| 仮払消費税等 | 10,000円 | 仮受消費税等 | 10,000円 |

このように、仮払消費税と仮受消費税を両建てするのがリバースチャージ方式の仕訳ポイントです。

決算を迎え、当期の課税売上割合が80%であることが判明した。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 仮受消費税等 | 10,000円 | 仮払消費税等 | 10,000円 |

| 雑損失 | 2,000円 | 未払消費税等 | 2,000円 |

決算時に仮払消費税と仮受消費税を相殺します。

ただし、課税売上割合が80%であるため、10,000円×80%=8,000円しか控除することができませんので、残りの2,000円は雑損失と未払消費税に計上します(「雑損失」に代わり「租税公課」の勘定科目を利用することもできます)。

ただし、上記の処理は個別対応方式で「共通対応」に区分された場合や、一括比例配分方式によって計算した場合の処理方法である点に留意してください。

個別対応方式で「課税売上対応」に区分された場合は、課税売上割合により、雑損失と未払消費税等を計上する必要はありません。

決算時に確定した数字が以下のとおりであったと仮定します。

なお、消費税額の計算は個別対応方式によるものとします。税率は10%を想定。

| 項目 | 金額(税抜) |

|---|---|

| 課税売上高 | 10,000,000円 |

| 課税売上割合 | 90% |

| 課税仕入(課税売上対応) | 5,000,000円 |

| 課税仕入(共通対応) | 2,000,000円 |

| Facebookの支出 | 1,000,000円 |

なお、Facebookの支出には元々消費税額が含まれていないため、税込経理方式を採用している場合でも税抜処理は不要です。

まずは課税売上の金額と、Facebookへの支出の合計額に消費税率を乗じ、売上の消費税を算出します。

課税売上10,000,000円+Facebook支出1,000,000円=11,000,000円

売上の消費税:11,000,000円×10%=1,100,000円

個別対応方式によって計算する場合、仕入れ金額を「課税売上対応」「非課税売上対応」「共通対応」に区分する必要があります。

ここで、Facebookの支出がどれに該当するのかを考えなければなりませんが、商品の広告であれば多くの場合「課税売上対応」に該当するはずですので、ここではFacebookの支出は「課税売上対応」として計算します。

仕入の消費税額は上記の手順で算出します。

共通対応部分には課税売上割合を乗じることを忘れないようにしましょう。

もし、Facebookの支出が共通対応に該当する場合には、Facebook支出の消費税額にも課税売上割合90%を乗じることになります。

最後に、売上の消費税額から仕入の消費税額を控除して納付税額を求めます。

Google AdwordsとFacebook広告の消費税処理について解説してきました。

Google Adwords 広告は、4月1日より国内取引となり、通常どおり消費税が課税されます。

Facebook 広告はリバースチャージ方式により、課税売上割合が95%以上の場合には不課税ですが、課税売上割合が95%未満である場合には、特別な計算が必要になります。

広告配信サービスに限らず、インターネットを利用したサービスの提供は税法の整備が遅れている部分でもあります。

今後も細かい部分の改正が生じることも想定されるため、電気通信利用役務の提供に該当するサービスを頻繁に利用する方は、改正情報に敏感になっておく必要があるでしょう。

また、リバースチャージ方式など近年改正された分野については、税務署職員や税理士もあまり深く理解していなかったり、間違った認識を持っている方もいるのが実情です。

他人から聞いた情報を鵜呑みにせず、事業者自身も知識を身につけておくことがリスク回避に繋がるのではないでしょうか。