所得控除とは? 16種類の控除と金額を一覧でわかりやすく解説

年末調整や確定申告で登場する「所得控除」は、税金(所得税・住民税)の負担を減らすためのものです。所得控除の種類や控除…[続きを読む]

年金暮らしが始まった時、問題になることのひとつが「確定申告」です。

会社員の方は年末調整がありますから、在職中は確定申告とは無縁だったという方もいるでしょう。今回は、年金の受給が始まったら確定申告が必要なのか解説していきます。

国民年金や厚生年金のような公的年金を受け取っている方は、一定の条件を満たすと「確定申告不要制度」が利用できます。多くの方はこの制度を利用できるので一般に確定申告は不要です。

しかし、以下のいずれかに当てはまる場合は確定申告不要制度の対象外となります。

また、医療費控除等の各種控除を利用したい場合も確定申告が必要となります。

以下にあてはまるケースでは、確定申告が必要となります。

厚生年金や国民年金などの公的年金の収入金額が一年間の合計400万円を超える場合は、確定申告が必要になります。

年金を受給しながら20万円を超える給与所得を得ている場合は、確定申告が必要になります。ここでいう所得とは「給与の収入金額」から「給与所得の控除額」を引いた金額となります。

公的年金以外に不動産所得や事業所得などその他の収入があり、経費を引いた所得が20万円を超える場合は、確定申告が必要になります。

公的年金などの収入金額の合計額が年間400万円以下で、その他の所得が20万以下の場合は、確定申告不要制度を利用することが出来、申告の必要がありません。(申告自体は可能です)。

ただし、前項の「確定申告必須」の条件に当てはまらず、確定申告不要制度を利用できる人でも、「確定申告をした方がお得」なケースがあります。

詳しくは次章で説明いたします。

以下のいずれかに当てはまる方は、確定申告の義務がなくても申告をした方がお得です。

確定申告で「控除」の申請を行うことで、税金の払い戻しを受けることができます。確定申告で利用できる控除には以下のようなものがあります。

| 対象者 | 利用できる控除 |

|---|---|

| 住宅ローンでマイホームを買った人 | 住宅ローン控除 |

| 薬代や診療費など医療費がたくさんかかった人 | 医療費控除 |

| ふるさと納税をした人 | 寄付金控除※ |

| 自然災害や盗難にあった人 | 雑損控除 |

控除の仕組みや種類についてより詳しく知りたい方は下記の記事もぜひ併せてご覧ください。

※ふるさと納税に関してワンストップ特例制度で簡便的に控除を受ける場合は確定申告不要とすることが出来ます。

退職金の受給に際しては、退職所得や控除額を申告する「退職所得の受給に関する申告書」を提出しておくと、受け取りの際に書類に基づいた源泉徴収が行われるため退職所得に対しての確定申告の必要はありません。

しかし申告書を提出しない場合は、一律20.42%の所得税及び復興特別所得税が源泉徴収されてしまいます。このような場合は確定申告により精算を行い、還付金がある場合は還付を受けることが出来ます。

確定申告が必要になったらまずは必要な書類をそろえましょう。年金受給者の方の場合、確定申告の必要書類は以下の通りです。

「公的年金等の源泉徴収票」は前年に支払った年金の金額や源泉徴収された所得税額等をお知らせする書類で、日本年金機構から郵送で届きます。

例えば『令和4年分公的年金等の源泉徴収票』は、令和5年1月7日(土曜)から16日(月曜)にかけて、順次発送されたはずです。

この書類は確定申告書を記入するために必要となります。もしない場合は再発行が可能ですので、早めに依頼しましょう。

なお、源泉徴収票は電子データでも受け取ることができます。

令和4年度分については、通知書の送付時期までにマイナポータルから「ねんきんネット」の利用登録をしておけば、マイナポータルの「お知らせ」に電子データが送付されます。

令和5年度以降、通知書の電子データをマイナポータルの「お知らせ」で受け取るには、「ねんきんネット」で事前に「電子送付」の希望登録を行う必要があります。

確定申告をする際は本人確認書類の提示あるいは写しの提出が必要です。マイナンバーカードがある場合は、マイナンバーカードだけで問題ありません。ない場合はマイナンバーが確認できるものと身元確認書類が必要です。

詳細はこちらからご確認ください。

確定申告書は国税庁のホームページでダウンロード可能ですが、同じく国税庁が提供する確定申告書作成コーナーでオンライン作成するのがおすすめです。

各種の控除などを申告する場合はそれぞれの証明書を用意します。必要書類については下記の記事でご確認ください。

必要書類の準備ができたら確定申告書に必要情報を記載していきましょう。なお、この記事では主に年金収入の記載方法を説明します。

住所・氏名等の基本情報欄、各種控除欄等の記載についてはこちらの記事をご確認ください。

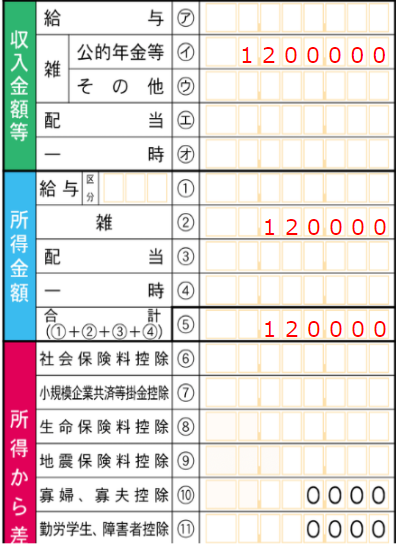

下記の枠に年金収入について記載します。

確定申告書第一表の左上の方に緑色の「収入金額等」という枠があります。この中の「公的年金等」の記入欄に「公的年金等の源泉徴収票」の「支払い金額」を転記します(複数枚の源泉徴収票がある場合は合算してください)。

公的年金以外に収入がある方は同じく「収入金額等」枠内の「ア」~「オ」に記入してください。

「収入金額等」枠の下に水色の「所得金額」の枠があります。この中の「雑」の欄に「公的年金等」と「それ以外」を合算して計算した雑所得の金額を書きます。計算方法はこちらの記事をご覧ください。

続いて表の右側に青紫の「税金の計算」枠があります。この中の「源泉徴収額」の欄に「公的年金等の源泉徴収票」の「源泉徴収額」を転記します(複数枚の源泉徴収票がある場合は合算してください)。

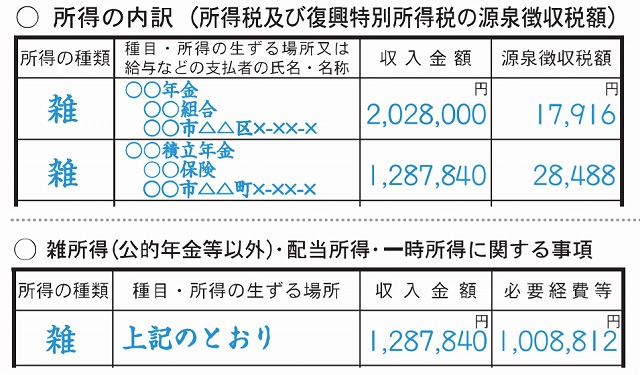

確定申告書第二表には以下の二つの欄に年金収入・源泉徴収額・年金の支払い先を記入します。

画像引用|国税庁

年金収入は「雑所得」に分類されるので「所得の種類」には「雑」と、「種目・所得の生ずる場所」には年金の支払い先を書きましょう。収入金額と源泉徴収額は第一表と同様です。

最後に、作成したこれらの書類を提出します。期限は2月16日から3月15日までとなっています。

添付書類がある方は、添付書類台紙といった書類に貼付して提出します。

作成した確定申告書は以下の方法で提出することが出来ます。

個人年金は公的年金以外の雑所得に区分されます。

支払った保険料などの経費を引いた年間の受取額や、他の所得との合計額が基礎控除の48万円※を超える場合は確定申告が必要になります。

※2000万円以下の給与所得や400万円以下の公的年金収入がある場合は、他の雑所得とあわせて20万円以下

国民年金基金もこれまでご案内した公的年金等に該当しますので、他の公的収入等と合算した金額が400万円を超える場合などか要件に該当する場合は確定申告が必要です。

遺族年金(遺族基礎年金、遺族厚生年金)、障害年金(障害基礎年金、障害厚生年金、障害手当金)は非課税なので確定申告の必要はありません。

個人型確定拠出年金の受け取りは、年金や一時金のどちらかを選択することができます。

年金として受け取る場合には、「公的年金等控除」が適用され、一定額までは確定申告の必要がありません。他の公的年金等の収入との合算額が400万円を超える場合などは確定申告の必要があります。

一時金として一括で受け取る場合は「退職所得」として扱われます。この場合、受け取りの際に「退職所得の受給に関する申告書」を提出し、源泉徴収されるため確定申告は原則として不要になります。

公的年金などの収入が400万円以下の場合に給与所得などその他の収入が20万円を超える場合は確定申告しなければなりません。

確定申告をしなくても雇用主は給与を支払ったことを通知する義務があります。申告により納税が必要な場合に申告期限を過ぎても申告せずにいた場合は税務署からお尋ねがある場合があります。

また悪質なケースでは無申告加算税や重加算税が課される場合もありますので、期限内に申告をするようにしましょう。

夫婦で年金を受け取っている場合、収入はそれぞれに帰属します。確定申告の要件にあてはまる場合は、それぞれの名義での確定申告が必要です。

この記事を簡単にまとめていきます。

国民年金や厚生年金のような公的年金を受け取っている方は、一定の条件を満たすと「確定申告不要制度」が利用できます。多くの方はこの制度を利用できるので一般に確定申告は不要です。

ただし、所得の金額などによってはこの制度の対象外となってしまい、確定申告が必要になります。

確定申告不要制度の対象外の人や、医療費控除等の控除を利用したい人は確定申告が必要です。

確定申告不要制度の対象外になってしまうのは以下の条件に1つ以上当てはまる人です。

また、退職所得の受給に関する申告書を提出しなかった人も確定申告によって還付金が得られる可能性があります。

最後に、この記事を読んでいただいた方におすすめの記事をまとめました。確定申告では知っているのと、知らないのとでは効率や還付金の額が大きく変わってきます。

利用できる控除は必ず利用し、自身のやりやすい方法で確定申告を行いましょう。

【関連記事】

・確定申告のやり方まとめ

・年末調整で医療費控除はできません!確定申告が別途必要です

・確定申告の各種控除での必要書類とは