消費税の課税事業者・免税事業者の違いと判定方法【図解】

消費税の免税事業者と課税事業者の違いについて、また、判定フローについて、図を使ってわかりやすく解説します。課税売上高…[続きを読む]

個人事業の開業直後は、本業のことで頭がいっぱいになってしまうものです。

しかし、個人事業主・フリーランスには本業以外にも気にしなければならない点はたくさんあります。

その中でも最も気がかりなのが、税金に関することではないでしょうか。

所得税は確定申告をすればいいことは知っていても、消費税にはどのように対応すれば良いのか、そもそも消費税を支払うべきなのか、専門知識がないと悩んでしまうことでしょう。

そこでこの記事では、開業直後の個人事業者やフリーランス向けに消費税の基礎知識を解説します。

※本記事では、「フリーランス」という用語を個人事業者と同じ意味で利用しています。

目次

消費税がかかり納税の必要がある事業者を「課税事業者」といいます。

逆に、消費税がかからず納税の必要がない事業者を「免税事業者」といいます。

正確にいうと、免税事業者にも消費税がかかっているのですが、納税を免除されています。

まずは一番基本的な問題である、消費税がかかる(課税事業者となる)ケースを知っておきましょう。

次に該当する場合には、消費税がかかることになります。

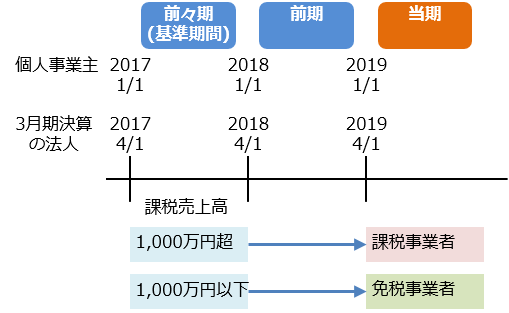

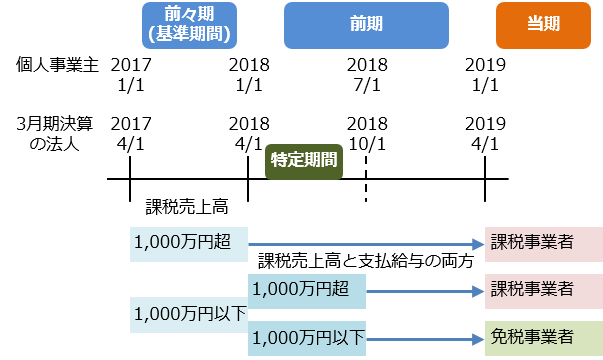

個人事業者の場合、基準期間とは2年前の年度になります。

例えば2019年度に消費税の納税義務が生じるかどうかの判定は、2017年度の課税売上高によって判定されます。

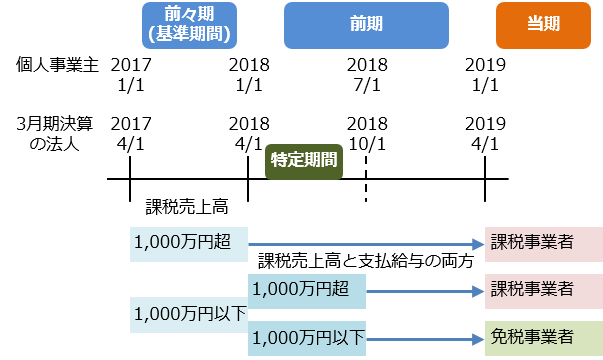

また、特定期間とは前年の1月~6月の期間を指します。

2019年度の消費税の納税義務の判定では、特定期間は2018年の1月~6月となります。

もう気付いた方も多いと思いますが、開業初年度には基準期間も特定期間も存在しません。

したがって個人事業者やフリーランスの場合、開業1年目から消費税がかかることはないと思って問題ありません。

ただし、相続によって事業を承継した方は1期目から消費税がかかることもあります。

この場合はまた違った判定方法となりますが、ここでは割愛します。

また、輸出売上メインの事業を開業した方で消費税の還付を受けたい場合など、1年目から消費税の申告をしたい人は課税事業者の選択をすることで消費税の申告をすることが可能となります。

開業初年度や2年目は、消費税が免除される事業者が多いと思います。

そこで「消費税を免除されていても、売上時に消費税を請求していいのか?」という疑問を持つ方もいることでしょう。

結論から言うと、消費税が免除されている個人事業者でも、売上時に消費税を請求するのは問題ありません。

消費税の納付が免除されていても、仕入れや諸経費の支払い時には消費税を払っているはずです。

売上に消費税を転嫁できないとその分利益を圧縮することになりますし、資金面でも苦しくなってしまいます。

消費税を相手方に請求するのは事業者に認められた権利なので、免税事業者でも堂々と請求してOKです。

ここからは個人事業者やフリーランスが消費税について注意すべき点を、開業初年度から3年目までに絞って具体的に解説していきます。

開業初年度は消費税がかからないのは先ほど解説したとおりです。

したがって開業初年度に最も注意すべき点は、2年目以降に消費税がかかるかどうかという点です。

開業初年度は3年目の基準期間となります。

もし初年度の年間の課税売上高が1,000万円を超えた場合、3年目から消費税の納税義務が生じます。

ただし、基準期間の課税売上高の判定の際、次の2点に注意してください。

もし年間課税売上が1,000万円万円を超えた場合、「消費税課税事業者届出書(基準期間用)」を提出する必要があります。

提出期限は厳密に定められてはいませんが、判明次第すみやかに提出しましょう。

個人事業主・フリーランスの場合、前年の1月~6月が特定期間に該当します。

したがって開業初年度の1月~6月は、開業2年目の特定期間となります。

特定期間は「開業日から半年」ではなく、何月に開業しても1月~6月で判定する点に留意してください。

特定期間の課税売上高が1,000万円を超える見込みの場合、特定期間の支払給与を1,000万円以下に抑えないと2年目から課税事業者となってしまいます。

個人事業者で半年の支払給与が1,000万円を超えるケースは少ないと思いますが、多額の給与が生じることが想定される事業者は注意しましょう。

なお、開業初年度の特定期間の課税売上高は、税抜処理は不要です。

もし特定期間の課税売上高と支払給与がともに1,000万円を超えた場合、「消費税課税事業者届出書(特定期間用)」を提出する必要があります。

こちらも厳密な提出期限はありませんが、判明次第すみやかに提出しましょう。

特定期間の判定により2期目から課税事業者となる事業者は、原則課税と簡易課税のどちらが有利かを開業初年度中に考えておく必要があります。

簡易課税を適用するためには「消費税簡易課税制度選択届出書」を提出する必要がありますが、この届出書の提出期限は開業初年度の末日(12月31日)となります。

事業者によっては原則課税と簡易課税で税額に大きな差が生じる可能性がありますので、どちらが有利になるか試算して判断しましょう。

1期目の特定期間の判定で課税事業者となった場合は、2年目から消費税がかかります。

消費税は所得税と比べて予想以上の税額が出ることも多いため、早めに税額の予測を立てることが重要です。

不安な方は税理士にあらかじめ予測税額を確認しておき、納税資金をストックしておくことをおすすめします。

それ以外の事業者は、注意すべき点は初年度とほぼ同じと考えてください。

具体的には次の3点です。

開業3年目から基準期間の判定が生じます。

3年目の基準期間は開業初年度です。

要するに、初年度の課税売上高が1,000万円を超えていた場合、開業3年目から消費税がかかることとなります。

なお、先ほど触れたとおり、1年目の途中から開業したとしても年換算は不要である点、税抜処理は不要である点に注意してください。

基準期間や特定期間の課税売上高は、その基準期間や特定期間が消費税の課税事業者であったかどうかによって税抜処理の有無が変わります。

ここまで「税抜処理は不要」と解説してきたのは、開業初年度が免税事業者であることを前提としているためです。

ここからは消費税の申告・納付に関する基礎知識を解説します。将来的に消費税がかかることが予想される方は、概要だけでも簡単に把握しておきましょう。

消費税の申告期限・納付期限は毎年3月31日です。

所得税の確定申告期限が3月15日なので勘違いしやすいのですが、消費税は少し期限が長く設定されています。

なお、振替納税によって税金を納付する場合、納付期限はその振替日となります。

振替日は毎年異なりますが、4月中旬から下旬に口座から振替えられると考えてください。

なお、消費税額によっては中間納付が生じる可能性があります。

中間申告は所得税で言う予定納税と同じものです。

中間納付は前年の消費税額によって半年、3か月ごと、1ヶ月ごとの3パターンがあります。

消費税の課税期間は原則1月1日から12月31日までの1年間です。

ただし、「消費税課税期間特例選択・変更届出書」を提出することで、消費税の課税期間を1ヶ月または3ヶ月に変更することが可能です。

この届出書は年の途中に提出してもある程度有効です。

具体的を挙げると次のようになります。

| 提出時期 | 変更する課税期間 | その年の課税期間 |

|---|---|---|

| 4月15日に提出 | 原則→3ヶ月 | 1月~6月、7月~9月、10月~12月 |

| 9月20日に提出 | 原則→1ヶ月 | 1月~9月、10月、11月、12月 |

課税期間を3ヶ月に変更する場合、提出日以後12月から逆算して3ヶ月ごとの期間については課税期間の変更が適用されます。

消費税の還付を受ける事業者以外は、課税期間を変更することはあまりないと思いますが、「変更できる」ということは覚えておきましょう。

例えば簡易課税の方が有利だと年の途中で気付いた場合、課税期間を短縮すれば損を最小限に食い止めることも可能です。

なお、課税期間を短縮した場合の申告・納付期限は、基本的にその課税期間の末日から2ヶ月以内となります。

消費税の確定申告は所得税よりも提出すべき書類は少なく、通常は次の2枚を提出すればOKです。

なお、消費税の確定申告書には原則課税用と簡易課税用があります。

簡易課税の選択をしている場合の提出書類は次の2枚です。

また、申告した消費税額が還付となった場合、申告書と付表2に加えて「還付申告明細書」を添付する必要があります。

ここまで個人事業者・フリーランスの消費税の申告・納付についての基礎知識を解説してきました。

消費税額の計算は「受け取った消費税額-支払った消費税額」で計算されるということは知っている方も多いと思います。

それだけなら一見簡単そうに思えますが、実際は消費税区分や課税売上割合、輸入消費税の取り扱いや原則、簡易の判定など、専門知識がないと正確な消費税申告は難しいのが現実です。

そもそも専門知識がないと、消費税の根本である納税義務の判定も難しいでしょう。

これらを間違えた場合のリスクはかなり大きいと言えます。

所得税は場合によっては納税額が生じないこともありますが、消費税は所得にかかわらずほぼ確実に納税額が生じます。

したがってミスをした場合の延滞税や過少申告加算税などの負担も馬鹿になりません。

自力でなんとかしようと考えるより、最初から税理士に依頼した方が無難で確実ではないでしょうか。

この記事では個人事業者やフリーランスが知っておくべき消費税の基礎知識について解説してきました。

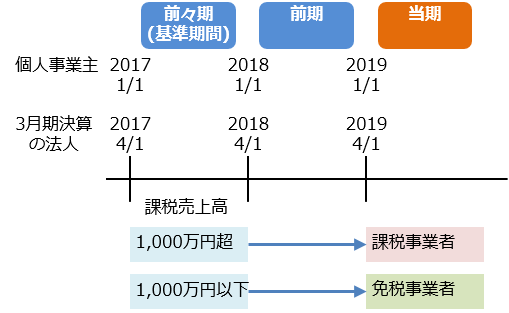

何より一番気にすべき点は、「基準期間の判定」「特定期間の判定」で1,000万円を超えるかどうかです。

基準期間の判定で1,000万円を超える場合には2年後から、特定期間の判定で1,000万円を超える場合には翌年から消費税がかかります。

まずはここを確実に押さえておきましょう。

消費税の課税事業者となって初めて、消費税額の計算方法や申告・納付に関する知識が必要となります。

事業者として基本的な知識を身に付けておくことはリスク回避の上で重要ですが、すべて自力でやろうとするよりも税理士に任せた方が無難ではあります。

最近では会計ソフトの進化により気軽に消費税の申告書が作成できるという土壌はありますが、事業者本人がどこまで税務・会計に時間を割けるのか、時間を割くことが本当に有用なのかどうかも含めて考えることをおすすめします。