関連記事

医療費控除の確定申告の必要書類と書き方

医療費控除の確定申告をするには、領収書、医療費のお知らせなどの必要書類を揃えたうえで、確定申告書、明細書などに記入し…[続きを読む]

医療費控除を利用するには、自分で確定申告をする必要があります。

しかし、医療費控除を利用できることに気づかなかったり、忙しくて時間がなかったりと、医療費控除の申請をしないまま確定申告の時期を過ぎてしまうこともあるでしょう。

このような場合も、あきらめる必要はありません。医療費控除は過去にさかのぼって利用できます。この記事では、過去の医療費について控除を受ける方法を解説します。

目次

医療費は過去の分までさかのぼって申告することが出来ます。利用できる医療費の対象品目や金額については通常の医療費控除と変わりはありません。

医療費控除は5年前の分までさかのぼることができることが出来ます。

つまり、2025年に還付申告を行う場合は、2020年にかかった医療費までが対象となります。

もう少し詳しくいうと、医療費の還付申告は、医療費を支払った年の翌年1月1日から5年後の12月31日まで可能です。

たとえば、2024年に支払った医療費であれば、2025年1月1日から2029年12月31日までということです。

逆に、さかのぼると、2020年の医療費はの還付申告は、2021年1月1日から2025年12月31日までですので、2025年中であれば、2020年の分までさかのぼって医療費控除が可能ということです。

それぞれの年度の期限を整理すると次のようになります。

| 対象年度 | 還付申告の開始 | 還付申告の期限 |

|---|---|---|

| 2019年(令和元年) | 2020年1月1日 | 2024年12月31日(✕) |

| 2020年(令和2年) | 2021年1月1日 | 2025年12月31日(◯) |

| 2021年(令和3年) | 2022年1月1日 | 2026年12月31日(◯) |

| 2022年(令和4年) | 2023年1月1日 | 2027年12月31日(◯) |

| 2023年(令和5年) | 2024年1月1日 | 2028年12月31日(◯) |

| 2024年(令和6年) | 2025年1月1日 | 2029年12月31日(◯) |

2025年中にできる医療費控除の「還付申告」の対象年度は、2020年分(令和2年分)から2024年分(令和6年分)までです。2019年分(令和元年分)の医療費控除については期限が過ぎていますので、できません。

最大5年分、医療費控除の還付申告が可能ですが、ひとつ注意点があります。年度がまたがる場合は、それぞれの年度ごとに還付申告を行う必要があります。すべての年度をまとめて還付申告することはできません。

たとえば、病気で2ヶ月くらい入院・通院して、2022年12月に医療費20万円、2023年1月に医療費15万円を払った場合、まとめて35万円を申告はできません。2022年分は20万円、2023年分は15万円と、それぞれの年度にわけて別々に還付申告が必要です。

過去分の医療費控除の確定申告をさかのぼって行うにあたって、その年の分の確定申告を行っているか行っていないかによって、方法が異なります。

まずは、医療費控除の還付を受けたい分の年に確定申告を行っていない場合です。

たとえば、2022年分の医療費控除を受けたいが、2023年には確定申告を行っていないケースです。

この場合は、通常通り、還付申告を行います。還付申告のやり方は通常の確定申告と変わりません。

次の通りに必要書類をあつめ、税務署に提出すればOKです。

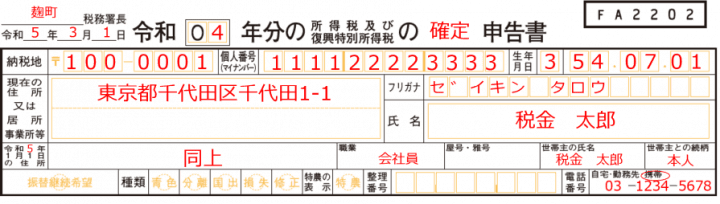

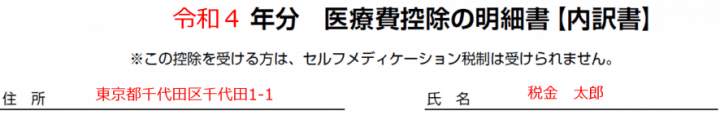

こちらは記入が必要な書類です。

以下は、記入する際に利用しますが、提出は不要な書類です。ただし、原則的には5年間保管が必要です。

記入が必要になる書類は、「確定申告書」「医療費控除の明細書」の2種類です。

以下の記事にて詳しく解説していますので、必要に応じてご確認ください。

注意点としては、医療費控除を受けたい年度の年号を記入することです。

たとえば、2022年(令和4年)分の医療費控除であれば、確定申告書、明細書ともに「令和4」と記入します。

上記で作成した書類については「直接提出する」「郵送する」「e-Taxで電子申告する(e-Taxを利用した場合)」のいずれかで提出を行います。

それぞれ以下の記事にて解説しておりますので、必要に応じてご確認ください。

これらの書類をオンラインで作成したい方は下記記事をご覧ください。

次に、医療費控除の還付を受けたい分の年に確定申告を行っている場合です。

この場合は、すでに行っている確定申告の内容を修正しなければならないため、「更正の請求」という手続きを行います。

「更正の請求」とは、簡単に言うと、確定申告を行ったが実は間違っており、還付される金額が少なかった場合や支払う税金が本来より多くなってしまった場合に行う手続きのことを指します。

詳しくはこちらの記事にて、詳細を解説しておりますので、ご確認ください。

ここでは、過去分の医療費控除をさかのぼって確定申告するときの注意点をいくつか紹介します。

どれも重要ポイントです。

すでに述べましたが、医療費控除は5年前の分までさかのばってできますが、複数年度をまとめて還付申告することはできません。

たとえば、2022年の医療費は8万円、2023年の医療費は7万円であった場合、それぞれの年度では10万円未満で医療費控除できないので、2年分まとめて15万円で控除するということはできません。

医療費を支払った年度(1月1日~12月31日)ごとに申告する必要があります。もし、その年の医療費が10万円(※)未満なら、医療費控除ができません。

※総所得金額が200万円未満の場合は、総所得金額の5%

ただし、市販薬を12,000円以上購入した場合は、「セルフメディケーション税制」を利用して医療費控除ができます。

医療費控除の対象となるのは、その年に実際に医療費を支払った場合です。診察を受けた年ではなく、医療費を支払った年であることに注意が必要です。

たとえば、2022年12月に入院したが、その医療費を2023年1月に支払った場合は、2022年(令和4年)分ではなく2023年(令和5年)分の確定申告となります。

ただし、2022年12月にクレジットカードで医療費を支払い、2023年1月に口座から引き落とされた場合は、医療機関に対しては12月に支払い済みですので、2022年(令和4年)分の確定申告になります。

毎年ふるさと納税をしている人も多いと思いますが、ワンストップ特例を利用している人は要注意です。

医療費控除をする年の分については、ワンストップ特例による申請が無効になりますので、改めて、寄附金控除の申告が必要です。

医療費控除だけ記入して、ふるさと納税の寄附金控除を記入しないと、寄附金控除が適用されないことになります。

還付を受けるはずが、逆に、支払った税金が足りないことになり、延滞税まで含めて税金を払うことになりかねません。

還付申告は、翌年の1月1日から5年後の12月31日と書きましたが、12月29日~1月3日の年末年始は税務署は営業していませんので、実質的な還付申告期限は12月28日までとなります(12月28日が土日の場合、その前の平日)。

ただ、もし期限ギリギリで申告して、記入内容に漏れや間違いがあった場合、訂正が難しくなりますので、少なくとも1週間前の12月21日くらいまでには、還付申告をすませたほうが良いでしょう。

e-Tax(電子申告)であれば12月31日まで大丈夫なように思われますが、実は、例年、12月29日~1月3日はメンテナンス期間で利用できません。

「いつでも利用可能」と書いてあるのに違うじゃないかと思われるかもしれませんが、よく見ると、「メンテナンス時間を除き、24時間ご利用いただけます。」と記載されています。12月29日~1月3日は終日メンテナンスのため利用不可です。

【参照】国税庁:e-Taxの利用可能時間

※個人的な推測ですが、年末年始はメンテナンスをしているのではなく、システムを意図的に止めているのではないかと思われます。休日中にトラブルが起こっても、担当者もベンダーも対応できませんので、システムを止めておけば問題が起きません。

医療費控除の還付申告は、確かに5年後の12月31日(実質的には12月28日)まで可能なのですが、できれば、通常の確定申告の期限内にするのがオススメです。通常の確定申告期限は3月15日です(2025年は3月17日)。

医療費控除の還付申告が遅れると、損をする可能性があります。その理由はいくつかあります。

医療費控除は5年後までできるから「いつかやればいい」と考えていると、結局、申告せずに5年後を過ぎてしまうということになりかねません。

仮に後で気づいてやったとしても、時間が経ってしまうと、医療費の領収書を紛失してしまったり、利用した交通機関を覚えていなかったりと、医療費控除の漏れが起きやすくなります。

できれば、早めに医療費控除をしてしまったほうが漏れが起きにくいですし、還付金も早く振り込まれます。

住宅ローン控除をしている場合、医療費控除をすることで課税所得が低くなり所得税から住宅ローン控除を控除しきれなくなった場合、翌年に支払う住民税からも控除できます(上限97,500円)。

ところが、医療費控除をさかのぼって行った結果、過去の年度の所得税から住宅ローン控除を控除しきれなくなった場合、住民税はすでに確定して支払済ですので、控除することができません。

子育て世帯の方には、児童手当・児童扶養手当・高等学校等就学支援金(高校授業料無償化制度)など、各種の助成金や手当が支給されますが、これらの支給要件となる所得金額は、医療費控除が影響しています。

もし医療費控除を受けることで条件を満たした場合でも、過去にさかのぼって、助成金や手当をもらうことはできません。

医療費控除は、所得税だけでなく住民税にも適用され、支給される助成金にも影響しますので、早めにするほうが良いでしょう。

通常の確定申告期限内に医療費控除を行った場合、申告内容によほど変な点がないかぎりは、基本的には、税務署から質問されることはないでしょう。税務署は膨大な数の確定申告を受け付けており、一件ずつチェックしている余裕はないからです。

ところが、税務署に余裕がある時期に還付申告を行うと、しっかりチェックされ、場合によっては税務署から質問されたり、追加の書類を要求される可能性もあります。もちろん、正しい申告であれば何も問題はないのですが、税務署への対応をすると手間暇がかかります。

確定申告期限内に医療費控除をすることで、余計なことに時間をとられるのを防げます。

本記事の内容を動画でも解説していますのでご覧ください。

医療費控除の還付申告自体は出来ます。

ただし、ワンストップ特例制度を申請している場合は無効となるため、改めて確定申告でふるさと納税の寄付金控除と医療費控除の還付申告を行うことによります。

また、ふるさと納税の寄付金控除と医療費控除はどちらも同じ課税所得からの控除となるので、上限を超えた場合は還付を受けることができないこともあります。

過去の医療費の領収書を捨ててしまった、処分してしまった場合には、治療を受けた医療機関に再発行を依頼してみましょう。

医療機関によっては、再発行を受け付けてくれないところもありますが、有料などの条件付きで再発行してもらえる場合もあります。

また、家計簿や日記などで医療機関名や治療を受けた日付、支払った医療費の金額などがわかれば、そちらを元に「医療費控除の明細書」を作成することで医療費控除を受けることが出来る場合もあるようです。(税務署の判断によります)

還付申告でも家族分の医療費を合算して控除を受けることが出来ます。

また、家族とは「生計を一にする親族」と規定されていますので、例えば一人ぐらしの子供に仕送りをしている場合で子の医療費を負担したような場合はこれに該当します。

また、過去の医療費を支払った時点において同一生計であれば、医療費控除を合算することが出来ます。

例えば医療費の支払い時点では、子供に仕送りをしていたが、その後就職したので還付申告の時点では仕送りをしていない場合であっても医療費控除を合算できます。

※所得税法7条第1項には「自己と生計を一にする配偶者その他の親族に係る医療費」とは、「医療費を支出すべき事由が生じた時又は現実に医療費を支払った時の現況において」居住者と生計を一にし、かつ、親族である者に係る医療費をいう。と規定されています。

この記事を簡単にまとめます。