【2026年版】住民税は年収いくらからかかる?非課税世帯は年収いくらから?

「住民税」は、一定の収入をお持ちの方全てが支払う税金です。それでは、住民税がかかる「一定の収入」とはいくらなのでしょ…[続きを読む]

年間の医療費が一定額を超える場合、医療費控除を利用することで所得税が還付されます。ですが、医療費控除は「所得税の還付」だけではなく、住民税の節税にもなることはあまり知られていないかもしれません。

この記事では、医療費控除で住民税も減税されることについて解説します。

目次

医療費控除を利用すると所得税だけでなく住民税も安くなります。

住民税の金額は、所得税を計算するときとほぼ似たような計算をするため、住民税も節税できるのです。

どのような仕組みでいくら住民税が安くなるのか、モデルケースを見ながらお話ししますので、皆さんもぜひ、ご自分のケースに当てはめて計算してみてください。なお、この記事では以下のモデルケースを用いて解説していきます。

「仕組みはいいから自分の減税額をサクッと知りたい!」という方、「計算結果の答え合わせをしたい!」という方は下記のツールで控除額・所得税の還付額・住民税の還付額をシミュレーションできますので是非あわせてご利用ください。

医療費控除によって住民税がいくら安くなるのかを確認するには、ご自身の「医療費控除額」をチェックする必要があります。

医療費控除の控除額の計算の手始めとして、まずは1年間の家族の医療費を合計しましょう。医療費控除の対象となる医療費については細かいルールがあるため、気になる方は「医療費控除の対象/対象でないもの」を参考にしてください。

医療費控除の控除額の計算方法は以下の通りです。

医療費控除額=[支払った医療費-保険金等の補填額]-※10万円

※総所得金額が200万円未満の場合、10万円ではなく「総所得金額×5%」の金額をマイナスする

要するに医療費控除が利用できるのは「年間の医療費の自己負担額が合計で10万円を超えた場合」となります。(所得が200万以下の場合は医療費の合計が10万以下でも医療費控除を利用できる可能性がありますので、詳しくはこちらの記事をご参照ください)

モデルケースでは医療費の自己負担分の年間支払額が30万円です。したがって「30万円-10万円=20万円」が医療費控除額となります。

所得税・住民税の減税額は、先ほど計算した「医療費控除額」にそれぞれの税率をかけることで計算できます。

住民税の税率は所得に関係なく一律10%です。したがって医療費控除による減税額は以下のように計算します。

このモデルケースでは「20万円×10%=2万円」が医療費控除による住民税の減税額となります。

所得税の減税額についても確認してみましょう。所得税の減税額の計算の仕方は下記の通り。

モデルケースでは所得税率は「20%」ですので、医療費控除による所得税減税額は「20万円×20%=4万円」となります。なお、所得税率は以下のように、所得の金額によって変動します。

所得の金額が上記に当てはまらない方は「所得税の税率」をご覧ください。また、税率の計算に不安がある方は先ほどご紹介した医療費控除の計算機をお使いいただくことをおすすめします。

医療費控除などの利用によって所得税が還付になる場合、ご自身が確定申告書に記載した口座に還付額が振り込まれます。

しかし、住民税は「税金の還付」という形ではなく「その年度の住民税が安くなる」という形で医療費控除の効果が表れます。

より具体的に説明すると、会社員・公務員の方は、2024年分(令和6年分)の確定申告を2025年(令和7年)3月17日までに行った場合、2025年(令和7年)6月分の給与から天引きされる住民税が安くなります。

(フリーランス・自営業の方は、2025年6月以降に4回に分割して自分で支払う住民税が安くなります。)

毎月の給与額を基準に毎月天引き額が変動する源泉所得税とは違い、給与から天引きされている住民税は「すでに確定している前年分の住民税」です。天引きされている金額はすでに確定した税額であるため、その金額が還付されることは通常ありません。

所得税額が0円だったり、所得税の還付金の額が0円だった場合でも医療費控除によって住民税が安くなる可能性はあります。なぜなら、所得税と住民税の非課税ラインが異なるからです。

例えば年収102万円の人は所得税額は0円となりますが、住民税は発生してしまいます。このような場合は医療費控除を利用することによって住民税の額を安くすることができます。

源泉徴収税額が0円である場合、確定申告をしても所得税の還付を受けることはできません。したがって確定申告をする意味がないように思えますが、住民税の節税のために確定申告を検討した方がいいケースもあります。

上で説明したとおり、所得税と住民税の非課税ラインは異なります。したがって所得税が0円でも、住民税が生じてしまう人は確定申告で医療費控除を利用することで住民税が安くなります。

住民税が非課税の方は確定申告で医療費控除を利用しても得をすることはありません。給与収入が年間100万円以下(地域によっては、93~100万円)の方は医療費控除を利用する必要はないでしょう。

ここからは医療費控除と住民税に関するQ&Aをまとめましたので参考にしてください。

確定申告で医療費控除を利用して減額された住民税は「確定申告をした年の6月分の給与」から天引きされる住民税から反映されることとなります。

ただし、勤務先の給与支払いスケジュールによっては7月分の給与から天引きされる住民税から、減額された住民税が反映される可能性もあります。どちらにしても損得はありませんのでその点は安心してください。

毎年5月~6月頃に「住民税課税決定通知書」という書類が配布されます。会社勤めをしている方は勤務先から配布されるはずです。この書類には住民税の計算の明細が記載されているため、医療費控除が反映されているかどうかを知ることができます。

住民税課税決定通知書の「控除金額」エリアに「医療費控除」欄があります。ここに金額が入っていれば医療費控除の申告が反映されています。

セルフメディケーション税制は医療費控除の特例という形で2017年に新設された制度です。当初は2021年までの期間限定の予定でしたが、先日さらに5年間延長されることが発表されました。

セルフメディケーション税制ではドラッグストアで購入する風邪薬などの市販薬や、医療費控除の対象外である予防接種なども控除の対象となります。

セルフメディケーション税制はあくまで「医療費控除の特例」なので、利用すれば医療費控除と同様に住民税の節税をすることができます。セルフメディケーション税制は年間12,000円超の支払いがあれば利用することができるため、通常の医療費控除を利用できない人にとっては助かる制度ではないでしょうか。

なお、通常の医療費控除とセルフメディケーション税制は併用することはできません。どちらか有利な方を選択して利用するようにしましょう。

セルフメディケーション税制の対象となる医薬品については以下の記事で詳しく解説しています。

医療費控除と住宅ローン控除を併用する場合ですが、医療費控除を行うと、住宅ローン控除にも影響することがあります。

「医療費控除」と「住宅ローン控除」は同じ「控除」という言葉がついていますが、仕組みがかなり違います。

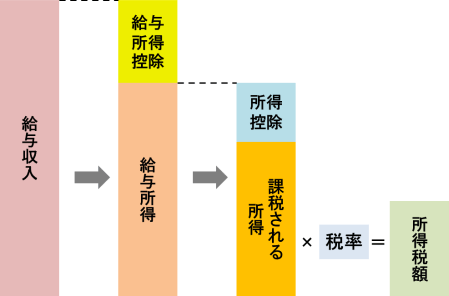

次の図をご覧ください。「医療費控除」は「所得控除」(青い部分)の一種であり、基礎控除、配偶者控除、扶養控除と同じものです。「所得」から控除します。

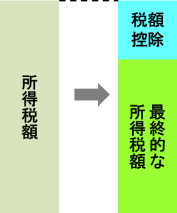

一方、「住宅ローン控除」は「税額控除」の一種であり、「所得税額」から控除します。

ややこしい話を省くと、順番的には、医療費控除→住宅ローン控除の順番となります。

また、医療費控除は所得税と住民税の両方から同時に控除しますが、住宅ローン控除は、まず所得税から控除し、控除しきれなかった場合に住民税から控除します(ただし、上限97,500円)。

この前提を踏まえたうえで、具体例で説明します。仮に、年末調整で、住宅ローン控除を利用して所得税が全額還付になり、所得税額は0円になったとしましょう。ここで、確定申告で医療費控除を行うと、先に医療費控除をしますので、住宅ローン控除は全額控除しきれなくなります。すると、住民税からも住宅ローン控除をするようになります。

ただ、住民税からの住宅ローン控除には97,500円という上限があります。医療費控除を受けたことで、所得税から控除しきれない金額が97,500円を超えてしまうと、住民税からも住宅ローン控除を全額控除しきれなくなります。

先ほども述べた通り、医療費控除は住民税からも控除されますので、住民税がさらに安くなります。

ただし、先に医療費控除、次に「所得税から控除しきれなかった」住宅ローン控除という順番ですので、医療費控除をした結果、「所得税から控除しきれなかった」住宅ローン控除が97,500円を超えてしまうと、住民税からはそれ以上控除しきれなくなり、無駄が生じてしまいます。

ふるさと納税で最大限お得をするための控除上限額は、その年の所得金額によって変動します。医療費控除を利用すると所得金額が下がるため、ふるさと納税の控除上限額も下がることとなります。

医療費控除と住民税の関係について解説しました。医療費控除を受けると、所得税だけでなく住民税も減額することができます。医療費控除が住民税に反映されるのは翌年6月以降になります。

また、医療費控除は同一生計の家族分はまとめてすることができるので、それも検討してみるといいでしょう。