【図解】10種類の所得と計算方法

所得税では、利益のことを「所得」と呼び、所得には10種類あります。それぞれ、どんな種類の所得があって、どのように計算…[続きを読む]

「年末調整」と「確定申告」はどちらも「所得税」の清算をする手続きです。これらの手続きによって、払い過ぎていた税金の還付を受けたり、支払うべき税金を納めたりします。

一般に、会社員・公務員なら年末調整、個人事業主・自営業なら確定申告を行いますが、年金受給者の場合はどうなるのでしょう。この記事では、年金受給者には年末調整と確定申告のどちらが必要なのか、ケースごとに解説していきます。

年金受給者の方(年金生活者)は、以下の3つのパターンによって税金の手続きが変わります。

ただし、上記3つのパターンいずれにおいても、確定申告が不要となる場合があります。確定申告が不要となる条件については次章で詳しく解説します。

年末調整は「年末時点で会社に勤務している人」しか行うことができないため、収入が年金のみの方は年末調整はできません。年金収入の税金については確定申告を行う必要があります。

年の途中までは会社勤めをしていたという方も、年末時点で勤務先が無い場合は確定申告をしなければなりません。その場合、年の途中までに生じた給与収入についても確定申告書に記載します。

年金収入以外に、例えばマンションの賃貸収入や事業による収入、株式譲渡益等が生じている方は、全ての収入についてまとめて確定申告で処理をします。

年金の支給を受けながら会社に勤務していたりアルバイトをしている方(年金と給与所得がある場合の年末調整)は上記2つと対応が異なります。簡単に言うと以下の2つのステップが必要です。

確定申告の際には年末調整後に勤務先が発行する「源泉徴収票」が必要となります。勤務先から源泉徴収票が発行されなかった場合には担当者に請求しましょう。

実は年金を受給していても確定申告が不要なケースもあります。以下の2つの条件をいずれも満たす場合には「確定申告不要制度」に該当するため、確定申告は不要です。

一つ目の条件である「公的年金の年間収入額」は日本年金機構などから送付される「公的年金等の源泉徴収票」に記載されています。公的年金の年間収入額は源泉徴収票の「支払金額」欄に記載されている金額が、そのままあなたのその年の年金収入となります。

続いて二つ目の条件、「公的年金以外の所得金額が20万円超あるかどうか」を確認するためには、その収入がどういった所得に該当するかを確認し、所得金額を計算する必要があります。

確定申告では収入の種類ごとに所得の種類が区分されています。よくあるものだと以下のように、細かく所得の種類が分けられます。

同様に所得金額の計算方法も所得ごとに異なります。所得の種類と計算方法については以下の記事で詳しく解説していますので、該当する方は参考にしてください。

確定申告不要制度に該当する方も、確定申告を行った方がいいケースがあります。具体的には下記に該当する方です。

悩ましいのは「自分の税金が還付になるのか?」という点ではないでしょうか。所得税が還付となるのは、年金やその他の収入から所得税が源泉徴収されていることが前提となります。そのうえで、還付になる可能性が高いのは以下のようなケースです。

上記に該当する方は確定申告で医療費控除や住宅借入金等特別控除、雑損控除、寄付金控除が受けられるため、所得税が還付になる可能性が高いと言えます。自分では判断できないという方は税務署に問い合わせるか、税理士に相談するなどしてみましょう。

また、株取引で譲渡損失が生じている方も確定申告をした方が得になります。上場株式の譲渡損失がある場合、確定申告で配当所得と損益通算をすることができます。また、損益通算をしても控除しきれない金額が生じた場合には、その損失を3年間繰り越すことが可能です。

年金受給者(年金生活者)の方は確定申告に慣れていない方も多いと思いますので、必要書類や方法を知っておく必要があります。ただし「年金収入のみ」「年金収入以外にも収入がある」「利用できる控除がある」等、必要書類や確定申告のやり方はケースバイケースで異なります。様々なケースごとに必要な情報は下記の記事で詳しく解説していますので参考にしてください。

多くの年金受給者の方が年末調整の際に疑問に思うポイントを以下にまとめました。

年金収入については年末調整ができないため、確定申告を行う必要があります。確定申告の詳細は3章をご参照ください。

年金収入以外に給与収入がある方は、給与収入部分のみが年末調整の対象となります。各種控除が利用できる方は、その控除を利用するのに必要な書類を添付する必要があります。

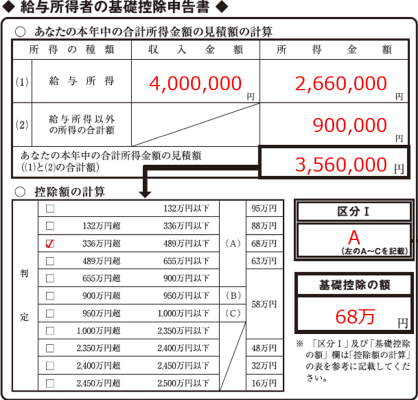

なお、受け取った年金に関する情報そのものは年末調整書類に記載する必要はありませんが、所得の合計額だけ、基礎控除申告書の「給与所得以外の所得の合計額」欄に記載が必要です。

[例]給与年収400万円、年金収入200万円(雑所得90万円)のケース

こちらも上記と同様です。年金収入については年末調整はできないため、年末調整で介護保険料を控除することはできません。介護保険料は確定申告で控除することとなりますので、別途確定申告が必要です。

年金受給者の方で配偶者がいたり、孫と同居している場合など「年末調整で扶養家族に該当するのでは?」と迷うケースもあるかもしれません。繰り返しになりますが、年金収入については年末調整できないため、配偶者控除や扶養控除は確定申告で利用することになります。

なお、年金収入だけでなく給与収入もある方は、勤務先の年末調整で配偶者控除や扶養控除を利用することができます。

配偶者や孫と同一生計で、生活費を負担している方は確定申告書第一表の「配偶者控除」「扶養控除」欄に控除額を記載するとともに、確定申告書第二表に配偶者や扶養親族の情報を記載することでこれらの控除を受けることができます。

年金収入のみの方は年末調整を行うことができません。したがって年末調整での添付書類は必要ありません。

扶養控除を利用する場合は確定申告を行う必要がありますが、扶養家族が国内に居住している場合は添付書類は必要ありません。扶養家族に70歳以上の方がいる場合等も、その年齢を証明するような書類の添付は必要ないこととされています。

年金収入は年末調整では扱うことができませんので、一定以上の年金収入がある方は確定申告を行う必要があります。

また、年金受給者でも、社員・パート・アルバイトなどで給与をもらっている場合は、勤務している会社で年末調整を行います。

には、確定申告が必要になります。

年金受給者の方の年末調整・確定申告について、重要ポイントをまとめておきます。

ご自身がどのケースに当てはまるのかを確認したうえで、賢く税金の控除を受けましょう。