医療費控除の確定申告の必要書類と書き方

医療費控除の確定申告をするには、領収書、医療費のお知らせなどの必要書類を揃えたうえで、確定申告書、明細書などに記入し…[続きを読む]

公的年金を受給している場合、基本的には確定申告が不要なケースが多いです。ただし、医療費控除を利用するには年金受給者でも確定申告が必要です。

この記事では、公的年金受給者の確定申告と医療費控除について解説します。

目次

医療費控除とは、1年間に支払った医療費が一定の金額を超えた場合、その超えた医療費の金額を所得から控除し、所得税と住民税を減額することができる制度です。

医療費控除を受けることができる目安になる金額は「10万円以上」と言われていますが、この金額は「所得金額が200万円以上の人」の場合です。所得金額が200万円未満の人の場合は「所得金額の5%を超える医療費」が対象になります。つまり、所得金額が少なければ、10万円以下の医療費の支払いであっても、医療費控除を受けることができるのです。

医療費控除をいくら受けることができるかの判定には「その年の所得金額」が基準になります。公的年金受給者の場合の所得金額とは、受け取った年金額そのものではなく、受け取った年金から「公的年金等控除額」を差し引いた金額が所得金額になります。

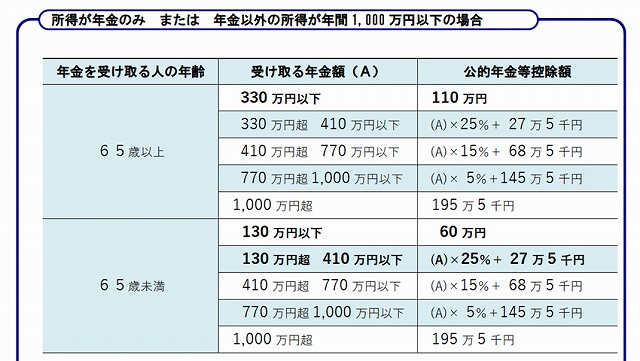

年金の額から差し引くことができる「公的年金等控除額」は、年金受給者の年齢が65歳以上なのか、それとも65歳未満なのかで計算式が異なります。

(出典:日本年金機構 )

例えば、65歳以上の人で受け取る年金額が240万円であった場合、公的年金等控除額は110万円になり、公的年金等にかかる雑所得の金額は240万円-110万円=130万円になります。医療費控除の目安になる金額は130万円×5%=6万5,000円になりますので、医療費を6万5,000円超支払っている場合には医療費控除を受けることができます。

ただし、公的年金以外に所得がある場合には、年金と他の所得を合算しなければなりませんので医療費控除の金額が少なくなる場合があります。

65歳以上の人の医療費控除の計算の境目は「年金受給額310万円」です。

年金受給額が310万円以上の場合には、所得金額が200万円以上になるため、10万円以上の医療費が対象になります。年金受給額が310万円未満であれば、医療費の支出が10万円以下であっても医療費控除を受けることが可能です。

| 年金受給額 | 医療費控除の対象となる医療費の金額 |

|---|---|

| 310万円以上 | 10万円を超えた部分 |

| 310万円未満 | (年金受給額-110万円)×5%を超えた部分 |

※65歳未満の人の場合は、年金受給額303万3,333円が医療費控除の計算の境目です。

年金受給者が医療費控除を受けるメリットは「税金の負担を減らせること」です。医療費控除を受けることより、所得税を少なくすることができ、年金から所得税が天引きされている場合は「所得税の還付」を受けることが可能です。

また、医療費控除は、所得税を少なくするだけではなく、所得をもとに税金を計算する住民税も少なくすることができます。

所得税額が発生する場合に医療費控除により軽減される税額は、少なくとも医療費控除の金額の15%(所得税率5%、住民税率10%)になります。(所得税の税率は所得金額により5%~45%になります。住民税は一律10%です。)

次のモデルケースをもとに医療費控除で軽減できる税金の目安を見てみましょう。

医療費控除を受けない場合、所得税と住民税の計算はそれぞれ次のようになります。

結果として、所得税と住民税はこのようになります。

医療費控除を受ける場合、所得税と住民税の計算はそれぞれ次のようになります。

結果として、所得税の還付額と、住民税の減税額はこのようになります。

モデルケースでは、医療費控除を行うことで所得税と住民税の合計で2万400円減額できます。

医療費の支払いがあったとしても、ケースによっては医療費控除により所得税の還付が受けられないことがあります。

医療費控除の対象になるものは、支払った医療費から「保険金などの補填額」を差し引いた金額です。入院などで支払った医療費よりも受け取った保険金が多いケースについては、その医療費の支払いは医療費控除の対象になりません。また、高額療養費を受け取った分は支払った医療費から控除しなければなりません。

2025年は所得税改正により、年金受給額が65歳未満の方は155万円(2024年までは108万円)、65歳以上の方は205万円(2024年までは155万円)を超えた場合に年金から所得税が天引き(源泉徴収)されるようになりました。

つまり、65歳以上の方であれば、年金受給額が205万円以下だと、所得税が引かれなくなりました。

そもそも年金から源泉徴収されていない場合は還付される所得税がないため、医療費控除を受けたとしても、所得税が還付されることはありません。

ただ、住民税の非課税の基準(個人の場合、所得割の基準は所得45万円)は今までと変わらないため、住民税がかかっている人は、翌年の住民税が少なくなります。

医療費控除を受けるためには「確定申告」が必要です。確定申告には、所得の種類や受ける控除によって必要書類が異なりますので、ご自身の申告に必要な書類を見極めなければなりません。

収入が年金のみの方の場合には、一般的に次のような書類を準備し、確定申告書を提出する必要があります。

詳細は、下記の記事をご覧ください。

確定申告の提出期間は2月16日から3月15日までです(2026年は2月16日(月)から3月16日(月)まで)。

ただし、医療費控除を行うことで所得税が還付になる「還付申告」を行う場合は、その年の翌年1月1日から5年間、確定申告書を提出することができます(2025年分(令和7年分)については、2030年12月31日まで)。