確定申告の各種控除での必要書類まとめ

確定申告では、どのような控除が適用できるのか、どんな書類が必要なのか、解説します。[続きを読む]

個人事業主や副業会社員の方は、業務委託という形でお仕事をしているケースも多いでしょう。

会社の給料については年末調整で申告できますが、業務委託による収入については自身で確定申告をする必要があります。

この記事では、業務委託の場合、いくらから確定申告が必要なのか、本業と副業でどう違ってくるのか、申告書の書き方についてわかりやすく解説します。

目次

業務委託で確定申告が必要になるのは、本業の場合は所得が「48万円」を、副業の場合は所得が「20万円」を超えた場合です。

ここで注意が必要なのが、所得とは受け取った金額ではなく、経費を差し引いたものであるという点です。

前提として、業務委託の収入は会社員などのように年末調整による税金の精算が出来ません。

また、業務委託による所得は、一社ごとではなく契約を結んでいるすべての企業からの収入を合算します(収入とは源泉徴収前の額面の収入金額を指します)。

これらの合計から経費(原稿料であれば資料代や取材費、モデル料であれば衣装代など)を差し引いた金額が業務委託による所得となります。

この場合は、業務委託による所得は「雑所得」となります。

給与所得2000万円以下の会社員の場合、業務委託による雑所得やその他の雑所得(競馬や宝くじ、公的年金など)との合計が20万円以下の場合は確定申告不要制度が利用できます。

フリーランスなど収入が業務委託のみの場合で本業として行っている場合は、業務委託による所得は「事業所得」となります。そのため、この事業所得が48万円を超えた場合確定申告が必要です。無職の学生や主婦などの場合も同様です。

なお、上記のライン以下の収入であっても確定申告したほうがいいケースもあります。

業務委託の収入は内容によっては源泉徴収の対象となり、所得税が差し引かれて支払われます。

以下のケースでは源泉徴収を受けることが多いです。

報酬額に対して100万円までは10.21%、100万円を超えた金額に対して20.42%が源泉徴収(所得税の天引き)が行われます。

ですが、これらの収入が雑所得となる場合、年間20万円以下、事業所得であれば48万円以下であれば本来所得税はかかりません。

このようなケースでは確定申告をしないと「本来支払い義務のない税金が天引きされている」状態になって、損をしてしまいます。

一方、確定申告をすれば源泉徴収された分の所得税を取り戻すことが可能です。

業務委託の収入は給与所得ではありません。

業務委託の契約でも、オフィスやお店で他の社員さんやパート・アルバイトの人と一緒に働いている場合などは特に、業務委託の収入について「給与所得なのかな」と考えてしまいがちですがそのような場合でも業務委託の収入が給与所得に分類されることはありません。

パートやアルバイトのように雇用主と雇用契約を結んで労働を行い、支払われる給与所得とは種類が異なります。

確定申告書には以下の書類が必要となります。

以下記入が必要な書類、添付が必要な書類、手元に置いておくと便利な書類について紹介します。

【記入が必要】

【添付が必要】

【手元にあると便利】

記入の際には、副業の場合は本業での源泉徴収票や業務委託先から受け取る源泉徴収票などを参考とします。源泉徴収されていない場合、支払調書や振り込みの記録、メールのやりとりなどで金額を確認しましょう。

なお、この他に利用したい控除がある方は控除を証明するための書類が必要となります。

控除の際に必要な書類について知りたい方はこちらの記事をご確認ください。

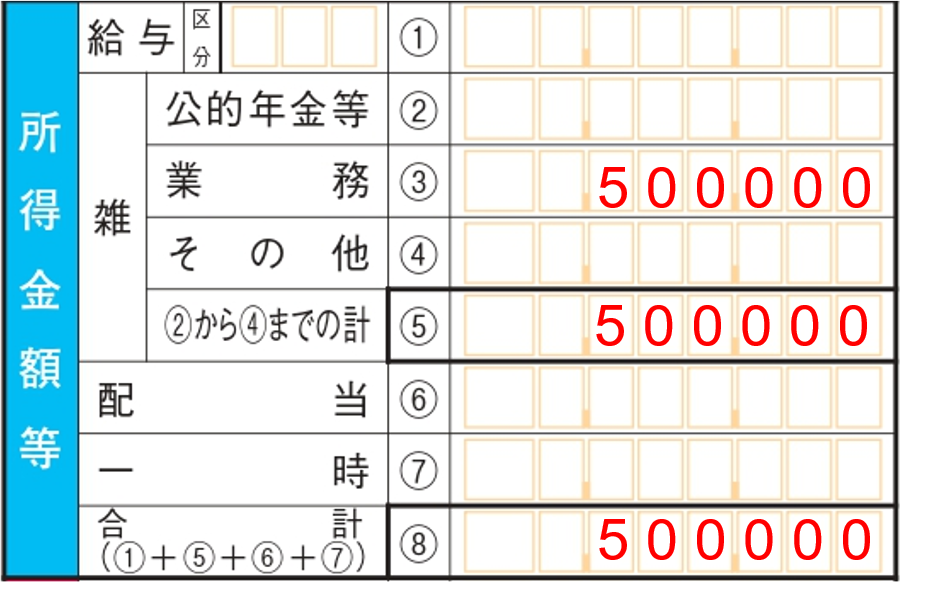

申告書の第一表の「収入金額等」の「雑」の「業務」欄に業務委託収入の額面の合計額を記入します。

業務委託以外に副業の給与収入、オークション収入などその他の雑所得に該当するものがあれば合計した金額を記入します。「所得金額」の「雑」欄に経費などを差し引いた所得の金額を記入します。

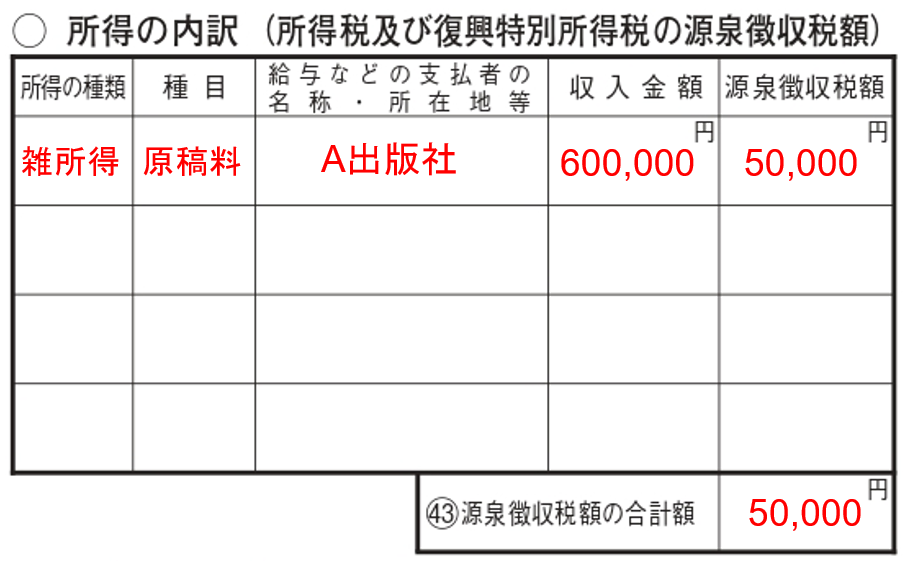

次に第二表の「所得の内訳」欄に「所得の種類」を雑所得、「種目」を原稿料・出演料など、「給与などの支払者の名称・所在地欄」として支払先の名称、収入金額、源泉徴収済みの金額などを支払先からの源泉徴収票などを参照して記入します。

【モデルケース】

※金額は実際のケースとは異なります。

このケースでは申告書の第一表の「収入金額等」「雑」「業務」欄に600,000と記入します。

所得金額の欄には、「雑」には経費100,000を差し引いた金額である500,000を記入し、⑤欄に500,000円と記入します。合計欄にも500,000円と記入します。

申告書の第二表の「所得の内訳」欄には、「所得の種類」を「雑所得」、「種目」を「原稿料」、「給与などの支払者の名称・所在地等」を「A出版社」、収入金額を「600,000」、源泉徴収税額を「50,000」と記入します。

なお、これらは業務委託のみを考慮した記入方法です。

確定申告書全体の記入方法について知りたい方は、こちらの記事も併せてご確認ください。

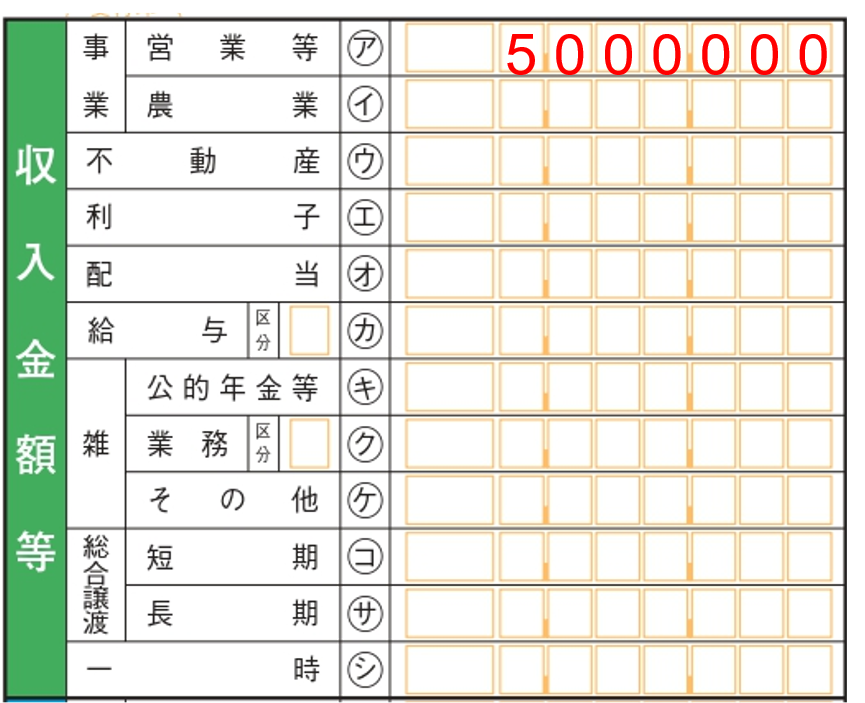

申告書の第一表の「収入金額等」の「事業」「営業」欄に業務委託収入の額面の合計額を記入します。他の事業所得があれば合算します。

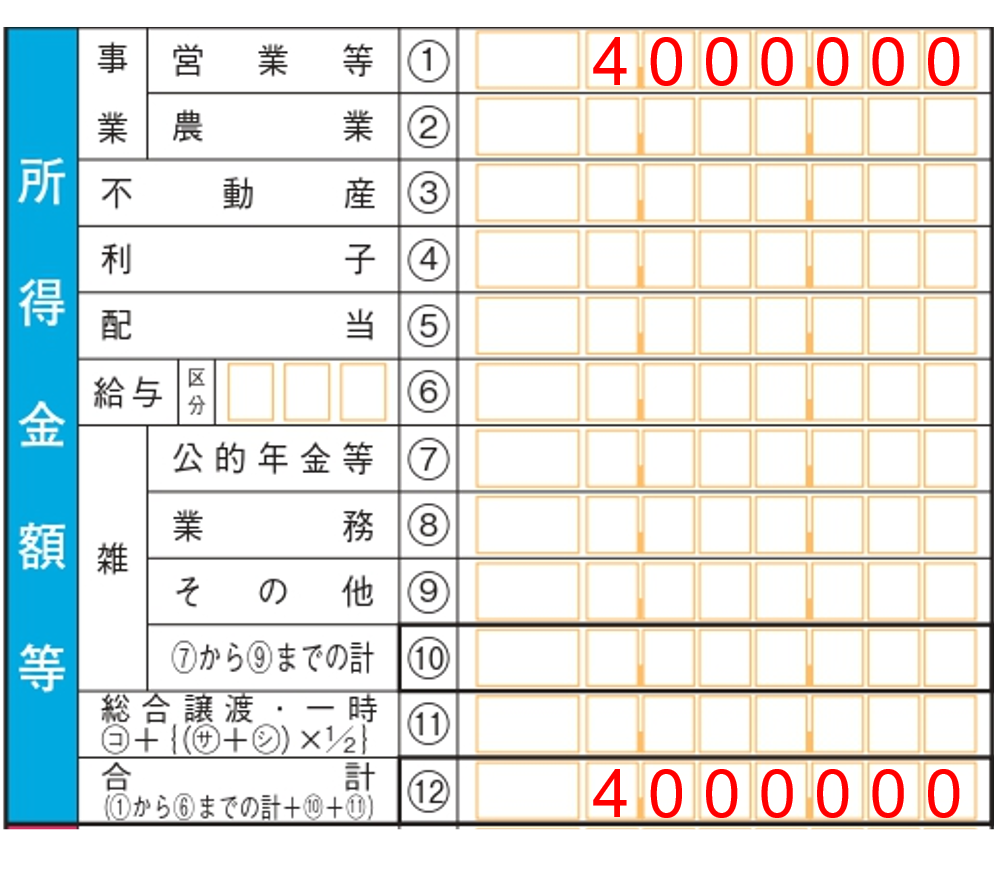

続いて「所得金額」の「事業」「営業」欄に経費などを差し引いた所得の金額を記入します。

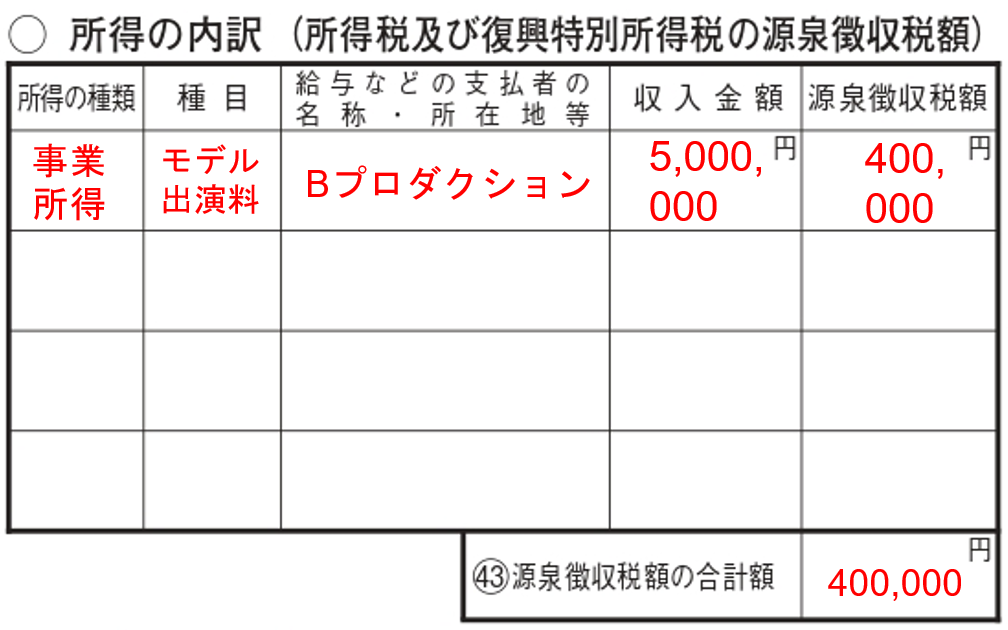

第二表の「所得の内訳」欄には「所得の種類」を事業所得、「支払者の氏名・名称」として支払先の名称、「種目」には原稿料・出演料などの種目、「収入金額」、「源泉徴収税額」にそれぞれの金額などを支払先からの源泉徴収票などを参照して記入します。

【モデルケース】

※金額は実際のケースとは異なります。

このケースでは、申告書Bの「収入金額等」の「事業」「営業等」欄に5,000,000を記入します。

「所得金額等」の「事業」「営業等」欄に、経費を差し引いた4,000,000を記入します。

申告書の第二表の「所得の内訳」欄には、「所得の種類」を「事業所得」、「種目」を「モデル出演料」、「給与などの支払者の名称・所在地等」を「Bプロダクション」、収入金額を「5,000,000」、源泉徴収税額を「400,000」と記入します。

なお、これらは業務委託収入の入力項目のみの説明です。

確定申告書全体の記入方法について知りたい方は、こちらの記事も併せてご確認ください。

業務委託契約に基づく報酬の支払いは、支払先に対して支払調書の税務署への提出が義務付けられています。

そのため確定申告の義務があるにも関わらず申告していない場合は延滞税などのペナルティが課せられる場合があります。

どのようなペナルティがあるのかについてはこちらをご確認ください。

業務委託による報酬の支払いには、前述のように業務によっては源泉徴収されるものとされないものがあります。

確定申告の際には、支払調書や源泉徴収票の提出は義務づけられておらず必要書類は手元に保管しておけば良いことになっています。

源泉徴収票があれば、そちらを参照して申告書に記入します。源泉徴収票がなくても支払調書や振り込みの記録、メールのやりとりなどで金額を確認して申告書に記入します。

そのため、必須ではないがあったら便利と思ってもらえればいいです。

業務委託とアルバイトを掛け持ちしている場合も会社員が副業で行っている場合も、業務委託の合計額が20万円を超えた場合、確定申告が必要です。

合計額は経費を引いた所得で20万円です。

主婦(主夫)の方が業務委託で収入がある場合は、経費を引いた所得が48万円を超えた場合確定申告が必要となります。所得は事業所得となります。

この記事を簡単にまとめていきます。

最後にこの記事を読んでいただいた方におすすめの記事をまとめました。

これらの記事を読んで、初めての確定申告でつまづかないようにしましょう。

【関連記事】