【2026年版】配偶者控除とは?年収条件や金額をわかりやすく解説

配偶者控除とは?配偶者特別控除とは?それぞれの年収条件や金額について、図を使ってわかりやすく解説します。年末調整や確…[続きを読む]

家族、親族を養っている方は、「扶養控除」を利用することで税金の負担を軽くすることができます。

この記事では、「確定申告」で扶養控除を受ける方法ということで、確定申告書の書き方や必要書類について、具体例の図を使ってわかりやすく解説します。

目次

確定申告で扶養控除を利用するためには、確定申告書にご自身の収入等に加え、養っているご家族の氏名や生年月日などの情報を記載して税務署に提出する必要があります。

まずは扶養控除に含められる親族の範囲など、基本的な点を解説していきます。

扶養控除の対象となるのは、以下に該当する親族です。

6親等内の血族および3親等内の姻族とありますが、そのうち実質的に多くの人に関係するのは以下の親族でしょう。

上記は3親等以内の親族を指しているため、実際に扶養控除の対象となる6親等というとかなり範囲が広いことが分かると思います。

先ほど挙げた親族に該当する人すべてが扶養控除の対象となるわけではありません。それ以外にも下記の条件があります。

16歳以上であるかどうかの判定は確定申告を行う年の前年12月31日時点の年齢で行います。したがって確定申告時点で子どもが16歳であっても、前年12月31日時点で15歳であった場合には扶養控除の対象とはなりません。

また、個人事業主・フリーランスの方は配偶者や子供を「青色申告者の事業専従者」「白色申告者の事業専従者」としていると扶養控除を受けることができないため注意してください。

扶養控除の対象には配偶者は含まれません。「妻(夫)を養っているから扶養控除の対象になる」と勘違いしてしまいがちですが、配偶者を養っている場合は扶養控除ではなく「配偶者控除」が適用されます。

配偶者控除の対象となるかどうかは、配偶者の年収などによって別途判定が必要です。下記で詳しく解説していますので気になる方はぜひ併せてご覧ください。

扶養控除の控除額は基本的に「38万円」ですが、扶養親族の年齢や同居・別居などの状況によって金額が変わります。

扶養控除を受けるには確定申告書に下記の情報を記入する必要があります。確定申告書の作成の際には家族のマイナンバーなどが分かる資料を手元に用意しましょう。

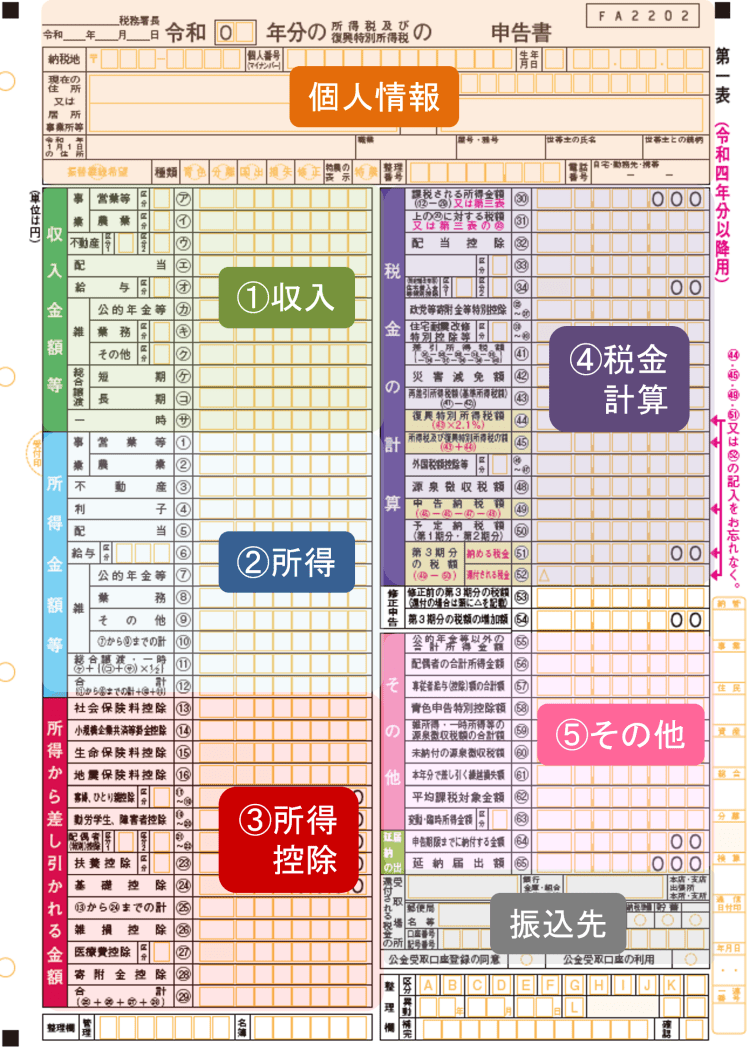

確定申告書は第一表と第二表のセットになっていて、第一表は以下のようにいくつかのエリアに分かれています。

ここでは、次のモデルケースを利用して、扶養控除についてのみ説明します。

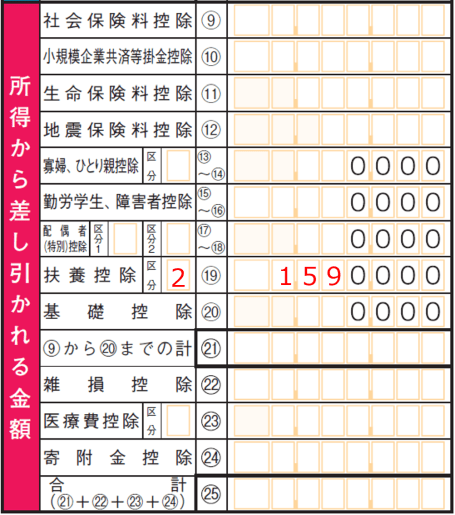

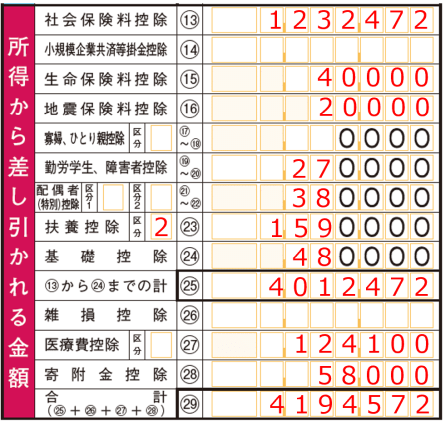

扶養控除を受けるには「所得から差し引かれる金額」エリアの「㉓扶養控除」欄に扶養控除の金額を記入します。

モデルケース扶養家族4人のそれぞれの控除額は次のようになりますので、

合計は159万円です。

扶養控除の金額については、「扶養控除の金額はいくら?」の箇所をご覧ください。

「扶養控除」欄には「区分」を記入する欄があります。この「区分」欄は「扶養親族の中に国外居住の人が含まれている人」のみが関係する欄です。扶養親族が全員日本居住の方はここは空欄のままでOKです。

扶養親族の中に国外居住の人が含まれている人は、以下の通り記入します。

「所得から差し引かれる金額」エリアには扶養控除の記入欄以外にも各種控除の記入欄がありますので利用するすべての控除の金額を記入して合計欄(㉕欄と㉙欄)に控除の合計額を記入しましょう。

「所得から差し引かれる金額」以外のエリアの記入方法については下記の記事で詳しく説明しています。

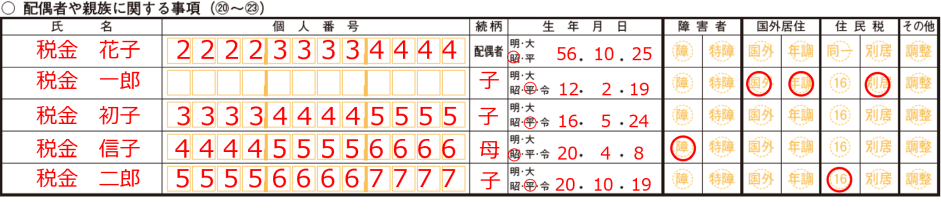

確定申告書第二表は、第一表の記入項目の補足情報などを記載する書類です。扶養控除に関しては、「配偶者や親族に関する事項」のエリアに扶養親族の情報を記入します。なお、一番上には配偶者の情報を記載するため、扶養親族の情報は2行目以降に記入します。

扶養親族それぞれの氏名・個人番号(マイナンバー)続柄・生年月日を記入してください。

扶養親族の中に障害者がいる方は、障害者の場合は「障」、特別障害者の場合は「特障」に〇をします。

扶養親族の中に国外居住の方がいる場合は「国外」に〇をします。ただし、年末調整ですでに扶養控除を利用した方は「年調」に〇をします。

16歳未満の扶養親族の場合、住民税欄の「16」に〇を記入します。また、別居している親族の場合は、住民税欄の「別居」に〇を記入します。

「その他」欄の「調整」とは、所得金額調整控除に関する欄です。「所得金額調整控除」の適用を受け、かつ扶養控除の適用を受けない方はここに〇を記入します。

所得金額調整控除は年収850万円超で23歳未満の扶養家族や特別障害者がいる方が受ける控除ですので、以下全ての条件に当てはまる方がこの欄に〇を記入することになります。

ここまで確定申告書を手書きで作成する場合の記入方法をお伝えしましたが、確定申告書はPC・スマホを使ったオンライン入力でも作成できます。

国税庁HPの「確定申告書作成コーナー」にアクセスし、表示される質問に答えていくと確定申告書が完成します。

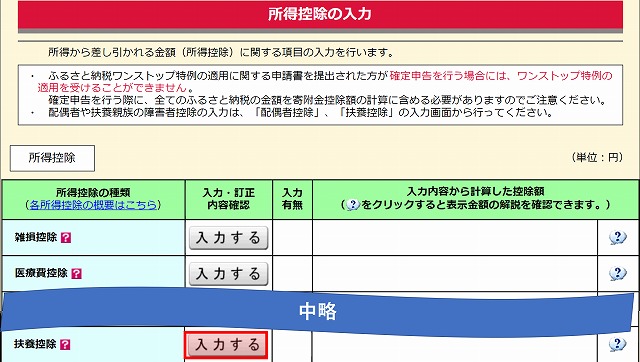

扶養控除については「所得控除の入力」の画面で扶養する家族についての情報を入力します。

会社員の場合は「給与所得の入力」画面で源泉徴収票の記載内容を入力したあと、上記の配偶者や扶養親族の入力画面が表示されますのでそこで扶養親族の情報を入力します。

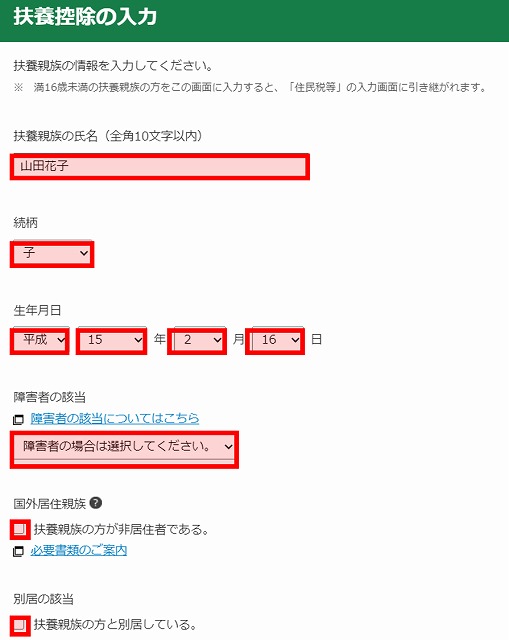

扶養親族の生年月日等についての情報を入力すると、控除額などは自動で計算してくれます

扶養家族の情報を入力する画面が出るので一人分ずつ氏名などを入力していきます

扶養家族の情報を入力する画面が出るので一人分ずつ氏名などを入力していきます

確定申告書作成コーナーの詳しい使い方は下記の記事でも詳しく説明しています。

確定申告書の用意ができたら、本人確認書類と各種控除の証明書を添付してお住まいの地域の税務署に提出します。

扶養控除については基本的には添付必須の書類はありません。ただし、扶養親族の中に国外に居住している人が含まれている場合には、以下の書類を確定申告書とあわせて税務署に提出する必要があります。

これらの書類は確定申告書を電子申告(e-Tax)で行う場合にも提出する必要があります。郵送による方法のほか、PDF形式で送信する方法などがあります。PDFで送信するやり方については以下の国税庁ホームページを参考にしてください。

【参照】国税庁:添付書類のイメージデータによる提出について

なお、国外に居住している扶養親族がいる方でも、すでに年末調整で扶養控除を受けている方は上記の書類を添付する必要はありません。

年末調整で扶養控除の申告をしたものの、内容を間違えてしまった人は確定申告で扶養控除を修正することができます。扶養控除申告書の提出をしなかったり、扶養親族の記入漏れがあっても確定申告で取り戻せるので安心してください。

修正方法は確定申告書に正しい扶養親族の情報を記入し、正しい控除額を記載するだけです。年末調整で漏れてしまった分だけを確定申告書に記入するわけではなく、再度すべての扶養親族の情報を記入し、すべての扶養親族分の扶養控除額を記入する点に注意しましょう。

扶養控除の条件は、その家族の所得金額48万円(給与収入103万円)以下であることです。少しでも超えてしまうと、扶養控除の対象になりません。

扶養控除に月割はありません。12月31日時点で扶養控除の条件に当てはまるかどうかで判断します。子供が就職して年収103万円を超えていると、扶養控除の対象になりません。ただし、就職したが、まもなく体調を崩して休職・退職したなどで年収103万円以下であれば、扶養控除の対象になります。

ある一人の親族に対して、扶養控除を受けることができるのは、一人の納税者のみです。この場合、配偶者またはあなたのどちらかしか扶養控除を受けることができません。

年収が高い方の扶養にして扶養控除を受けたほうが、減税される金額が大きくなり有利です。