年末調整の必要書類まとめ(経理担当者向け)

年末調整はその名の通り、年末に行う、年に1度の税務処理です。

年末調整では、従業員に記入してもらう書類や、持ってきてもらわなければならない書類が多いため、年末調整担当者は年末調整に向けて早めに準備する必要があります。年末調整は、従業員によって必要になる書類が異なり、とても複雑です。また、年に1度だけ行なう処理ですので、年末調整の計算方法を思い出すのも一苦労です。

今回は、会社の経理担当者が年末調整で取扱う書類、年末調整に付随して作成する書類をご紹介します。

目次

1.年末調整に関連する書類

年末調整には多くの種類の書類が必要になりますが、まずは、種類別に概要を紹介いたします。

(1)従業員に配布して回収する書類

主に下記の3つの書類を従業員に配布して記入してもらい回収します。

さらに、住宅ローン控除(住宅借入金等特別控除)を受ける従業員については、次の書類を記入し提出してもらいます。

この書類は、あらかじめ税務署から従業員に各年度分の書類が郵送されていますので、該当年度の書類に記入します。

- 住宅借入金等特別控除申告書

これらの書類は、年末調整をする年度の翌年から7年間の保存が必要です。

(2)作成して、税務署に提出する書類

経理・人事部等の年末調整担当者が作成して、納税地等を所轄する税務署長に提出する書類です。

- 法定調書合計表

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票・特別徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払い調書

- 不動産の売買または貸付けのあっせん手数料の支払い調書

法定調書合計表および、関連書類の様式は税務署から郵送されてきます。

また、年末調整の説明会でも配布しています。

部数が足りない場合には、税務署で配布しています。

(3)作成して、各従業員の住む市区町村に提出する書類

経理・人事部等の年末調整担当者が作成して、各従業員の住む市区町村に提出する書類です。

- 給与支払報告書(個人別明細表、総括表)

書類様式は、前年度に提出した実績があれば、各市区町村から郵送されてきます。

初めて提出予定の市区町村の場合は、各市区町村の担当課にお問い合わせください。市区町村のウェブサイトからダウンロードできることもあります。

2.従業員に配布して回収する書類

従業員に配布して記入していただき回収する書類です。

年末調整の翌年から7年間の保管が義務付けられています。

これらの書類の記入内容を基に、所得控除額を計算します。

「所得控除額」は、所得金額から控除することができるもので、「所得控除」により所得税と住民税を軽減することができます。

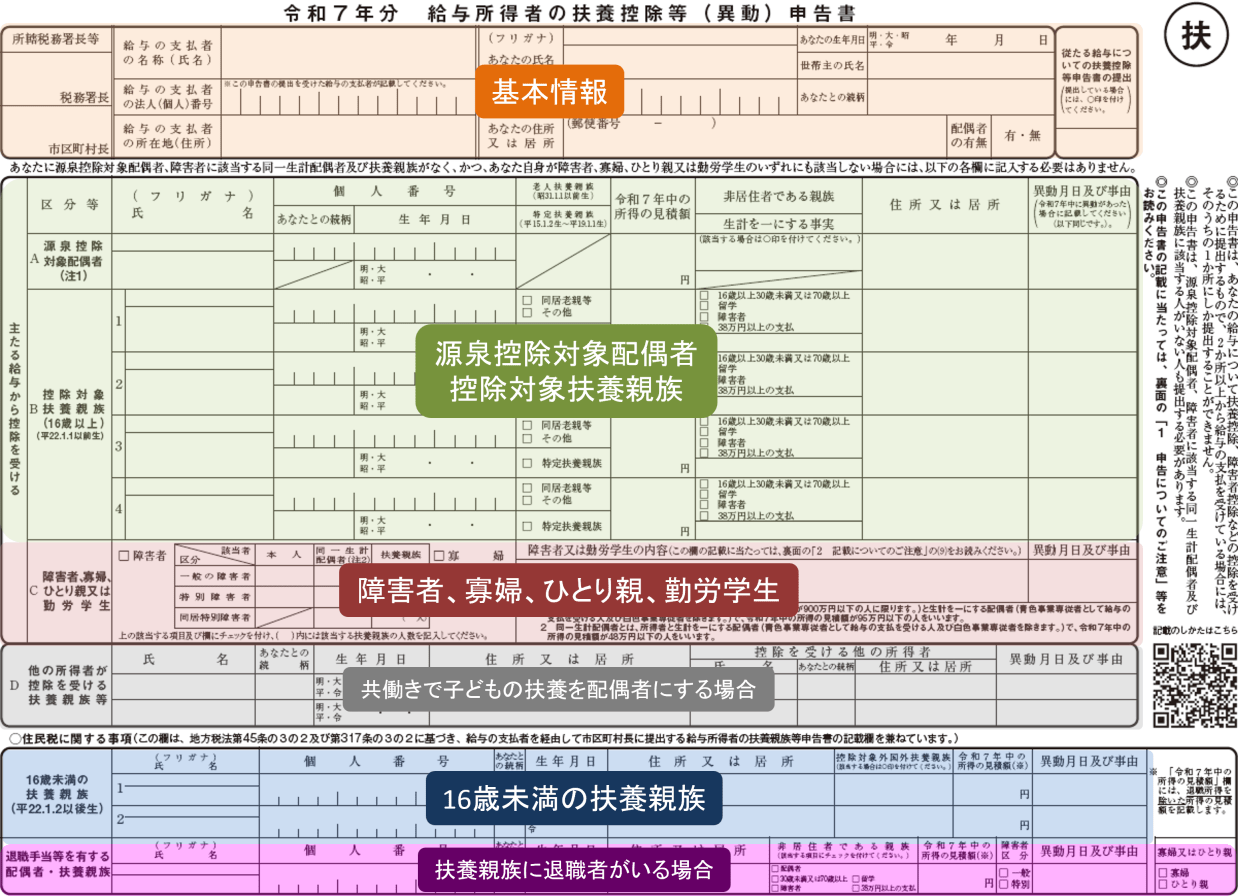

①給与所得者の扶養控除等(異動)申告書

従業員の基本情報のほか、扶養している子供や配偶者の氏名を記載する申告書です。扶養家族がいない場合でも、必ず提出が必要です。

この申告書がなければ年末調整ができません。必ず従業員に記入してもらいましょう。

給与所得者の扶養控除等(異動)申告書は、月々の給料の源泉徴収税額を決める場合にも必要になってきます。

従業員の方には「毎年1月に支払う給与の支給前」、新たに就職した人の場合には「就職して最初の給料の支給前」に「扶養控除等申告書」を提出してもらいましょう。

ただし、実務上では、年末調整時に翌年の「扶養控除等申告書」を提出してもらうことが多いです。

そうすることで、再度、従業員に記入してもらい回収する手間を省くことができます。

書き方の詳細はこちらをご覧ください。

【令和7年分】給与所得者の扶養控除等(異動)申告書の書き方(記入例つき)

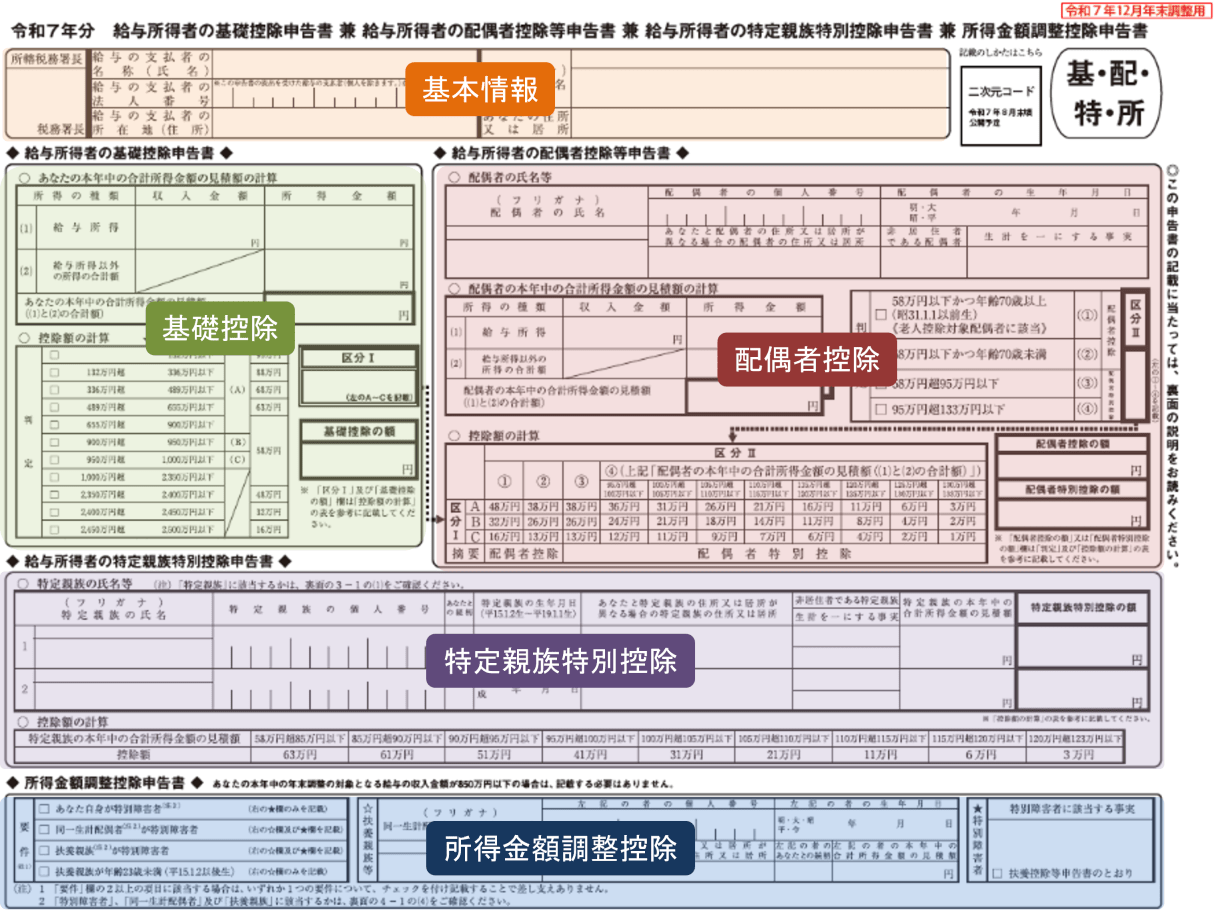

②基礎控除・配偶者控除・特定親族特別控除・所得金額調整控除申告書

令和7年度に大きな変更が入った書類です。

新たに創設された「特定親族特別控除」のため、「給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)所得金額調整控除申告書」に申告書が組み込まれました。

次の3つの申告書が一体となったものです。

- 基礎控除申告書

- 配偶者控除等申告書

- 特定親族特別控除申告書

- 所得金額調整控除申告書

従来は、配偶者控除を受ける従業員のみ提出が必要でしたが、令和2年度からは、基礎控除を受けるために、ほぼすべての従業員が提出が必要になります。提出漏れがないように、十分に注意して従業員に案内し、記入して提出いただく必要があります。

(1)基礎控除申告書

2024年まで、基礎控除は全員一律48万円でした(所得が2,400万円以下の場合)が、令和7年(2025年)から、基礎控除額が改正されました。

合計所得に応じて段階的に基礎控除額が変動するため、令和7年度からは、従業員が正しく基礎控除を受けるためには、給与以外の所得も含めて正しく記入して提出していただく必要があります。

[記入方法はこちら]

(2)配偶者控除等申告書

本人の所得が1,000万円以下(給与収入だけなら1,195万円)以下の場合、配偶者の収入に応じて、配偶者控除または配偶者特別控除のどちらかの控除が受けられます。

配偶者の所得が58万円以下(給与収入で123万円以下)の場合、この申告書に配偶者の氏名を記入することで「配偶者控除」を受けることができます。

また、配偶者の所得が58万円超~133万円以下(給与収入で123万円超~201.6万円未満)の場合は、「配偶者特別控除」が適用されます。「配偶者特別控除」は、配偶者の所得によって所得控除額が異なります。

[記入方法はこちら]

(3)所得金額調整控除申告書

令和2年度から新たにできた控除です。

給与所得控除が改正されて、給与収入850万円を超える人は増税となりますが、子どもや障害者を扶養している人の負担を減らすために作られました。

この部分に記入する人は、給与の年収が850万を超え、かつ、23歳未満の子どもがいるか、本人または扶養家族が障害者である人です。

[記入方法はこちら]

書き方の詳細の全体はこちらをご覧ください。

【令和7年分】基礎控除・配偶者控除・所得金額調整控除申告書の書き方(記入例つき)

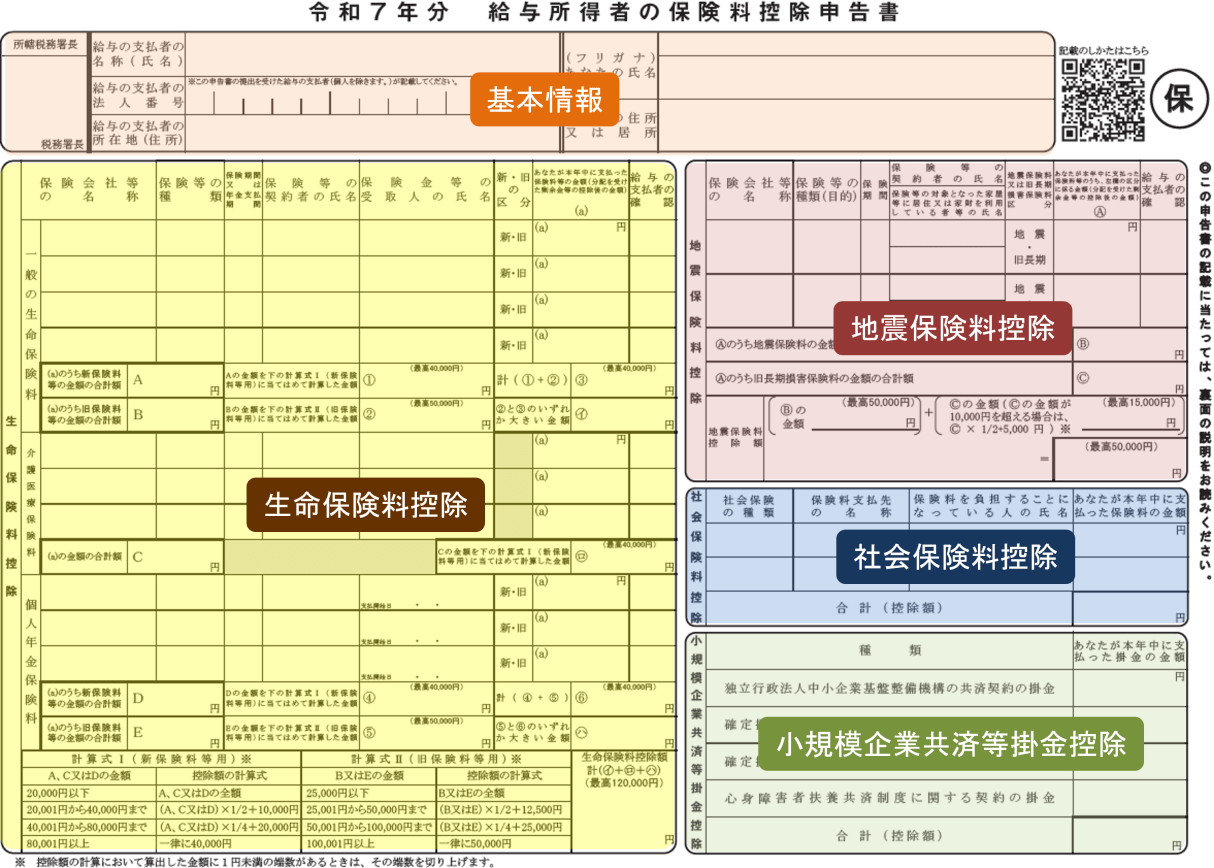

③給与所得者の保険料控除申告書

従業員が加入している生命保険や地震保険などの保険料の支払いがある場合に記入する申告書です。

この申告書には保険会社から保険加入者へ送付される「控除証明書」の添付が必要になります。この申告書に記載される保険料は「その年に支払った保険料等の額」を基準に、一定の計算式によって「所得控除額」が計算されます。

書き方の詳細はこちらをご覧ください。

【令和7年分】給与所得者の保険料控除申告書の書き方(記入例つき)

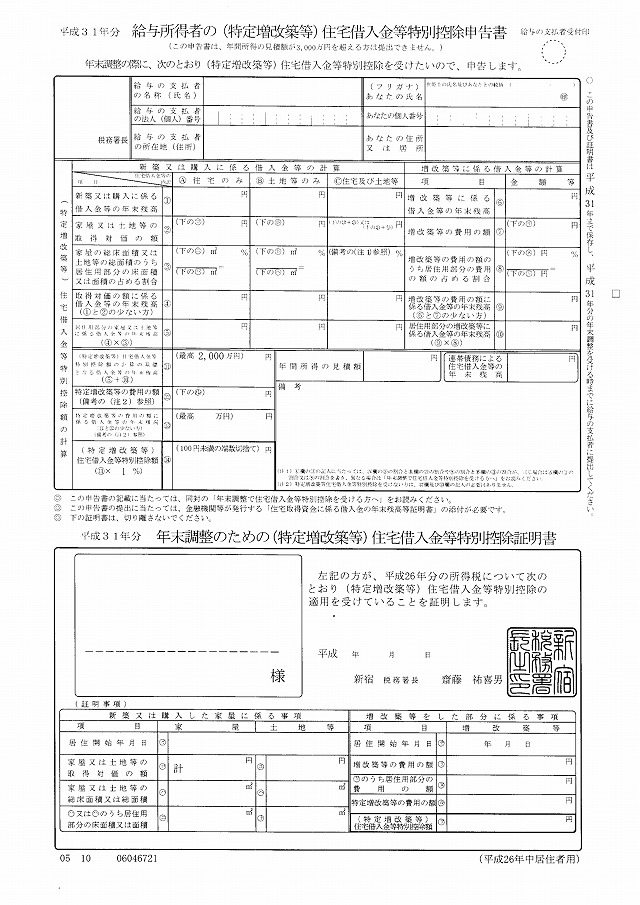

④住宅借入金等特別控除申告書

住宅ローンを組んでおり、住宅ローン控除を2年目以降に利用する人が、提出します。

住宅借入金等特別控除(住宅ローン控除)を受ける従業員は、初年度は自分で確定申告をします。

その後、税務署から従業員本人に各年度の申告書が郵送されてきます。

書類には「令和○年分」とそれぞれ記載されていますので、該当年度の書類に記入して提出してもらいます。

令和に年号改正される前に住宅ローン控除を開始していて「平成○年分」と記載されていても、OKです。

3.作成して、税務署に提出する書類

従業員の年末調整の計算が終了した後に、1月末までに、納税地等を所轄する税務署長に提出を行わなければならない書類があります。

納税地とは、法人であれば「その法人の本店又は主たる事務所の所在地」です。個人事業主であれば、「その住所地」です。

ここでは提出が必要な書類と、その書類の役割についてご紹介します。

法定調書合計表

給料の支払額や報酬の支払額などの特定の費用の支払いについては、1年間の支払額に対して源泉徴収票や、支払調書を発行しなければなりません。その発行した源泉徴収票の額を合計して記入する用紙が「法定調書合計表」になります。

「法定調書合計表」には、1年間に一定の金額以上の支払いを行った者への源泉徴収票や支払調書を、「法定調書合計表」に添付して提出しなければなりません。

「法定調書合計表」の提出期限は1月末までに所管の税務署に提出が必要です。支店が別の税務署の所管になる場合は、原則支店などはその事務所を所轄する税務署に提出します。ただし、「支払調書等の光ディスク等による提出承認申請書(兼)支払調書等の本店等一括提出に係る承認申請書」を税務署に提出し、承認を受けることで、本店所管の税務署に支店の分も一括して提出することができます。

「法定調書合計表」に支払金額の記入、源泉徴収票・支払調書の添付が必要な費用は次の6種類あります。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金および賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

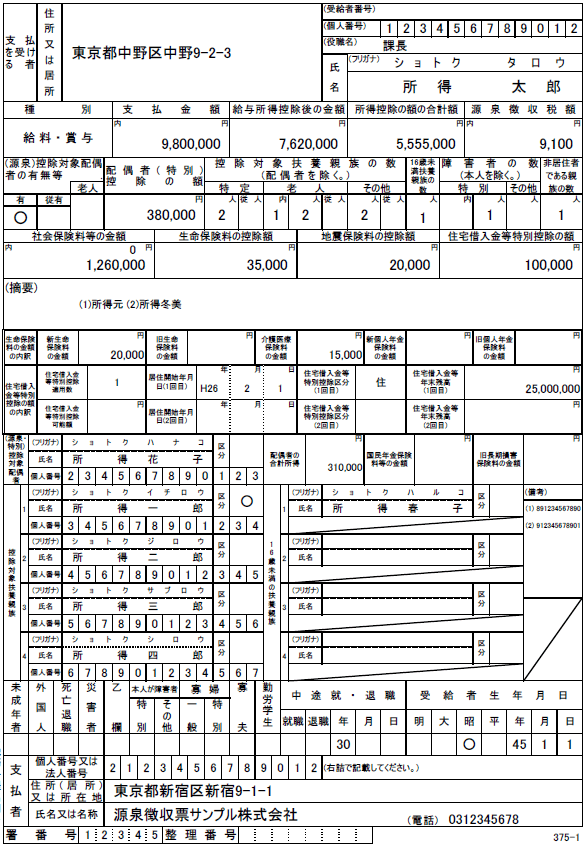

①給与所得の源泉徴収票

年末調整の計算を行った後に作成されます。給与所得の源泉徴収票には、以下の情報が記載されています。

- 給与所得者の住所と氏名

- 支払金額

- 給与所得控除後の金額

- 所得控除の額の合計額

- 控除対象配偶者の有無

- 控除対象扶養親族の数

- 社会保険料等の金額

- 生命保険料の控除額

- 源泉徴収税額

給与所得の源泉徴収票の税務署への提出範囲は、年末調整をした人のうち、役員の場合は年間の役員報酬額が150万円超、通常の従業員の場合は、給料の支払額が500万円超の場合です。

個別に給与所得の源泉徴収票を「法定調書合計表」に添付しなければなりません。年末調整をしなかった役員・従業員については、役員は役員報酬が年間50万円超、従業員(乙欄や丙欄)についても年間50万円超の給料を支給している場合に源泉徴収票の添付が必要です。

年の途中で退職したため、年末調整をしていない人については年間の給料支払額が250万円を超える場合に源泉徴収票の添付が必要です。

②退職所得の源泉徴収票

役員・従業員に退職金を支払った場合に作成します。

「法定調書合計表」に添付が必要な退職所得の源泉徴収票は、「役員に支払った退職金」のみになります。

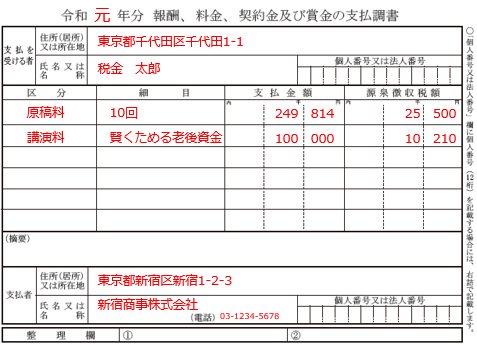

③報酬、料金、契約金および賞金の支払調書

原稿料や講演料、税理士報酬などの士業への報酬の支払いがある場合に作成される支払調書です。「法定調書合計表」に添付が必要な場合は、原則「1年間の報酬等の合計額が5万円を超える場合」です。ただし、外交員報酬や馬主が受ける競馬の賞金などの場合は金額が異なります。

この「報酬、料金、契約金および賞金の支払調書」は、報酬の支払いを受けた人が正しく収入の申告をされているかを確認するために利用されます。

④不動産の使用料等の支払調書

オフィスなどの不動産を賃借している場合に作成される支払調書です。

提出が必要になるのは、法人又は、不動産業者である個人です。「法定調書合計表」に添付が必要な支払調書の範囲は、「個人に対するその年中の支払金額の合計が15万円を超えるもの」です。

法人に対しては支払う賃借料に対しては、支払調書を提出する必要はありませんが、権利金、更新料等の支払いがある場合は支払調書の提出をしなければなりません。

敷金や保証金の支払いについては、退去時に返還される契約であれば提出義務はありません。ただし、敷金や保証金が返還されないことが確定した場合には支払調書を提出する必要があります。

⑤不動産等の譲受けの対価の支払調書

不動産、航空機などを譲り受けた場合に作成される支払調書です。

個人が不動産等を購入した場合は、不動産業者のみにこの支払調書の提出が義務付けられています。つまり、一般事業の個人が不動産を購入した場合は、支払調書の提出義務はありません。

法人の場合は、不動産等を購入した場合は、支払調書の提出が必要です。ただし、譲り受けの対価が100万円未満のものは対象外になります。

⑥不動産等の売買又は貸付けのあっせん手数料の支払調書

不動産等の売買や貸付を行った場合に、斡旋手数料を支払った場合は「不動産等の売買又は貸付けのあっせん手数料の支払調書」を作成しなければなりません。

この支払調書を提出する必要がある者は、法人か不動産業者である個人に限られます。提出範囲は、同一人物に対して年間15万円を超える支払いがあった場合です。

4.各従業員の住む市区町村に提出する書類

年末調整の計算が終わり、全従業員の「給与所得の源泉徴収票」を作成できたら、全従業員の住所地の市区町村に報告をしなければなりません。

給与支払報告書

この報告書を「給与支払報告書」と言います。「給与支払報告書」は、「個人別明細表」と「総括表」の2つの書類のことで、「個人別明細表」の記載内容は「給与所得の源泉徴収票」と同じです。「総括表」は、市区町村によって様式が違いますが、「個人別明細書」の表紙になるものです。「総括表」には、当該市区町村に、その会社から何人の従業員の「個人別明細書」が提出したのか、そのうち何人がその年中に退職したのかが記載されます。

「給与支払報告書」の提出期限は1月末までとなります。この「給与支払報告書」は、従業員の住民税の計算に使用される大切な書類ですので、遅れないように提出しましょう。

まとめ

今回は、「年末調整に必要となる書類」についてご紹介しました。

企業の担当者にとって年末年始は慌ただしい時期です。通常業務に加え、12月には従業員の年末調整の計算を行い、年末調整還付額や徴収額を確定しなければなりません。

また、1月には税務署に「法定調書合計表」や「源泉徴収票」、「支払調書」の提出と、従業員の住所地の各市区町村へ「給与支払報告書」の提出があります。

事前にしっかりと年末調整に必要な書類と流れを理解して、スムーズに年末調整を進めましょう。