「給与所得者の扶養控除等(異動)申告書」は、入社時や年末調整の時期に記入する書類です。 令和7年(2025年)分の「…[続きを読む]

【令和7年】年末調整に必要な書類と書き方・見本まとめ(従業員向け)

年末調整とは、会社が従業員の代わりに税金(主に所得税)の精算をする手続きです。

ただし、そのためには従業員がいくつかの書類に記入して会社に提出する必要があります。

どんな書類があって、誰が記入するのか、整理します。それぞれの書類の書き方の詳細は、別の記事で解説しますので、リンクをつけています。

目次

1.年末調整で会社に提出する必要書類をわかりやすく解説

令和7年度の年末調整では、通常、次の3つの書類を会社に提出します。

- ①給与所得者の扶養控除等(異動)申告書

- ②給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書

- ③給与所得者の保険料控除申告書

①③は従来からあるものですが、②は令和2年度から大幅に変更されたものです。

すべての書類に「控除」という名前がついていますが、要するに、これらの書類は、所得税の控除を受けるための書類です。

控除を受ければ、税金の金額が小さくなりますので、漏れなく記入して提出しましょう。

さらに、住宅ローン控除(住宅借入金等特別控除)を受ける方は、こちらも提出します。

年末調整の書類と対象者

それぞれの書類の内容と対象者を簡単に整理します。

| 内容 | 対象者 | |

|---|---|---|

| ① 扶養控除等 |

・あなたの基本情報 ・扶養家族 ・寡婦・ひとり親・勤労学生 ・16際未満の子ども |

全員 |

| ② 基礎控除・ 配偶者控除等 |

・基礎控除 ・配偶者控除 ・所得金額調整控除 |

ほぼ全員 |

| ③ 保険料控除 |

・各種保険料の控除 | 保険料を支払った人 |

| ④ 住宅ローン控除 |

・住宅ローン | 住宅ローンがある人 |

独身で保険料の支払いや住宅ローンがない方だと、令和元年度までは、①だけ記入すれば良かったのですが、令和2年度からは、①②の少なくとも2枚に記入が必要になりました。

2.年末調整の申告書と添付書類

上記4つの申告書(年末調整で提出する書類)の概要を簡単に説明します。

詳細な書き方は、それぞれ別の記事へのリンクをつけていますので、そちらで参照ください。

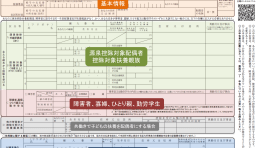

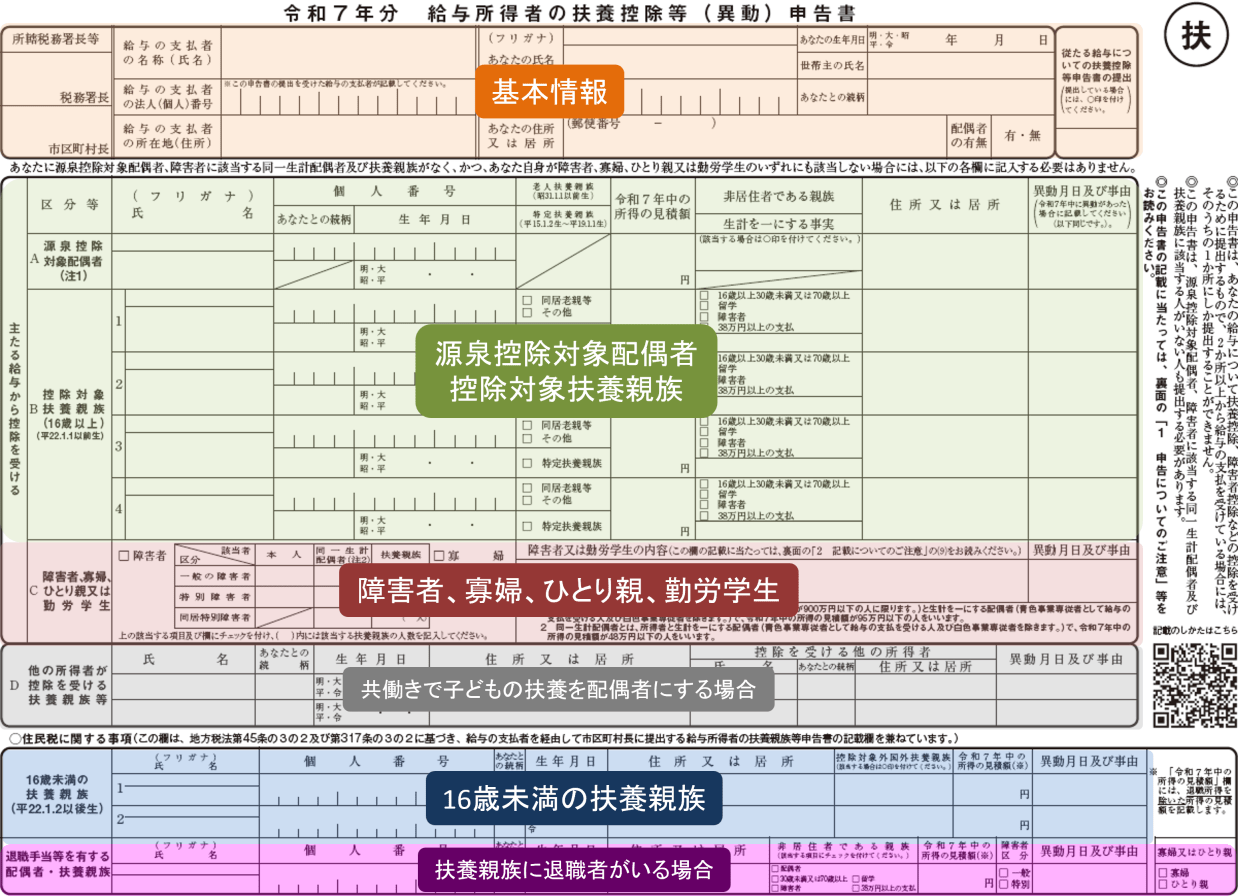

①扶養控除等(異動)申告書

年末調整をする方は、全員、提出します。

こちらの種類で受けられる控除は次のとおりです。

- 扶養控除

- 障害者控除

- 寡婦控除・ひとり親控除

- 勤労学生控除

扶養している子ども、その他の親族などを書くことで、所得税の扶養控除を受けられます。

シングルマザー・シングルファザーの方で、収入条件に合う方は、寡婦控除・ひとり親控除を受けられます。

※以前は、未婚のひとり親は対象外でしたが、令和2年度から控除の対象となりました。

また、学生がアルバイト先などに提出することで、勤労学生控除を受けられます。

書き方の詳細はこちらをご覧ください。

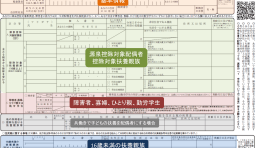

なお、令和7年(2025年)の年末調整から、簡易版の扶養控除等申告書が新たに登場しました。

扶養家族に関する情報が前年(令和6年)と変わらない・変更点がない人は、記入項目の少ない簡易版を利用することが可能です。

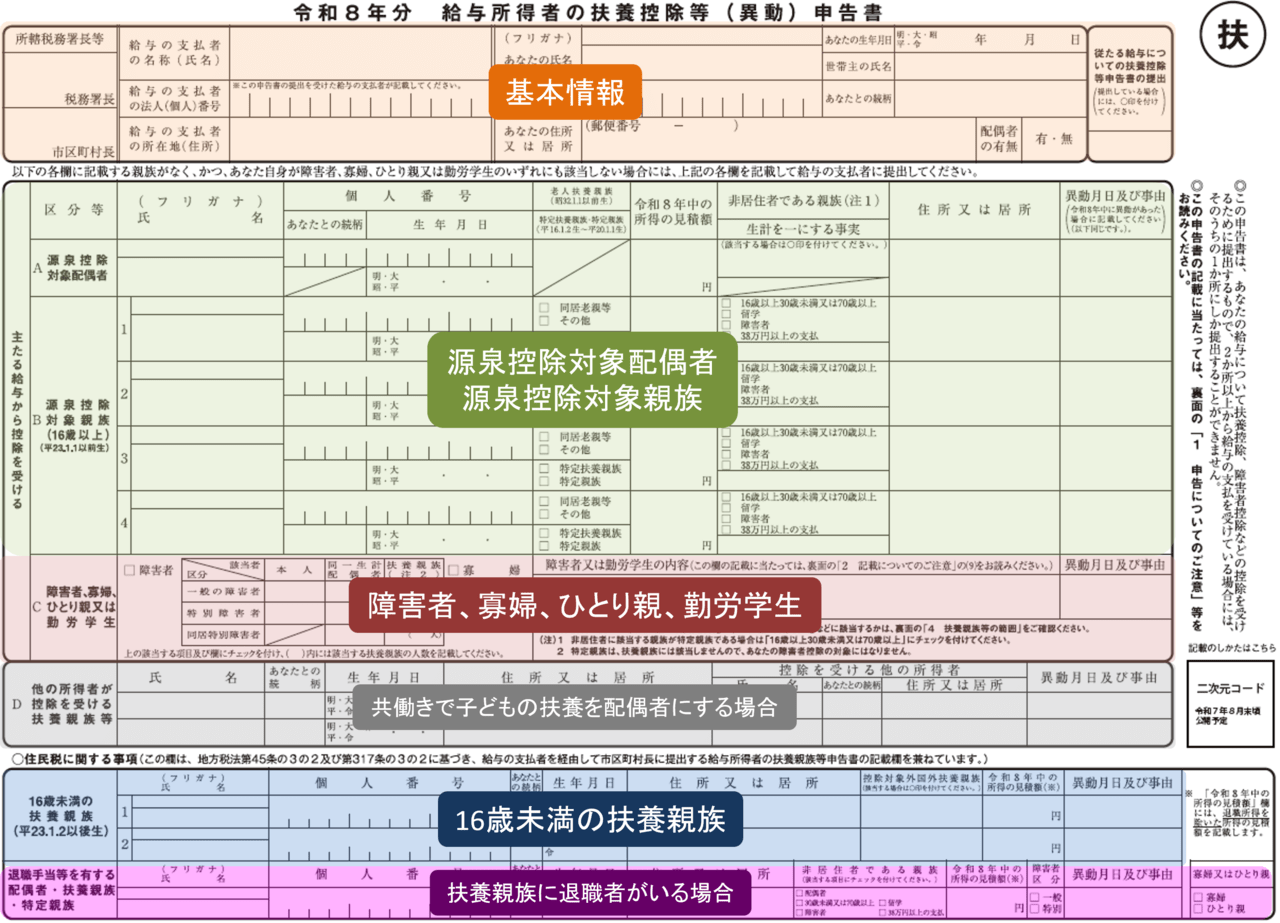

令和8年分

こちらは、令和7年の税金の調整とは関係ありませんが、令和8年の最初の給与を受け取る前に、令和8年分の同様の申告書を提出する必要があります。

会社によっては、年末調整と同じ時期に提出することも多いです。

書き方の詳細はこちらをご覧ください。

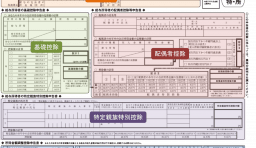

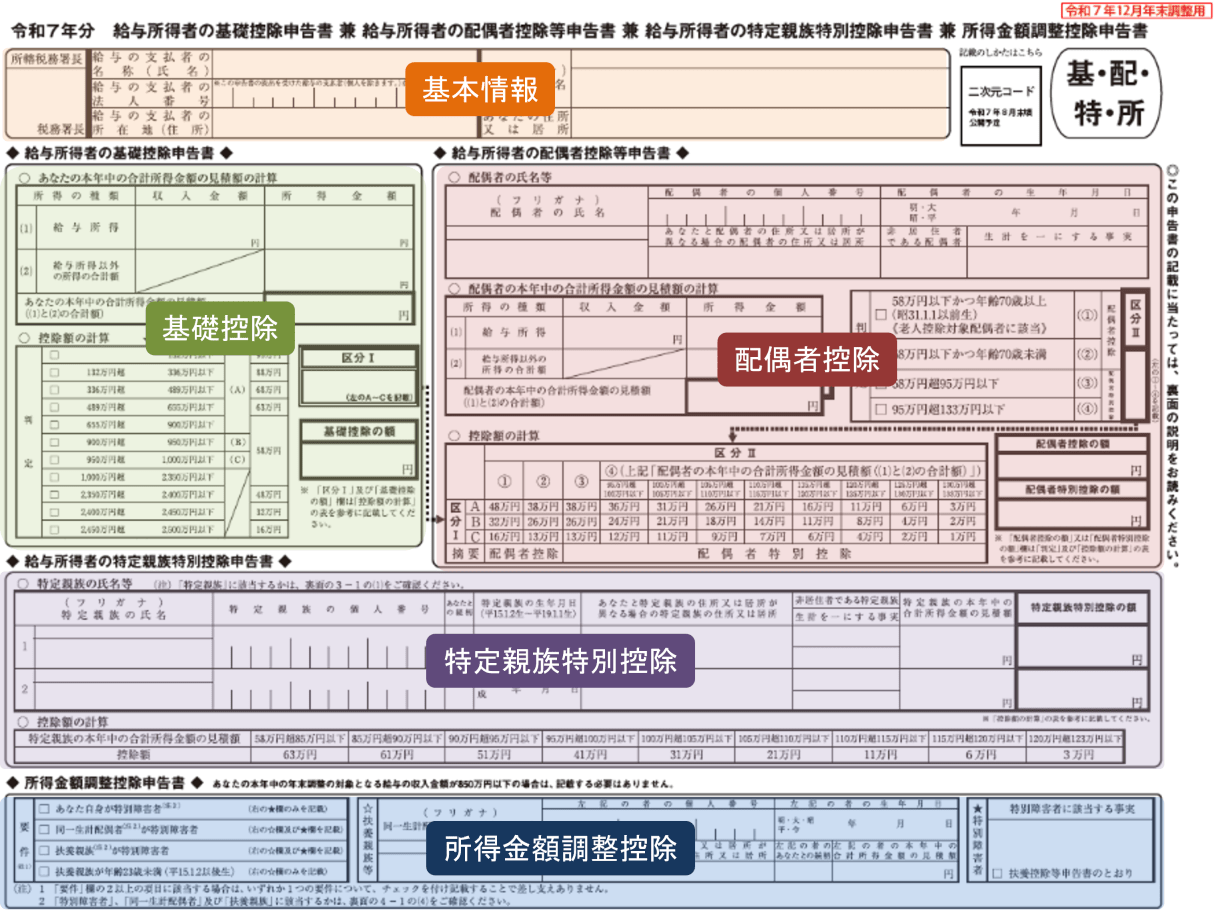

②基礎控除・配偶者控除・所得金額調整控除申告書

令和2年度から大きく変更された書類です。

「令和7年分 給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書」といい、非常に長い名前の書類ですが、次の4つの申告書が一体となったものです。

令和元年以前からある「2.配偶者控除等申告書」に、令和2年から「1.基礎控除申告書」と「4.所得金額調整控除申告書」が追加され、令和7年に「3.特定親族特別控除申告書」が追加されました。

税制に変更があるたびに少しずつ取り扱う控除が増え、現在の形になったのです。

下記のような書類です(拡大できます)。

年末調整をする方の、ほぼ全員が提出します。

こちらの種類で受けられる控除は次のとおりです。

- 基礎控除

- 配偶者控除または配偶者特別控除

- 特定親族特別控除

- 所得金額調整控除

(1)基礎控除申告書

対象者:ほぼ全員

収入条件:所得が2,500万円(給与収入が2,695万円)以下

収入条件:所得が2,500万円(給与収入が2,695万円)以下

従来、基礎控除額は(所得が2,500万円以下であれば)一律で48万円でしたが、2025年からは年収に応じて段階的に控除額が変わり、最大で95万円となります。

従来は所得が2,500万円に届かない限り数値が正確でなくても問題なかったのですが、今後は正確に記載しないと正しい控除額が判定できません。

11月や12月の収入が不明なケースや副業収入がある人など、今回の年末調整では所得の記入に注意が必要です。

[記入方法はこちら]

(2)配偶者控除等申告書

対象者:配偶者がいる人

本人の収入条件:所得が1,000万円以下(給与収入が1,195万円以下)

配偶者の収入条件:所得が133万円以下(給与収入が201.6万円未満)

本人の収入条件:所得が1,000万円以下(給与収入が1,195万円以下)

配偶者の収入条件:所得が133万円以下(給与収入が201.6万円未満)

この部分は、以前からあるものとほぼ同じです。

本人の所得が1,000万円以下(給与収入だけなら1,195万円)以下の場合、配偶者の収入に応じて、配偶者控除または配偶者特別控除のどちらかの控除が受けられます。

| 配偶者の所得 (給与収入) |

受けられる控除 |

|---|---|

| 所得:58万円以下 (給与収入123万円以下) |

配偶者控除 |

| 所得:58万円超133万円以下 (給与収入123万円超201.6万円未満) |

配偶者特別控除 |

配偶者がいて、本人の収入と配偶者の収入が基準以下の人が対象です。

[記入方法はこちら]

(3)特定親族特別控除申告書

対象者:19歳以上23歳未満の特定親族(年収123万円以上~188万円以下)がいる人

2025年(令和7年)の税制改正によって新たに設けられた控除です。

対象となる親族の年齢が「19歳以上23歳未満」とあるのは、大学生の扶養親族を想定しているからです。

扶養控除を受ける目的で、子供のアルバイト収入が年103万円をこえないようにしている家庭も多いですが、2025年の税制改正で、年123万円までは扶養控除の対象に含められるようになりました。

さらに、上記年齢にあたる親族については特別に、年収が年収123万円を超えても、188万円以下であれば控除が受けられるようになっています(特定親族特別控除)。

[記入方法はこちら]

(3)所得金額調整控除申告書

対象者:

・23歳未満の扶養親族(年収123万円以下)がいる人

・本人または同一生計配偶者、扶養親族が特別障害者である人

収入条件:給与収入が850万円を超える人

・23歳未満の扶養親族(年収123万円以下)がいる人

・本人または同一生計配偶者、扶養親族が特別障害者である人

収入条件:給与収入が850万円を超える人

この部分に記入する人は、給与の年収が850万を超え、かつ、23歳未満の子ども(年収123万円以下、所得58万円以下)がいるか、本人または扶養家族が障害者である人です。

書き方の詳細はこちらをご覧ください。

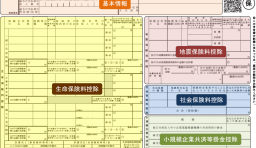

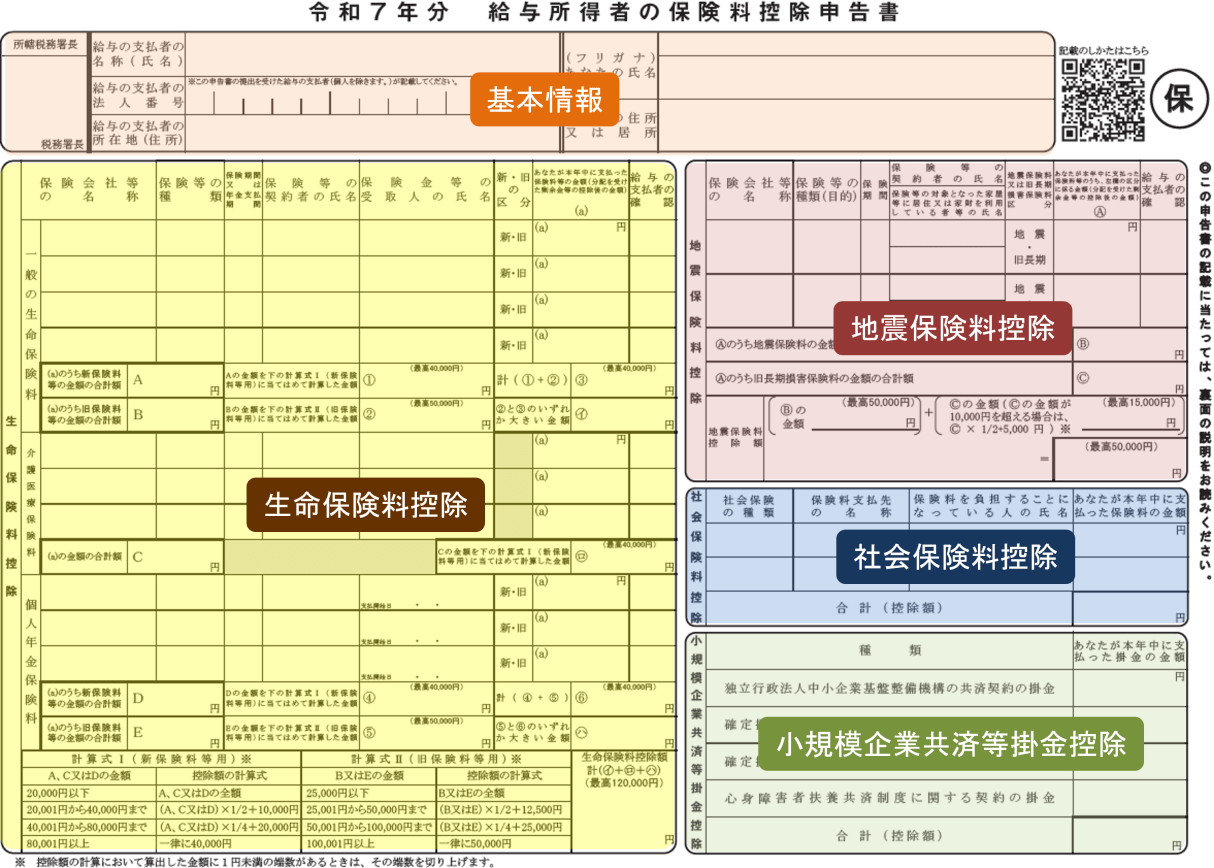

③保険料控除申告書

生命保険、医療保険等の保険料を支払った人が、提出します。

こちらの種類で受けられる控除は次のとおりです。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

それぞれ、保険会社等から送付されてくる「控除証明書」または「掛金払い込み証明書」を参照しながら記入します。

また、その証明書も合わせて提出します。

生命保険料控除

本人が支払った生命保険料を一定金額だけ控除することができます。加入している保険の内容により以下の3つに区分されており、それぞれの区分で最高4万円、合計して最大12万円を控除できます。

- 一般の生命保険料

- 介護医療保険料

- 個人年金保険料

生命保険料控除証明書を添付しましょう。

地震保険料控除

本人が支払った地震保険料を最大5万円控除できます。

地震保険料控除証明書を添付しましょう。

社会保険料控除

本人または家族の社会保険料を自分自身で支払った場合は、その社会保険料分を全額控除することができます。

控除に該当する社会保険料の種類は下記の通りです(一部のみ記載)。

- 健康保険料、厚生年金保険料

- 国民健康保険料、国民年金保険料

- 後期高齢者医療保険

- 介護保険料

- 雇用保険料

- 国民年金基金掛金

- 厚生年金基金掛金

- 公務員共済掛金

ただし、会社で給与から天引きされている社会保険料(健康保険料、厚生年金保険料)については、会社で計算しますので、記入は不要です。

社会保険料控除の欄に自分で記入するのは、20歳以上の子どもの国民健康保険料・国民年金保険料を親が代わりに支払った場合などが該当します。

書き方の詳細はこちらをご覧ください。

社会保険料控除の欄に記入をする際は社会保険料控除証明書を添付しましょう。

小規模企業共済等掛金控除

会社員であれば、個人的にiDeCo(個人型確定拠出年金)に加入している場合に、支払った掛金の全額を控除することができます。

この控除を利用する場合は小規模企業共済等掛金払込証明書を添付しましょう。

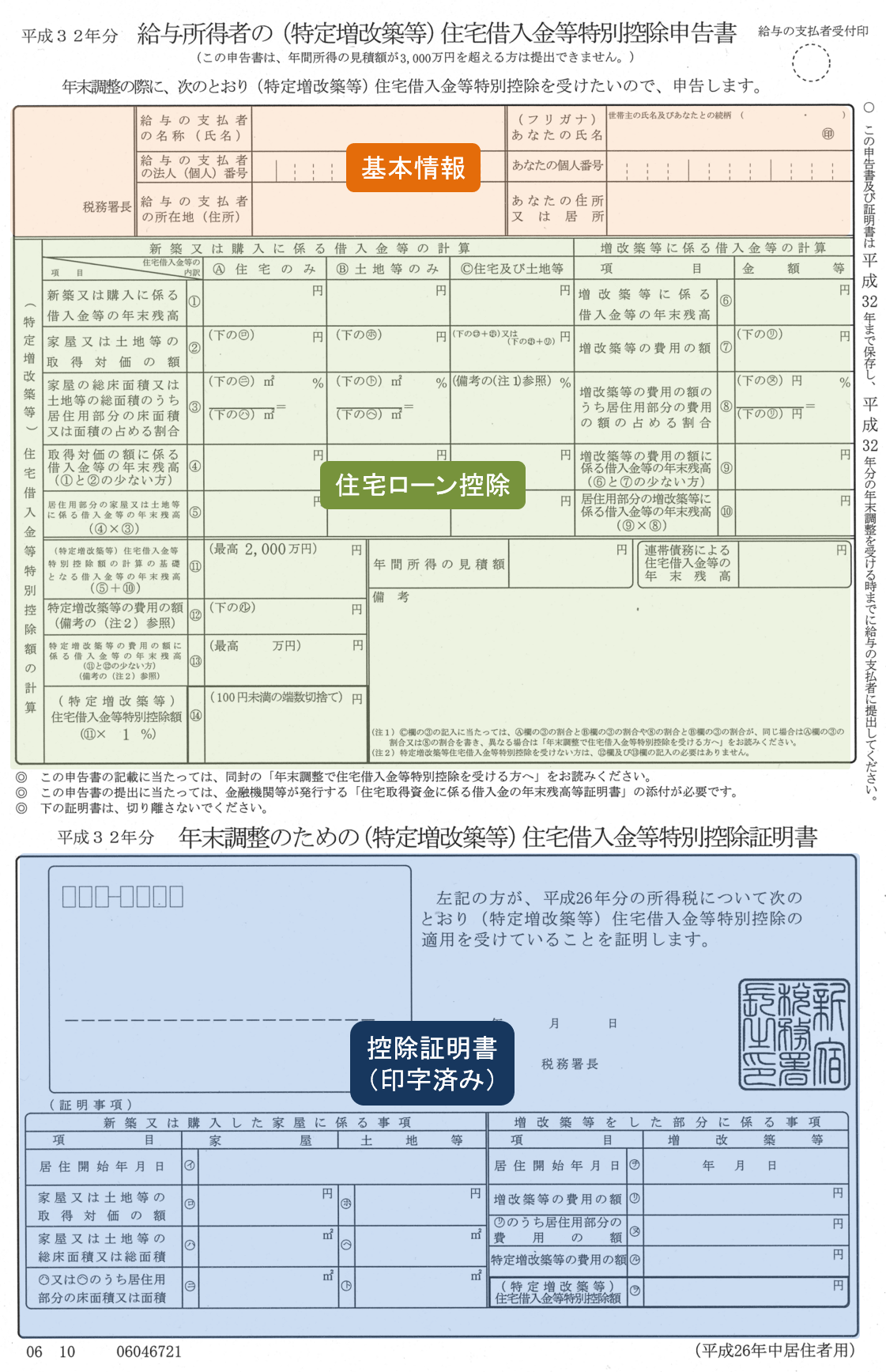

④住宅借入金等特別控除申告書

住宅ローンを組んでおり、住宅ローン控除を2年目以降に利用する人が、提出します。

こちらの種類で受けられる控除は次のとおりです。

- 住宅借入金等特別控除(住宅ローン控除)

住宅借入金等特別控除(住宅ローン控除)を受けるためには、初年度は、自分で確定申告をします。

その後、税務署から、下記のような申告書の用紙が全年数分、送られてきているはずです。

(下図は平成26年に住宅ローン控除を適用開始した場合の例です。現在、適用する場合は、書式がやや異なります。)

紛失された場合は、税務署にお問い合わせください。

書き方の詳細はこちらをご覧ください。

あわせて、住宅取得資金に係る借入金の年末残高等証明書も提出します。

年末調整書類の書き方見本(令和7年版)

年末調整では、通常、次の3つの書類を会社に提出します。

- ①給与所得者の扶養控除等(異動)申告書

- ②給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書

- ③給与所得者の保険料控除申告書

それぞれの書き方については、上記のリンクからご覧ください。

住宅ローン控除(住宅借入金等特別控除)を受ける方は、「住宅借入金等特別控除申告書」も提出します。