年末調整はアルバイト収入123万以下・160万以下でも必要? しないとどうなる?

アルバイトの収入を年収103万円以下になるよう調整していた人は多いでしょう。 しかし、2025年の税制改正で、年収1…[続きを読む]

会社員なら毎年行う年末調整。バイト先でも書類の記入を求められることがありますが、正直何の手続きなのかよくわからないという方も多いかと思います。この記事ではアルバイトの年末調整ついて、基本からやり方、様々なケース別の対応方法についてわかりやすく解説していきます。

目次

年末調整とは、会社員やアルバイトなどが、「給料」にかかる税金(所得税)を清算するための手続きです。

会社からの指示に従って書類に記入したりオンラインで必要事項を入力することで、その年に払うべき所得税を過不足なく支払うことができます。場合によっては、払いすぎていた税金が還付金として返金されることもあります。

「給料」という形で収入を得ている以上、アルバイトであっても年末調整の対象外になるということはありません。

ただし、収入が低い場合など、いくつかのケースでは年末調整が不要になる、あるいは年末調整が受けられない(確定申告が必要になる)ケースもあります。どういうケースが該当するのかについては次章以降で詳しく説明します。

アルバイトの皆さんの中には、年収が103万円以下になるようにシフトなどを調整していた方も多いでしょう。

親御さんに言われて、だとか、配偶者と相談して、だとか、いろいろと事情はあると思いますが、どうして年収を103万円以下に抑える必要があったのか、その仕組みはご存じでしたか?

2024年まで、あなたがアルバイト収入を103万円以下に抑えると、

というメリットがありました。

また、先述の通り年末調整は「所得税」の調整を行う手続きですので、年収103万円以下で所得税のしはらいがない人(源泉徴収も受けていない人)は、年末調整を受ける必要がありませんでした。

しかし、所得税改正により、2025年から、以下の通り年収の壁が引き上げられました。

給与に所得税がかからないラインが「160万円」に引き上げられましたので、アルバイトの方が年末調整を受ける必要があるかどうかを判断する基準も、今後は103万ではなく160万に変更となります。

年末調整を考える上で、「年収が103万以下かどうか」はもう気にする必要がない、ということです。

年収の壁の引き上げで、160万円までは所得税がかからなくなったこと、123万円までは不要の範囲内で働けることをお伝えしました。

それでは今後、年収が123万、160万以下なら年末調整は不要なのでしょうか?

結論から言うと、年収が123万円以下、160万円以下でも年末調整をうけたほうが良いケースがあります。

2025年の新しい税制に対応した情報については以下の記事で詳しく、わかりやすく解説していますので、こちらからご確認ください。

年末調整を行わないと給料の所得税の額が確定しませんし、翌年の住民税の額も確定しません。会社で年末調整を行わない場合は、ご自分で確定申告を行いましょう。

一番大きいのは、還付されるはずだった税金が返ってこないことです。(追加で納税することもあります)

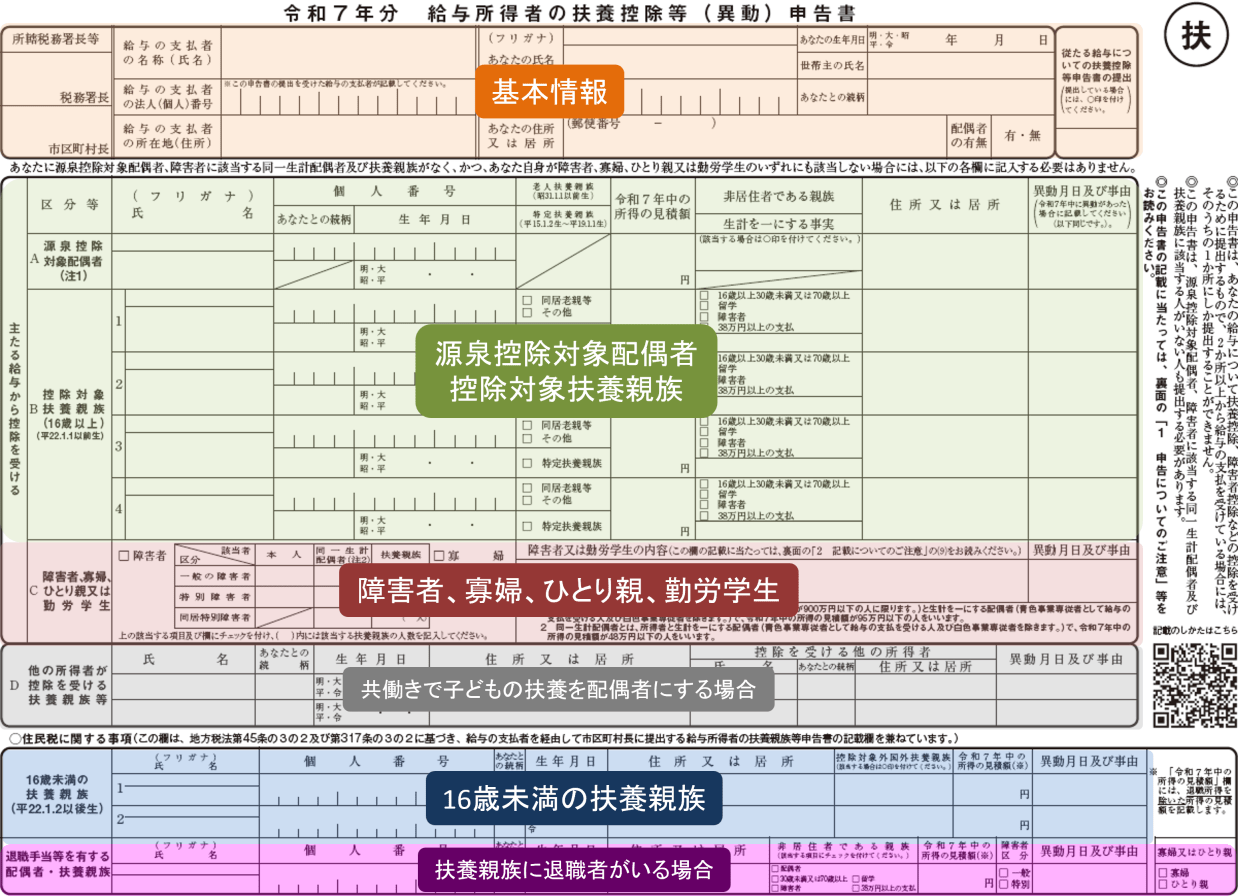

給与所得者の扶養控除等(異動)申告書を会社に提出している場合は、会社が年末調整を行なう義務が生じます。

年末調整を拒否したいのであれば、給与所得者の扶養控除等(異動)申告書を会社に提出しなければ、会社で年末調整は行われません。

ただし、給与所得者の扶養控除等(異動)申告書を提出しない場合は、会社が毎月の給料から差引く源泉所得税の金額が増加します。

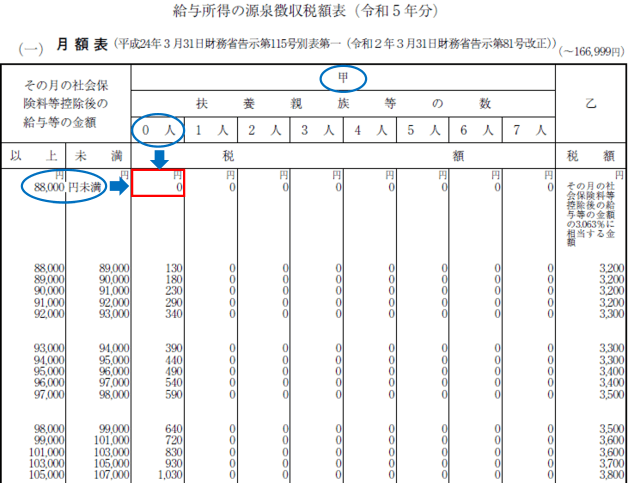

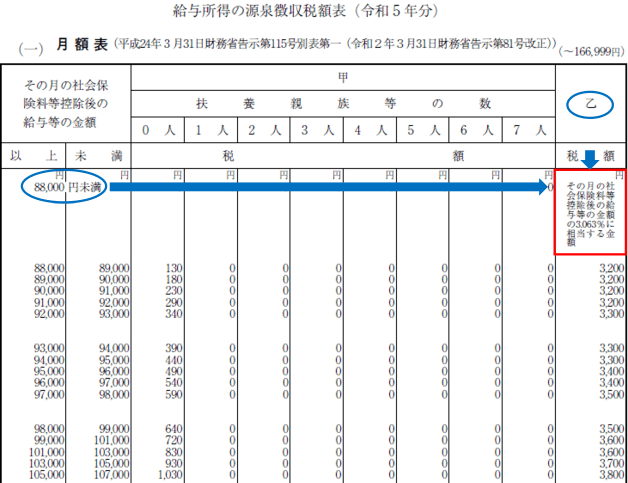

給与所得者の扶養控除等(異動)申告書を提出している人には「甲欄」という税区分を使って毎月の源泉所得税の計算を行なうのですが、申告書の提出がない場合の税区分は「甲欄」ではなく、「乙欄」となり、給料から差引かれる源泉所得税の額が増加します。

「乙欄」で多く源泉徴収されている場合は、確定申告をすることで還付を受けることができます。

ここまで、アルバイトでも年末調整が必要になるという事をお話ししました。が、人によっては年末調整の対象とならない、つまり「アルバイト先で年末調整を受けられない」ケースもあります。

「年末調整が必要なはずなのに年末調整を受けられない」という場合は「確定申告」という手続きをする必要がありますので要注意です。

アルバイト先で年末調整を受けるには次の3つの条件を全て満たしている必要があります。

年の途中でアルバイトを辞めた人は年末調整の対象になりません。

そもそも、年末に勤務していなければ、年末調整をしてくれる会社に所属していないため年末調整はできません。ご自分で確定申告をする必要があります。

二ヶ所以上から給料を貰っている場合、メインのアルバイト先でのみ、年末調整を受けられます。

その他のアルバイト先からの給料は年末調整の対象にならないため、サブのアルバイト先で稼いだ金額によっては確定申告が必要になります。

年末調整を受けるためには「給与所得者の扶養控除等(異動)申告書」を職場に提出しなければなりません。

次のような書類です。

※ただし、上記の3つの条件に当てはまる人でも、「1年間の給与の合計額が2,000万円を超える人」「災害減免法の規定により、その年の給与の所得税の源泉徴収について徴収猶予や還付を受けた人」は、年末調整の対象外になります。

年末調整の対象となる条件、ならない人の条件ついて詳しく知りたい方は下記の記事をご覧ください。

年末調整の手続きは次の3つのステップで行います。

そして「年末調整書類」には次の3つがあります。

それぞれの書き方については別の記事で図解で詳しく説明していますので、上記のリンクから飛んでもらえればと思います。

年の途中でアルバイト先を変えた場合(例えば8月まではコンビニでバイトしてたけど、9月からは本屋にバイト先を変えたという場合)は前のアルバイト先の「源泉徴収票」という書類もあわせて今のアルバイト先に提出する必要があります。

また、メインのバイトに加えて単発バイトもしたという場合は単発バイトの源泉徴収票もあわせて提出しましょう。

源泉徴収票は前の職場を辞めた際に必ずもらっているはずのものですが、もらった覚えがない場合連絡して発行をお願いする必要があります。

年末調整を行ってくれる会社が、税務署へ年末調整の書類を提出する期限は、翌年1月31日です。そのため、それまでに提出できるのであれば、理論的には間に合います。

しかし、通常の会社では11月、12月に年末調整を行ってしまいますので、1月になってからお願いしても断られることが多いでしょう。仮に税金の過不足があった場合、12月に支払った給与にも影響が生じるため、非常にややこしくなるからです。

そのため、自分で確定申告をするのが無難でしょう。

単発アルバイトは「日雇賃金」に当てはまります。日雇賃金であっても、その年にもらった給料の一部ですので、年末調整をするためには、それらの源泉徴収票を全部取り寄せる必要があります。

しかし、実際のところ、ちょっとしか働いていない職場に連絡するのは気が引けますし、連絡しても拒否されることもあるでしょう(会社側としては従業員に源泉徴収票を発行する義務がありますが、面倒くさくて発行しないところもあります)。

ですので、単発アルバイトの日雇賃金については、年末調整を行わずに、自分で確定申告をするのが良いでしょう。

自分で確定申告をする場合に、平成31年4月1日から源泉徴収票の添付が必要なくなりましたので、源泉徴収票を取り寄せる必要もありません。

ただ、もらった給与の金額がわからないと申告できませんので、給与明細などは普段からこまめに集めるようにしましょう。

年末調整は名前の通り「年末」に行うものなので、年の途中でバイトを辞めてしまったらその職場で年末調整を受けることはできません。

この場合、次のそれぞれのケースで対応方法が変わります。

アルバイトを辞めるとアルバイト先から「源泉徴収票」を渡されます。

年内にアルバイトをする場合は新しいアルバイト先へ提出することで合算して年末調整をしてもらうことができます。

源泉徴収票はとても大事な書類なので、退職の際に源泉徴収票を必ずもらって、もしも渡されなかったら源泉徴収票を発行してほしいと伝えましょう。

辞めた後にアルバイトをしない場合は、アルバイト先から受け取った「源泉徴収票」をもとに、次の年の3月15日までに確定申告が必要になります。

確定申告では源泉徴収票を提出しなくていい事になっていますが、申告書の作成に源泉徴収票は不可欠なので、年内に別のバイトをするつもりがなくても退職時に必ず源泉徴収票をもらうようにしましょう。

アルバイトをしている皆さんの中には、バイトの掛け持ちをしている方やダブルワークの方もいるでしょう。

しかし、年末調整には「一か所でしか受けられない」というルールがあります。バイトを掛け持ちしている場合でも、年末調整を受けるのは片方のアルバイト先だけ、という事になります。

もしも両方の職場から年末調整の案内を受けたら、収入の多いメインのアルバイト先にのみ書類の提出をしましょう。

もしも年末調整を2か所以上でしてしまったり、複数のアルバイト先に「給与所得者の扶養控除等(異動)申告書」を提出している場合はサブの職場に相談して申告書を取り下げてもらう必要があります。

バイトの掛け持ちをしていて年収が123万円を超えている人は、年末調整を受けたうえでさらに、確定申告が必要になります。

2025年11月までは、一か月の給料が88,000円以上(※)になると、その月の給料からは源泉徴収されてしまいます※。

もし、年収が123万円をこえていなかったとしても、先ほどお伝えした通り一度でも源泉徴収されているのであれば確定申告をしたほうがお得です。

詳しくはこちらの記事をご覧ください。

今回は「アルバイトの年末調整」についてご紹介しました。アルバイトやパートを始めたばかりの人にとって「年末調整」は、複雑で分かりにくい制度です。

「年末調整」は、ご自分の収入に対する税金を確定させる大事な手続きです。本来なら、ご自分で所得税の計算をしなければならないところを、職場が代わって計算してくれるものが「年末調整」です。

年末調整の時期になるとアルバイト先から、今回説明した書類の提出を求められますので、提出漏れがないように注意しましょう。

通常、年末調整は会社の経理部・人事部などの給与担当者が行っています。年末調整に必要な書類についても給与担当者から案内があります。給与担当者に相談しましょう。

今回はアルバイトの方をメインにお話を進めましたが、アルバイトでもパートでも年末調整の意味ややり方、ルールなどに違いはありません。

パートの方の場合、妻や夫の配偶者控除、社会保険の扶養、生命保険控除なども気になる部分かと思いますので詳細は下記の記事でお伝えしています。