定額減税-調整給付金の計算ツール

利用方法 入力内容 3つの項目を入力・選択するだけで、定額減税でもらえる調整給付金の金額を計算します。 令和6年分推…[続きを読む]

サラリーマン(給与所得者)の方は、2024年6月から、所得税3万円+住民税1万円=合計4万円の所得税減税(定額減税)を受けられます。

減税ですので、4万円をもらえるわけではなく、毎月の給与から引かれる税金が少なくなります。

仕組みが少し複雑ですので、令和6年度(2024年度)所得税の定額減税について、わかりやすくお伝えします。

なお、こちらはサラリーマン(会社員・公務員・パート・アルバイト)向けですので、フリーランス・個人事業主、年金生活者の方は別記事をご覧ください。

【参照】国税庁:定額減税特設サイト

目次

国税の税収は、2020年の60.8兆円から2022年には71.1兆円と、大幅にアップしました。

所得税と住民税をあわせて3.5兆円の税収増加を国民に還元する目的で、所得税と住民税の減税を行います。すでに実施済みの低所得世帯の給付金とあわせて、5兆円規模の支援策を予定しています。

給付ではなく減税です。

4万円をもらえるのではなく、毎月の給与や、夏冬の賞与(ボーなス)から引かれる所得税が少なくなります。

納税者本人だけでなく、扶養している配偶者・子供など扶養親族も対象になります。

所得税の特別減税は、令和6年度(2024年度)の合計所得金額が1,805万円以下(給与収入だけの人は年収2,000万円以下)が対象

住民税の特別減税は、令和5年度(2023年度)の合計所得金額が1,805万円以下(給与収入だけの人は年収2,000万円以下)が対象

が条件です。

勤務している会社が1箇所だけの人は、基本的に、昨年末か今年1月に、令和6年度の扶養控除等申告書を提出しているはずですので大丈夫でしょう。

複数の会社で勤務している人は、扶養控除等申告書を提出したメインの会社で定額減税を受けます。

もしどこの会社にも扶養控除等申告書を提出していない場合には、減税を受けることができません。

定額減税の対象になるのは、最初に所得税減税が行われる時点で、次の条件をすべて満たす配偶者です(これを「同一生計配偶者」といいます)。

(給料日が6月25日で、そこで初めて所得税減税を行う場合は、6月25日時点で条件を満たすこと。)

一般的には、籍を入れていて、年収103万円以下の配偶者なら条件を満たします。

ちょっとややこしいですが、毎年の年末調整や確定申告での「配偶者控除」では、本人の所得が1,000万円(給与収入だけの人は1,195万円)を超えていると、配偶者控除の対象になっていません。

ただ、今回の定額減税では、配偶者が上記の4つの条件を満たしていれば対象になります。

この場合、扶養控除等申告書には、控除対象の配偶者として記載していませんので、「令和6年分 源泉徴収に係る定額減税のための申告書」を勤務先に提出する必要があります。書き方については、「源泉徴収に係る定額減税のための申告書の書き方」を参照してください。

配偶者以外で、扶養している家族も定額減税の対象です。

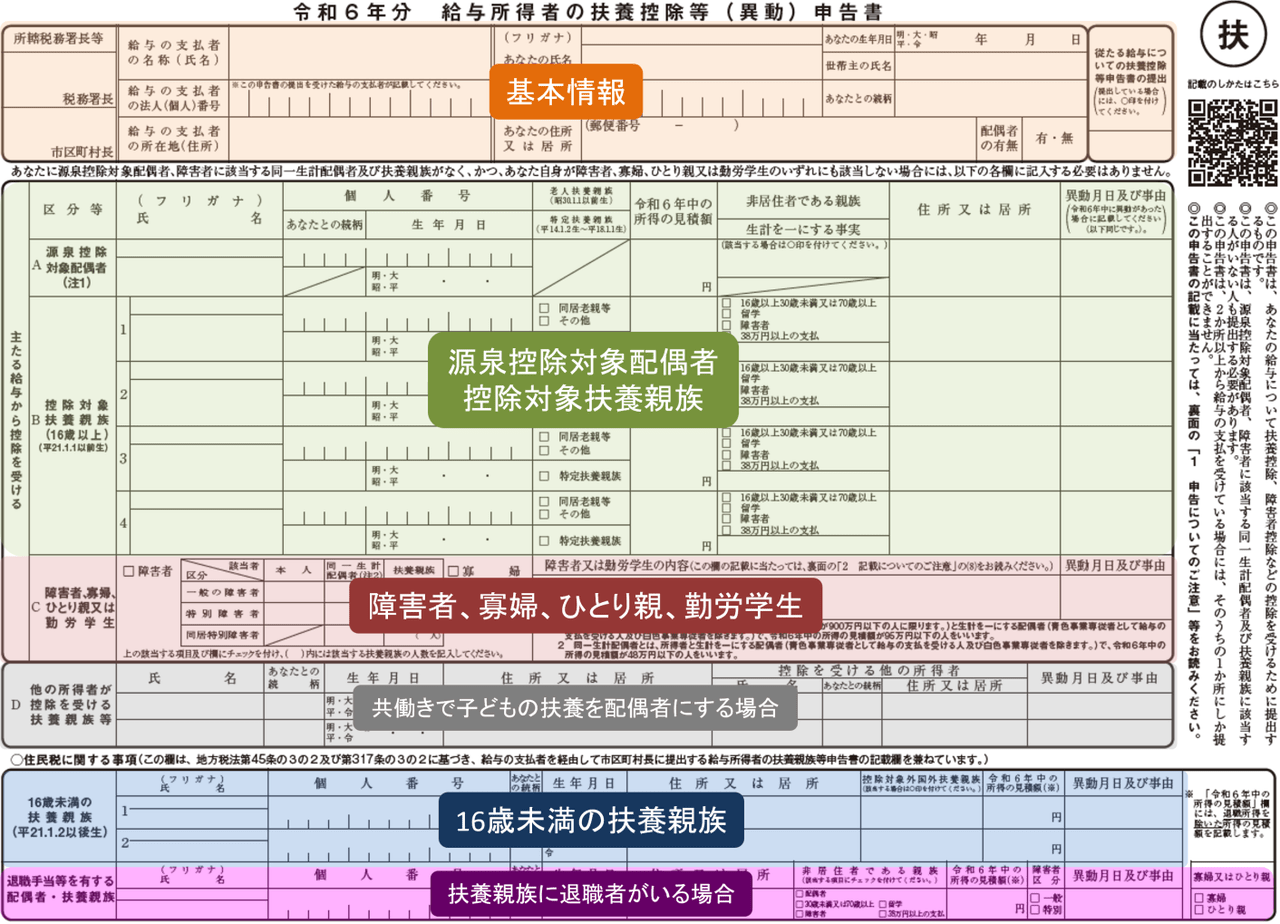

毎年の年末調整や確定申告での「扶養控除」では、16歳未満の子供(扶養親族)は扶養控除の対象になっていません。

ただ、今回の定額減税では、16歳未満の子供も定額減税の対象になります。

もし、すでに提出している「扶養控除等申告書」に、16歳未満の子供を記載していない場合は、扶養控除等申告書に記載して提出する必要があります。

2024年1月以降に生まれた子供がいる場合は特に要注意です。

6月の最初の給料日または賞与支給日の前に提出するようにしましょう。

今回の減税は、一定金額を差し引く「定額減税」です。

所得減税は、所得税3万円、住民税1万円、合計4万円です。

配偶者・子供など扶養家族がいる場合は、その扶養家族1人につき、所得税3万円、住民税1万円、合計4万円が追加で減税されます。

もし、扶養家族が配偶者と子供2人で合計3人いたら、自分の分も合わせて、所得税12万円、住民税4万円、合計16万円が減税されます。

| 扶養家族の人数 | 所得税 | 住民税 | 合計 |

|---|---|---|---|

| なし | 3万円 | 1万円 | 4万円 |

| 1人 | 6万円 | 2万円 | 8万円 |

| 2人 | 9万円 | 3万円 | 12万円 |

| 3人 | 12万円 | 4万円 | 16万円 |

| 4人 | 15万円 | 5万円 | 20万円 |

実施時期は2024年6月からです。

「減税」ですので、支払う税金から差し引くことになります。給付金とは違って、お金が支給されるわけではありません。

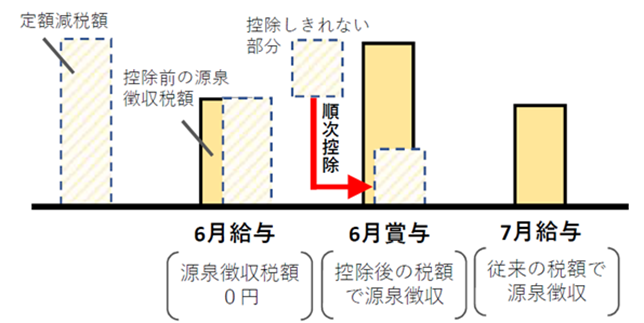

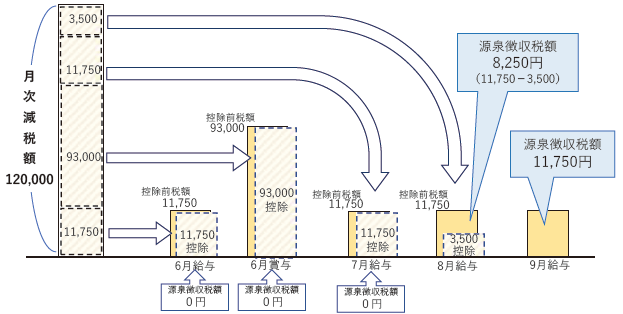

会社員・公務員の場合は、毎月の給与から源泉徴収(源泉所得税)の形で所得税が差し引かれていますが、まずは、2024年6月の源泉徴収税額から控除します。つまり、6月の給与では手取りが多くなります。

【出典】国税庁:令和6年分所得税の定額減税について(給与所得者の方へ)

【出典】国税庁:令和6年分所得税の定額減税について(給与所得者の方へ)

もし、6月の給与の源泉徴収では控除しきれない場合は、6月の賞与があれば、その賞与から控除します。

控除しきれない場合は、7月の給与から控除します。

それでも控除しきれない場合は、さらに、8月、9月と続き、最終的には年末調整で控除します。

以下のツールを利用すると、ご自分の給与・賞与の金額を入力するだけで、何月にどのくらい減税されるのか、シミュレーションできます。ご自由にご利用ください。

住民税も、毎月の給与から特別徴収の形で差し引かれていますが、令和6年度は少し特殊な形になります。

まず、2024年6月の住民税の特別徴収はなくなります。そして、2024年7月~2025年5月の11ヶ月間で、特別減税額を控除した残りの金額を特別徴収します。

たとえば、令和6年度の住民税の金額が年間で34万円である人は、34万円から1万円引いた33万円を、11回に分けて徴収されます。1ヶ月当たり、3万円徴収されます。

会社は、従業員が提出した「令和6年分 給与所得者の扶養控除等(異動)申告書」に記載された情報を基に、所得税の減税の計算を行います。

もし、扶養家族が漏れているなら、修正が必要な場合は、6月の給料日までに提出しましょう(6月の給料日より前に賞与が支給される場合は、その賞与支給日までに)。

会社は、6月の給料日時点での扶養家族の状況で、減税の計算をします。その後で、扶養控除等申告書を修正しても、それ以降の給料日には反映されません。年末調整では反映されますが、減税が遅れてしまいます。

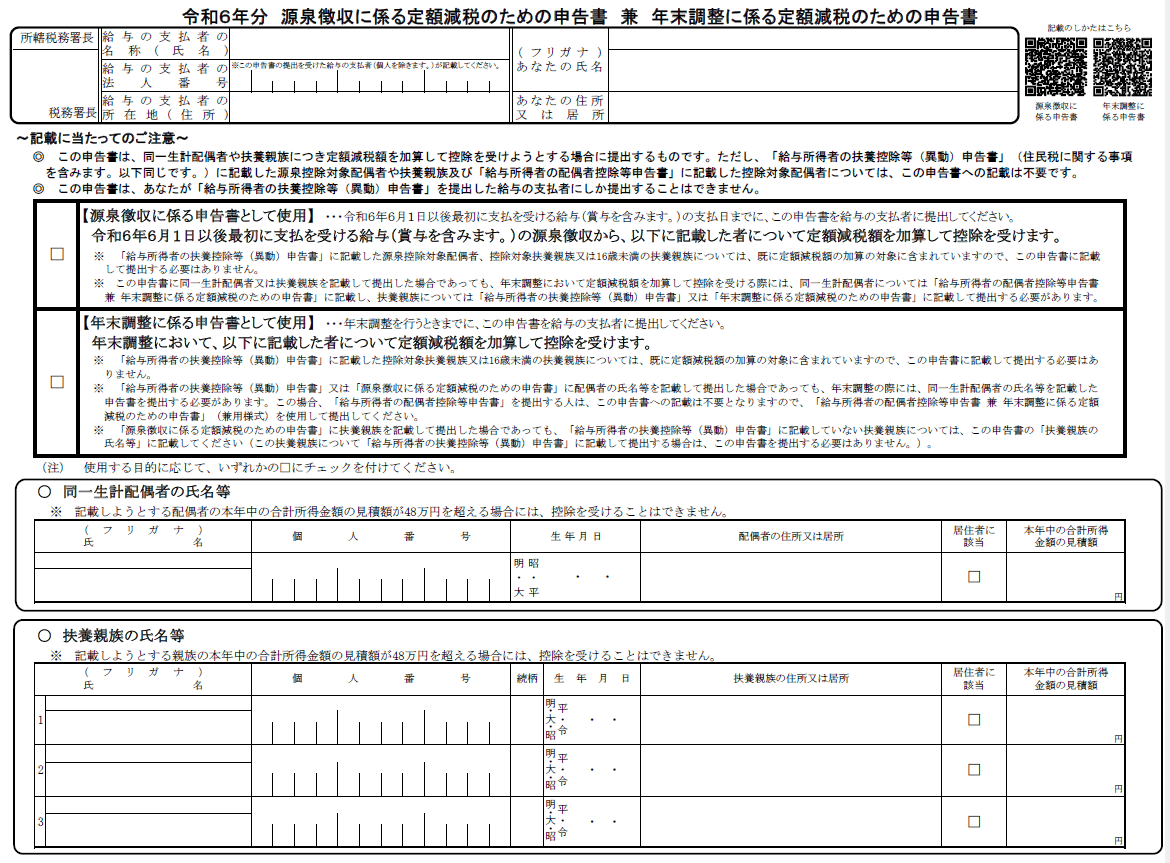

本人の所得が1,000万円以上の場合の同一生計配偶者は、通常の配偶者控除の対象にはなりませんが、今回の定額減税の対象になります。

通常の扶養控除等申告書では記載する欄がありませんので、特別に、こちらの「令和6年分 源泉徴収に係る定額減税のための申告書」に記載して提出します。

「源泉徴収に係る申告書として使用」の欄にチェックを入れます。

「同一生計配偶者の氏名等」の欄に、配偶者の氏名、マイナンバー(個人番号)、続柄、生年月日、住所、所得の見積金額を記入します。

「居住者に該当」欄は、国内で住んでいればチェックを入れます。

所得税の定額減税で、疑問になりそうな点をいくつかあげておきます。

2024年6月の給料から減税されますが、一ヶ月の源泉所得税が3万円を超えていないと、3万円すべてを差し引くことができません。

(一ヶ月の源泉所得税が3万円を超えるのは、約59万円以上の給料の場合です。)

その場合は、7月の給料の源泉所得税からも差し引き、それでも引き足りなければ8月、9月・・・からも差し引きます。賞与(ボーナス)が支給されるなら、その賞与の源泉所得税から差し引きます。

それでも引ききれなければ、最終的には年末調整で調整します。

ただし、年間の所得税が3万円未満の人は、いずれにしても、3万円すべてを引くことができません。

この場合は、源泉徴収票に「控除外額」として表示されます。

そして、2025年(令和7年)に、お住まいの市区町村より「調整給付」を受けられます。こちらは、別途、市区町村より案内があります。

調整給付をいくら受けられるか計算するツールを用意していますので、ご自由にご利用ください。

結論から言いますと、ふるさと納税には影響しませんので、ご安心ください。

ふるさと納税では、自己負担2000円だけで寄付ができ返礼品がもらえます。

たとえば、10万円を寄付したら、自己負担は2,000円だけで、所得税と住民税で合わせて98,000円が減税されます。

実際には、収入(所得)に応じた控除限度額が設定されています(下記のツールで計算可能です)。この限度額を超えてしまうと、その分は減税されなくなり損をしてしまいます(本当の寄付になります)。

今回の定額減税で、令和6年度に支払う所得税は少なくなりますが、ふるさと納税の限度額の計算は、減税をする前の税額で行いますので、影響はありません。

配偶者や子供・親など、扶養している家族がいる場合には、その家族も1人当り、所得税3万円、住民税1万円、合計4万円が減税となる予定です。

ただし、所得税では、扶養親族の定義は「12月31日時点で扶養している」です。

減税をするのは2024年6月からですが、2024年に本当に減税の対象になるかどうかは、12月31日時点の扶養の状況で決まります。

つまり、6月時点では扶養している配偶者がいて、その配偶者の分まで減税を受けたとしても、その後、年内に離婚したら、12月31日時点では扶養している配偶者がいませんので、減税を受けた分、納税額が増えます。

同じことは子供・親などの扶養親族にもいえます。6月時点では扶養している子供がいたが、その後就職して年間の収入が103万円を超えたら、扶養から外れますので、減税の対象外になります。

結婚・離婚・就職・退職など、年内に扶養関係に変化がある場合は要注意です。

令和6年内に扶養家族が増えても、住民税の減税額に増減はありません。

住民税の扶養家族の人数は、前年の12月31日時点の状況で決まるからです。