定額減税-調整給付金の計算ツール

利用方法

入力内容

3つの項目を入力・選択するだけで、定額減税でもらえる調整給付金の金額を計算します。

令和6年分推計所得税額

前年の令和5年分の所得税額を利用して、令和6年分の所得税額とみなします。

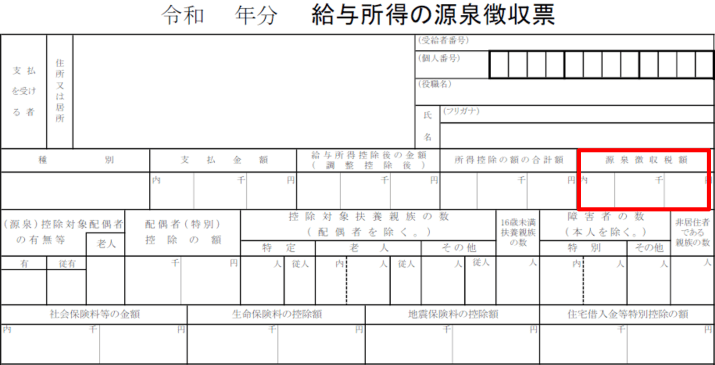

会社員・公務員の方で、確定申告をしていない人は、源泉徴収票の一番上のほうの、「源泉徴収税額」の数字を入力してください。

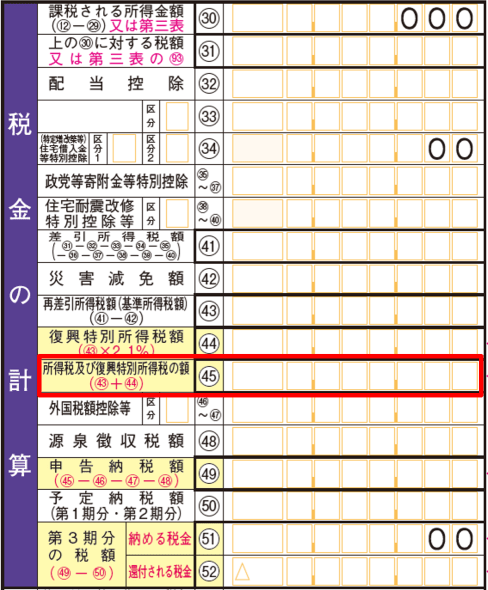

フリーランス・個人事業主の方や、会社員・公務員でも確定申告をした人は、確定申告書の第一表「㊺所得税及び復興特別所得税の額」の数字を入力してください。

令和6年度分住民税額

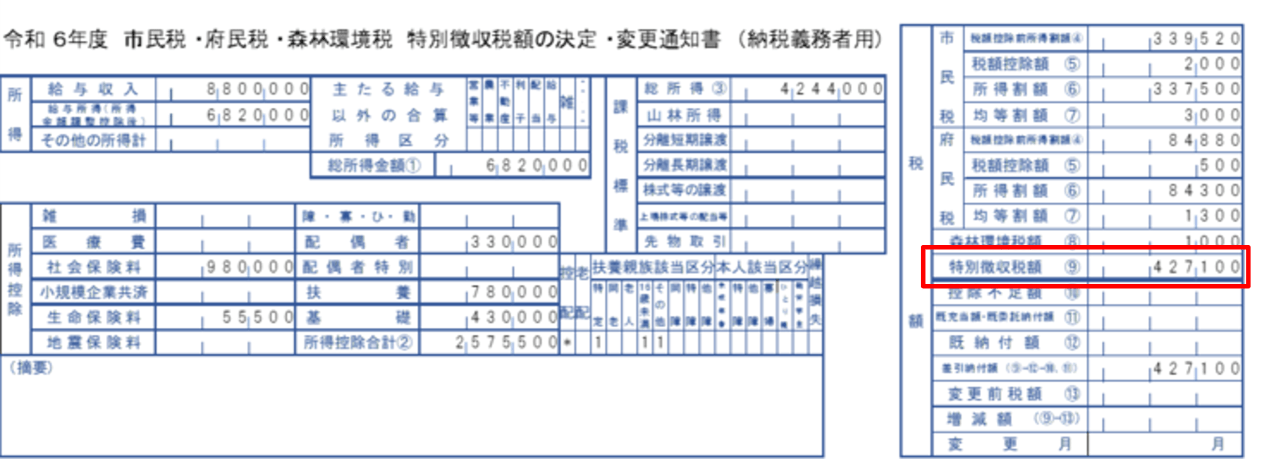

会社員・公務員の方で、すべての住民税を特別徴収している(給料から引かれている)人は、会社から手渡される「給与所得者等に係る市民税・県民税の決定通知書」の一番右側「特別徴収税額⑨」の欄の数字を入力してください。

扶養親族の人数

配偶者・子供・親など、家族で扶養している人の人数を選択してください。

16歳未満の子供は、扶養控除の対象ではありませんが、今回の定額減税では、対象になります。

出力内容

下記の項目を表示します。

- 調整給付額

- 所得税分控除不足額

- 個人住民税分控除不足額

調整給付金とは?

令和6年度に行われる定額減税では、1人当り、所得税3万円、住民税1万円、合計4万円が、支払う税金から差し引かれます。

扶養家族がいる場合は、扶養家族の人数×4万円分、減税される金額が多くなります。

たとえば、扶養家族が3人いる場合、自分と扶養家族3人を合わせて、所得税12万円、住民税4万円、合計16万円が減税されます。

ここで、年間で支払う所得税が12万円未満、住民税が4万円未満の人は、税金を引き切ることができません。

そこで、救済措置として、市区町村より「調整給付金」が支払われます。

調整給付金の計算方法

調整給付金の金額の計算方法を簡単に説明します。

所得税と住民税で分けて計算し、最後に合計します。

①所得税で控除できない金額の計算

まずは、所得税分控除不足額(所得税で控除できない金額)を計算します。

所得税の定額減税可能額は、3万円×(本人+扶養親族の人数)です。独身なら3万円、扶養家族3人なら本人と合わせて4人ですので12万円です。

令和6年分推計所得税額(減税前)とは、令和6年の所得税額です。とはいっても、令和6年はまだ終わっておらずいくらかわかりませんので、前年の令和5年分の所得税の金額を利用します。令和5年分の所得税が5万円の人は、令和6年分の所得税も5万円とみなします。

つまり、整理すると、次の計算式となります。

②住民税で控除できない金額の計算

次に、個人住民税分控除不足額(住民税で控除できない金額)を計算します。

住民税の定額減税可能額は、1万円×(本人+扶養親族の人数)です。独身なら1万円、扶養家族3人なら本人と合わせて4人ですので4万円です。

令和6年度分個人住民税額(減税前)は、令和6年に支払う住民税額です。市区町村のほうで計算して、5月~6月ごろに通知されます。

つまり、整理すると、次の計算式となります。

③所得税と住民税の合計

最後に、所得税の控除不足額と住民税の控除不足額を合計します。

ここで、ポイントですが、最終的な調整給付額は、1万円単位で切り上げて計算します。そのため、最大1万円、お得になる人がいます。

いくつか例をあげます。

例1:本人のみ、パート

- 令和5年の年収140万円

- 所得税:8,000円

- 住民税:23,000円

- 社会保険加入

この場合、定額減税の金額は、所得税3万円、住民税1万円です。

1万円 ― 23,000円 → 0円 ②個人住民税分控除不足額

①所得税分控除不足額 + ②個人住民税分控除不足額 = 22,000円 → 30,000円(1万円未満は切り上げ)

控除不足額の合計額は22,000円ですが、1万円未満は切り上げますので、給付金額は30,000円になります。

例2:扶養親族は配偶者と子供2人

- 令和5年の年収500万円

- 扶養親族は配偶者、子供2人は大学生

- 所得税:34,000円

- 住民税:95,000円

- 社会保険加入、40歳以上のため介護保険加入

この場合、本人と扶養親族3人合わせて4人分ですので、定額減税の金額は、所得税12万円、住民税4万円です。

4万円 ― 95,000円 → 0円 ②個人住民税分控除不足額

①所得税分控除不足額 + ②個人住民税分控除不足額 = 86,000円 → 90,000円(1万円未満は切り上げ)

控除不足額の合計額は86,000円ですが、1万円未満は切り上げますので、給付金額は90,000円になります。

利用上の注意点

本ツールは、2024年(令和6年)5月時点での税率・保険料率に基づいて計算しています。

あくまでも、調整給付金の概算を把握するための計算ツールです。正確な金額を計算するものではありませんので、ご注意ください。

各種の所得控除(ひとり親控除、障害者控除、勤労学生控除、生命保険料控除、地震保険料控除、寄付金控除、医療費控除、雑損控除、住宅ローンなど)は考慮しておりません。

本ツールを利用して、不利益や損害等が発生したとしても、当社は一切の責任を負いませんので、ご了承ください。

ご自身の給付額についての質問は、お住まいの市区町村にお問い合わせください。