【2025年版】年末調整の還付金計算シミュレーション

年末調整でどのくらい還付金が戻ってくるのか、自動で計算するシミュレーションツールです。各種控除に適応した詳細計算、分…[続きを読む]

ボーナスを受け取るとき、税金や社会保険料が天引きされて、額面の金額より少ない金額が振り込まれます。

しかし、年末調整をきちんと受けることで、ボーナスから引かれた税金が少し返ってくるケースもあります!

この記事では、

について、わかりやすく解説していきます!

目次

ボーナスが出たことで生じる年末調整への影響や、ボーナスが出た年の年末調整で注意すべき点としては、主に次の4点が挙げられます。

毎月の給与と同じく、ボーナスからも所得税が天引き(源泉徴収)されます。ただし所得税の納税額は年末に1年間の所得が確定するまでは分からないので、ボーナス支給時に天引きされる金額はあくまで「仮の税額」なのです。

このため、年末調整の際にボーナスから引かれた天引き額(源泉徴収税額)と確定税額の差額を還付または追加徴収という形で清算します。

ボーナスから天引きされた税金が年末調整で少し返って来ることもありますし、逆に年末に追加で税金が徴収されることもあります。給与振込日に手取りが減っていることに気付いて慌てないためにも、ボーナスと年末調整の関係を正しく理解しておくようにしましょう。

ここでは年末調整書類の書き方について、特にボーナスとの関連で押さえておくべき点を紹介します。

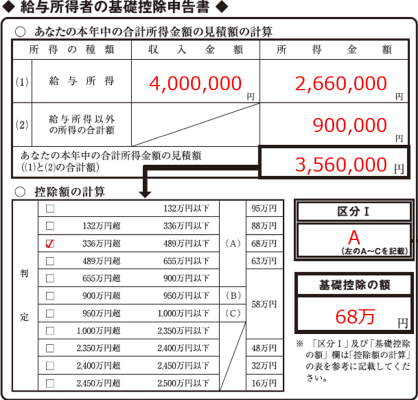

年末調整書類の「給与所得者の基礎控除申告書」欄には給与所得の収入金額と所得金額を記入し、ボーナスが出た場合はボーナスを含む給与額を記入します。

収入金額に記入するのは額面金額、所得金額に記入するのは収入金額から給与所得控除額を引いた金額です。金額計算に含める必要があるのは1/1~12/31の1年間に支払われる月給やボーナスなどすべての賃金になります。

既に支給済の月給やボーナスなどに加えて、年末調整書類の提出時点では未支給の月給やボーナス(12月支給の給与やボーナスなど)も含めた額を記入してください。

年末調整書類が会社内で配布される時期や提出期限は企業によって多少異なりますが、年末調整の書類の提出時点では賞与が支給されておらず金額が分からないことがあります。

例えば年末調整書類の社内提出〆切が11月末で12月上旬に賞与が支払われる場合です。このようなケースでは「賞与がいくら支給されるのか金額が分からないのに、どうやって金額を書類に記入すればいいの?」と戸惑う人が少なくありません。

しかし年末調整書類の記載に「あなたの本年中の合計所得金額の見積額の計算」とあるように、記入する給与額はあくまで見積額です。そのため仮に12月の給与や賞与が未支給で金額が分からなくても、例えば11月以前の給与や夏のボーナスと同じくらいの額が支給されそうであれば、その額を見積額として計上して年収の見積額を計算すれば問題ありません。

見積額と確定額に差が出た場合、修正が必要になる場合と必要にならない場合があります。例えば年末調整書類で申請する基礎控除や配偶者控除などに影響がなければ、差が生じたことで何か問題が起きるわけではなく、修正の手続きは基本的に必要ありません。

逆に見積額と確定額に差が出たことで影響があり、控除の適用可否や控除額が変わる場合は修正の手続きが必要です。例えば所得額を1,000万円以下で見積もり配偶者控除の適用を受ける予定だったものの、ボーナスが思っていたより多くて確定額が1,000万円を超えた場合は、配偶者控除の適用対象外となるため修正を行います。

修正によって税額が増える場合は年末調整をやり直さなければいけません。

一方で修正によって税額が減る場合は、年末調整書類の訂正ができるのは1月31日まで且つ会社から源泉徴収票が発行される前までです。2月以降又はすでに会社から源泉徴収票が発行された後に対応する場合は、年末調整の訂正ではなく確定申告で対応します。

本人の所得の見積額と確定額の差が原因で訂正が必要な場合は、人事担当者でも把握できるため訂正依頼をしてくれる可能性がありますが、例えば年末調整書類の提出後に配偶者の所得が見積額より増えて配偶者控除の対象外になる場合は人事担当者では気付けません。従業員側から訂正を申し出る必要があるので早めに人事担当者に連絡しましょう。

ボーナスから天引きされた税金が年末調整で戻ってくる可能性があるのは、例えば次のようなケースです。

ボーナスから引かれる源泉徴収税額は、ボーナス支給月の前月の給与額を使って計算する仕組みです。残業が多かったなどの理由で前月の給与が普段より多いと、ボーナスから引かれる源泉徴収税額が高くなってしまうことがあり、払い過ぎた税金が年末調整で戻ってくる場合があります。

また所得控除の対象になる扶養家族が年の途中に増えた際、「給与所得者の扶養控除等の(異動)申告書」を提出すると、扶養家族の人数が増えて源泉徴収税額が減ることがありますが、減るのは書類提出以降に支給される給与やボーナスからです。

それ以前に支給された給与やボーナスから引かれた源泉徴収税額は、変更前の少ない扶養親族数をもとに計算された高い税額のままになってしまい、払い過ぎた税金が年末調整で戻ってくる場合があります。

ボーナスから天引きされた税金が少なかったために、年末調整で戻ってくる還付金が減る可能性や税金を追加徴収される可能性があるのは、例えば次のようなケースです。

ボーナス支給月の前月の給与が普段より少ないと、ボーナスから引かれる源泉徴収税額が低くなることがあり、年末調整によって税金が追加で徴収される場合があります。

また所得控除の対象になる扶養家族が年の途中に減った際、「給与所得者の扶養控除等の(異動)申告書」を提出すると、扶養家族の人数が減って源泉徴収税額が増えることがありますが、増えるのは書類提出以降に支給される給与や賞与からです。

それ以前に支給された給与やボーナスから天引きされた源泉徴収税額は、変更前の多い扶養親族数をもとに計算された低い税額のままになってしまい、不足分が年末調整で追加徴収される場合があります。

ボーナスから引かれた税金が年末調整でいくら戻ってくるのか、また、ボーナスによって年末調整で追加徴収が発生しそうな場合いくらぐらい税金をもっていかれるのか、気になるところですよね。

年末調整の還付金・追加徴収の金額を自動で計算できるツールを作成したので、よかったらぜひご活用ください。

ボーナスを含めた今年の年収を入力することで還付金の金額・追加徴収の金額を簡単にチェックすることが可能です。

また、年末調整の還付金について他にも疑問がある方は、以下の記事もおすすめです。ぜひ併せてご覧ください。