所得税を間違えて申告してしまったらどうなるの?

この記事では、確定申告で誤った内容を申告をしてしまった時の対処法や、ペナルティについて詳しく解説していきます。[続きを読む]

競馬や懸賞で高額の儲けがでると「一時所得」として確定申告が必要になることがあります。この記事では一時所得と確定申告について、税理士事務所の代表を務めている杉谷大輔さんに解説していただきます。

一時所得は、「思いがけない幸運によって労せず何かを得たときの所得」と理解すると分かりやすいです。「思いがけない幸運によって労せず何かを得ること」を「棚からぼた餅」と言いますが、これをもって一時所得のことを「棚ぼた所得」と呼ぶ人もいます。

「棚ぼた所得」という意味では、たとえば次のようなものが一時所得に分類されます。

なお、「棚ぼた」の典型例である宝くじの当選金やサッカーくじ(toto)の当選金は、個別の法律で「所得税を課さない」とされているため、一時所得にも含まれません。

また、「思いがけない幸運」によるものでなくても、「労せず何かを得たときの所得」のうち臨時的な性格が強いものは一時所得に分類されます。たとえば次のようなものが一時所得に分類されます。

上述した一時所得の性格(棚ぼた、臨時的)を鑑みて、一時所得の金額の計算は下記のステップで行います。

②から④の計算ステップは他の所得(たとえば雑所得)には見られないものですが、これらの計算ステップがある理由(所得税法の考え方)は、それぞれ次のとおりです。

たとえば、一時所得に分類される収入が商店街の福引で得た商品券10万円分のみであれば、10万円から50万円を引くとマイナスになりますから、④のステップに進むまでもなく、一時所得の金額は0円となって、一時所得の金額の計算は終了します(マイナス分は切り捨てられます)。

一般的な会社員の方(給与収入額が2,000万円以下かつ1社で勤務)や、一般的な年金生活者の方(公的年金収入額が400万円以下で全て源泉徴収済み)の場合、「給与所得」や「公的年金に係る雑所得」以外の所得金額が20万円以下であれば確定申告は不要です。

たとえば、一般的な会社員のAさんが、インターネット上の懸賞で90万円をもらったとします。この収入がいくらの一時所得になるのか、先ほどの計算ルールに照らして計算してみましょう。

この場合、収入金額は90万円、収入を得るために直接要した金額の額は0円、特別控除額は50万円ですから、下記の通りに計算してAさんの一時所得は20万円です。

他に雑所得などがなければ、Aさんはその一時所得について確定申告する必要はありません。もっとも、住民税には「20万円以下であれば申告不要」というルールがありません※から、Aさんは住民税についてのみ申告を行う必要があります。

※[収入金額 - 収入を得るために直接要した金額 -特別控除額50万] ÷ 2の計算が+になる場合(一時所得が1円でもある場合)は例え20万以下でも住民税の申告が必要です。

一時所得には50万円の特別控除額があります。したがって、収入金額から収入を得るために直接要した金額を引いた金額が50万円以下であれば一時所得の金額は0円となりますから、これに対する確定申告も不要です。

収入金額から収入を得るために直接要した金額を引いた金額が50万円を超えた場合であっても、「給与所得(給与)」や「公的年金に係る雑所得(年金収入)」以外の所得金額が20万円以下であれば確定申告は不要です。したがって、他に雑所得などがなければ、一時所得に該当する所得の収入金額が90万円以下であれば確定申告は不要です。

一時所得に関する確定申告の義務があるにもかかわらずその所得を申告しなかったことが税務調査で発見されたときは、原則として「無申告加算税」などの各種ペナルティーを課されます。

多額の一時所得が発生する公営ギャンブル(競馬、競輪、競艇など)において、多額の払戻金を得たにもかかわらず確定申告を行わない人が多いことを国税当局は問題視しており、多額の払戻金を受け取った人の氏名、住所、払戻金額などの情報を国税当局が公営ギャンブルの事業者から受ける仕組みも既に構築されています。

近年、競馬の払戻金を巡っての裁判が世間に大きく報道されたこともあり、「競馬(をはじめとする公営ギャンブル)の払戻金は確定申告が必要」ということは広く世間に認識されているでしょうから、税務調査で「確定申告が必要だとは知らなかった」と主張しても通用しない可能性が高いと思われます。

一時所得についての申告が必要なった時、確定申告書にどのような記入が必要になるのか解説してきます。

今回は山田さん(50歳独身)の2020年のモデルケースを想定し、実際の作成手順をお伝えしていきます。山田さんの2020年の収入等は次のとおりだとします。

なおこの記事では確定申告書Aの図例を使っていますが、一時所得についての記入方法は確定申告書Bを用いても同様です。確定申告書の様式は現在Bをベースにしたものに一本化されていますが、書き方自体は変わりませんのでそのままご覧ください。

確定申告書は第一表、第二表のセットになっています。まず、第一表の書き方の手順は次のとおりです。

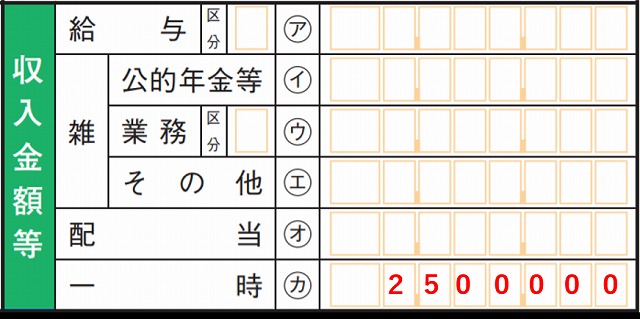

「収入金額等」のエリアには前年の収入を記入します。モデルケースの山田さんの2020年の収入は競馬の払い戻し金(一時所得)のみなので「一時」の欄に金額を記入します。

ここで記入する金額は、収入金額からその収入を得るために直接要した金額を引き、さらに50万円の特別控除額を控除したあとの金額です。

山田さんの場合、払戻金500万円からその払戻金を得た馬券の購入代200万円を引き、そこから50万円を控除した金額、すなわち「2,500,000」と記入します。なお、外れ馬券の購入代は所得計算では使用しません。

一時所得の他に収入がある方は全てここに記入しましょう。例えば給料などを得ている方は「給与」の欄に、年金などを受け取っている方は「雑 公的年金等」の欄に収入の金額を記入する必要があります。

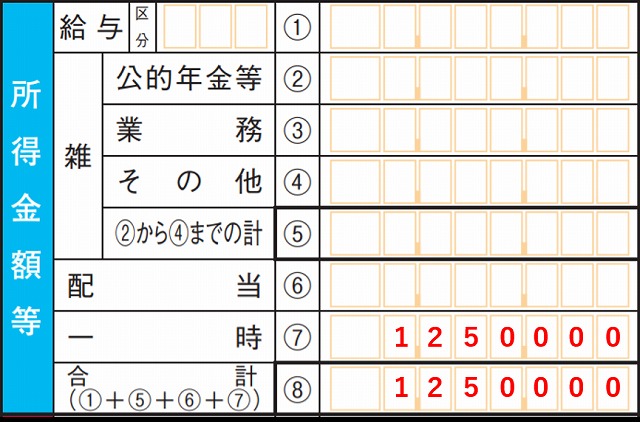

「所得金額」のエリアでは、前年の所得とその合計を記入します。山田さんの場合は競馬の収入のみなので記入するのは「総合譲渡・一時」の欄と「合計」の欄だけです(図では「一時」になっていますが、「総合譲渡・一時」の欄をご利用ください)。

「総合譲渡・一時」の欄に記入する金額は、「収入金額等」のエリアで記載した金額の2分の1です。山田さんだと、250万円の2分の1、すなわち「1,250,000」と記入します。

「合計」の欄に記入する金額は、この水色のエリアに記入した全ての所得の合計額です。山田さんは一時所得しかありませんので、この欄にも「1,250,000」と記入します。

先ほどの「収入金額等」のエリアで一時所得以外の収入を記入した方はその金額から経費や給与所得控除を引いた所得の金額を記入します。

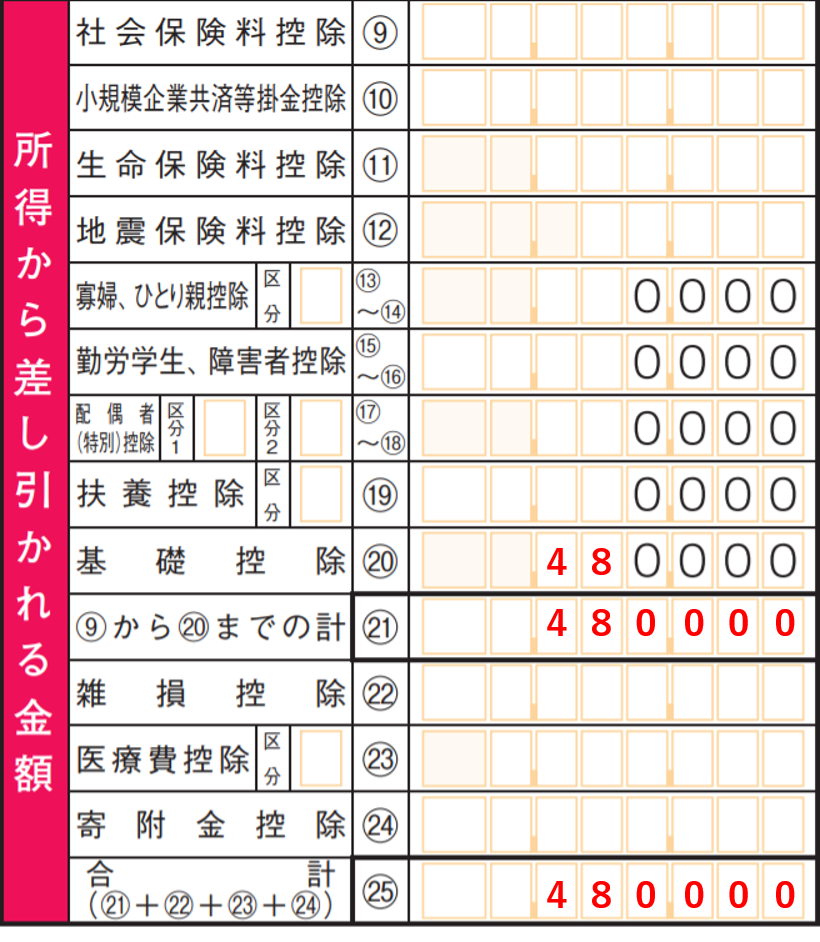

「所得から差し引かれる金額」のエリアでは利用する控除の金額を書き出して合計します。

モデルケースの山田さんの場合利用できる控除は基礎控除のみなので、「基礎控除」の欄、「⑨から⑳までの計」の欄、及び「合計」欄に数字を記入します。

なお、基礎控除の金額は、納税者の所得金額の合計額が2,400万円以下であれば48万円ですが、所得金額の合計額が2,400万円を超えると段階的に縮減し、2,500万円超では0円になります。山田さんの所得金額の合計額は125万円ですから、「基礎控除」の欄には「480,000」と記入します。

山田さんは他に所得控除額がありませんので、「⑨から⑳までの計」の欄と「合計」欄には、同じく「480,000」と記入します。

配偶者控除や扶養控除など、基礎控除の他にも利用できる控除がある方は全て記入するようにしましょう。

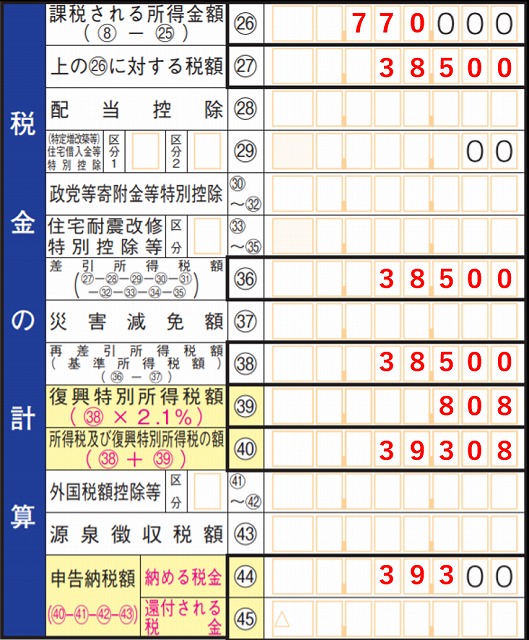

山田さんの場合、「税金の計算」のエリアは以下のような記載になります。

一つ一つ記載のルールを確認していきましょう。

「課税される所得金額」の欄に記入する金額は、エリアCで計算した所得金額からエリアDで計算した所得控除額を控除した金額です。山田さんの場合は、125万円から48万円を引いた「770,000」と記入します。

所得税額は速算表を使って計算するのが一般的ですが、所得金額が195万円未満の場合の税額は「所得金額×5%」とシンプルなので、速算表を使わずとも計算できます。山田さんの場合は、77万円に5%を乗じた金額、すなわち「38,500」を「上の㉚に対する税額」の欄に記入します。

「差引所得税額」と「再差引所得税額」の欄に「上の㉚に対する税額」と違う数字が入るのは、各種税額控除や災害減免額がある場合のみです。山田さんにはどちらもありませんので、これらの欄にはそれぞれ「38,500」と記入します。

「復興特別所得税額」は、「再差引所得税額」の欄の2.1%の金額、すなわち「808」と記入します(この時点で100円未満切り捨てをしないようにしてください)。

「所得税及び復興特別所得税の額」の欄は、「再差引所得税額」と「復興特別所得税額」の合計額、すなわち「39,308」と記入します。

「申告納税額・納める税金」の欄に記入する金額は、源泉徴収税額がなければ「所得税及び復興特別所得税の額」の欄の金額を100円未満切り捨てにした金額です。山田さんには源泉徴収税額がありませんので、「39,300」と記入します。

一時所得に分類される収入を受ける際に、その一部が源泉徴収されることは通常では想定されません。また、仮に山田さんが競馬の払戻金以外の収入(たとえば給与収入)も稼得していた場合、適用される税率は一時所得と給与所得を合算した金額で判断されます。

モデルケースでは競馬以外の収入がないケースを扱いましたが、お給料等、競馬以外の収入がある場合は記入箇所も増えます。

その他、モデルケースに当てはまらない部分での記入方法などは下記の記事を参考にしていただければと思います。

次に、第二表の書き方をお伝えします。山田さんの場合、記入が必要な個所は以下の通りです。

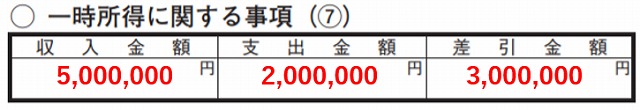

一時所得に関する事項の欄に、収入金額、支出金額、差引金額をそれぞれ記入します。ここでいう「収入金額」は競馬の払戻金、「支出金額」は払戻金を得たレースの馬券購入代。「差引金額」は「収入金額」と「支出金額」の差額です。

山田さんの場合は、「収入金額」には「5,000,000」、「支出金額」には「2,000,000」、「差引金額」には「3,000,000」とそれぞれ記入します。なお、図には入っていませんが「所得の種類」には「一時」と書けばOKです。

今回は一時所得のみ・控除なしのケースについての書き方を説明しましたが、第二表はこのほか、下記のような記入が必要になるケースがあります。

これらの欄の記入方法については以下の記事で解説していますので是非ご覧ください。

以上で第二表が完成しました。

ここまで、手書きで確定申告書を作成する方法をお伝えしましたが、確定申告書はPCやスマホを使ってオンラインで作成することも可能です。

国税庁HPから「確定申告書作成コーナー」にアクセスし、表示される質問に答えていくだけで申告書が完成します。こちらを利用すると税金の計算や控除額の計算を自動で行ってくれるためミスが少なく便利です。

一時所得についてはここまで説明した項目に加えて以下3点を入力します。

確定申告書作成コーナーを利用して申告書を作成した場合はオンラインでの提出も可能です。

確定申告書の用意ができたら、本人確認書類と各種控除の証明書を添付し、確定申告期限(例年3月15日)までにお住まいの地域の税務署に提出します。提出は税務署の窓口でも行えますが、郵送やオンライン(e-Tax)でも可能です。

一時所得特有の添付書類はありませんので、モデルケースの山田さんは馬券の払戻金について何か添付書類を用意する必要はなく、本人確認書類のコピーだけ添付すればOKです。

主婦(給与収入や雑収入が無い方)が一時所得に分類される収入を得た場合、確定申告は必要でしょうか。

収入金額から収入を得るために直接要した金額を引いた金額が146万円を上回ったときは、確定申告が必要です。たとえば、デパートの福引で148万円分の商品券を得た場合、一時所得の収入金額は98万円(50万円特別控除後)、一時所得の金額は49万円(98万円の2分の1)です。

所得金額が基礎控除額(48万円)より大きい場合は確定申告が必要であるところ、一時所得(49万円)は基礎控除額を上回るため、この方は確定申告が必要となります。

なお、妻(夫)の所得金額が48万円を超えると、夫(妻)は配偶者控除を受けることができなくなります。配偶者控除の適用を受けることができない場合は夫(妻)の所得税額が増えることになる点、また夫(妻)の勤務先における年末調整の際にその旨の申告が必要である点、それぞれご留意ください。

年金に代えて一時金を受領した場合でも確定申告が必要です。一時金は一時所得に分類されます。

一時金を受領した場合の確定申告義務の判定、申告書の書き方、及び必要な添付書類は、その他の一時所得に分類される収入を受けた時と同じです。

「亡くなった夫の国民年金の未支給分を妻である自分が受け取った」というような場合、この未支給年金に対しては確定申告が必要でしょうか。

上記の場合、妻の一時所得として確定申告が必要です。未支給年金を受領した場合の確定申告義務の判定、申告書の書き方、及び必要な添付書類は、その他の一時所得に分類される収入を受けた時と同じです。

生命保険金が一時所得扱いになるケースはどのような場合でしょうか。

死亡保険金の場合、保険料の負担者と保険金の受取人が同一人物であるときは、その者が受け取る生命保険金は一時所得に分類されます。

また、満期保険金等の場合も、保険料の負担者と保険金の受取人が同一人物である場合において、保険金を一時金で受け取るときは、その者が受け取る満期保険金等は一時所得に分類されます。

なお、これらの保険金を受領した場合の確定申告義務の判定、申告書の書き方、及び必要な添付書類は、その他の一時所得に分類される収入を受けた時と同じです。