【令和5年分】確定申告書の書き方(会社員・サラリーマン向け)

2023年2月16日~3月15日に行う、令和4年分の確定申告書の書き方について、会社員・公務員・サラリーマン向けに、…[続きを読む]

国民健康保険や国民年金などを支払うと「社会保険料控除」を受けることができます。

この記事では、確定申告で社会保険料控除を受け、還付金を受けとるための手順について、確定申告書の書き方、証明書の入手方法などをわかりやすくお伝えします。

目次

まずは社会保険料控除の対象となる人や、対象となる保険の種類、計算方法などを確認しておきましょう。

確定申告では、前年に支払った社会保険料を申告することで、納税額を引き下げることができます。ここで言う「社会保険料」に含まれる保険料はいくつかの種類があり、あなたが個人事業主なのか、会社員なのかによって社会保険料の種類が異なります。

確定申告で社会保険料控除に含められる保険料は、一般的には下記の表のとおり分類されます。

| 個人事業主・フリーランス | 国民健康保険、国民年金、国民年金基金など |

|---|---|

| 会社員・公務員 | ・給与から天引きされている社会保険料・雇用保険料 ・前納した社会保険料 ・過去の社会保険料の支払い ・国民健康保険・国民年金 (給与から社会保険料が天引きされていない場合) ・家族の国民健康保険・国民年金 など |

| 年金生活者 | 介護保険料、後期高齢者医療保険料など |

上の表の分類はあくまで一般的な例です。例えば会社員の方で後期高齢者医療保険などを支払っている人は、その支払いももちろん社会保険料控除の対象となります。

また、会社員や公務員の皆さんは年末調整を受けているかと思いますが、年末調整で社会保険料控除を受けていても、確定申告書に社会保険料控除の金額を記入する必要があります。また、年末調整では天引き分の社会保険料については申告不要ですが確定申告では天引き分も申告が必要なので気を付けましょう。記入方法については後ほど解説します。

なお、当然ですが「確定申告の前年に社会保険料を支払っていない人」は社会保険料控除を申請することができません。具体的には以下のようなケースが考えられます。

社会保険料控除の控除額の計算方法はいたって単純で「前年中に支払った社会保険料の金額の総額」が控除額となります。控除の上限もないので、純粋に「支払額=控除額」と考えてOKです。

確定申告で社会保険料控除を受けるには、確定申告書にご自身の収入等に加え、前年の社会保険料の支払額を記入して税務署に提出する必要があります。

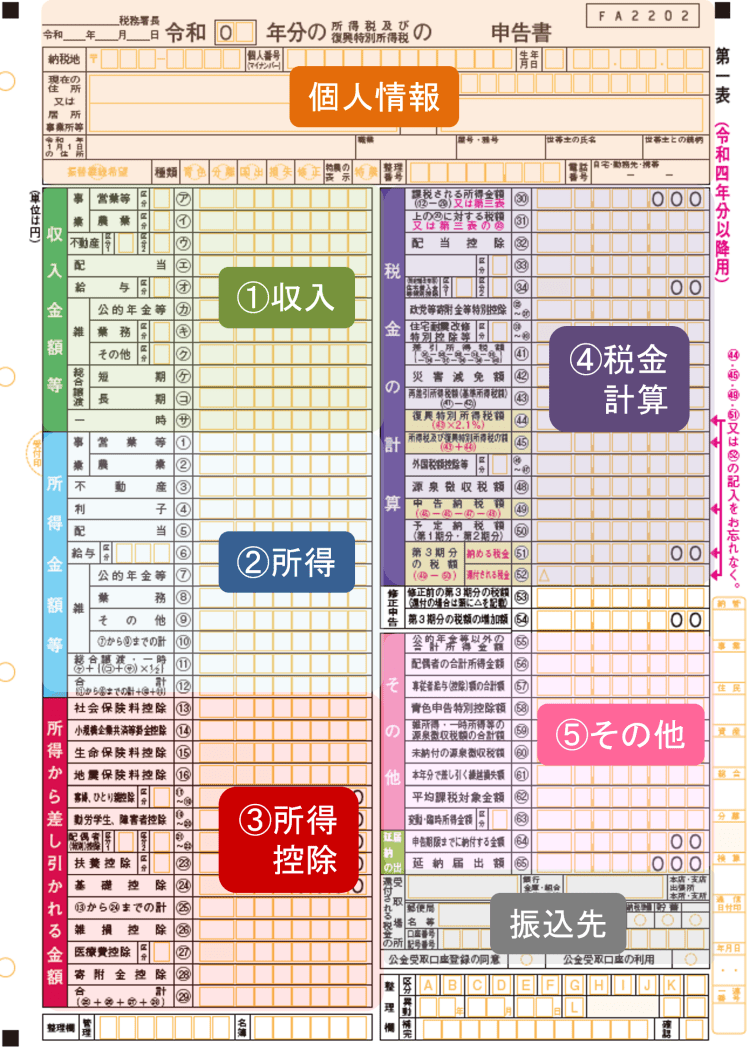

確定申告書は第一表と第二表のセットになっていて、第一表は以下のようにいくつかのエリアに分かれています。

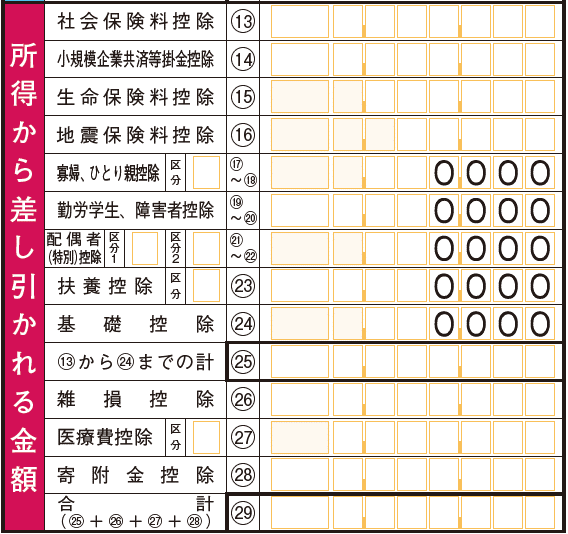

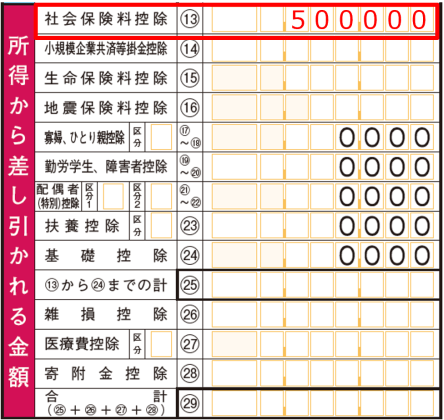

社会保険料控除を受けるには「所得から差し引かれる金額」エリアの「⑬社会保険料控除」欄に前年中に支払った社会保険料の金額の合計額を記入する必要があります。

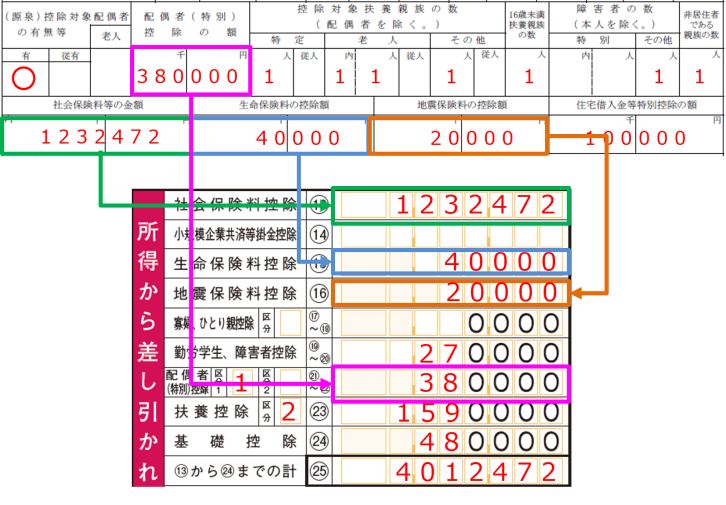

会社員や公務員の方で源泉徴収票に社会保険料の金額の記載がある方は、源泉徴収票の「社会保険料等の金額」欄の金額をここに記入してください(下図の緑色の枠部分)。

個人事業主やフリーランスの方の場合、国民年金の支払金額は日本年金機構から送付される「社会保険料(国民年金保険)控除証明書」というハガキで金額を確認します。

国民健康保険は自治体から証明書が送付されている場合はその証明書の金額を記入します。証明書が手元にない方は領収書や預金通帳から支払額を確認してください。なお領収書を紛失してしまった場合、お住いの市区町村に問い合わせれば前年中に支払った金額を教えてもらうことができます。

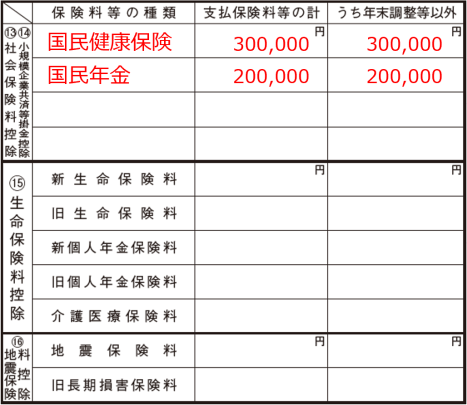

たとえば、次のモデルケースの記載例をあげてみます。

[前年中に支払った国民健康保険料30万円] と[前年中に支払った国民年金保険料20万円]の合計金額50万を「1⑬社会保険料控除」欄に記入します。

「所得から差し引かれる金額」エリアには他にも、全員が利用できる基礎控除(48万円)、医療費控除などの記入欄がありますので利用する控除の欄に控除額を記載し、㉕㉙に控除の合計額を記入しましょう。

この他のエリアについての記載方法は以下の記事で詳しく解説しています。ご自身の収入や所得の記載方法に不安がある方や税金の計算方法が分からない方はぜひ併せてご覧ください。

確定申告書第二表には第一表に記入した内容の詳細を記入します。社会保険料控除については、第二表の右上にあるエリアの「社会保険料控除」の欄に支払い金額などを記入します。

社会保険料の種類を記入します。源泉徴収票の「社会保険料等の金額」欄に金額が記載されている人は、ここに「源泉徴収分」とだけ記入しましょう。

その社会保険料の、前年中の支払金額の合計額を記入します。

「支払保険料等の計」に記入した金額のうち、年末調整や公的年金等の源泉徴収で控除を受けていない金額を記入します。

年末調整で社会保険料控除を受けていない人はこの欄に「支払保険料等の計」の金額と同額を記入します。年末調整などで控除を受けている人はこの欄は空欄でOKです。

支払っている社会保険料の種類が多くこの欄に書ききれない場合、欄の真ん中に線を書き足して、1つの欄を2つに分割して記入してください。

ここまで確定申告書を手書きで作成する場合の記入方法をお伝えしましたが、確定申告書はPC・スマホを使ったオンライン入力でも作成できます。

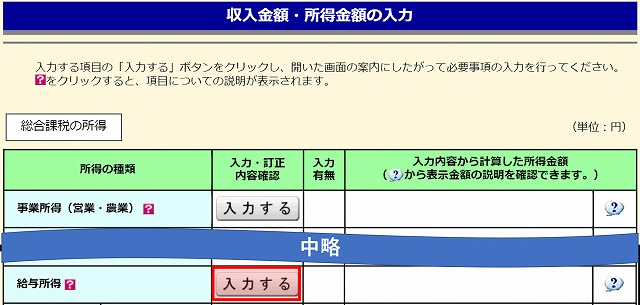

国税庁HPの「確定申告書作成コーナー」にアクセスし、表示される質問に答えていくと確定申告書が完成します。

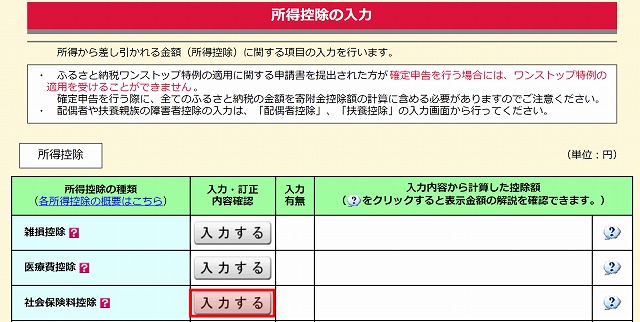

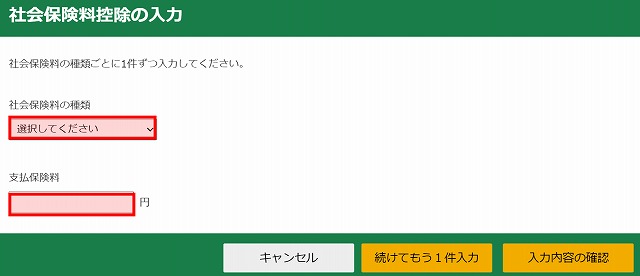

社会保険料控除については「所得控除の入力」の画面で前年に支払った社会保険料を入力しましょう。

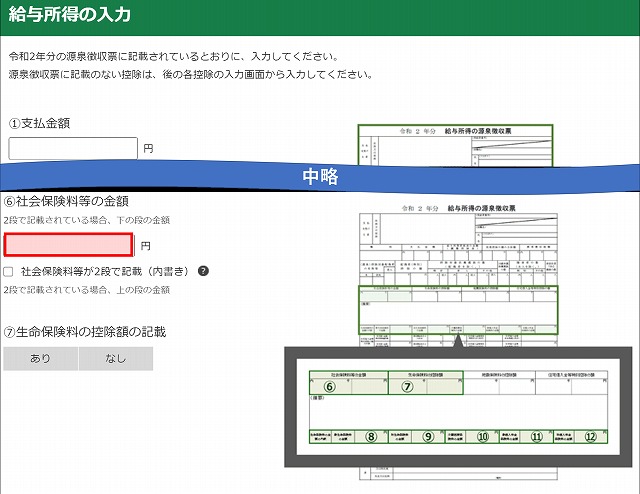

会社員の場合は「給与所得の入力」画面で源泉徴収票の「社会保険料等の金額」をそのまま入力し、天引きされた社会保険料以外にも社会保険料を支払っている場合は「所得控除の入力」画面で追加の入力をします。

社会保険料控除を受けようとする人は、確定申告で控除証明書などの添付書類が必要となる場合があります。控除証明書の名称や入手方法、添付方法などは下記の表を参考にしてください。

| 保険の種類 | 添付 | 証明書の名称 | 入手方法 | 原本orコピー | 添付方法 |

|---|---|---|---|---|---|

| 健康保険・厚生年金・雇用保険 | 不要 | - | - | - | - |

| 国民健康保険 | 不要 | - | - | - | - |

| 国民年金 | 必要 | 社会保険料(国民年金保険料)控除証明書 | 10月~11月頃に郵送される | 原本 | 「添付書類台紙」に貼って提出 |

| 国民年金基金 | 必要 | 社会保険料控除証明書 | 10月~11月頃に郵送される | 原本 | 「添付書類台紙」に貼って提出 |

| 介護保険料 | 不要 | - | - | - | - |

| 後期高齢者医療保険 | 不要 | - | - | - | - |

上記の表の通り、添付書類が必要となるのは「国民年金」「国民年金基金」のみです。なお、年末調整で国民年金や国民年金基金の控除を受けている場合は添付書類は不要となります。

e-Taxで電子申告をする場合、添付書類はどのように提出したらよいのでしょうか? 対応方法は以下の3通りがあります。

e-Taxで電子申告を終えた後、メッセージボックスに「受付結果の通知」が届きます。そこから「申告書等送信票(兼送付書)」を印刷して、添付書類と共に所轄の税務署に郵送します。

e-Taxで電子申告を行った場合、書面での提出に代えてイメージデータ(PDF形式)で提出することができます。操作方法については下記のe-Taxサイトで確認してください。

e-Tax:よくある質問「申告等データを送信する際に、併せて「添付書類のイメージデータ」を送信したいのですが、どうすればいいですか。」

e-Taxで電子申告を行う場合、社会保険料控除の証明書の記載内容を入力して申告することで添付書類の提出を省略することができます。

国税庁の「確定申告書等作成コーナー」を利用して確定申告書を作成する場合、申告書の作成手順に従って添付を省略する控除証明書の記載内容を入力していきます。e-Taxソフトを利用する場合は「社会保険料等に係る控除証明書等の記載事項」という書類を作成し、確定申告書を一緒に送信します。

ただし、添付書類を省略した場合も、控除証明書を5年間保存しておく義務があります。捨ててしまわないよう注意しましょう。

確定申告書が完成し、添付書類の準備も終わったら確定申告書を税務署に提出します。お住まいの地域の税務署に書類を持参して提出するほか、郵送・オンラインでも提出できます。

確定申告書の提出方法については下記記事で詳しく解説していますので、そちらを参考にしてください。

確定申告での還付金がいつ頃支払われるかですが、税務署の事務処理の状況によるためケースバイケースなのですが、大体、確定申告後1か月~2か月程度で指定の口座に振り込まれるものと考えてください。

確定申告のシーズンは税務署も繁忙期となるため、還付金の振り込みが遅れることも予想されます。還付申告は1月1日から確定申告書を提出することができるため、本来の確定申告期間(毎年2月16日~3月15日)より前に確定申告を済ませた方が早く還付金を受け取ることができる可能性があります。