特定扶養控除(特定扶養親族)とは?控除額、年末調整の方法

特定扶養親族とは、19歳から22歳までの扶養している子供のことです。この年齢の子供は控除額が高くなります。いくら節税…[続きを読む]

自民党・公明党・国民民主党の合意により、2024年11月20日、103万円の壁の引き上げが正式に決定されました。

その後、自民・公明と国民民主の協議は決裂し、自民・公明の与党は、当初、123万円への引き上げを予定していましたが、最終的に、160万円への引き上げ案を国会に提出し、国会で可決されました。

壁を引き上げるのはいつからか? 壁の金額はいくらになるのか? いくら減税されるのか? など、最新情報をわかっている範囲で解説します。

目次

「年収103万円の壁」は所得税のボーダーラインです。103万円の壁には、実は、2種類の壁があります。

103万円の壁を超えると(年収103万円を超えると)

という影響が出ます。

103万円の壁を超えると「所得税がかかる」ことを気にされている方が多いですが、実は、影響は少ないです。

103万円を超えても、年収が低いうちは所得税の税率は5%です。仮に年収104万円になっても、かかる所得税は500円です(他に住民税が10%かかります)。500円を引いても収入は増えたのですから、そこまで大きな問題ではないでしょう。

「税金の扶養から外れる」という壁の影響が非常に大きいです。

学生アルバイトで親の扶養に入っている場合、バイトの年収が103万円を超えると、親の扶養から外れます。親が扶養控除を受けられなくなり、税金が数万円から十数万円の範囲で増えてしまいます。

扶養控除を受けたときと受けないときで税金がどれだけ変わるかを、年収別にシミュレーションした結果をあげておきます。

| 年収 | 扶養控除なし のときの税金 |

扶養控除あり のときの税金 |

差額 |

|---|---|---|---|

| 300万円 | 111,400円 | 25,200円 | 86,200円 |

| 400万円 | 200,300円 | 114,200円 | 86,100円 |

| 500万円 | 303,700円 | 215,100円 | 88,600円 |

| 600万円 | 430,300円 | 322,000円 | 108,300円 |

| 700万円 | 565,800円 | 456,500円 | 109,300円 |

| 800万円 | 801,200円 | 627,500円 | 173,700円 |

| 900万円 | 1,073,400円 | 899,800円 | 173,600円 |

| 1000万円 | 1,358,600円 | 1,184,900円 | 173,700円 |

扶養控除を受けられないと、年収が低い場合でも、税金が8万円以上アップします。年収が高い場合には、税金が17万円以上もアップします。

19~22歳の特定扶養控除による減税額については、こちらの記事で詳しく説明しています。

なお、夫婦の場合は、配偶者の年収が103万円を超えても特に影響はありません。

「103万円の壁の引き上げ」の目的の一つは、「働き控え」をなくすことです。

年収103万円以下に抑えるために、勤務時間を少なくして「働き控え」をするケースが多くあります。特に学生アルバイトでよく見かけます。

近年は人手不足が深刻化していますが、学生はもっと働きたいのに働けない、企業側はもっと働いて欲しいのに働いてもらえない、という矛盾が発生しています。

「年収103万円の壁」(扶養控除に関する壁)を引き上げることで、「働き控え」をなくし、人手不足を解消します。

「103万円の壁の引き上げ」のもう一つの目的は、「隠れ増税」をなくすことです。

「103万円の壁」ができたのは1995年のことですが、それから約30年間で、最低賃金が大きくあがりました。

1995年の最低賃金の全国平均は611円でしたが、2024年10月時点では1,055円です。なんと、1.73倍に上がったのです。

にもかかわらず、「103万円の壁」(所得税がかかる壁)は同じままでしたので、実質増税となっています。

賃金(給料)だけ上がっているのであれば良いのですが、インフレで物価も上がっていますので、実質賃金はマイナスとなっています。それで、税金だけとられるようになったのですから、「隠れ増税」といえるでしょう。

今まで、国と地方自治体は国民・住民から税金をとりすぎていたのですから、103万円の壁の引き上げは当然といえます。

103万円の壁の引き上げは、2025年12月から実施される予定です(改正所得税法は2025年12月から施行されます)。

2025年3月4日、「160万円への引き上げ」が衆議院で可決され、3月31日に参議院で可決されました。

企業の経理の負担を減らすために、源泉徴収での減税は行わず、2025年の年末調整で行います。

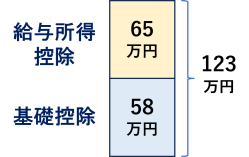

「103万円の壁」→「160万円の壁」への引き上げですが、引き上げ内容は次の2つです。

給与所得控除の最低ライン55万円→65万円の引き上げについては、2025年は所得税のみ、2026年以降は所得税と住民税の両方になる予定です。

なぜかというと、住民税は前年の所得に対して税金をかけるからです。2025年の住民税は2024年の所得に対してかかるものですので、そのままです。2026年の住民税は2025年の所得に対してかけますので、引き上げられます。

2025年から、大学生など(19~22歳)向けに、新たに、「特定親族特別控除」が創設されます。実質的に、親の税金負担が増えない年収の壁は、2025年から150万円に引き上げます。

2024年までは、学生のアルバイト収入が103万円を超えると親の扶養から外れて、扶養控除を受けられなくなりました。年収の基準が150万円に引き上げると、学生がもっとアルバイトをしやすくなります。

国民民主党は、「103万円の壁」を「178万円の壁」に引き上げる提案をしました。

一方、自民・公明の与党は、「178万円の壁」に引き上げると国税・地方税合わせて約7.6兆円の減収となるため、「123万円の壁」を持ち出しました。

結局、両党の協議は折り合わず、自民・公明の与党は最終的に「160万円の壁」を提案しました。

具体的には「基礎控除」を最大47万円引き上げ、給与所得控除の最低ラインを55万円から65万円に引き上げます。

それぞれの控除の詳細な解説は「給与所得控除・基礎控除とは?」をご覧ください。

年収「160万円の壁」の案は、非常に複雑であり、全員が年収「160万円の壁」の恩恵を受けるわけではありません。

主な特徴だけ簡単にいうと、次のようになります。

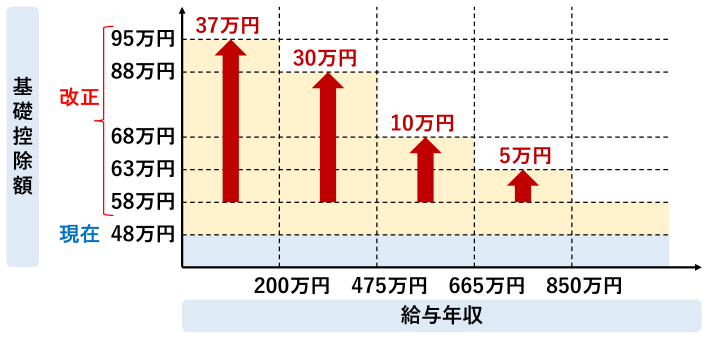

年収によって、次のように5種類の基礎控除額があります。

| 給与年収 ()内は所得 |

基礎控除額 | 従来の与党案からの 上乗せ幅 |

|---|---|---|

| 200.4万円未満 (132万円以下) |

95万円 | 37万円 |

| 200.4万円以上~475.2万円未満 (132万円超~336万円以下) |

88万円 | 30万円 |

| 475.2万円以上~約665.6万円以下(※) (336万円超~489万円以下) |

68万円 | 10万円 |

| 約665.6万円超~850万円以下 (489万円超~655万円以下) |

63万円 | 5万円 |

| 850万円超~ (655万円超~) |

58万円 | 0 |

※正確には、6,655,556円以下

年収によって基礎控除額が異なりますので、かなり複雑な状況になります(下図参照)。

年収200万円未満の人は、ずっと基礎控除額が95万円になるのに対して、年収200万円を超える人は、2年間だけの期間限定の引き上げであり、しかも、引き上げ幅も少なくなります。年収850万を超える人は、従来の案の58万円(123万円の壁)と同じです。

2027年以降、改正前より控除が増える金額は、年収に応じて次のようになります。

| 年収 | 基礎控除 | 給与所得控除 | 合計 |

|---|---|---|---|

| ~162.5万円 | 47万円 | 10万円 | 57万円 |

| 162.5万円~190万円 | 47万円 | 0~10万円 | 47~57万円 |

| 190万円~200万円 | 47万円 | 0 | 47万円 |

| 200万円~ | 10万円 | 0 | 10万円 |

年収162.5万円以下の人が、合計57万円引き上げられるのに対して、

年収200万円を超えると、基礎控除が10万円あがるだけの内容になります。

自民・公明の与党は「160万円」に引き上げる提案をしましたが、国民民主党は「話にならない」として、あくまでも178万円に引き上げる案を堅持しています。

【参考】「123万円の壁引き上げの減税額」、「178万円の壁引き上げの減税額」

両党の協議は決裂しましたが、これで終わりではなく、来年に持ち越されるようです。

103万円の壁には「所得税がかかる壁」「扶養から外れる壁」の2種類があると最初に説明しました。

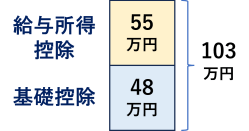

扶養の条件は、給与収入ではなく「給与所得が48万円以下」で判定します。

となりますが、給与所得控除は55万円(給与額が低い人)ですので、ちょうど年収103万円のとき、103万円-55万円=所得48万円となります。年収が103万円を超えると、所得も48万円を超えるので、「103万円の壁」と呼ばれています。

扶養から外れる壁の引き上げについては、まだ詳細は発表されていませんので不明ですが、ここも160万円にしてしまうと、扶養控除の対象となる人が一気に増えすぎてしまいますので、もともとの与党の提案である「123万円の壁」にするのではないかと予想されます。

「123万円の壁」の案では、「基礎控除」を10万円引き上げて58万円にし、「給与所得控除」を10万円引き上げて65万円にしますので、58万円+65万円=年収123万円となります。

扶養から外れる壁は「103万円の壁」→「123万円の壁」に引き上げられます。

また、大学生など19~22歳の年齢に該当する特定親族特別控除については、実質的には、「150万円の壁」に引き上げられます。

ここでは、国民民主党が提案する「178万円の壁」、衆議院で可決された「160万円の壁」の2つの壁と、それによる減税額を、年収別に紹介します。

国民民主党が選挙時から提案している案です。「178万円」の根拠は、さきほど紹介した最低賃金の増額率です。1995年から2024年まで最低賃金が約1.73倍に上がりましたので、年収の壁も、103万円×1.73≒178万円に引き上げようというわけです。

具体的には、所得税と住民税の基礎控除をそれぞれ75万円ずつ引き上げます。

※基礎控除を75万円引き上げると、厳密には、所得税のボーダーラインは、年収187.2万円となるのですが、ここでは、「178万円の壁」としておきます。

その場合の減税額はこちらのようになります。

| 給与年収 | 現在の税金負担 | 178万円の壁 での税金負担 |

減税額 |

年収に対する

減税割合 |

|---|---|---|---|---|

| 2,000,000 | 88,800 | 5,000 | 83,800 | 4.19% |

| 3,000,000 | 170,600 | 57,300 | 113,300 | 3.78% |

| 5,000,000 | 383,500 | 249,600 | 133,900 | 2.68% |

| 6,000,000 | 513,200 | 361,600 | 151,600 | 2.53% |

| 8,000,000 | 924,900 | 696,700 | 228,200 | 2.85% |

| 10,000,000 | 1,487,000 | 1,258,900 | 228,100 | 2.28% |

与党は、当初は「123万円の壁」を提案していました。「123万円」の根拠は、「食料や光熱費、家賃など生活に身近な物価が、1995年以降2割上がった」ことです。

具体的には、給与所得控除の最低ラインを10万円、基礎控除を10万円ずつ引き上げます。基礎控除の引き上げは所得税だけです。

しかし、引き上げ幅が小さいと不満の声があがっていたことから、与党は金額を修正しました。

自民・公明の与党が2月28日に国会に提出し、可決された案です。「160万円」の根拠は不明です。

具体的には、給与所得控除の最低ラインを10万円、基礎控除を最大47万円引き上げます。基礎控除の引き上げは所得税だけです。また、基礎控除を最大47万円引き上げるのは、年収200万円以下の人限定です。年収200万円超~年収850万円以下の人は2年限定で減額された金額を上乗せします。

「160万円の壁」に引き上げた場合の減税額です。

| 給与年収 | 現在の税金負担 | 160万円の壁 での税金負担 |

減税額 |

年収に対する

減税割合 |

|---|---|---|---|---|

| 2,000,000 | 88,800 | 64,800 | 24,000 | 1.20% |

| 3,000,000 | 170,600 | 150,200 | 20,400 | 0.68% |

| 5,000,000 | 383,500 | 363,100 | 20,400 | 0.41% |

| 6,000,000 | 513,200 | 492,800 | 20,400 | 0.34% |

| 8,000,000 | 924,900 | 894,200 | 30,700 | 0.38% |

| 10,000,000 | 1,487,000 | 1,466,600 | 20,400 | 0.20% |

「178万円の壁」と比較すると、圧倒的に減税額が少ないです。

その他の年収の詳しい比較は、「160万円の壁とは?減税額はいくら?178万円の壁との違い」をご覧ください。

「103万円の壁」の具体的な引き上げ方法は未定ですが、予想される内容を紹介します。

会社員・公務員など給料をもらって働いている人は、「源泉徴収」という仕組みで、毎月の給料から所得税が差し引かれています。11月までは、改正前の金額で所得税が引かれます。

2025年から壁が引き上げられますが、企業の事務負担を軽減するため、2025年の年末調整での対応となります。減税を実感できるのは、年末になってからです。

月額88,000円を超える給料をもらっている人は、いくらか源泉徴収で引かれていますが、今回の改正で、年収160万円以下であれば、全額戻ってきますので、年末調整を忘れずに確実に行いましょう。

住民税は、「特別徴収」という仕組みで、翌年に毎月の給料から差し引かれます。2025年の住民税は、2024年の収入(所得)に対してかかるものですので税額はそのままです。2026年の住民税から減税されます。

ただし、住民税は給与所得控除の最低ラインの引き上げのみですので、恩恵を得られるのは年収190万未満の人のみです。

65歳以上の人の場合、月額の年金額から社会保険料を差し引いた金額が135,000円を超えると(65歳未満の場合は、90,000円を超えたとき)、年金から所得税が差し引かれます(源泉徴収)。10月の振り込みまでは、改正前の内容で所得税が差し引かれます。

そして、12月の振り込みにおいて、改正後の金額で調整されます。12月の振り込みでは手取りが多くなります。

それ以外の人は、確定申告が必要な方のみ、確定申告をするときに減税されます。確定申告が不要な方は、もともと所得税が安いため、減税される余地は少ないでしょう。

住民税の改正は給与所得控除のみですので、年金生活者の方にはまったく恩恵がありません。

2026年に2025年分の所得に対する確定申告をするときに減税されます。それまでは所得税を払っていませんので、2026年に納税する所得税が安くなるという形で実現します。

住民税の改正は給与所得控除のみですので、フリーランス・個人事業主の方にはまったく恩恵がありません。

103万円の壁が引き上げられ、160万円の壁、または、178万円の壁になることによる減税額は、ご自身の年収や家族構成によって異なります。

実際にいくら減税されるのか、計算できるツールを用意しました。ご自由にご利用ください。

国民民主党の「178万円の壁」引き上げに対して、与党は、「財源が足りない」という理由で拒否の姿勢を示しました。所得税、住民税それぞれで約3.8兆円の財源が必要になるということです。しかし、本当に財源が足りないでしょうか?

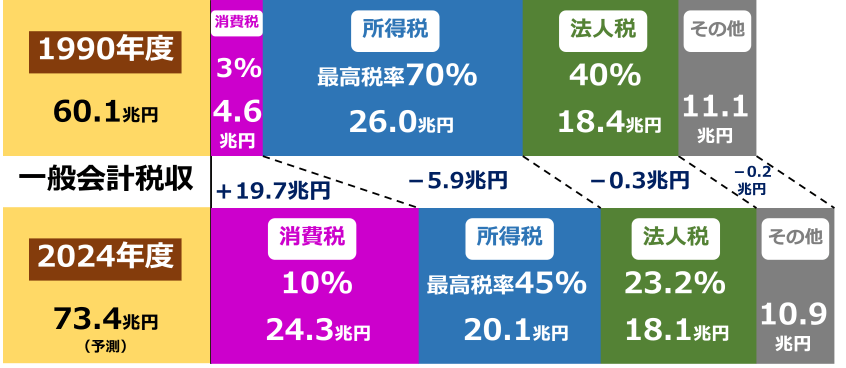

こちらは、1990年度と2024年度の国の税収の比較ですが、消費税が10%になって大きく税収が増えました。

2024年度は定額減税をしたことで、所得税が減り、もともと69.6兆円の予定でしたが、3.8兆円増えて、73.4兆円の予測となりました。

2025年は、定額減税がないため所得税が3兆円程度増えるほか、インフレ化で消費税も増えることが予想され、税収は70兆円代後半になることが予測されています。

2024年は3.8兆円予測より増えて、2025年はさらに増えるのですから財源は足りています。住民税についても、地方消費税(2.2%)の分、地方の税収は増えていますし、足りなければ、国の税収から回せばいいだけです。

財源が足りないのは、社会保障費などの支出が増えているからであり、支出を抑える必要があるでしょう。