医療費控除の計算(簡易シミュレーション)【2026年確定申告版】

医療費控除でどのくらいの還付金を受け取れるのか、簡易的に計算するツールです。支払った医療費と年収(所得)を入力するだ…[続きを読む]

年末調整を受けている会社員やアルバイトなどの方は、基本的に確定申告をする必要がありません。ただ、場合によっては年末調整を受けていても確定申告が必要になります。

この記事では、年末調整と確定申告の両方が必要になるケースはどんなケースか、両方が必要な場合はどうすればよいのか、税理士がわかりやすく解説します。

目次

年末調整と確定申告を両方しないと損をするケースは5つのパターンに分けられます。

医療費控除、寄付金控除、雑損控除などの「所得控除」や住宅ローン控除はそれぞれ、特定の条件を満たした人が申告することで税金の負担を軽くしてくれる制度です。

控除には他にも様々な種類があって、利用できる控除が多ければ多いほど税金の負担は軽くなります。

ほとんどの控除は年末調整で申告することができますが、上で挙げた5つの控除は年末調整の対象ではないため、年末調整後にご自身で確定申告を行わないと控除を利用できない(=税金を支払いすぎて損をしてしまう)という事になります。

それでは、確定申告でしか利用できない控除について、それぞれどんな場合に利用できるのか確認してみましょう。

その年に支払った医療費(ご自身または同居の家族の医療費)が10万円、または所得の5%(※)を超える場合に利用できます。

確定申告をすることによって、その医療費のうち一定の金額をその年の所得金額から控除することができます。

※所得200万(年収約300万)を超える人は医療費が10万を超えた場合に、所得200万(年収約300万)以下の人は医療費が所得金額の5%を超えた場合に医療費控除を利用できます。

その年にドラッグストアなどで購入した市販の医薬品のうち、セルフメディケーション税制対象医薬品を購入した金額が1万2千円を超えた場合に利用できます。

「セルフメディケーション税制対象医薬品」というと堅苦しいですが、バファリンやルルなど一般家庭でよく使う医薬品も含まれています。

確定申告をすることによって、その医薬品の購入代のうち一定の金額をその年の所得金額から控除することができます(10万円を超えた場合の医療費控除との選択制です)。

※2022年1月から税制対象医薬品が変更されますので(新たに税制対象となる医薬品も、税制対象から外れる医薬品もあります)、この税制の適用を受けようとする方は、「いつ医薬品を購入するか」を気に留めておいた方がよいでしょう。

次のどれかに当てはまる方は、確定申告をすることによって寄附金のうち一定の金額をその年の所得金額から控除、または所得税の額から控除する「寄附金控除」の適用を受けることができます。

ふるさと納税の場合、元々確定申告義務のない方(年末調整済の会社員など)で年間の寄附先が5自治体までであれば、「ワンストップ特例制度」の適用を受けることによって確定申告をせずに税金の控除を受けることができます(この場合は全額住民税から控除されます)。

一方、確定申告義務のある方、年間の寄附先が6自治体を超える方、ワンストップ特例制度の適用を受けることを忘れていた方は、確定申告をしないと税金の控除を受けることができないので、忘れずに確定申告をするようにしましょう(確定申告をする場合は所得税と住民税から控除されます)。

という方で、ご自身または同居の家族の持っている財産(自動車、パソコン、現金など)が無くなったり壊れたりした場合に利用できる控除です。確定申告をすることによって、その被害額のうち一定の金額をその被害を受けた年の所得金額から控除する「雑損控除」の適用を受けることができます。

適用1年目の方は、確定申告をしないと住宅ローン控除の適用を受けることができません。適用2年目以降の方は、年末調整で適用を受けることができるので確定申告は不要です。

次のケースに当てはまる方は、(主たる)勤務先が年末調整をしても確定申告をしなければなりません(確定申告を行わないと所得税法違反となります)。

複数の勤務先にお勤めの場合、メインではない勤務先(従たる勤務先)から受ける給与(源泉徴収税額表の乙欄の給与)は年末調整されません。

このように年末調整されなかった給与の収入金額が20万円を超える人は、原則として確定申告を行う必要があります。

例外として、給与収入から所得控除の合計額(雑損控除、医療費控除、寄附金控除及び基礎控除を除く。)を引いた金額が150万円以下である場合で、かつ、給与所得・退職所得以外の所得の合計額が20万円以下であれば確定申告不要です。

副業の収入から経費を引いた金額が20万円を超える人は確定申告を行う必要があります。

新型コロナウイルス感染症が流行した2020年以降、会社員の方が土日にUber Eatsの配達員として働いたり、クラウドソーシングサイトでライターなどの業務を行ったりすることも増えました。副業所得の申告漏れに対しては税務署も注目しているので、うっかり申告漏れをしないようにご注意ください。

ビットコインなどの仮想通貨の譲渡益が20万円を超える人は確定申告を行う必要があります。

気をつけたいのは、仮想通貨を現金に交換した場合だけではなく、仮想通貨を使って商品を購入した場合や、仮想通貨を他の仮想通貨に交換した場合も課税される点です。

たとえば、ビットコインをリップルに交換すると、交換した時点で譲渡益が確定し、その交換した年に課税されます。

源泉徴収なしの特定口座または一般口座にある株式の譲渡益が20万円を超える人は確定申告を行う必要があります。

源泉徴収ありの特定口座であれば、譲渡益が20万円を超えても確定申告は不要です(源泉徴収で課税関係が終了しています)。

ご自宅や相続した土地建物の譲渡益が20万円を超える人は確定申告を行う必要があります。自宅の譲渡益については特別控除などの特例もありますが、特例の適用を受けた結果納税額が0円になったとしても、確定申告は必要ですのでご注意ください(確定申告をしないと特例を受けられません)。

離婚によって元配偶者へ自宅を財産分与した方は、

につき、AがBを上回るときはその上回る部分について所得税が課税されます。そして、AからBを引いた金額が20万円を超える人は確定申告を行う必要があります。

副業をやっていたり資産の譲渡益があったりする方以外でも、次のケースに当てはまる場合は、年末調整済であっても確定申告をすることにより税金が戻ってきます(税金が戻る場合、確定申告は義務ではありません)。

なお、勤務先の行った年末調整が間違っていた(源泉徴収税額が少なすぎた)場合、勤務先は年末調整の再計算を行う義務があります。計算の間違いに気づいたときは速やかに勤務先にお知らせください。

確定申告が必要だとわかったら、年末調整を受けた後、会社が源泉徴収票を発行してくれるのを待って、確定申告を行います。

確定申告をするタイミングは、確定申告で税金が戻ってくる人と税金を払う人で異なります。

税金を払う人は、原則3月15日までに確定申告を行う必要があり、税金が戻ってくる人でも5年を超えると税金を返してもらう権利を失うので、できる限り早めに確定申告することをおすすめします。

確定申告は面倒と思われる方も多いですが、国税庁HPの「確定申告書作成コーナー」を使えば税金の知識がなくても誰でも簡単にオンラインで確定申告書を作ることができます。

簡単な申告内容であればスマホで申告書の作成から電子申告まで、確定申告の手続きをオンラインで完結させることも可能です。

繰り返しになりますが、年末調整済の方が確定申告をするためには、勤務先の発行する源泉徴収票が必要です。源泉徴収票は1月の給与明細と一緒にもらえる会社が多いでしょう。

確定申告書を郵送または税務署へ提出する場合、他に特別な準備は不要ですが、確定申告書の提出までオンラインで完結させたい場合はマイナンバーカードとマイナンバーカード読み取り対応のスマホ(もしくはICカードリーダ)を前もって準備する必要があります。

※マイナンバーカードをお持ちでない方は、税務署でIDとパスワードを発行してもらい、そのIDとパスワードで電子申告(オンライン確定申告)することも可能です。IDとパスワードの発行は税務署の開庁時間であればいつでも受け付けてもらえます。確定申告時期の税務署は混雑するので、早めに発行を受けることをおすすめします。

年末調整済の人が確定申告をする場合は、次の点に注意が必要です。

確定申告の手続きは「年末調整の修正」ではないため、確定申告書には年末調整済の項目も漏れなく記載する必要があります。

年末調整から控除額が変わらない項目であっても、確定申告書に書き忘れるとその分の控除を受けられないのでご注意ください(誤りに気づいたあとに確定申告を修正して控除を受けることは可能ですが、修正の手間がかかります)。

「源泉徴収票が見つからない」という人は意外と多いです。源泉徴収票は確定申告の基礎となる重要な書類ですから、勤務先から受け取ったらすぐに保管することをおすすめします。古いものであっても、少なくとも過去5年分は捨てずに保管しましょう。

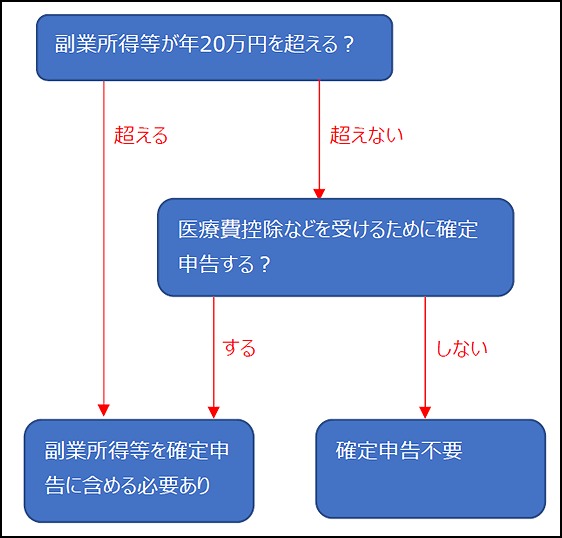

年末調整済の会社員の人は副業所得や仮想通貨の譲渡益が年20万円以下であれば確定申告は不要です。

ここで大事なのは、たとえば副業所得等が年20万円以下であっても、医療費控除を受けるなどの理由で確定申告をする場合は、副業所得等(雑所得)を含めて確定申告しなければならない点です。含めずに申告すると申告漏れとなり、所得税を追徴される可能性があります。

このことから、たとえば確定申告をすることによって受けられる医療費控除の額などが少額で、副業所得が20万円ギリギリのケースだと、あえて医療費控除を受けられる権利を放棄した方がトータルの所得税額が安くなることもあります(申告しなければ、副業所得に対して所得税は課税されません)。

①と少し重複しますが、年末調整が正しくても確定申告が間違っていると、その間違った情報を元に税金が計算される点は注意が必要です。勤務先の義務は年末調整までですから、確定申告が間違ったとしても勤務先は責任を負ってくれません。

最後に、年末調整済の会社員が確定申告書作成コーナーで申告書を作成する方法として、入力内容や注意点を解説します。

手書きで確定申告書を作成したいという方はこちらの記事で詳しく図説していますので、ぜひご利用ください。

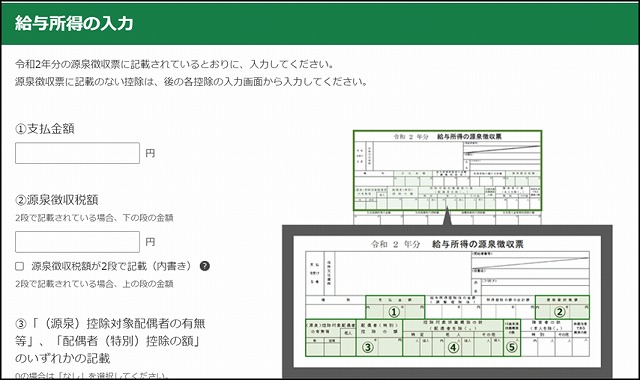

年末調整を受けている場合も、確定申告をするとなったら改めてお給料について申告する必要があります。以下の項目は確定申告の際必須で入力する項目です。

源泉徴収票に記載されている数字を間違いなく入力します。どの欄にどの数字を入力するかは、入力画面に丁寧な説明がありますので、迷うことはないでしょう(画面は令和2年のものですが、最新版も同様です)。

給与所得の入力欄で配偶者や控除対象扶養親族を「あり」とした場合は、配偶者等の氏名や生年月日などを入力します。

なお、複数の会社で働き、メインではない勤務先から年末調整未済の源泉徴収票を受けとった場合は、その源泉徴収票に記載された事項は「書面で交付された年末調整済みでない源泉徴収票の入力」の欄で入力します(メインの勤務先の入力欄とは違うので、合算値を入力しないようご注意ください)

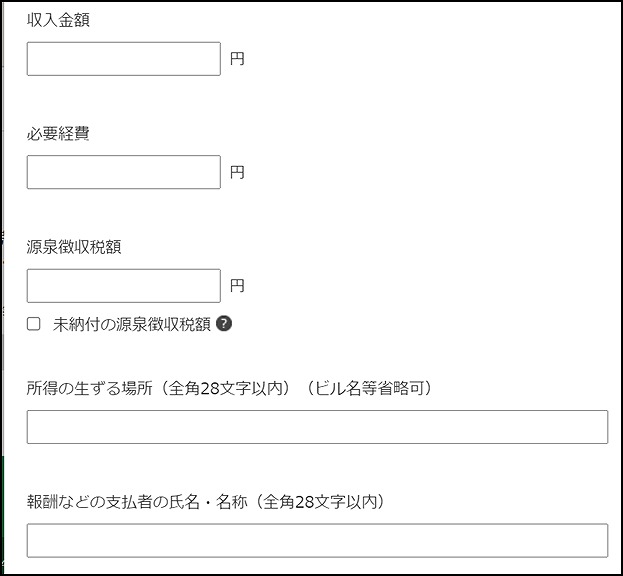

副業をしている場合、お給料に加えて副業の収入についても入力する必要があります。入力する内容は以下の通りです。

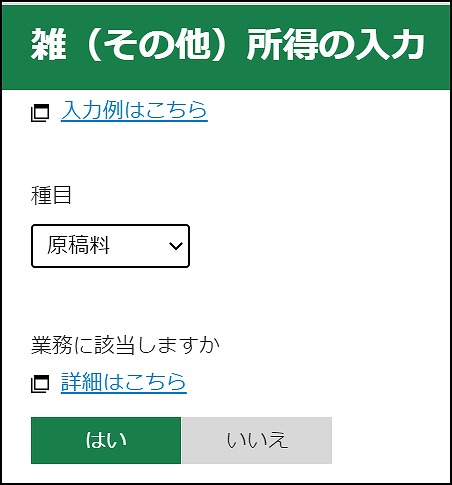

副業の所得は「雑所得」のうち「業務」で申告します(下図の一番下の「入力する」を選択)。

続いて「種目」のプルダウンから副業の種類を入力します。例えば副業でライターをしている場合、「原稿料」を選びましょう。そうすると「業務に該当しますか」という欄が出てくるので「はい」を選択しましょう(仮想通貨の譲渡益の場合、「種目」は「暗号資産」、「業務に・・・」は「いいえ」を選択します)。

続いて1年間の副業収入の金額と必要経費を入力します(所得金額はシステムで計算してくれます)。この際、源泉徴収された税額がある場合は忘れずに入力しましょう。

「所得の生ずる場所」は、原稿料であればクライアントの住所、「報酬などの支払者の氏名・名称」はクライアントの社名や個人名を入力します。

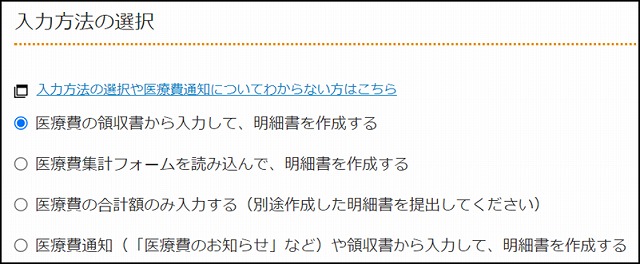

医療費控除を利用する場合は以下の内容も入力します。

医療費控除の入力は次の4つから選択できます。「明細書を作成する」方法を選択すると、明細書を提出する手間が省けて便利です。

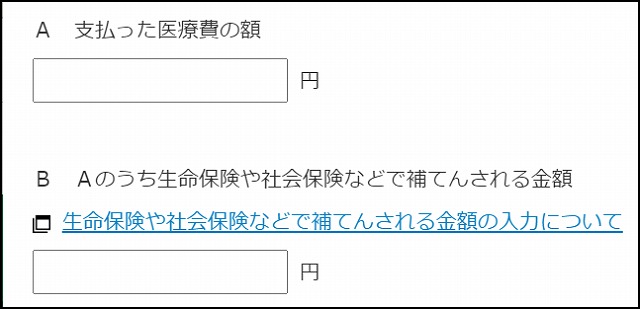

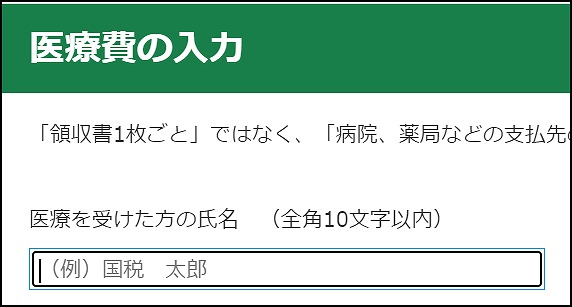

続いて実際に支払った医療費について入力していきます。

医療費控除は、本人、本人と同一生計の配偶者・親族の医療費を支払った場合にのみ適用できるため、「誰の医療費か」を入力する必要があります。

医療費控除はその年に支払った金額が対象です(クレジットカード払いの場合は、銀行引き落としの日ではなく、医療機関の窓口でカードを切った日で判定します)。また、保険で補填される金額は支払った医療費の額から控除されます。