ふるさと納税にはどんなメリットがある? 手続き方法は?

ふるさと納税をまだしたことがない方に向けて、ふるさと納税の仕組み・メリット、控除される金額、手続き方法をわかりやすく…[続きを読む]

お得な節税制度として「ふるさと納税」がありますね。このふるさと納税を含め、特定の条件を満たした「寄付」を行った方は確定申告で「寄付金控除」を利用し納税額を引き下げることができます。この記事では寄付金控除を利用する方法について詳しく解説していきます!

目次

寄附金控除は確定申告で利用できる控除のひとつです。国や地方公共団体、指定された団体などに寄付を行うと所得税・住民税の負担を軽くすることができます。

ただし、寄付をすれば自動的に控除が適用されるわけでなく、自分で確定申告をしなければなりません。まずは寄付金控除の効果や対象などを確認しておきましょう。

確定申告で節税に役立つ控除には「所得控除」と「税額控除」の2種類があります。寄附金控除は基本的には「所得控除」に該当しますが、一定の条件を満たす場合には「税額控除」を選択することもできます。

一般的には税額控除の方が節税効果が高いと言えますが、該当する方は試算してみてよりお得な方を選択しましょう。なお、以下の団体に寄付をした場合は「寄附金特別控除」の対象となり、税額控除を選択することができます。

税額控除を選択できる条件の詳細は以下の国税庁ホームページで詳細を確認してください。

国税庁:政党等寄附金特別控除制度

国税庁:認定NPO法人に寄附をしたとき

国税庁:公益社団法人等に寄附をしたとき

寄附金控除はどんな団体に寄付をしても受けられるわけではありません。寄附金控除の対象となる寄付先は以下の表を参照してください。

| 寄付金の種類 | 具体例 |

|---|---|

| 国・地方公共団体 | ・国 ・地方公共団体 |

| 指定寄附金 | ・公益社団法人 ・公益財団法人 ・その他公益を目的とする法人又は団体 |

| 特定公益増進法人に対する寄附金 | ・独立行政法人・地方独立行政法人 ・自動車安全運転センター、日本司法支援センター、日本私立学校振興、共済事業団、日本赤十字社 ・公益社団法人・公益財団法人 ・学校法人・専修学校・その他各種学校のうち一定のもの、社会福祉法人、更生保護法人など |

| 政治活動に関する寄附金 | ・政党、 ・政治資金団体 ・その他の政治団体のうち一定のもの ・一定の公職の候補者 |

| 認定NPO法人に対する寄附金 | ・認定NPO法人 |

| 特定公益信託の信託財産とするために支出した金額 | ― |

| 特定新規中小会社の株式取得に要した金額 | ― |

令和2年分の確定申告では新型コロナウイルスの影響で特例が規定されており、以下に該当する人は寄附金控除を受けることができます。

対象となるイベントなどの詳細は文化庁・スポーツ庁のホームページで確認してください。

【終了】文化庁:チケットを払い戻さず「寄附」することにより,税優遇を受けられる制度

スポーツ庁:チケットの払戻請求権の放棄を寄附金控除の対象とする税制改正

寄付金控除の金額は以下の方法で計算します。所得控除と税額控除では控除額の計算方法が異なります。

②認定NPO法人等に対する寄付金

{寄附金の支払金額―2,000円}×40%=寄附金控除額

③公益社団法人等に対する寄付金のうち一定のもの

{寄附金の支払金額―2,000円}×40%=寄附金控除額

※100円未満の端数切捨て

寄付金控除の上限額は、所得控除の場合はその年の合計所得金額の40%です。

税額控除の上限額は少し複雑です。まず、上記①~③の寄付金の支払額の上限は所得金額の40%です。さらに、①の控除額はその年分の所得税額の25%が上限となります。②・③は合計で判定しますが、こちらもその年分の所得税額の25%が上限です。

寄附金控除は確定申告をしなければ利用することができません。年末調整では控除できないので注意しましょう。

なお、寄附金控除の一種であるふるさと納税の場合、「ワンストップ特例」という制度を利用している場合は確定申告は不要となります。ワンストップ特例について詳しく知りたい方は以下の記事を参考にしていただければと思います。

ここからは確定申告で寄附金控除を利用するためにはどうしたらいいのか、詳しい方法を解説します。

まずは確定申告で寄附金控除を受けるための手順を簡単に確認しておきましょう。寄付金控除を利用する方は、確定申告書にご自身の収入などに加え、寄付金に関する以下の情報を記載します。

確定申告書に上記の情報を記入したうえで、寄付をした団体から発行される証明書を添付して税務署に提出します。これが確定申告一連の流れです。

確定申告は原則として毎年2月16日~3月15日の間に行われます。したがって寄附金控除を受ける方はその期間中に確定申告をする必要があります。ただし、確定申告の期間を過ぎても確定申告を受け付けてもらうことはできるので、申告を忘れてしまった方はなるべく早めに確定申告を済ませましょう。

なお、確定申告をすることで税金が還付になる方は、1月1日から5年間にわたって確定申告をすることが認められています。したがって還付申告をする予定の方は、寄付を行った翌年の1月1日から5年以内、つまり令和2年に寄付を行った場合は「令和3年の1月1日~令和7年12月31日」まで確定申告をすればよいということです。

寄附金控除を利用する方は、寄付をした団体から交付された「寄附金受領証明書」という書類を税務署に提出する必要があります。確定申告書に必要情報を記載する際も寄附金受領証明書を見ながら書くことになると思いますので、必ず手元に準備しておきましょう。

ただし、e-Taxで電子申告を行う方は寄附金控除の添付書類は必要ありません。その代わりにe-Tax上で寄附金受領証明書に記載されている内容を記載して税務署に提出することになります。

ここからは寄附金控除に関する部分の確定申告書の書き方を詳しく解説していきます。申告書の作成を始める際は、寄付先の団体から発行された「寄附金受領証明書」を手元に準備しておくとスムーズです。

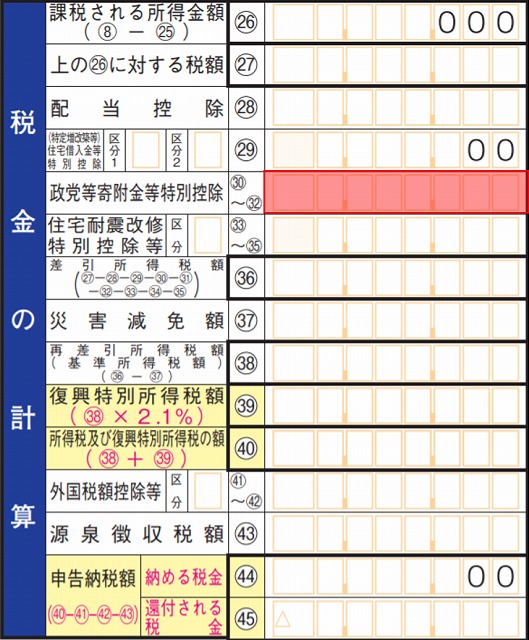

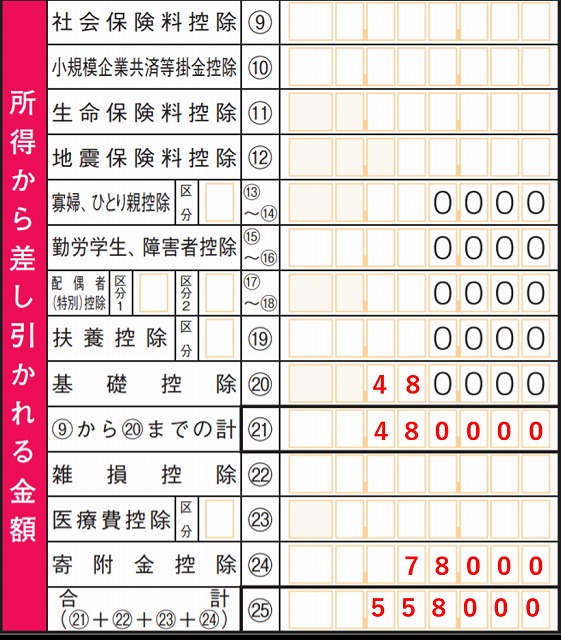

「所得から差し引かれる金額」エリアの「寄附金控除」欄(下図赤枠部分)に寄附金控除の金額を記入します。寄付金控除以外の控除も利用できる場合は全て記入して合計欄を記入します。

所得控除ではなく税額控除を利用する方は「税金の計算」エリアの「政党等寄附金等特別控除」欄(下図赤枠)に控除額を記入します。

なおこのほか、ご自身の収入や所得の金額等については共通の必須項目になっていますので記入方法に不安がある方は下記の記事をご参照ください。

第二表にはより詳細な補足情報を記入します。

「寄附金控除に関する事項」エリアのそれぞれの欄に以下の内容を記入します。

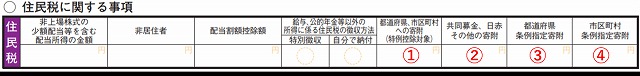

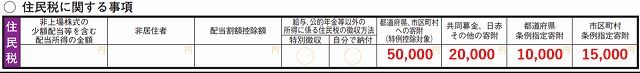

「住民税に関する事項」欄には以下の内容を記入します。

「都道府県条例指定寄附」「市区町村条例指定寄附」については、都道府県や市区町村のホームページで対象となる団体を確認してください。

モデルケースを想定して、より具体的に確定申告書の書き方を説明していきます。なお、合計所得金額は500万円と仮定します。

まずは寄附金控除額を計算します。上記のうち認定NPO法人への寄付は税額控除を利用し、それ以外は所得控除となります。

上記の金額を元に、所得控除・税額控除それぞれの控除額を計算します。

【所得控除の計算】

①合計所得金額の40%を求める

500万円×40%=200万円

②合計所得金額の40%と、寄付金支払額の比較

200万円>80,000円

③所得控除額

80,000円-2,000円=78,000円

【税額控除の計算】

(15,000円-2,000円)×40%=5,200円

これでそれぞれの控除額が計算できました。この情報を確定申告書第一表に以下のように記入します。

図例では寄付金控除に加えて全員が利用できる基礎控除48万と各合計欄にも記載してあります。医療費控除や扶養控除等、ご自身が利用できる控除は全て記入しましょう。

「寄附金控除に関する事項」エリアに以下の通り記入します。

寄附先の名称が書ききれない場合は「名古屋市、日本赤十字社ほか」などと記載してください。また、「寄附金」欄に記載する金額は所得控除を受ける寄附金の金額です。

最後に「住民税に関する事項」エリアに以下の通り記入します。

国税庁ホームページ上の「確定申告書等作成コーナー」を使えばPC・スマートフォンによるオンラインでの確定申告(e-Tax 電子申告)が可能です。

ただし、税額控除を利用する場合スマホによる申告の対象となるのは「政党等寄附金特別控除」のみです。それ以外の税額控除はスマホからは申告することができないので注意が必要です。

なお、寄附金控除で所得控除を選択した方は例外なくスマホで確定申告をすることができます。

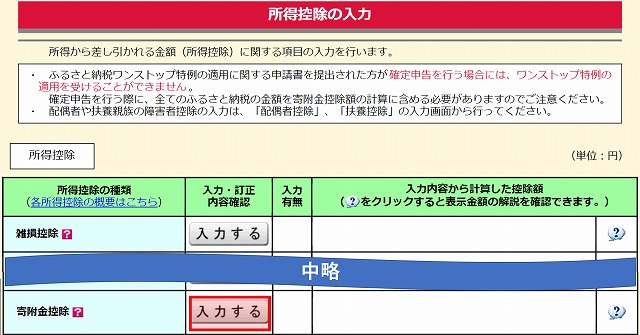

寄付金控除を受ける場合は下図の「所得控除の入力」画面で「寄付金控除」を選び、寄付した時期や寄付した団体の名称などを入力します。

「所得控除の入力」画面(PC)。ここで寄付金控除欄の「入力する」ボタン(図赤枠部分)をクリックしましょう。

「所得控除の入力」画面(PC)。ここで寄付金控除欄の「入力する」ボタン(図赤枠部分)をクリックしましょう。

寄付した団体の名称など、必要事項を入力します

寄付した団体の名称など、必要事項を入力します

なお、e-Taxを利用しない場合でも、確定申告書作成コーナーで申告書を作成し、印刷した申告書を郵送あるいは直接税務署にもっていくことが可能です。

確定申告書作成コーナーを使うと控除額や税金の計算を自動で行ってくれるので、手書きよりも簡単に確定申告書を作成することができます。

ここからは寄付先の団体として一般的なケースについて詳細を解説していきます。

ふるさと納税は寄附金控除の対象となります。ただし、ワンストップ特例を利用した方は確定申告をしなくても控除を受けることができます。確定申告とワンストップ特例、どちらを選択しても損得はありません。

寄附金控除を受けるためには、寄付をした市区町村から発行される「寄附金受領証明書」を確定申告書に添付して税務署に提出する必要があります。ただし、e-Taxにより電子申告する場合は必要事項を記載することで添付を省略することが可能です。

ふるさと納税の控除額の計算方法は所得税と住民税で異なります。所得税では所得控除となりますが、住民税では税額控除となります。所得控除の計算方法は「1(3)控除できる金額と上限」の所得控除の計算方法を参照してください。

なお、住民税の控除額上限は以下の通りです。

① 確定申告書第一表「所得から差し引かれる金額」エリア「寄付金控除」欄に、計算した控除額を記入します。

② 確定申告書第二表「寄附金控除に関する事項」エリアに以下の通り記入します。

③ 確定申告書第二表「住民税に関する事項」エリアに以下の通り記入します。

その他ふるさと納税についてより詳しく知りたい方は以下の記事を参考にしてください。

日本赤十字社への寄附は寄附金控除の対象となり、所得控除を受けることができます。控除額の計算方法は「1(3)控除できる金額と上限」の所得控除の計算方法を参照してください。

なお、お住いの都道府県の日本赤十字社支部への寄附金は住民税では税額控除となります。住民税の計算方法はお住いの市区町村のホームページ等で確認してください。

寄附金控除を受けるためには日本赤十字社から発行される「受領書」が必要です。ただし、e-Taxにより電子申告する場合は必要事項を記載することで添付を省略することが可能です。

① 確定申告書第一表「所得から差し引かれる金額」エリア「寄付金控除」欄に、計算した控除額を記入します。

② 確定申告書第二表「寄附金控除に関する事項」エリアに以下の通り記入します。

③ 確定申告書第二表「住民税に関する事項」エリアに以下の通り記入します。

日本ユニセフ協会に支払う寄付金および会費は控除の対象となります。日本ユニセフは特定公益増進法人に該当するため、所得控除と税額控除を選択することが可能です。所得控除と税額控除、どちらかお得な方を選択して利用しましょう。

控除額の計算方法は「1(3)控除できる金額と上限」で解説した計算方法を参照してください。なお、日本ユニセフへの寄附金は住民税では税額控除となります。住民税の計算方法はお住いの市区町村のホームページ等で確認してください。

控除を受けるためには「領収書」が必要です。さらに、税額控除を選択する方は「税額控除に係る証明書」もあわせて添付する必要があります。いずれも日本ユニセフ協会から発行される書類です。ただし、e-Taxにより電子申告する場合は必要事項を記載することで添付を省略することが可能です。

① 所得控除を利用する方は、確定申告書第一表「所得から差し引かれる金額」エリア「寄付金控除」欄に、計算した控除額を記入します。税額控除を利用する方は、確定申告書第一表「税金の計算」エリア「政党等寄附金等特別控除」欄に、計算した控除額を記入します。

② 所得控除を利用する方は、確定申告書第二表「寄附金控除に関する事項」エリアに以下の通り記入します。

③ 確定申告書第二表「住民税に関する事項」エリアに記入する際は下記の点にご留意ください

「都道府県条例指定寄附」「市区町村条例指定寄附」に該当するかどうかは各都道府県、各市区町村のホームページで確認してください。もし該当する場合には「住民税に関する事項」エリアに金額を記入する必要があります。

国境なき医師団に支払う寄付金は控除の対象となります。国境なき医師団は認定NPO法人に該当するため、所得控除と税額控除を選択することが可能です。所得控除と税額控除、どちらかお得な方を選択して利用しましょう。

控除額の計算方法は「1(3)控除できる金額と上限」で解説した計算方法を参照してください。なお、国境なき医師団への寄附金は住民税では税額控除となります。住民税の計算方法はお住いの市区町村のホームページ等で確認してください。

控除を受けるためには国境なき医師団が発行する「領収書」が必要です。ただし、e-Taxにより電子申告する場合は必要事項を記載することで添付を省略することが可能です。

① 所得控除を利用する方は、確定申告書第一表「所得から差し引かれる金額」エリア「寄付金控除」欄に、計算した控除額を記入します。税額控除を利用する方は、確定申告書第一表「税金の計算」エリア「政党等寄附金等特別控除」欄に、計算した控除額を記入します。

② 所得控除を利用する方は、確定申告書第二表「寄附金控除に関する事項」エリアに以下の通り記入します。

③ 確定申告書第二表「住民税に関する事項」エリア記入する際は下記の点にご留意ください。

「都道府県条例指定寄附」「市区町村条例指定寄附」に該当するかどうかは各都道府県、各市区町村のホームページで確認してください。もし該当する場合には「住民税に関する事項」エリアに金額を記入する必要があります。

学校法人への寄附金は寄附金控除の対象となり、所得控除と税額控除のいずれか有利な方を選択して利用することができます。

控除を受けるためには寄付先の学校法人から発行される「受領書」や「領収書」などの証明書類が必要です。ただし、e-Taxにより電子申告する場合は必要事項を記載することで添付を省略することが可能です。

控除額の計算方法は「1(3)控除できる金額と上限」で解説した計算方法を参照してください。なお、学校法人への寄附金は住民税では税額控除となります。住民税の計算方法はお住いの市区町村のホームページ等で確認してください。

なお、「その学校に入学するための寄付金」は寄附金控除の対象外となりますので注意が必要です。

① 所得控除を利用する方は、確定申告書第一表「所得から差し引かれる金額」エリア「寄付金控除」欄に、計算した控除額を記入します。税額控除を利用する方は、確定申告書第一表「税金の計算」エリア「政党等寄附金等特別控除」欄に、計算した控除額を記入します。

② 確定申告書第二表「寄附金控除に関する事項」エリアに以下の通り記入します。

③ 確定申告書第二表「住民税に関する事項」エリアに記入する際は下記の点にご留意ください

「都道府県条例指定寄附」「市区町村条例指定寄附」に該当するかどうかは各都道府県、各市区町村のホームページで確認してください。もし該当する場合には「住民税に関する事項」エリアに金額を記入する必要があります。