確定申告で国民健康保険の控除を利用しよう!

会社員は社保に入っていますが、個人事業主やフリーターの方などは国民健康保険に加入しています。

この記事では国民健康保険の支払いによる社会保険料控除で、どれくらいの税金が安くなるのか、社会保険料控除を利用するためにはどうしたらいいのかについてわかりやすく解説します。

目次

1.国民健康保険料を確定申告するといくら還付される?

1-1.国民健康保険料を確定申告する必要がある人・必要ない人

国民健康保険は、自営業者や無職の方、会社を退職された方が加入を義務付けられる健康保険です。

個人事業主やフリーランスの方であれば控除の有無にかかわらず確定申告が必須ですが、それ以外の方でも前年に国民健康保険の支払いがあり、以下の条件に当てはまる方は確定申告で控除を受けることができます。

- サラリーマンで年末調整を受けていない場合

- 年の途中で退職した、何らかの理由で年末調整自体の手続きを行わなかった、年末調整は手続きしたが、国民健康保険料の控除を申請しなかった場合

- 副業しているサラリーマンや自営業者や年金受給者の方で源泉徴収により支払った所得税がある場合

1-2.国民健康保険料はどの控除に含まれる?

国民健康保険料は社会保険料控除に含まれます。

社会保険料控除には国民健康保険料のほか、介護保険料、国民年金保険料、厚生年金保険料などが含まれます。

1-3.国民健康保険料を確定申告することでどれくらいお得?

国民健康保険料の控除で実際にはどれくらいの税金がお得になるのでしょうか?

例えば30歳男性で個人事業主で所得が400万円のAさんをモデルケースとします。配偶者・子供のいない独身、千葉県船橋市にお住まいのAさんの国民健康保険料は396,650円です。

- 30歳男性

- 個人事業主

- 所得400万円

- 配偶者・子供なし・独身

国民健康保険料を控除しない場合、事業所得4,000,000円に対して掛かる税金は、所得税372,500円、住民税369,500円となり、支払う税額は約74.2万円です。

※金額はシミュレーションのため他の所得控除、税額等を考慮せず概算で計算しています。

国民健康保険料控除を適用すると事業所得400,0000円から396,650円を差し引いた3,603,350円に対して掛かる所得税は293,170円、住民税は329,700円となり支払う税額は、約62.3万円となりますの。

そのため、およそ12万円税額が少なくなります。

2.確定申告で国民健康保険の控除を利用する方法

2-1.確定申告で国民健康保険の控除を利用するには

確定申告で国民健康保険の控除を利用するには、申告書の第一表と第二表の社会保険料控除の欄に支払金額など必要事項を記入します。

国民健康保険料には、控除証明書がありませんので、他の本人確認書類などと一緒に提出します。

勤務先で年末調整を受けた方が、確定申告で国民健康保険料の控除だけを受けたい場合も給与所得などの必要事項を記入します。

2-2.書類の書き方

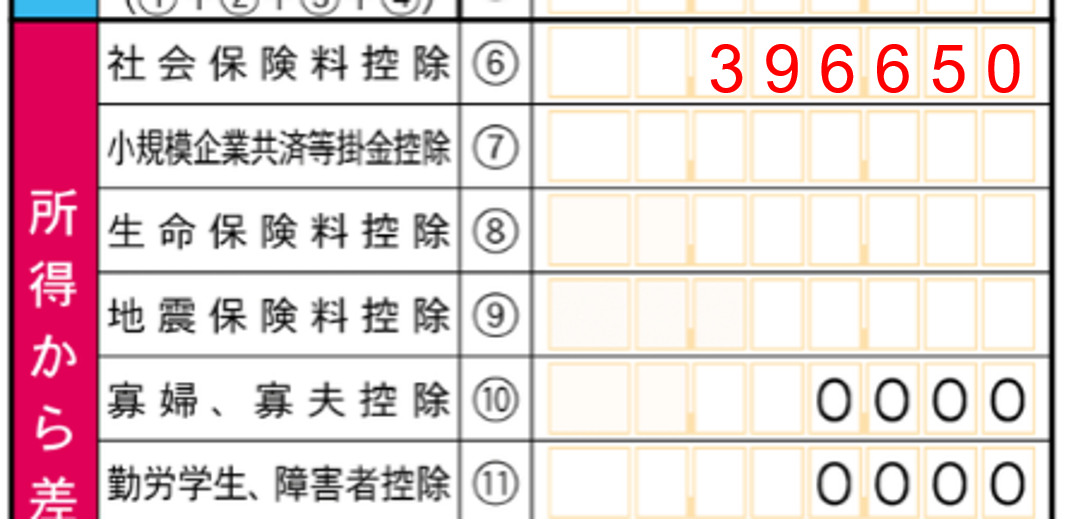

申告書第一表部分の「所得から差し引かれる金額」の「社会保険料控除」欄に国民健康保険料や他の社会保険と合計した支払額を記入し、控除の合計額を算出します。

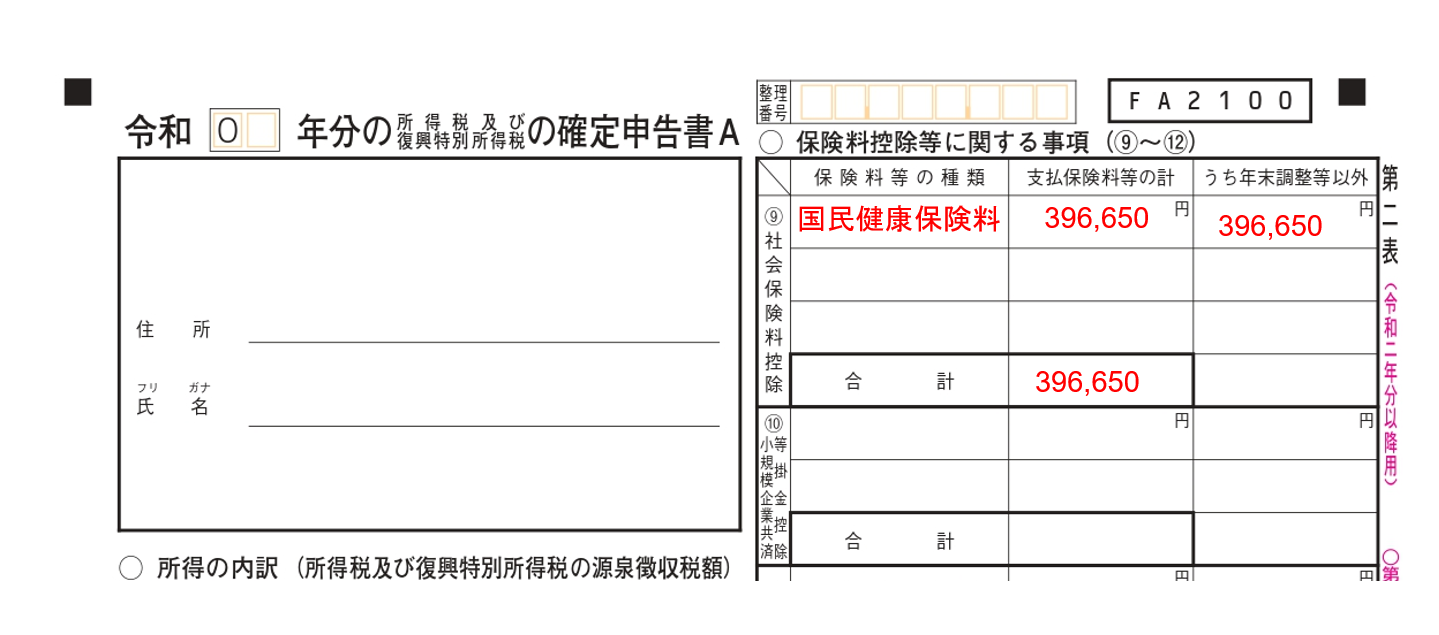

第二表の「保険料控除等に関する事項」の「社会保険料控除」の欄に「保険料等の種類」を「国民健康保険料」とし、支払金額を記入します。

支払金額がわからない場合は自治体から送られる「保険料のお知らせ」などを参照したり、自治体の国保年金課に電話で確認出来ます。

国民健康保険料は、生計を一にする家族の保険料を支払うことが出来ます。この場合は支払った方の申告において控除を計算し、申告書に合計額を記入します。

3.国民健康保険を確定申告の控除で利用する際の証明書

確定申告で国民健康保険料の控除を受ける際には、証明書の添付は必要ありません。

申告書の記入の際に支払った金額がわからない場合は、自治体より翌年初以降に送られてくる「保険料の納付金額のお知らせ」などを参照します。また、自治体の国保年金課に世帯主や加入者本人から電話で問い合わせれば回答してもらえます。

自治体の国保年金課の窓口で本人確認書類が確認できれば対面でも教えてもらえます。

4.よくある質問と回答

国民健康保険料を確定申告し忘れたらどうすればいい?

国民健康保険料を確定申告し忘れると控除が受けられませんので、税金の払い損になってしまいます。

申告書の提出期間は、毎年2月16日~3月15日なので期間内に早めに行いましょう。なお控除により税金の還付を受ける還付申告は1月1日から申告できます。還付申告は遡って5年まで行うことが出来ますので、気がついたら早めに申告しておきましょう。

確定申告で国民健康保険料控除を利用する場合、いつからいつまでの納付が対象?

確定申告で国民健康保険料の控除を利用する場合に対象となるのは、前年の1月1日から12月31日に支払った分となります。また過年度にさかのぼって支払ったり、対象期間以降の納期限の保険料を前納した場合も控除の対象となります。

参考:国民健康保険税の納付済額について(年末調整・確定申告)~よくある質問~(茅野市HP)

確定申告で国民健康保険を控除する場合、世帯主以外でも可能?

世帯主に限らず生計を一にする配偶者やその他の親族などの社会保険料を支払った場合は、支払った本人の控除とすることが出来ます。

確定申告で国民健康保険を控除したいが金額わからない場合はどうしたらいい?

自治体から翌年初に郵送されてくる「保険料の納付金額のお知らせ」などを参照するか、直接自治体の国保年金課に電話もしくは対面で問い合わせれば回答してもらえます。

確定申告で国民健康保険を控除したいが、払ってない場合は利用できない?

未払いの国民健康保険料を控除することは出来ません。

国民健康保険を確定申告してないけど、還付を受けることはできる?

国民健康保険料の控除を受けなかった場合の還付申告は5年までさかのぼって行うことが出来ます。

5.まとめ

この記事を簡単にまとめていきます。

- 国民健康保険は確定申告の控除に利用できる

- 国民健康保険を利用する際は社会保険料控除が適用される

- 国民健康保険を控除で利用する際は証明書は必要ないため、必要な書類に記入を行おう!

国民健康保険の保険料で利用できる控除はどれ?

国民健康保険料は社会保険料控除の対象です。

社会保険料控除は国民健康保険料のほか、介護保険料、国民年金保険料、厚生年金保険料などが対象になります。

国民健康保険料を支払っていたら確定申告が必要?

社会保険料控除は年末調整でも申請できますので、会社員の方は確定申告をしなくても年末調整で対応可能です。

年末調整で保険料の記載を忘れた方や自営業、フリーランスの方などは確定申告で社会保険料控除の申告をする必要があります。

【関連記事】

所得控除とは?【2020年(令和2年)改正】

確定申告・年末調整での基礎控除とは?所得税48万円・住民税43万円

確定申告で経費計上できるもの、できないものは?