青色申告と白色申告には様々な違いがあります。この記事では、記帳のやり方や用意する書類、税制上のメリットなど両者の違い…[続きを読む]

【フリーランス・個人事業主向け】確定申告で経費はどこまでOK?

フリーランス・個人事業主は、確定申告をするとき、収入から経費を引いて所得を計算します。ここで、経費はどこまで認められるのか、気になりますよね?

経費にはどんなものがあり、どこまで計上できるのか? 自宅を仕事場に利用しているときの経費の按分方法、確定申告書への経費の書き方などを紹介していきます。

目次

1.確定申告の経費にはどんなものがある?どこまでOK?

経費とは「個人事業主が事業を行っていく上で必要な費用」のことで、事業に関わる出費はすべて経費になります。

この経費は、確定申告で所得税を計算する際に、事業の収入(売上)から差し引くことができます。差し引くことができる経費が多ければ多いほど節税効果が高く、課税される税金が少なくなります。

(1)経費の種類(勘定科目)

勘定科目というのは、事業で発生する日々の取り引きについて、その取り引きを帳簿に記入する時に使われる分類です。

経費についても、一般的な勘定科目が設けられており、下記はその例です。

- 水道光熱費:水道代、電気代、ガス代など

- 旅費交通費:電車賃、バス代、タクシー代、宿泊代など

- 通信費:インターネット料金、電話料金、切手代など

- 接待交際費:取引先などを接待する茶菓飲食代、中元、歳暮の費用など

- 消耗品費:文房具、用紙の消耗品購入費など

詳細は後で「【勘定科目別】経費の種類」のところで、説明します。

(2)経費として認められないもの

事業を行う上で必要な費用はほぼすべて経費になります。逆にいえば、事業に必要ない私的な出費については経費になりません。

下記は、経費として認めてもらえない費用の例です。

- 事業に関係のない出費

……私的な書籍、飲食代などは経費になりません。 - 個人事業主の給与、福利厚生費、年金/健康保険料など

……給与、福利厚生費(健康診断費など)、年金/健康保険料、生命保険料などは、従業員やアルバイトに関する支払いについては経費になりますが、個人事業主自身のための支払いは経費になりません。 - 個人事業主の税金

……個人事業主の所得税や住民税などは経費になりません。

ただし、個人事業税や事業用の印紙税といった税金は経費になります。 - 個人事業主と生計を一にする家族や親族への支払い

……一般的に、給与や土地の賃借料などの支払いについて、個人事業主と生計を一にする家族や親族への支払いは経費になりません。

国民年金/健康保険料や生命保険料は事業の経費とはなりませんが、「社会保険料控除」や「生命保険料控除」といった「所得から差し引かれる金額」として控除ができます。

ただし青色申告の場合、条件を満たした家族や親族については、給与を経費に計上できます。白色申告の場合は給与を経費にできませんが、条件を満たしていれば「事業専従者控除」という控除を受けることができます。

(3)経費に計上できる金額

経費に計上できる金額には上限はありません。

しかし、税務署では、経費が常識の範囲かどうかをチェックしています。

例えば、年間の売上金額に比べて接待交際費が過剰に計上されている場合は、その妥当性を詳しく調査される可能性があります。

また、10万円を超える備品を購入した場合は注意が必要です。

パソコンなど10万円を超える備品を購入した場合は、購入年に購入金額全てを経費計上することはできず、購入したパソコンを「資産」として管理し、数年に渡って「減価償却」として経費計上しないといけません。

ただし、青色申告の場合は、「少額減価償却資産の特例」を利用することで30万円未満の少額減価償却資産を一括して経費計上することができます。

(4)白色申告と青色申告の経費の扱いの違い

確定申告には白色申告と青色申告の2通りの方法があります。経費の扱いに関して、白色申告と青色申告によって、次のような違いがあります。

個人事業主と生計を一にする家族や親族への給与

白色申告では、生活を共にしている家族や親族への給与は経費になりません。

ただし、この給与は経費にはなりませんが、条件を満たしていれば、一定額(配偶者は86万円、その他の親族は50万円の定額)を控除することができます。(事業専従者控除)

一方で、青色申告では、「青色事業専従者給与に関する届出書」を提出すれは、妥当性のある金額の範囲であれば、上限なく給与の全額を経費とすることができます。

自宅と事務所を兼用とする時の家賃や光熱費

自宅と事務所を兼用する場合、家賃や電気代・水道代といった光熱費などは、基本的には、使用割合で按分して経費に計上することができますが、白色申告と青色申告とでは多少違いがあります。

白色申告では、このような家事関連の費用の主な部分が事業での使用でないと、経費となりません。

つまり、家事関連費用の50%以上を事業で使っていないと経費計上できません。

一方で、青色申告では、事業で使用する費用按分が50%未満であっても、業務で使用したことが明らかであれば経費計上できます。

10万円以上の備品の経費計上方法

パソコンなど10万円を超える備品を購入した場合は、原則、数年に渡って「減価償却」として経費計上しします。

しかし、青色申告では、1個当たり30万円未満の資産(少額減価償却資産)については、購入して使用を開始した年度に一括して経費計上することができます。(少額減価償却資産の特例)

一方、白色申告では、青色申告のような特例はないので、原則通り、減価償却の費用しか経費計上できません。

赤字決算の場合の扱い

経費の金額が大きいと、決算が赤字となることがあります。白色申告では、赤字になっても、その赤字金額を翌年に繰り越すことはできません。

一方で、青色申告では、赤字金額を3年間繰り越すことができます。

車を購入したり事業用機械を購入した場合、一時的に赤字になる年があると思いますが、青色申告の場合は、その赤字を3年間繰り越せますので、節税になるとともに安定した決算とすることができます。

(5)消費税は経費に含まれるか?

税金の中には、個人事業税や固定資産税、自動車税のように経費となるものと、所得税や住民税といった経費計上できないものがあります。

それでは、消費税は経費計上できるのでしょうか?

消費税の経理方式には、「税込経理方式」と「税抜経理方式」があります。どちらで処理しても、決算には影響しません。

税込経理方式

税込経理方式の場合は、納める消費税を経費計上ができます。

税抜経理方式

税抜経理方式の場合は、実際の売上にあわせて預かった消費税を「仮受消費税等」、支出にあわせて支払った消費税を「仮払消費税等」として別の勘定科目で管理して、「仮受消費税等」と「仮払消費税等」の差分を消費税として納めます。

そのため、経費に計上する消費税は、基本的には発生しないことになります。

(6)領収書について

基本的には、領収書を保管しておいて確定申告の証憑としますが、領収書を発行してもらえない場合やなくしてしまった場合はどうなるのでしょうか?

①領収書を発行してもらえない場合

基本的にはレシートでもOKです。

しかし、取引先の結婚祝いや香典などは領収書やレシートはもらえません。

この場合は、結婚式の招待状や会葬礼状などを保管するとともに、「出金伝票」による伝票処理を行い、支払日付/支払先/金額/内容などを記録しておけば、経費として認められます。

また、自動販売機での飲み物や電車のきっぷの購入などの場合も領収書やレシートがでません。そのような支払いに対しても「出金伝票」による伝票処理を行い、支払日付/支払先/金額/内容などを記録しておけば、経費として認められます。

②領収書を紛失した場合

もらった領収書をなくしてしまった場合は、基本的には、再発行の依頼を行います。大きな金額の支払いの場合は、再発行してもらえる可能性が大きいと思われます。

領収書の再発行を行なってもらえない場合は、銀行口座からの振込みやクレジットカードからの支払いであれば、通帳の記載やクレジットカードの明細が支払いの証拠になります。

領収書の再発行もだめで、銀行口座からの振込みやクレジットカードも使っていない場合は、最後の手段として「出金伝票」を使うことも可能です。

ただし、出金伝票は、領収書等が発行されない場合に使うものですので、原則、領収書を紛失した場合に使うものではありません。

万一、税務署の税務調査が入った場合、領収書やレシートで入出金の内容が確認されますが、その際に税務署の心証が悪くなる恐れがありますので、できれば避けたい方法です。

③保存期間

確定申告においては、税務署に領収書を提出する必要はありませんが、領収書を保管しておく義務があります。白色申告の場合は5年、青色申告の場合は7年、保管しておきます。

2.【勘定科目別】経費の種類

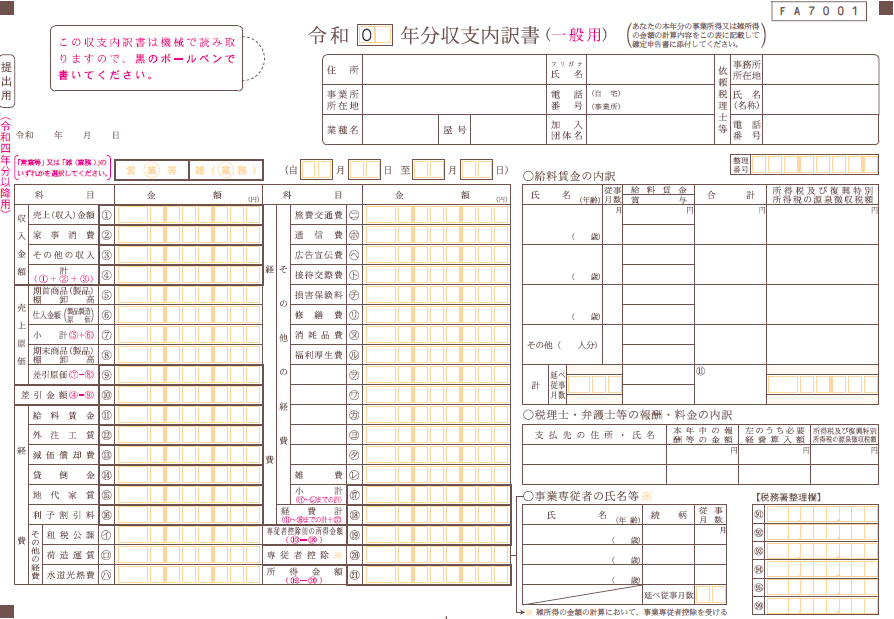

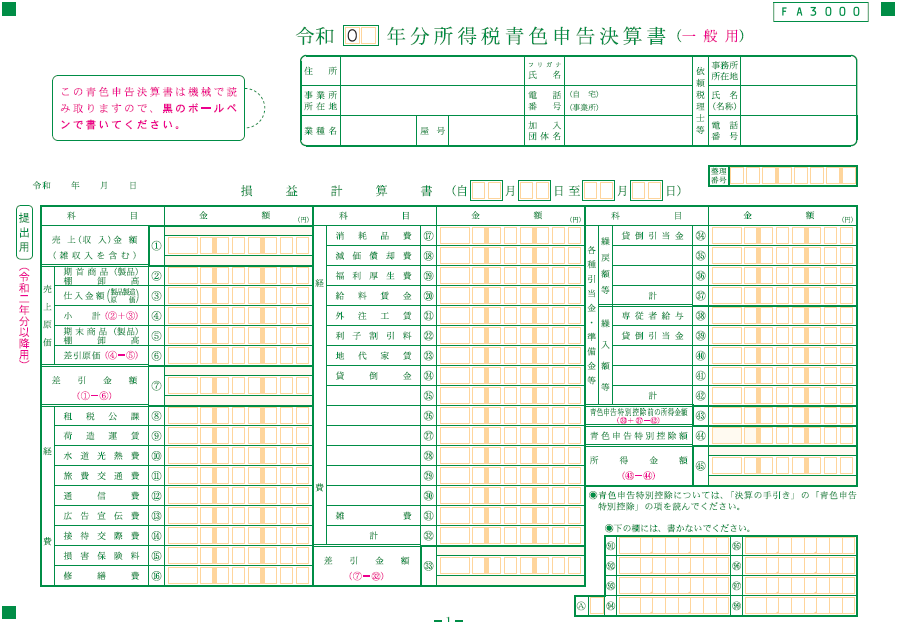

経費に関する勘定科目については、確定申告時に作成する必要がある「収支内訳書(白色申告用)」「青色申告決算書(青色申告用)」から抜粋してご紹介します。

①給料賃金

- 給料

- 賃金

- 退職金

- 食費

- 被服などの現物給与

など

なお、青色事業専従者(家族や親族など)に支給した給与は「給料賃金」には含めずに、別途「専従者給与」として管理します。

②外注工賃

- 外部に注文して支払った場合の外注費など

③減価償却費

- 建物、機械、船舶、車両、器具備品などの償却費

④貸倒金

- 売掛金、受取手形、貸付金などの貸倒損失

⑤地代家賃

- 店舗、工場、倉庫等を借りている場合の地代や家賃など

⑥利子割引料

- 事業用資金の借入金の利子

- 受取手形の割引料

など

⑦租税公課

- 税込経理方式による消費税の納付税額、事業税、固定資産税、自動車税、不動産取得税、登録免許税、印紙税などの税金

- 商工会議所、商工会、協同組合、同業者組合、商店会などの会費や組合費

なお、所得税及び復興特別所得税、相続税、住民税、国民健康保険税、国民年金の保険料、国税の延滞税・加算税・過怠税、地方税の延滞金・加算金、罰金、科料、過料、交通反則金などは必要経費になりません。

⑧荷造運賃

- 販売商品の包装材料費

- 荷造りのための賃金

- 運賃

など

⑨水道光熱費

- 水道料

- 電気料

- ガス代

- プロパンガスや灯油などの購入費

など

⑩旅費交通費

- 電車賃

- バス代

- タクシー代

- 駐車場代

- 宿泊代

など

⑪通信費

- インターネット料金

- 電話料

- 切手代

- 電報料

など

⑫広告宣伝費

- 新聞、雑誌、ラジオ、テレビなどの広告費用、チラシ、折込み広告の費用

- 広告用名入りマッチ、カレンダー、手ぬぐいなどの費用

- ショーウインドーの陳列装飾のための費用

など

⑬接待交際費

- 取引先などを接待する茶菓飲食代

- 取引先などを旅行、観劇などに招待する費用

- 取引先などに対する中元、歳暮の費用

など

⑭損害保険料

- 火災保険料

- 自動車の損害保険料

など

⑮修繕費

- 店舗、自動車、機械、器具備品などの修理代

⑯消耗品費

- 帳簿、文房具、用紙、包装紙、ガソリンなどの消耗品購入費

- 使用可能期間が1年未満か、取得価額が10万円未満の什器備品の購入費

など

⑰福利厚生費

- 従業員の慰安、医療、衛生、保健などのために事業主が支出した費用

- 事業主が負担すべき従業員の健康保険、厚生年金、雇用保険などの保険料や掛金

など

⑱雑費

- 事業上の費用で他の経費に当てはまらない経費

⑲専従者給与

- 青色事業専従者(家族や親族など)に支払う給料

3.経費の按分とは?

原則、「事業に必要な費用」は経費になりますが、私的な出費については経費になりません。

個人事業主の場合、自宅の一角に事務所を構えているケースが多くあると思いますが、このように自宅と事務所を兼用している場合は、事業で使用した部分と私的な部分を分ける必要があります。

このような場合は「家事按分」という考え方で、事業経費と私的な出費に按分します。

(1)按分すべき経費の例

業務とプライベートを兼用するものは按分の対象になります。按分すべき経費の代表な例には、次のようなものがあります。

- 地代家賃:自宅兼事務所の地代、家賃など

- 租税公課:固定資産税、自動車税などの税金

- 水道光熱費:水道料、電気料、ガス代など

- 通信費:インターネット料金、電話料など

- 損害保険料:火災保険料、自動車の損害保険料など

- 修繕費:自動車、器具備品などの修理代

- 消耗品費:使用可能期間が1年未満か、取得価額が10万円未満の什器備品(パソコン、プリンターなど)の購入費

(2)妥当な按分割合とは

家事按分には、決まった法的なルールはありませんが、税務署から説明を求められた時にきちんと按分の根拠を説明できないといけません。

按分割合を決めるベースとなるものには、次のようなものがあります。

家賃

賃貸の自宅と事務所を兼用している場合、以下の方法があります。

- 事務所として使用した面積で按分する方法

- 業務で使用した時間で按分する方法

など

管理費や火災保険料も同じ割合で按分して経費とすることができます。

水道光熱費

按分方法には以下の方法があります。ちなみに、筆者は「面積で按分」を使って経費計上しています。

- 事業での使用時間に応じて按分する方法

- 電気の場合はコンセントの数で按分する方法

- 家賃同様、面積で按分

通信費

インターネットや電話料金は、業務用として分けて使うのが理想です。

プライベートと業務を兼用するのでしたら、電話なら通話割合、インターネットなら使用時間(業務時間)の割合など、説明ができる根拠をもって按分します。

自動車関連

自動車もプライベート用と業務用を分けるのが理想ですが、個人事業主の場合は、プライベート用と業務用を兼用するのが一般的だと考えられます。

走行距離や使用日数などをもとに、按分しましょう。

経費の按分をするときは……

経費の按分の根拠となる書類などについては、税務署から説明を求められることがありますので、確定申告資料の一部として保管しておきましょう。白色申告では5年間、青色申告では7年間が保存期間です。

(3)按分の計算例

家事按分の例として、家賃と水道光熱費の按分について見ていきます。

【家賃】

住居全体の面積と事務所の面積の割合を按分割合とします。

自宅の全面積が100㎡、1部屋(20㎡)を事務所として使用していると仮定すると、事務所の使用割合は20%となります。

家賃が10万円だとすると、経費となる家賃は2万円となります。

【水道光熱費】

自宅兼事務所を、1ヶ月のうち、約160時間(8時間×20日)ほど業務に使用したとします。

160時間÷720時間(30日×24時間)≒ 22.22%

1ヶ月の水道光熱費が1万円だとすると、その22%の2,222円が経費となります。

4.なんでも「雑費」にするのはやめよう

雑費とは、「事業上の費用で他の経費に当てはまらない経費」に用いる勘定科目です。

上記で見てきた勘定科目(収支内訳書や青色申告決算書に記載されている勘定科目)を使用する場合、その中のどの勘定科目にも当たらない費用が雑費となります。

ただし、雑費が巨額になってしまうことは望ましいことではなく、税務署からは不自然に見えて、税務調査が入る理由となる場合があります。

また、ご自分の事業の決算を分析する際にも、経費支出の傾向がわかりづらくなります。

そのため、雑費の金額が大きくなりすぎる場合は、何らかの対応をとったほうが良いでしょう。

具体的な対処法を2つお伝えします。

新たな勘定科目を作成

「雑費」の中で同じような種類の出費がある場合は、新たに勘定科目を作ることをおすすめします。

例えば、新聞や図書の購入のように定期的に出費があるものについては、勘定科目を作ったほうが良いでしょう。

「消耗品費」との切り分け

「消耗品費」とは、伝票・文房具などの消耗品購入費、あるいは、使用可能期間が1年未満か取得価額が10万円未満の什器備品の購入費です。

「消耗品費」は幅広い範囲をカバーしており、「雑費」との切り分けに迷うことが多々あります。

基本的には、一時的な購入で高額でないものを「雑費」とし、定期的なものや高額のものについては「消耗品費」とするのが良いと思います。

5.確定申告書の経費の書き方

確定申告では、次の書類が必要になります。

- 白色申告の場合……確定申告書、収支内訳書

- 青色申告の場合……確定申告書、青色申告決算書

(1)収支内訳書/青色申告決算書の記入

白色申告の場合は「収支内訳書」に、青色申告の場合は「青色申告決算書の損益計算書」に、勘定科目ごとに経費を記入する欄がありますので、その欄に経費金額を記入します。

記入する勘定科目は、上記「【勘定科目別】経費の種類」でご紹介した勘定科目通りに分かれていますので、日常の仕分けの集計を転記します。

新たに勘定科目を作った場合は、追加して記載します。

収支内訳書(白色申告用)

青色申告決算書(青色申告用)

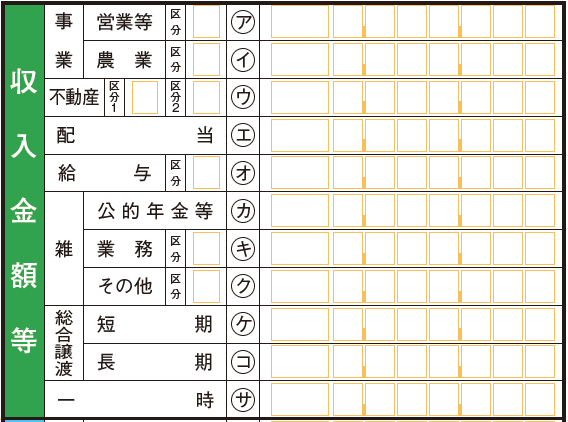

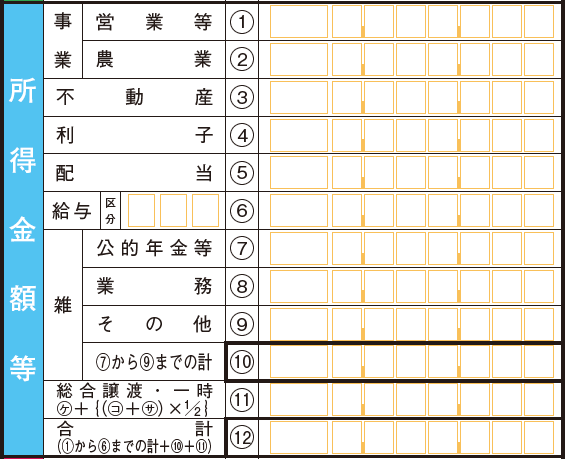

(2)確定申告書の記入

「総収入金額」-「経費」=「所得」

となりますので、確定申告書の「収入金額等」の欄に「総収入金額」を記入し、「所得金額」の欄に「経費」を差し引いた「所得」を記入します。

(3)添付書類

領収書などの経費関係の書類は、確定申告では税務署に提出する必要はありませんが、保管しておく義務があります。白色申告の場合は5年、青色申告の場合は7年、保管しておきます。

また、経費の按分についても、その根拠となる書類などについては、あわせて保管しておきましょう。

6.こんな場合はどうする?(よくある質問)

ここでは、経費に含まれるのかどうか迷うケース、あるいは、経費に関するよくある質問について見ていきます。

薬代は経費になるの?

医療費や薬代は、個人で支払う費用ですので、事業の経費にはなりません。

医療費や薬代は、「医療費控除」や「医療費控除の特例(セルフメディケーション税制)」を使って所得控除として申請することがででます。

ペットにかかる費用は経費になるの?

飼っているペットが、事業の利益に貢献してしると認められれば、ペットに関わる費用は経費に含めることができます。

例えば、ペットが事業の広告塔/看板となっている、来客をもてなし癒やす、などの場合は経費とすることができる場合があります。

しかし、個人で飼っていると判断されるペットに関しては、事業の収益に貢献していないので事業の経費とはなりません。

美容に係る費用は経費になるの?

定期的な美容に係る費用は、原則、経費になりません。

ただし、美容に係る費用でも、事業の利益に貢献するのであれば、経費にすることができる場合があります。

例えば、自分のお店が雑誌やテレビの取材を受けるための準備で美容室に行く場合、お店の商品やサービスが宣伝されて事業の利益に貢献するのであれば、その美容室代を経費にすることができます。

少額減価償却資産の特例とはなにか

原則、パソコンなど10万円を超える備品を購入した場合は、購入年に一括して経費計上することはできません。購入したパソコンを「資産」として管理し、数年に渡って「減価償却」として経費計上しします。

しかし、青色申告の場合に限り、1個当たり30万円未満の資産(少額減価償却資産)については、購入して使用を開始した年度に一括して経費計上することができます。

これを「少額減価償却資産の特例」といいます。