年間に10万円を超える医療費を支払った場合は、確定申告で「医療費控除」の適用を受けると、所得税・住民税の一部が還付さ…[続きを読む]

[年収別]医療費控除で還付金はいくら戻る?|計算方法とシミュレーション

確定申告の医療費控除で、税金が戻ってくるというのは、皆様、ご存知だと思いますが、具体的に、いくら戻るのか知りたいのではないでしょうか?

まず、年収別に医療費控除で還付金がいくら戻るか紹介します。医療費控除による還付金の計算方法をわかりやすく解説し、それから具体例を利用して計算してみます。

目次

1.[年収別]医療費控除でいくら戻る?

会社員などの給与所得者向けに、医療費控除で還付金がいくら戻るのか、年収別に計算してみました。

| 年収 | 医療費10万円 | 医療費15万円 | 医療費20万円 |

|---|---|---|---|

| 200万円 | 1,700円 | 4,200円 | 6,700円 |

| 300万円 | 0円 | 2,500円 | 5,000円 |

| 400万円 | 0円 | 2,500円 | 5,000円 |

| 500万円 | 0円 | 5,000円 | 10,000円 |

| 600万円 | 0円 | 5,000円 | 10,000円 |

| 700万円 | 0円 | 10,000円 | 20,000円 |

| 800万円 | 0円 | 10,000円 | 20,000円 |

| 900万円 | 0円 | 10,000円 | 20,000円 |

| 1,000万円 | 0円 | 10,000円 | 20,000円 |

支払った医療費がそのまま戻るのではなく、医療費の一部が戻ってきます。どうしてこういう金額になるのかは、後で詳しく説明します。

なお、計算の前提として、以下の条件を使用しています。

- 独身

- 社会保険:協会けんぽ加入、東京、介護保険なし

- 控除するもの:基礎控除、社会保険料控除、医療費控除のみ

2.医療費控除による還付金の計算方法

「医療費控除」は、1年間の医療費が一定額以上の場合、確定申告を行うことで所得税や住民税が軽減される制度です。

この医療費控除による還付金がいくらになるのかは、以下の4つのステップで計算します。

- 1年間の医療費を合計する

- 医療費控除額を計算する

- 課税される所得額から所得税率を出す

- 医療費控除額と税率から、還付される額を計算する

なお、医療費控除について基本的なことから知りたいという方は、以下の記事を先に読むことをお勧めします。

(1)STEP1:1年間の医療費を合計する

医療費控除の対象となるのは、「確定申告をする年の前年1月1日から12月31日」の1年間に支払った医療費です。

まずはその期間中の医療費の金額を合計します。

レシートや領収書を見ながら医療費を書き出して合計しましょう。

なお、合計する医療費の金額は消費税込みの金額でOKです。

医療費控除の対象となる医療費には、病院や歯医者への通院・入院にかかった費用の他、「薬代や通院時の交通費」などが含まれます。また、「同一生計の家族にかかった医療費」も合計に含めることができます。

ただし、予防接種やマスク代などの「予防のための費用」や整形代や歯科矯正代など「美容のための費用」は医療費控除には利用できません。詳しくは関連記事をご覧ください。

レシートをなくしてしまったら?

確定申告の際には領収書を税務署に提出する必要はありませんが、保管する義務はあります。適当に集計するのはもちろんNGです。後々税務署から問い合わせがあった場合、領収書が無ければペナルティを課される可能性があります。

それでは、医療費の領収書やレシートを失くしてしまった場合、医療費控除には含められないのでしょうか?

結論はケースバイケースです。領収書やレシートを失くしてしまったからといって簡単に諦める必要はありません。以下の手順で対処してみましょう。

- 医療機関や薬局に領収書の再発行を依頼する

- 医療機関や薬局に領収額証明書または支払証明書などの発行を依頼する

- 税務署に相談する

税務署に相談する際は、支払ったことが分かる資料(家計簿など)やお薬手帳、治療を受けた家族の名前、日付、医療機関名などを準備していくと良いでしょう。

領収書が保存されていることが医療費控除を受けるための条件なので認めてもらえない可能性もありますが、実際に支払った医療費であると証明できれば認められる可能性もあります。

(2)STEP2:医療費控除額を計算する

医療費控除の控除額は以下の方法で計算します。

医療費控除額=[支払った医療費-保険金等の補填額]-※10万円

※総所得金額が200万円未満の場合は、10万円ではなく「総所得金額×5%」の金額をマイナスする

つまり、年間の医療費の支払額が10万円を超えなければ控除は利用できません。

支払った医療費の全額を控除できるわけではないことに注意が必要です。

なお、「保険金等の補填額」とは、出産の際に受け取った出産一時金や、病気やケガをしたことによって支給された生命保険金等が該当します。これらの金額は支払った医療費の金額からマイナスしなければなりません。

ここで求めた医療費控除額は所得控除として、所得金額から控除することができます。

(3)STEP3:課税される所得額から所得税率を出す

医療費控除額が判明したら、次は自分の「課税される所得」と「所得税率」を把握しましょう。

課税所得

課税所得(課税される所得)は所得税の計算の基準となる金額です。

課税所得に所得税率を乗じて「各個人が納める所得税の金額」が確定します。課税所得は以下の手順で求めます。

ステップ①所得金額を求める

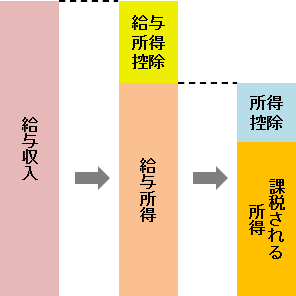

サラリーマンのような給与所得者の場合は、所得金額(給与所得)を以下の式で求めます。

給与所得=給与収入-給与所得控除額

給与所得は源泉徴収票でいうと「給与所得控除後の金額」として表示されています。

なお、事業収入や副業収入がある場合は「収入-経費」の金額が所得金額となります。

ステップ②控除額を合計する

医療費控除に加え、配偶者控除や扶養控除、社会保険料控除、生命保険料控除など各種控除の金額を合計します。

ステップ③課税所得を求める

課税所得=「①で求めた所得金額」-「②で求めた控除額の合計」

所得税率

先ほど計算した課税所得の金額によって所得税率は以下の通りになります。

| 課税所得 | 所得税率 | 控除額 |

|---|---|---|

| 1,000円~1,949,000円 | 5% | 0円 |

| 1,950,000円~3,299,000円 | 10% | 97,500円 |

| 3,300,000円~6,949,000円 | 20% | 427,500円 |

| 6,950,000円~8,999,000円 | 23% | 636,000円 |

| 9,000,000円~17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円~ | 45% | 4,796,000円 |

医療費控除による還付金の額を計算するには、この税率を利用します。

なお、課税所得に上記の所得税率を乗じて、控除額をマイナスした金額があなたの所得税額となります。

(4)STEP4:医療費控除額と税率から、還付される額を計算する

「STEP2で求めた医療費控除額」に「STEP3で求めた所得税率」を乗じた金額が還付される金額となります。

例えば、医療費控除額が20万円で所得税率が20%の場合、「20万円×20%=4万円」が医療費控除によって得られる還付金の額です。

なお、医療費控除額の上限は200万円です。200万円を超える医療費を支払っている人の医療費控除額は200万円となります。

3.医療費控除の還付金の計算の具体例

ここからは具体的なモデルケースを用いて医療費控除でいくら還付されるのかを計算していきます。

なお、ここで示すのはあくまで「医療費控除のみの節税効果」です。実際にはその他の控除を含めて計算するため、還付金の額はモデルケースより多くなります。

モデルケース①

- 40代、夫婦共働き

- 年収700万円(収入は給与のみ)

- 1年間の医療費50万円

- 保険金の補填額10万円

- その他の控除額(社会保険料控除102万円+基礎控除48万円=150万円)

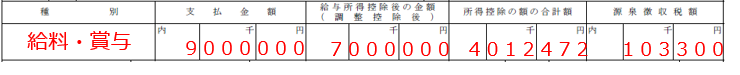

ステップ①所得金額の計算

年収700万円-給与所得控除180万円=所得金額520万円

ステップ②控除額の計算

(1)医療費控除…[50万円-保険金の補填額10万円]-10万円=30万円

(2)その他の控除…150万円

(3)(1)+(2)=180万円

ステップ③課税所得の計算、所得税率

課税所得…所得金額520万円-控除額合計180万円=340万円

所得税率…20%

ステップ④医療費控除による還付金の額

医療費控除額30万円×所得税率20%=6万円(医療費控除による還付金の額)

モデルケース②

- 20代独身

- 年収280万円(収入は給与のみ)

- 1年間の医療費40万円

- 保険金の補填額0円

- その他の控除額(社会保険料控除42万円+基礎控除48万円=90万円)

ステップ①所得金額の計算

年収280万円-給与所得控除92万円=所得金額188万円

ステップ②控除額の計算

総所得金額が188万円で、200万円以下となったため医療費控除は下記のように計算します。

(1)医療費控除…[40万円-補填額0円]-[188万円×5%]=30万6千円

(2)その他の控除…90万円

(3)(1)+(2)=120万6千円

ステップ③課税所得の計算、所得税率

課税所得…所得金額188万円-控除額合計120万6千円=67万4千円

所得税率…5%

ステップ④医療費控除による還付金の額

医療費控除額30万6千円×所得税率5%=15,300円(医療費控除による還付金の額)

医療費控除の計算シミュレーション

医療費控除の金額を簡易的に計算するシミュレーションツールがありますので、ご自由にご利用ください。