【令和7年分】年末調整の扶養控除等申告書の書き方(記入例つき)

「給与所得者の扶養控除等(異動)申告書」は、入社時や年末調整の時期に記入する書類です。 令和7年(2025年)分の「…[続きを読む]

アルバイト、パート、インターンを掛け持ちするとき、心配なのが税金(所得税・住民税)のことです。

などの疑問があるかもしれません。

バイト先が一つだけの場合よりちょっと複雑になるため、注意点のポイントを抑えながら、わかりやすく解説していきます。。

目次

バイトを始めるとき、「扶養控除申告書を書いてください」と言われて、一枚の紙を渡されるかもしれません。

よくわからないまま書いているかもしれませんが、その意味を簡単に抑えておきましょう。

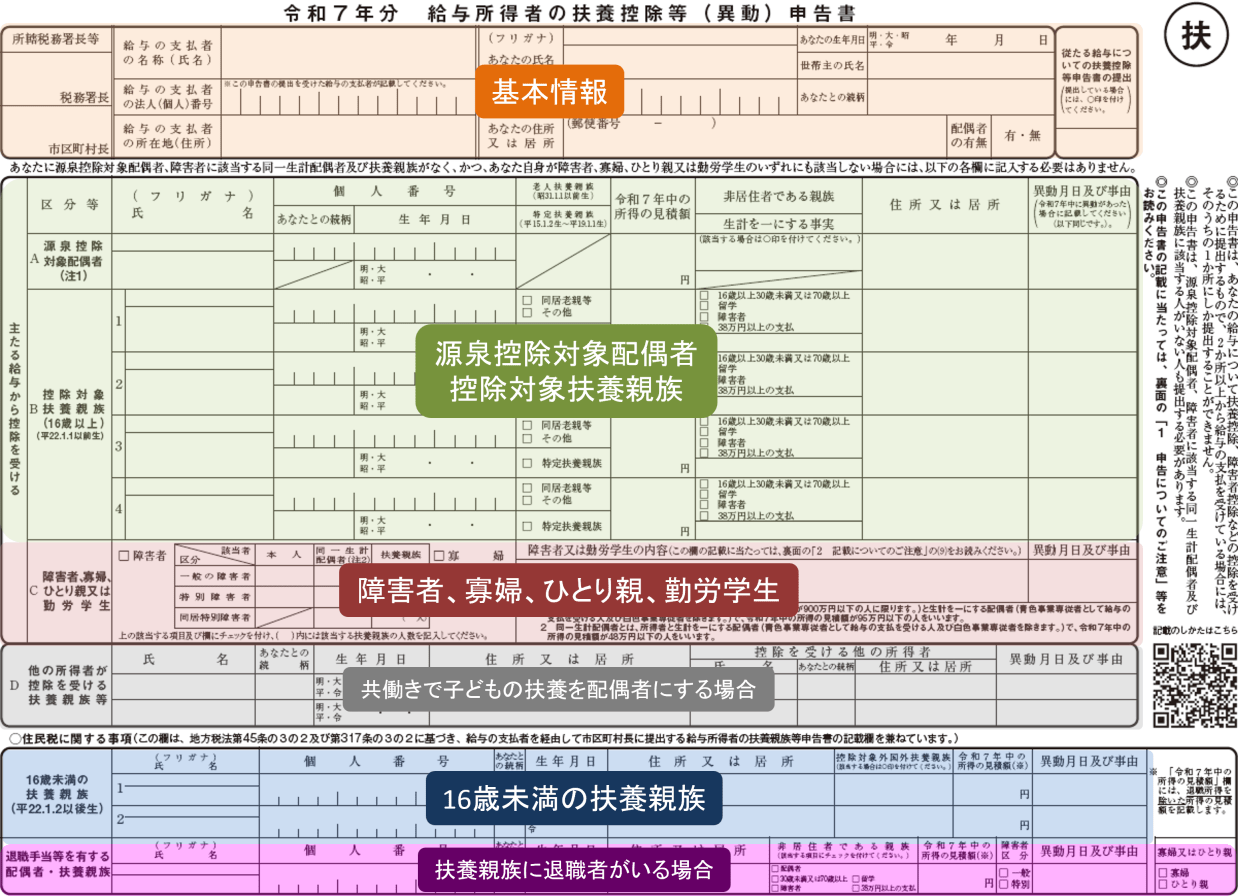

扶養控除申告書は、正確には、「給与所得者の扶養控除等(異動)申告書」といいます。こんな書類です。

会社員など給与を受け取っている人は、この書類に記入し勤め先の会社へ提出します。アルバイトの場合も同じように手続きが必要となり、アルバイト先へ申告書を提出するのが一般的です。

扶養控除申告書は、簡単にいうと、配偶者控除や扶養控除など控除を受けるために必要な書類で、書類内には控除の対象となる家族の氏名や住所などを記入します。そして、その年の最初の給与を受け取る前日、または就職後、最初の給与を受け取る前日までにアルバイト先へ提出します。

独身の方や学生など、扶養している家族がいなければ、その部分は記入不要です。基本情報の箇所に、自分の氏名や住所などを記入して提出します。

また、「扶養控除申告書」という名称ですが、勤労学生控除を受けるのにも必要になります。

申告書の書き方など詳しくは以下の記事で解説していますので、気になる方はぜひ参考にしてください。

申告書を提出する場合、どのようなメリットがあるのでしょうか?

また、掛け持ちをしている場合、全てのアルバイト先へ提出しても良いのでしょうか?

気になる申告書のポイントについて解説していきます。

給与を受け取る場合、所得税をあらかじめ差し引く源泉徴収が行われるため、本来の額面よりも受け取る金額が低くなります。

申告書を提出すると、扶養控除のあるなしに関わらず、この源泉徴収額が安く計算されるようになるため、出さない場合よりも受け取る金額が多くなります。

また、扶養控除申告書は年末調整に必要な書類でもあります。提出することでアルバイト先が年末調整をしてくれるため、個人での確定申告などの手間がなくなります。

提出するだけで多くのメリットを受けられるため、忘れずに提出しましょう。

アルバイトを掛け持ちする場合、源泉徴収額を安くするために全てのアルバイト先に提出したいと考えるかもしれません。しかし、扶養控除申告書は1つの会社にしか提出できないルールがあります。

複数のアルバイト先がある場合、基本的には受け取る給与額が一番多いところに提出します。

これは、後で詳しく説明しますが、提出したアルバイト先での給与に対しては源泉徴収額が少なくてもすむからです。提出していないほうでは源泉徴収額が高くなります。

ただし、税金は、その年に受け取った給与の総額によって決定します。他のアルバイト先の給与と合計した金額で別途確定申告をすれば、多めに払った税金が返ってきます。

つまり、受け取る給与額が多いところに提出するのは、あくまでも手取り額を多くするためと理解しておきましょう。

扶養控除申告書を提出しないと、源泉徴収額が高額になり、毎月の手取り給与が少なくなります。

独身の方であれば、書類の記入は数分程度で済みますので、必ず提出するようにしましょう。

毎月の給料からは、所得税が引かれます。これを「源泉徴収」といいます。国が決めたルールですので、会社に「引かないで」とお願いしても、引かないようにすることはできません。

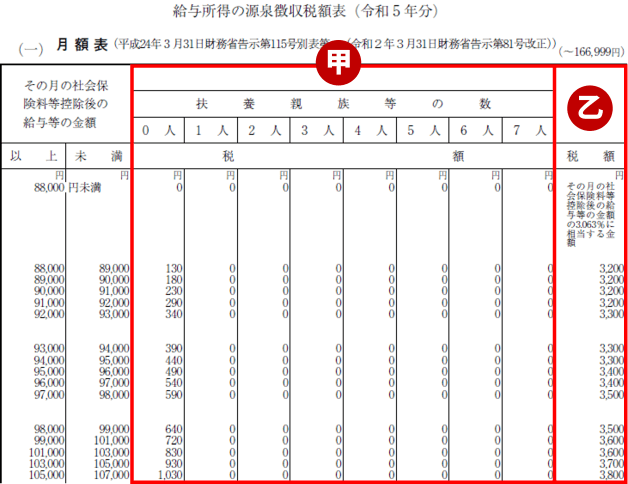

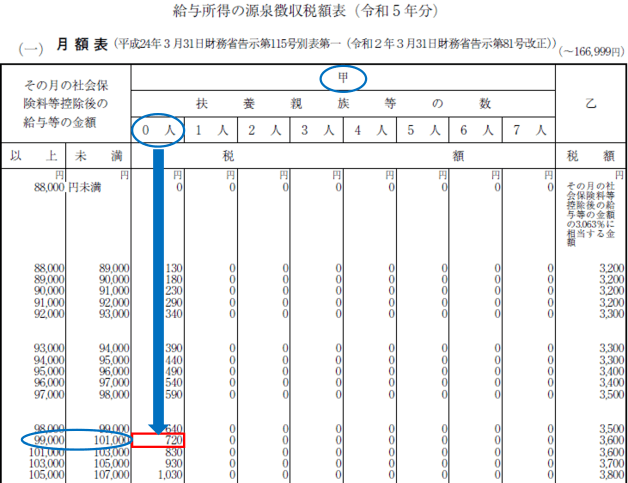

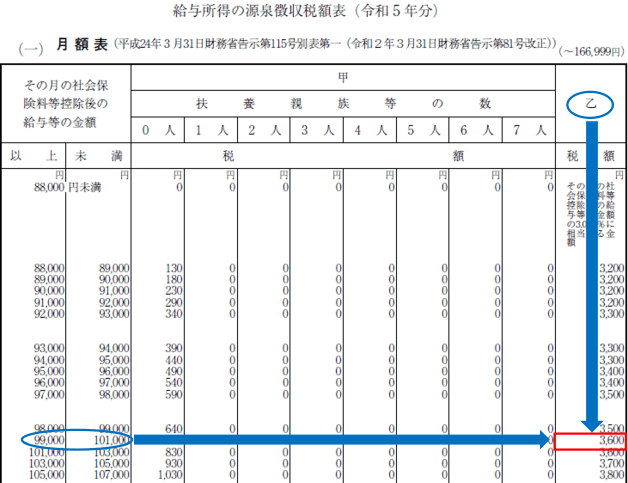

源泉徴収によって差し引かれる金額は、国税庁が毎年発表している源泉徴収税額表によって決定されます。

掛け持ちしている場合には、扶養控除申告書を提出した会社では「甲」欄の金額が、提出していない会社では「乙」欄の金額が引かれます。

【参考外部サイト】国税庁:令和7年分 源泉徴収税額表

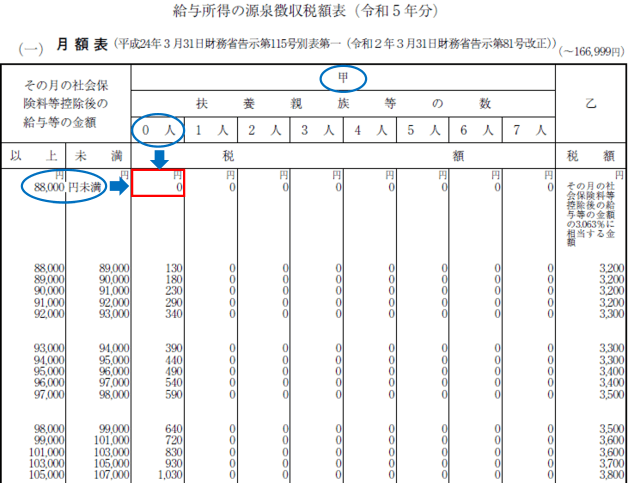

それでは、実際にどれくらい甲欄と乙欄で源泉徴収金額が異なるのか、扶養家族がいない場合(0人)を想定して、例として2023年分(令和5年分)の月額表を用いて見ていきましょう。

まずは、A社(甲欄)5万円、B社(乙欄)3万円、合計で8万8,000円未満の場合を考えていきます。

A社の給与に応じた甲欄を見ると、8万8,000円未満の場合は0円となるため、源泉徴収はされません。

一方で、B社の場合、88,000未満の乙欄では「その月の社会保険料等控除後の給与額の金額に3.063%に相当する金額」と定められています。

そのため、

となり、B社のみ919円源泉徴収されます。

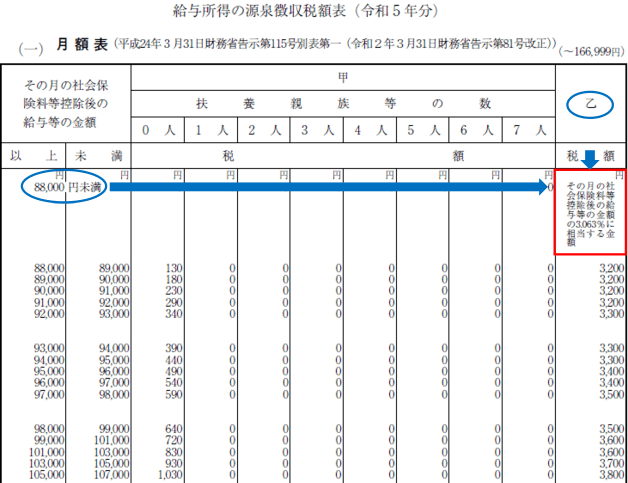

続いて、A社(甲欄)とB社(乙欄)、それぞれの会社で10万円の給与をもらった場合を考えていきます。

A社の給与に応じた甲欄を見ると、10万円の場合は、99,000円以上101,000円未満に入ります。すると、扶養親族数が0人であれば720円の徴収です。

一方で、B社の乙欄では3,600円と定められています。つまり、掛け持ち先では3600円徴収されるということです。

8万8,000円未満の場合と違って、A社とB社の源泉徴収額差は5倍程度と、大きく異なっているのが分かります。

掛け持ちしている場合、上の例だと、B社では2,880円多く徴収されていることになります。このように源泉徴収によって本来の税額を超過して徴収された分は確定申告によって還付されます。

年末調整とは、その年に支払われた給与や賞与を合計し、実際の所得税と源泉徴収額を照らし合わせるために行われる会社側の手続きです。

全ての支払金額が確定するのが年末のため、その名前の通り年末から年始にかけて行われます。源泉徴収で引きすぎた税金は、年末調整時に還付されます。

また、確定申告と年末調整は同じ手続きとなるため、年末調整が終わっていれば、その会社の給料分の確定申告をする必要はありません。

年末調整は原則全ての会社で行われ、アルバイト・パート・インターンであっても行われます。

ただし、年末調整には扶養控除申告書に記載された情報が必要となるため、扶養控除申告書を出した会社でのみ年末調整が行われます。

アルバイトを掛け持ちしている場合には、提出した1つの会社でのみ年末調整が行われます。

アルバイトを掛け持ちをしている場合、年末調整は扶養控除申告書を提出した1つの会社でのみ行われており、他の会社の給与は計算されていません。

年末調整されていない会社での給料の合計が20万円を超えていたら、確定申告が必要です(20万円以下なら申告不要)。

年末調整をされていない会社でも、源泉徴収で税金は引かれています。

源泉徴収によって払いすぎた税金は確定申告を行うことで還付されます。確定申告をしないと、正確な納税ができないだけでなく、払いすぎた分を返してもらうこともできないため、損しないためにも必ず確定申告をしましょう。

確定申告をする場合には、税務署や国税庁のホームページなどから「確定申告書」を入手し、必要事項を記入して提出します。書き方については、こちらをご覧ください。

提出先は、各管轄の税務署や区役所の特設窓口などになっており、窓口では相談しながらの作成もできます。

さらに、e-Taxを用いれば、オンラインや郵送での提出が可能となり、確定申告の手間を抑えられます。

また、源泉徴収の総額では所得税の納付を賄えなかった場合には、不足分を納付する必要があります。この場合、改めて自宅へ納付に関する書類が送付されますので、この書類に同封されている払込用紙などを用いて納税します。

年末調整をされていないサブの会社からもらった給料の合計が20万円未満なら、確定申告は必要ありませんが、住民税の申告が必要です。

住民税は、93~100万円を超えるとかかります(市区町村によって異なる)。申告しないと脱税をすることになってしまいます。申告方法については、お住まいの市区町村に問い合わせてください。

自分に扶養家族がいない場合でも、自分が扶養家族に含まれている場合があります。アルバイトしている学生がその親の扶養になっていたり、パートをしている妻が夫の扶養になっていたりします。

所得税で扶養控除の対象となるのは、年間の収入が123万円以下の場合です。この金額を超えると扶養家族から外れてしまい、お互いの課税額が高くなってしまいます。

月収に直すと10万2,500円前後、この金額が家族へ影響するかどうかの1つの目安です。

アルバイトを掛け持ちしていると、給与明細を見ても合計しないと金額がわからないので、気づいてみたら、年間123万円を超えてしまうこともあります。扶養家族から外れたくなければ、注意しましょう。

また、所得税の扶養以外に、社会保険の扶養もあります。年収130万円を超えると社会保険の扶養から外れます。そうなると、個人で国民健康保険料・国民年金保険料を支払う必要があり、一気に負担が増してしまいます。

学生の方は詳しくはこちらの記事も参照してみてください。

掛け持ちをしている場合、そのことを全てのアルバイト先へ伝えるかどうか悩んでしまうかもしれません。伝えることについて法律的な義務はないため、伝える義務はありません。

ただ、シフトの調整などで、伝えたほうがスケジュールを組みやすくなる場合もあるため、問題がなければ掛け持ちしていることを伝えましょう。

また、税金や保険などの事務処理によって、アルバイト先への連絡が必要になる場合もあります。特に、アルバイトであっても掛け持ちが禁止されている場合もあるため、トラブルを防ぐためにも、面接時などであらかじめ伝えておくのが良いでしょう。

アルバイトを掛け持ちする場合には、

の2点が重要です。この2点だけをきちんと守るだけで、毎月の手取り額の減少幅を抑え、適切な税金を納められます。