源泉控除対象配偶者とは?わかりやすく解説【図解】

年末調整の扶養控除等申告書では、「源泉控除対象配偶者」という用語が登場します。長い名称で、戸惑う方も多いでしょう。 …[続きを読む]

年末調整書類には、配偶者の収入(所得)を記入する欄がいくつかあります。この記事では、年末調整で配偶者の収入を正しく記入する方法について解説します。

目次

配偶者の収入を記載するのは、扶養控除の申告書と、基礎控除申告書(後略)の2枚です。

まずはそれぞれ、どんな人が、どのように記載をすればいいのか、基本的な内容を解説していきます。

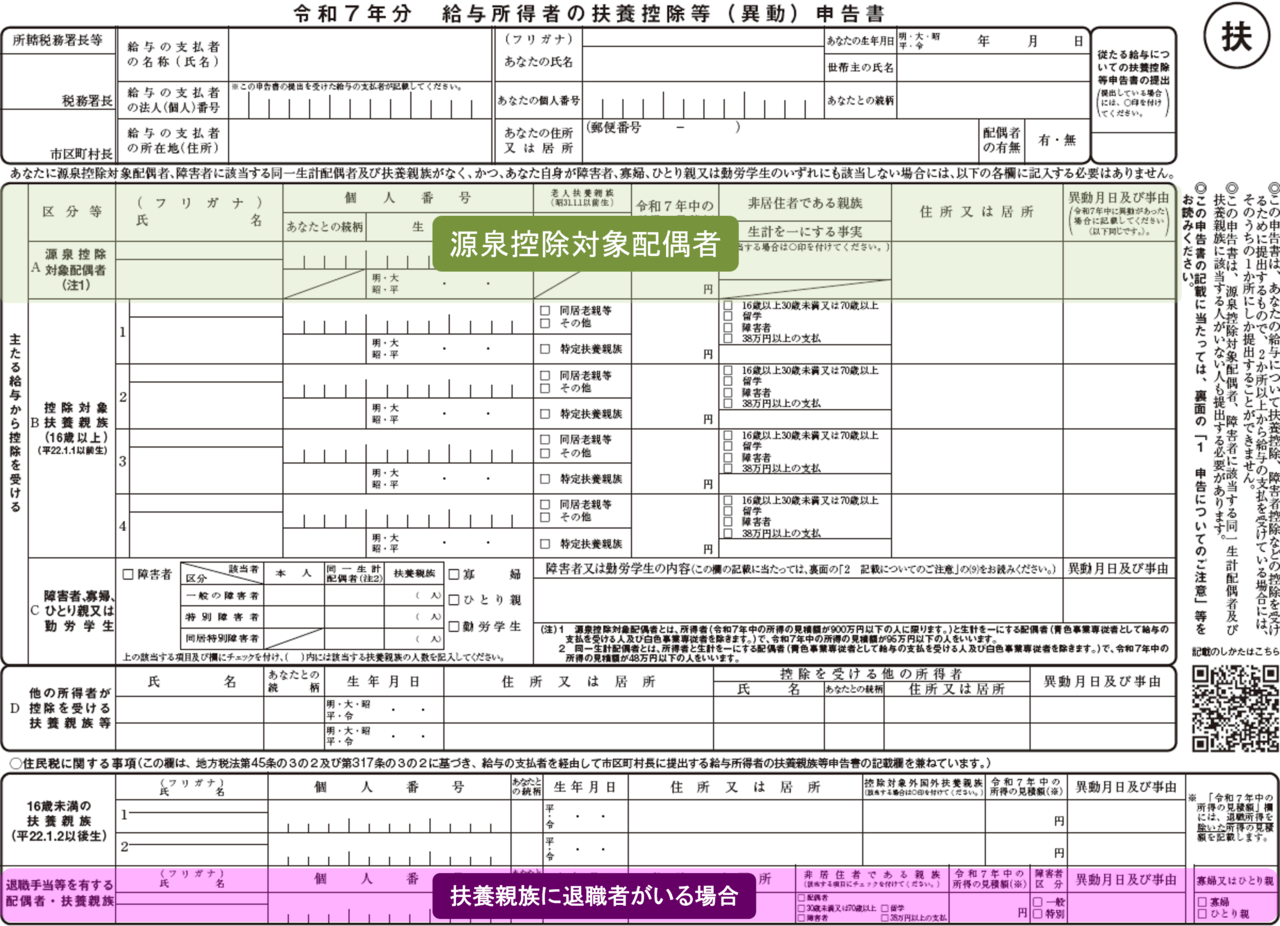

扶養控除の申告書で配偶者の収入についての記載をするのは以下、図内で着色した2か所です。それぞれ確認していきます。

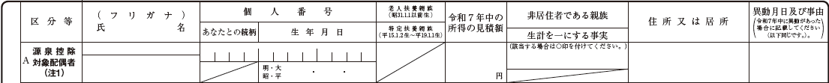

まずは書類上部、「源泉控除対象配偶者」エリアの記載について。図例で緑色に着色してある部分です。

このエリアの記載が必要なのは、以下の条件を満たす人です。

配偶者の収入がパートやアルバイトなどの「給料」である場合、年収が160万円以下で「源泉控除対象配偶者」に該当します。

2024年まで、「源泉控除対象配偶者」は給与の年収が150万円以下の人だったので、注意が必要です。

所得の要件に前年からの変更はありませんが、給与所得控除が引き上げになった関係で、年収の基準のみ変更となりました。

令和7年分の申告書では、配偶者の令和7年(2025年)分の所得の見積額を書きます。令和8年分の申告書には、配偶者の令和8年(2026年)分の所得の見積額を書きます。

ここに記入するのは、収入金額ではなく所得金額であることに注意しましょう。

所得とは、収入から経費を引いた金額ですが、収入がパートやアルバイトなどの「給料」である場合、給与収入から「給与所得控除」を差し引いた金額が「給与所得」となります。

源泉控除対象配偶者(年収160万円以下)に該当する場合、給与所得控除の金額は65万円です。2024年までは55万円で計算していた部分ですので、間違えないよう注意しましょう。

給与以外の所得がある、バイトを掛け持ちしているという場合、すべての所得を合計した金額を記入します。

こちらのエリアに正しく記載することで、給与や賞与から税金が天引きされる際、源泉徴収額を減らし、手取り額を増やすことができます。

続いて書類最下部、「退職手当等を有する配偶者・扶養親族」エリアの記載について。図例で紫色に着色してある部分です。

配偶者や扶養親族に退職して退職手当をもらった人がいる場合のみ記入します。

こちらのエリアにも、1年の合計所得を記入する欄がありますので、配偶者が退職手当を受け取っている場合は、先述の源泉控除対象配偶者エリアと同様、収入ではなく所得の合計額を見積で記入します。

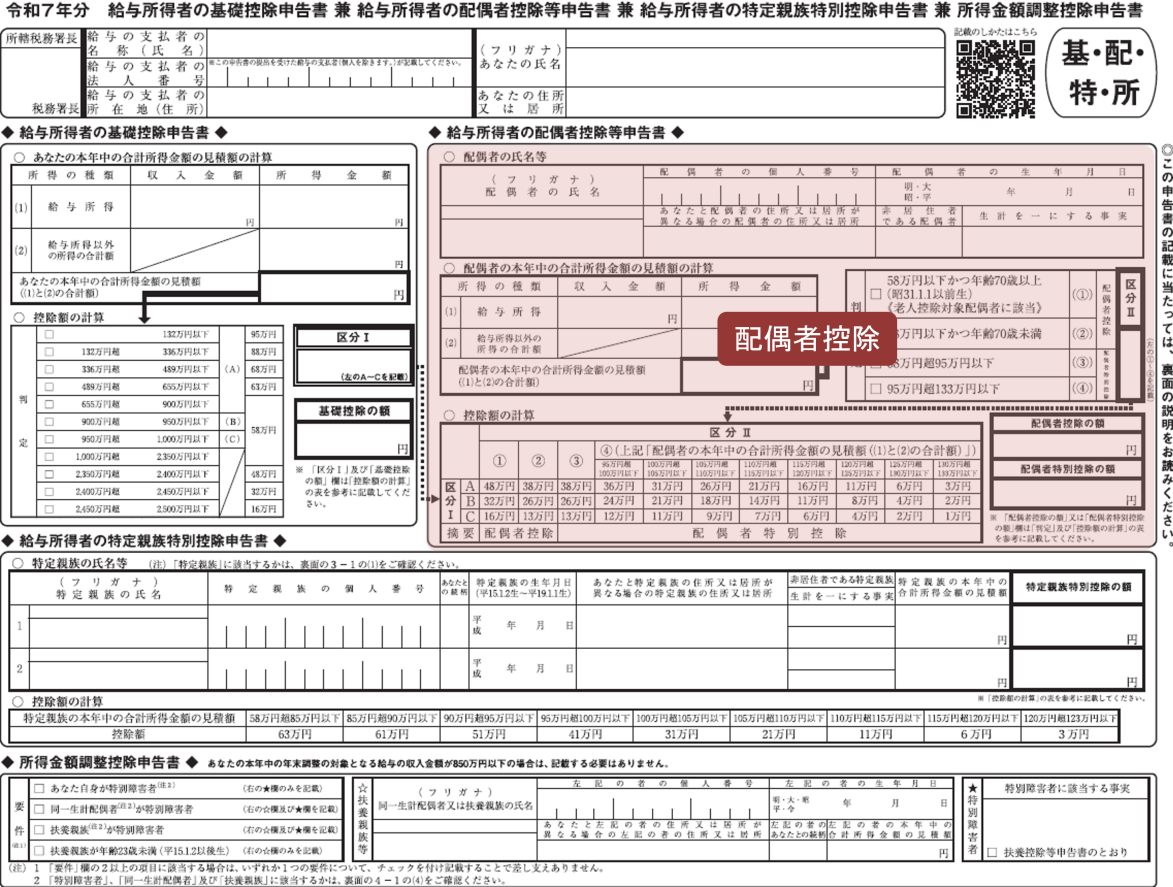

こちらの書類には下図の通り、「配偶者控除等申告書」が含まれています。配偶者控除・配偶者特別控除の適用に必要な書類ですので、間違いの内容に記入しましょう。

配偶者控除、または配偶者特別控除の適用を受けるために必要な書類ですので、こちらの申告書に記載をするのは、以下の条件(控除の適用条件)を満たす人ということになります。

下表の通り、2025年(令和7年)から、配偶者控除の対象となる年収条件が103万円→123万円に引き上げられ、さらに、給与所得控除額の最低ラインが55万円→65万円に引き上げられましたので、申告書の記入は要注意です。

| 配偶者の所得 (給与収入) |

受けられる控除 |

|---|---|

| 所得:58万円以下 (給与収入123万円以下) |

配偶者控除 |

| 所得:58万円超133万円以下 (給与収入123万円超201.6万円未満) |

配偶者特別控除 |

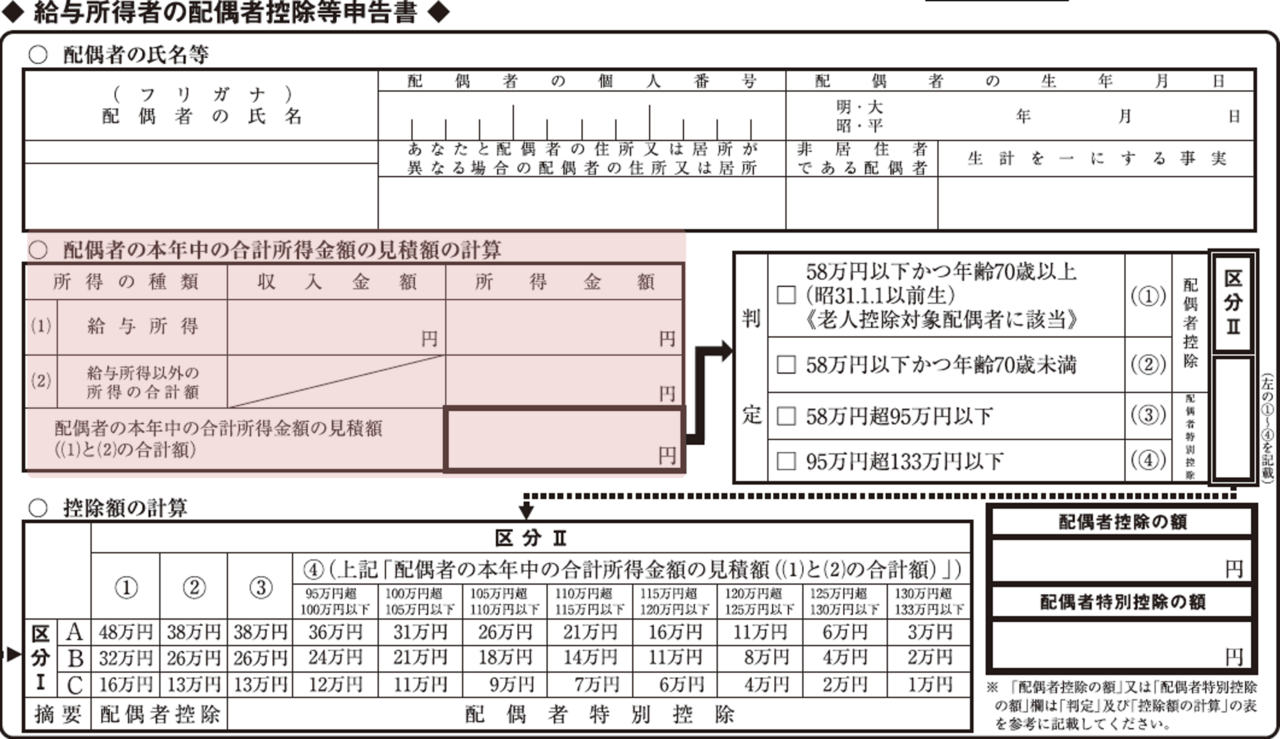

記載エリアを拡大すると下記の通りで、配偶者の給与収入、給与所得、給与以外の合計所得を記載し、控除額を算定する形式になっています。

前章で解説した通り、年末調整で配偶者の収入を正しく記載することは、控除などを適切に適用し、税金の負担を軽くするために必要な作業です。

ですが、年末調整記事の用語は聞きなれないものも多く、また、細かい定義も知られていない部分が多いため、定義と書き方を説明します。

その年の1月1日から12月31日までに勤務先から支給される給与の総額を記入します。

賞与、下記のような交通費以外の各種手当も含めて計算しましょう。

年内に転職している場合、前職と今の職場の2か所分合計した金額を記入します。

年末調整は10月、11月頃に行いますが、その時点では11月・12月に支払われる給与が不明ですので、未支給分の給与については見積額で問題ありません。

また、12月分の給与でも、支払いが翌年1月以降になる場合、収入に含める必要はありません。

給与所得の収入金額から給与所得控除を差し引いた金額です。

2025年から、年収190万円以下の人の給与所得控除が引上げになりました。

金額の算定方法などは下記の記事で解説しています。

下記のような、「給与」以外の所得の合計金額です。

所得とは「収入から経費を差し引いたもの」ですが、それぞれの所得の細かい計算方法については下記の記事をご参照ください。

給与以外の所得の場合、年内に発生した収入は支払いが翌年でも今年の所得として計算する必要があります。

給与所得、その他の所得の見積額を合計した金額です。

配偶者の収入の見込みがわからない、どう見当をつけていいのかわからないという人は以下の記事をご参照ください。

年末調整で保険料控除を受ける際は、申告書に控除の証明書を添付する必要があります。

同様に、配偶者控除・配偶者特別控除を受けたい場合、年末調整の申告書に配偶者の収入(所得)を証明する添付書類なのでしょうか。

配偶者控除・配偶者特別控除を受けられるのは、配偶者の給与収入が123万以下(所得58万円以下)あるいは、給与収入201.6万円未満(所得133万円以下)であることが条件ですが、それを証明する書類は必要ありません。

ただし、年末調整後に配偶者の収入・所得が見積よりも増えた場合、金額によっては確定申告で訂正する必要があります。