医療費控除はさかのぼって申告可能!|やり方と条件まとめ

医療費控除は過去にさかのぼって利用できます。この記事では、過去の医療費について還付を受ける方法を解説します。[続きを読む]

医療費控除の確定申告は、通常の確定申告の期間とは異なります。医療費控除はいつからいつまで可能なのかを、詳しく解説します。

目次

医療費控除とは、医療費を10万円(※)より多く支払った場合、一部の税金が戻ってくる制度です。払いすぎた所得税が還付されますので「還付申告」と呼ばれます。

※総所得金額が200万円未満の場合は、総所得金額の5%

通常の確定申告の期間は、2月16日~3月15日(2025年は2月17日~3月17日)ですが、還付申告の期間は、これより長く設定されています。

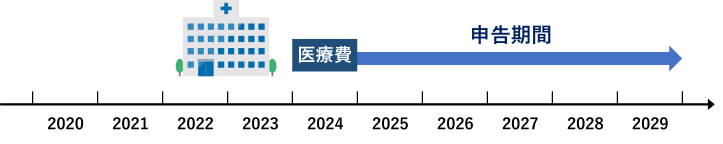

医療費控除の確定申告(還付申告)は、医療費を支払った年の翌年の1月1日から可能です。

2024年分(令和6年分)の医療費については、2025年(令和7年)1月1日から還付申告が可能です。

医療費控除の確定申告(還付申告)は、医療費を支払った年の5年後の12月31日まで可能です。

2024年分(令和6年分)の医療費については、2029年(令和11年)12月31日まで還付申告が可能です。

以上をまとめると、2024年分(令和6年分)の医療費の還付申告の期間は、2025年(令和7年)1月1日から2029年(令和11年)12月31日までです。

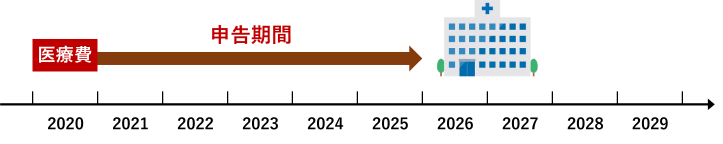

医療費控除の確定申告(還付申告)は、5年後の12月31日まで可能です。

ということは、2025年を基準に考えると、過去の分は、2020年(令和2年)から2024年(令和6年)まで可能です。

2020年(令和2年)の医療費の還付申告の期限は、2025年12月31日までですので、2025年中に申告すれば大丈夫です。

それぞれの年の医療費控除の期限を表にしてみました。

| 対象年度 | 還付申告の開始 | 還付申告の期限 |

|---|---|---|

| 2019年(令和元年) | 2020年1月1日 | 2024年12月31日(✕) |

| 2020年(令和2年) | 2021年1月1日 | 2025年12月31日(◯) |

| 2021年(令和3年) | 2022年1月1日 | 2026年12月31日(◯) |

| 2022年(令和4年) | 2023年1月1日 | 2027年12月31日(◯) |

| 2023年(令和5年) | 2024年1月1日 | 2028年12月31日(◯) |

| 2024年(令和6年) | 2025年1月1日 | 2029年12月31日(◯) |

ちなみに、2019年(令和元年、平成31年)の医療費の還付申告の期限は、2024年12月31日までですので、すでに過ぎていてできません。

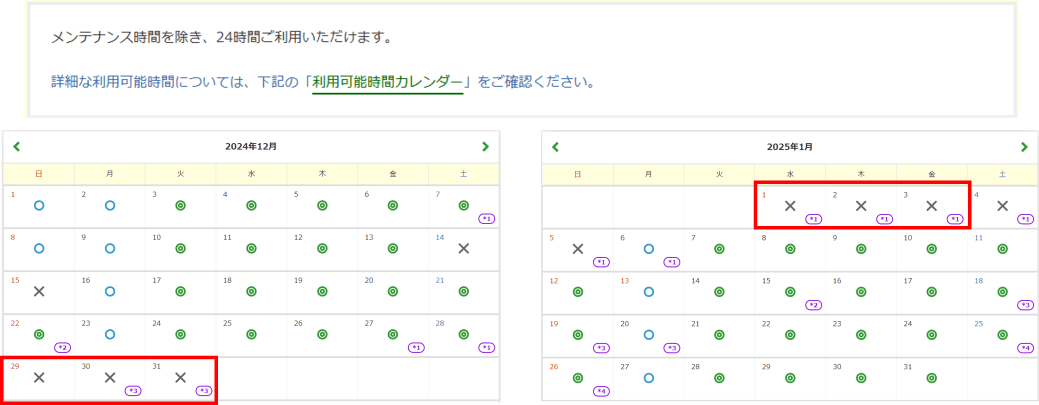

医療費控除の確定申告(還付申告)の期間は、「医療費を支払った年の翌年1月1日から5年後の12月31日まで」と説明しましたが、年末年始(12月29日~1月3日)は税務署はお休みで営業していませんので、注意が必要です。

年始の営業は、通常、1月4日からですので、実質的には、医療費控除の確定申告は1月4日から可能になります。

1月4日が土日に当たる場合は、その次の営業日から可能です(2025年は1月4日が土曜日、1月5日が日曜日ですので、1月6日から可能です)。

また、年末の営業は、通常、12月28日までですので、実質的には、医療費控除の確定申告は5年後の12月28日までです。

こちらも、12月28日が土日に当たる場合は、その前の営業日が期限になります。

ただ、ギリギリに申告書を提出して間違いや漏れがあった場合、訂正ができませんので、余裕をもって1週間前の12月21日くらいまでには還付申告をしたほうが良いでしょう。

年末年始、税務署は閉まっていても、e-Tax(電子申告)なら24時間365日動いているので大丈夫と思われるかもしれませんが、実は、e-Taxも、年末年始(12月29日~1月3日)はメンテナンス期間中で利用できませんので、要注意です。

「年末年始にメンテナンス作業なんてご苦労様」と思うかもしれませんが、個人的な推測では、年末年始に何かシステムトラブルが発生しても対応できませんので、わざと利用不可にしているのではないかと思われます。

税務署など公的機関のシステムでは、休日や夜間は利用不可ということがよくありますので、事前によく確認して利用したほうが良いでしょう。

【参照】e-Taxの利用可能時間 - 国税庁

ここまで説明した「還付申告」は、会社員・公務員などが年末調整を済ませていて、医療費控除で、税金を返してもらう場合の申告のことです。

年金生活者で年金だけもらっている人が、医療費控除をする場合も同様です。

一方で、副業などの所得(収入)も申告する場合は、「還付申告」ではなく、通常の「確定申告」になりますので、通常の確定申告の期限内(2月16日~3月15日)に行う必要があります。

副業などの所得を申告して、医療費控除だけ後で行うということはできません。

厳密にいうと、後から医療費控除はできますが、すでに一度申告した内容を訂正することになりますので、「還付申告」ではなく、「更正の請求」という手続きになります。

「更正の請求」はそこまで難しい手続きではありませんが、通常の確定申告とは書き方が異なりますので、ちょっと手間がかかります。できれば、所得の確定申告と一緒に医療費控除も行ったほうが楽でしょう。

(「更正の請求」の方法については、以下の記事をご覧ください。)