共働き夫婦が医療費控除を利用するなら所得が高い方が行うのがお得!

この記事では、共働きの夫婦が医療費控除を利用するメリットや申請方法についてわかりやすく解説します。より節税効果を高め…[続きを読む]

年間の医療費が一定以上になると使える「医療費控除」と、「お得な税制」として有名な「ふるさと納税」は、同時に利用することはできるのでしょうか。この記事では、ふるさと納税と医療費控除の併用に関する、

などの疑問にお答えします。

目次

医療費控除とふるさと納税は、どちらも所得税と住民税を減らす効果がある制度です。この2つの制度は「併用して適用することが可能」です。上手に利用することで税金の負担を減らすことができます。

ただし、医療費控除とふるさと納税を併用する場合、注意しなければならない点が2つあります。

ふるさと納税は、税法上では「寄付金控除」の対象になり、原則的には確定申告を行わなければならない制度です。しかし、2015年に「ワンストップ特例制度」が開始され、もともと確定申告が必要ない人は、ふるさと納税を行う自治体に申請することで、確定申告をしなくても寄付金控除を受けられるようになっています。

会社員など、確定申告が必要ない人にとって便利な「ワンストップ特例制度」ですが、医療費控除と併用する場合には利用することができません。

ワンストップ特例制度の要件の1つに「確定申告が不要である給与所得者等であること」があります。これに対し、医療費控除は確定申告を行うことで適用を受けることができる制度です。そのため、医療費控除を受けるために確定申告を行うことで、ワンストップ特例制度が受けられなくなってしまいます。

自治体へワンストップ特例制度の申請を行っていた場合は、その申請は無効になります。ワンストップ特例制度は無効になりますが、ふるさと納税は無効になるわけではありません。確定申告でふるさと納税の寄付金控除を行うことができますので、忘れずに計上するようにしましょう。

医療費控除とふるさと納税を併用することは可能ですが、医療費控除を行うと、ふるさと納税を受けられる金額に影響を与えることになります。与える影響について詳しく見てみましょう。

医療費控除とふるさと納税は「税金を減らす」という意味では同じですが、計算方法が異なります。2つの計算方法には次のような違いがあります。

医療費控除は、所得税と住民税の計算の基になる課税所得から控除額を差し引くことができる制度です。医療費控除の金額は、次の計算式により求めます。

医療費控除の額=1月から12月までの医療費の負担額-保険金などで補てんされた金額-※10万円

※所得合計金額が200万円以下の場合は所得合計金額×5%

例えば、医療費の負担額が年間15万円の人(所得合計金額が200万円超)の場合、医療費の負担額から10万円を控除した5万円が医療費控除となり、課税所得金額から差し引くことができます。課税所得金額は所得税と住民税の基礎となるものであるため、課税所得金額が少なくなれば、所得税・住民税ともに少なくなります。

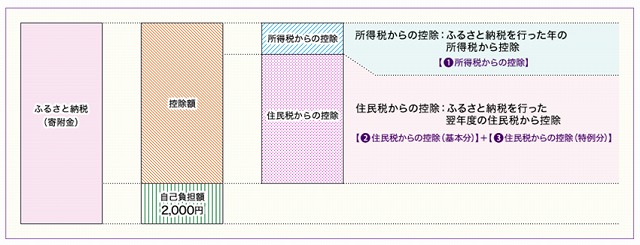

ふるさと納税は、寄付した金額から自己負担2,000円を差し引いた金額が所得税と住民税から控除される仕組みになっています。ただし、いくらでも税金から控除されるわけではなく、家族構成や所得の金額により控除上限額が設定されています。

ふるさと納税は次の3つの控除に分かれており、それぞれ所得税と住民税から差し引かれます。

(出典:総務省 )

(出典:総務省 )

ふるさと納税の計算で一番重要な点は「③住民税の控除(特例分)」で、住民税所得割額の2割を超える場合は「(住民税所得割額)×20%」の計算式により算出する点です。この場合、①~③を合計しても「ふるさと納税-自己負担2,000円」にはならず、実質負担額が2,000円を超えることになります。

つまり、ふるさと納税で自己負担2,000円、残りの全額を所得税・住民税の控除にするためには「住民税所得割額の2割を超えない額」ということになり、住民税所得割額の2割をぎりぎり超えない金額がふるさと納税のメリットを最大限に受けられる「ふるさと納税の限度額」になります。

限度額を計算式にすると次のとおりです。

医療費控除を受けた場合、ふるさと納税の限度額はどのように変化するのでしょうか。次のモデルケースでシミュレーションを行ってみます。

上記の場合のふるさと納税の限度額を求めると、

上記のようになります。

続いて、医療費の支払いが25万円あり、医療費控除を受けた場合には、上記に医療費控除15万円(医療費25万円-10万円)が加わります。

ふるさと納税の限度額を求めると、

上記のようになり、医療費控除を受ける前と比べて3,760円少なくなっています。

このように医療費控除の適用を受けると、住民税所得割額が減少するため、結果的にふるさと納税の限度額は少なります。減少額は所得や医療費の支払いによって異なりますが、医療費控除とふるさと納税を併用する際には注意しましょう。

ふるさと納税と医療費控除を併用する場合において、限度額以上にふるさと納税を行ってしまった場合については「自己負担」になり、どこからも控除することはできません。

ふるさと納税だけをワンストップ特例制度により行っている場合であれば、確定申告に切り替えることで所得税も控除対象にする方法があります。しかし、医療費控除を併用する場合はそもそも確定申告を行いますので、対策する方法はありません。

ふるさと納税と医療費控除のどちらも利用できる状況である場合、どちらを利用すべきなのでしょうか。

結論から言うと、確定申告を行い、どちらの制度も併用して受けた方がお得です。

制度を併用した場合は、医療費控除の分だけ住民税所得割額が減るため、ふるさと納税の限度額が減ってしまいます。しかし、限度額の減少は支払った医療費の数パーセントだけであり、そこまで大きな影響を受けるものではありません。

一方、ふるさと納税の限度額の減少を防ぐために医療費控除を行わないのであれば、少なくとも支払った医療費から10万円を差し引いた金額の15%以上の負担が増えてしまうことになります。

ふるさと納税を行っており、10万円を超える医療費の支払いがある場合には、確定申告を行い、医療費控除とふるさと納税を併用した方がお得と言えるでしょう。

医療費控除の節税効果を最大限高めるためには、医療費の家族合算や、通院の交通費の算入について知っている必要があります。下記の記事もぜひ併せてご覧ください。