【2025年版】給与所得・配偶者(特別)控除計算ツール(年末調整の申告書用)

給与の年収から給与所得および配偶者(特別)控除を計算するツールです。[続きを読む]

年末調整では、通常、来年分の「扶養控除等申告書」を提出しますが、「来年の収入がわからない」という方が多いのではないでしょうか。

来年のことなので、わからなくても当然ですが、どのように記入すれば良いかを、簡単に紹介します。

目次

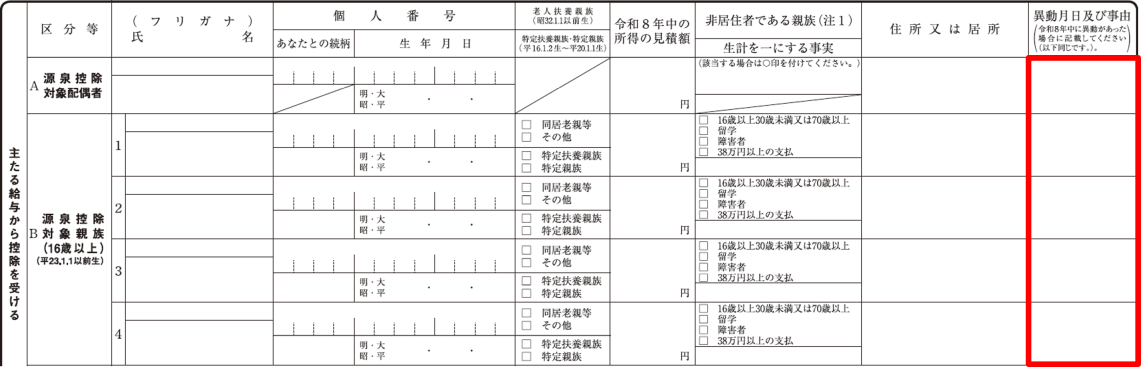

来年の収入を記入するのは「給与所得者の扶養控除等(異動)申告書」という書類です。

令和7年の年末調整であれば、令和8年分を記入します。

記入するのは自分の収入ではなく、配偶者と扶養親族の収入です。正確にいうと、令和8年の所得の見積額です。

ですので、独身の方や、結婚していても扶養親族がいない方は特に関係ありません。

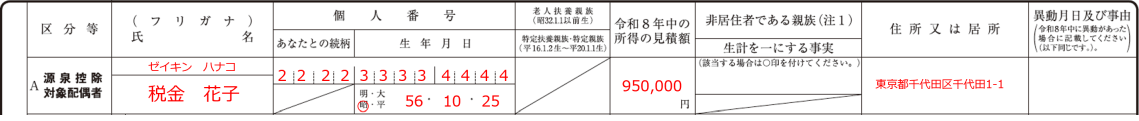

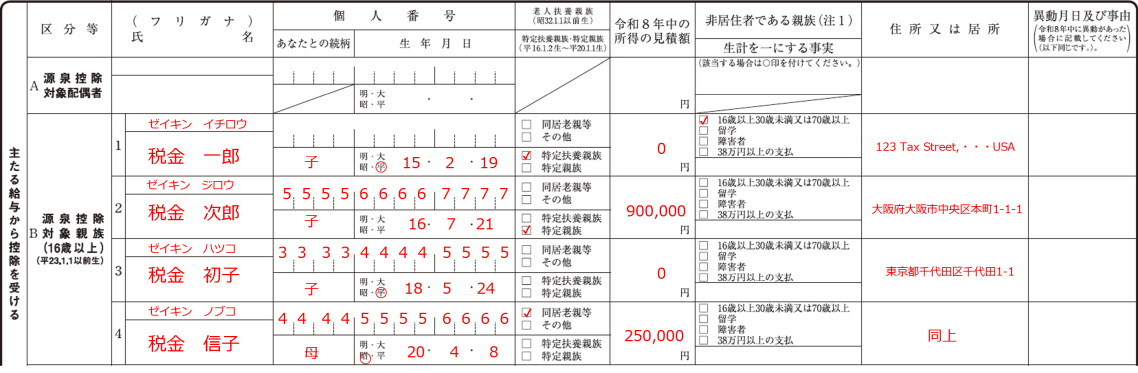

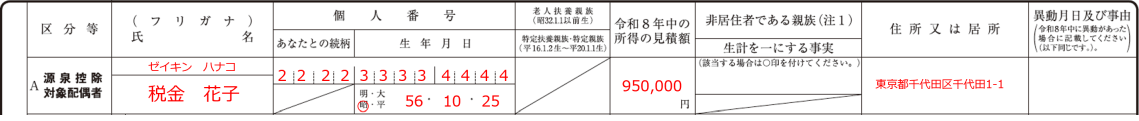

サンプルを掲載しておきます。

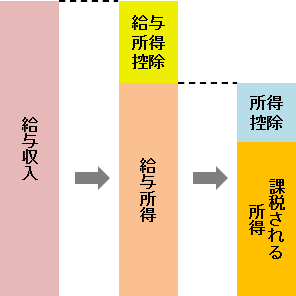

所得は、給与だけもらっている人は、

で計算します。

給与年収123万円の人は、給与所得=123万円-65万円=58万円です。

こちらのツールを利用すると、給与所得を簡単に計算できます。

なぜ、来年の収入を記入するのか?については、こちらをご覧ください。

今年1年間、ほぼずっと収入(所得)があった場合は、今年の所得をそのまま記入します。

たとえば、今年の配偶者のパートの給与収入が160万円であれば、所得=160万円-65万円=95万円ですので、「950,000」と記入します。

今年は無職だった、12月から就職したのでほとんど収入がなかった、だけど、来年から就職して収入が見込まれる場合は、来年の収入(所得)を予測して記入します。

たとえば、時給1200円のパートで、週20時間勤務する予定であれば、年間では、1,200円×20時間×52週=1,248,000円となります(実際には、年末年始休暇などで、もう少し少ないかもしれませんが、考慮はしていません)。

記入するのは収入ではなく所得ですので、計算します。

「598,000」と記入します。

あくまでも来年の見積額(予想)ですので、このとおりにならなくても大丈夫です。もし金額が違っていたら、来年の年末調整で調整されます。

「給与所得者の扶養控除等(異動)申告書」の「源泉控除対象配偶者」欄に記入するのは、配偶者の給与年収が160万円以下の場合です。また、「源泉控除対象親族」欄に記入するのは、親族(子ども・親など)の給与年収が165万円以下の場合です。

つまり、配偶者は160万円、親族は165万円を超える場合は、記入の対象から外れますので、今年の時点で、確実に超えることがわかっているのであれば記入しないでおきます。

ただ、超えそうかどうかわからないギリギリのラインであれば、とりあえず記入しておいて、来年の年末調整で確定させることでも良いでしょう。

「就職するかもしれないけど、いつするかわからない」、「給料をいくらもらえるかまったくわからない」など、来年の収入がまったくわからず検討もつかない場合は、とりあえず「0円」として記入すれば良いでしょう。

もし、配偶者や親族が就職して収入を得るようになったら、年の途中で勤務先に「給与所得者の扶養控除等(異動)申告書」を再提出します。

その際には、一番、右側の「異動月日および事由」の欄に、変更する日付と理由を記入します。

たとえば、就職して扶養から外れるのであれば「5月15日就職のため」と記入します。