インボイス制度の登録申請書の書き方【個人事業主/法人】

インボイスを発行する事業者は、適格請求書発行事業者として登録申請を行う必要があります。登録申請の流れと、書面での登録…[続きを読む]

建設業や林業をはじめ、様々な業種で、一人親方(個人事業主)として働かれている方、なかでも、免税事業者の方が、インボイス制度の影響を大きく受け、収入が減少する可能性があります。

免税事業者である一人親方が受ける影響のケース3つと、やるべきこと(対策)をフローチャートでわかりやすく解説します。

目次

まずはじめに、インボイス制度について簡単に説明します。

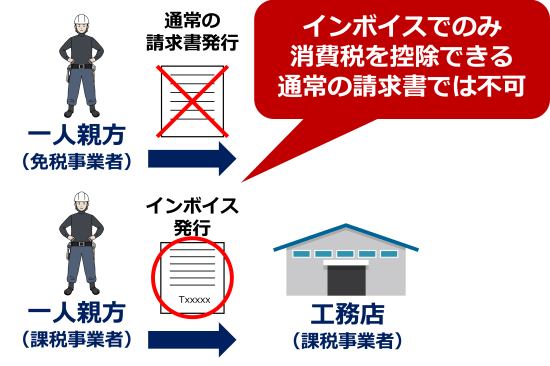

インボイス制度とは、簡単にいうと、新たに国が認めた請求書ができて、それがなければ消費税を控除できなくなることです。

今までは、一人親方が発行した通常の請求書で、取引先の工務店や建設会社は消費税を控除できました。

ところが、2023年(令和5年)10月1日からインボイス制度が始まると、課税事業者である工務店や建設会社は、通常の請求書では消費税を控除できなくなります。消費税を控除するには「インボイス」が必要になります。

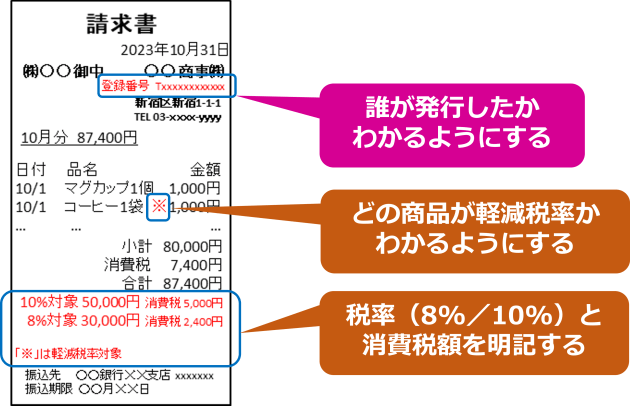

国が認めた請求書のことを「インボイス」、正式には「適格請求書」といいます。

インボイスには、税率と、それぞれの税率ごとの消費税額が明記されます。そして、ここが重要ポイントですが。誰が発行したかわかるように、登録番号が記載されます。

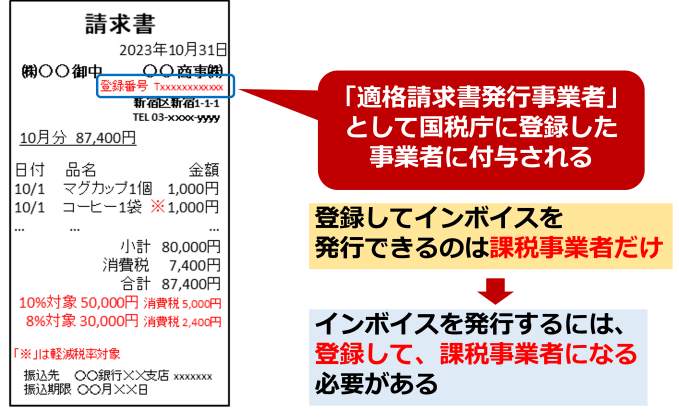

この登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。ここで、問題になるのが、「登録してインボイスを発行できるのは課税事業者だけ」というところです。

免税事業者である一人親方や大工は、インボイスを発行できません。つまり、課税事業者である工務店や建設会社は、免税事業者の一人親方に下請けとして発注すると、消費税を控除できないのです。

簡単に言いますと、「課税事業者」は、年間売上が1000万円超で、消費税を納税している事業者のことです。

一方、「免税事業者」は、年間売上が1000万円以下で、消費税の納税を免除されている事業者のことです。

一人親方は、年間売上が1000万円以下で、規模的に小さいことが多く、免税事業者の一人親方が多いです。

年間売上が1000万円を超えている一人親方は、すでに課税事業者ですので、インボイス制度開始で特に大きな影響はありません。

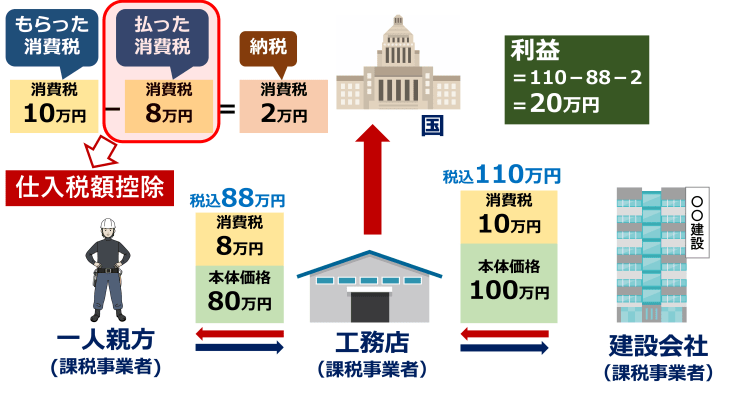

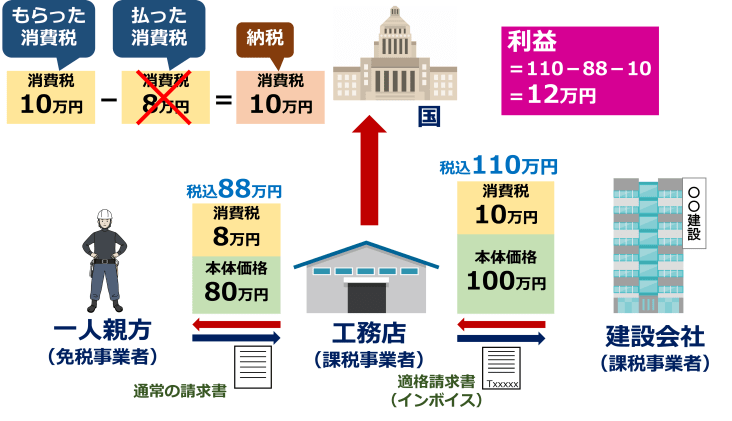

たとえば、免税事業者である一人親方が、課税事業者である工務店と取引しているとします。

一人親方は工事を請け負って完了し、本体価格80万円+消費税8万円=合計88万円を工務店に請求したとします。

工務店は建設会社から仕事を請け負っていて、本体価格100万円+消費税10万円=合計110万円を建設会社に請求したとします。

工務店は、建設会社から10万円の消費税を受け取り、一人親方に8万円の消費税を払いましたので、差額の2万円の消費税を国に納税します。

このように、払った消費税を差し引くことを、「仕入税額控除」といいます。

最終的に、この工務店の利益は、110万円-88万円-2万円=20万円となります。

ところが、インボイス制度が始まると、免税事業者である一人親方が発行する通常の請求書では、消費税を控除することができません。

工務店は、一人親方に払った8万円の消費税を控除することができず、建設会社から受け取った消費税10万円を、まるまる国に納税することになります。

すると、この工務店の利益は、110万円-88万円-10万円=12万円となります。

さきほどと比較して、利益が8万円も減ってしまいました。

免税事業者である一人親方や大工は、取引先の課税事業者との間で、次の3つのケースが考えられます。

課税事業者である工務店は、免税事業者の一人親方に発注すると、消費税を控除できません。しかし、課税事業者の一人親方に発注すれば、消費税を控除できます。

そこで、免税事業者の一人親方とは契約を切って、課税事業者である一人親方に発注するようになります。

ただ、慢性的な人手不足にある建設業界で、新たに下請け先を探すのも大変ですし、課税事業者の一人親方は少なく、現実的には、免税事業者であることだけで契約を切られることは、あまり起こりにくいと考えられます。

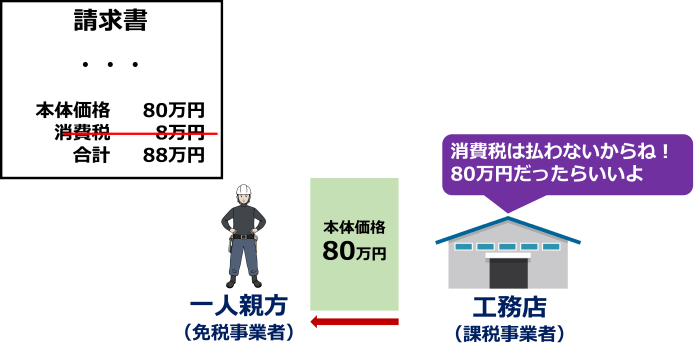

さきほどの例でいうと、本体価格80万円+消費税8万円で請求したとき、工務店が消費税8万円分の支払いを拒否し、もらえなくなることが考えられます。

もちろん、相手が免税事業者であることを理由に、一人親方に対して消費税を全部または一部を支払わないことは「下請代金の減額」として、下請法違反になります。

ただし、免税事業者である一人親方が、自ら、消費税8万円を記載せず、本体価格80万円だけの請求書を作成して、工務店に請求したのであれば問題ありません。

つまり、今までは消費税をのせて請求していましたが、「これからは、消費税なしで請求してくださいね」と暗にほのめかされて、取引先との力関係でそうせざるを得なくなる可能性もあります。

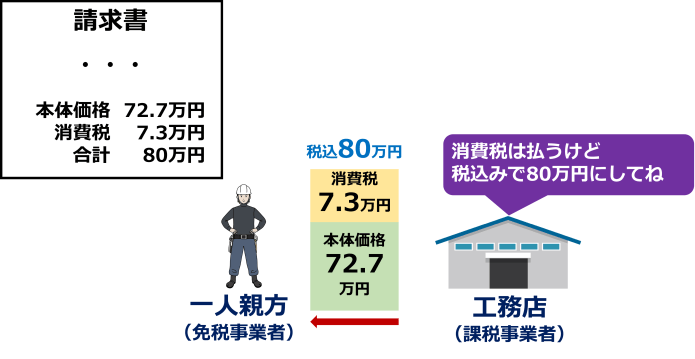

こんどのパターンは、消費税を請求するのですが、本体価格を下げて、税込みの合計価格が、以前の本体価格と同じになるように要求されるものです。

本体価格を72.7万円+消費税7.3万円(計算の便宜上、四捨五入しています)とすれば、合計は80万円ですので、以前の、本体価格80万円とまったく同じになります。

一人親方と工務店や建設会社との間での取引価格は、交渉で決まるものですから、工務店や建設会社が、一人親方に対して価格を下げるよう交渉すること自体はまったく問題ありません。

なお、公正取引委員会では、インボイス制度開始後の、取引価格の引き下げについて容認しています。

ホームページに資料を掲載していますが、その内容を要約すると、「免税事業者の仕入れや支払いの消費税も考慮したうえで、双方で納得して、取引価格を引き下げるのは問題ないと」いうことになります。

一方的に消費税分をまるまるカットするのは、優越的地位の乱用として、独占禁止法上、問題となりますが、合意の上で、取引価格を少し引き下げるのは問題ないということです。

【参照】免税事業者及びその取引先のインボイス制度への対応に関するQ&A Q7

インボイス制度には経過措置があり、最初の6年間は、インボイスがなくても消費税の一部を控除できますので、現実的には、工務店や建設会社に迷惑がかからない程度に、取引価格を少し下げることが多くなるのではと思われます。

インボイス制度では、突然、消費税を控除できなくなるのではなく、経過措置というものがあります。

課税事業者である工務店や建設会社が、免税事業者である一人親方に発注した場合、最初の3年間は80%、次の3年間は50%、消費税を控除することができます。全部控除できなくなるのは、インボイス開始から6年後です。

| ~ 2023年9月 |

2023年10月 ~ 2026年9月 |

2026年10月 ~ 2029年9月 |

2029年10月 ~ |

|

|---|---|---|---|---|

| 免税事業者 からの仕入で 控除可能な 消費税額 |

100% | 80% | 50% | ゼロ |

インボイス制度に関して、一人親方はどうすればいいのか?

最終的な選択肢は2つです。

課税事業者になって、インボイスの発行事業者として登録すれば、インボイスを発行できますので、取引先と面倒なことにはなりません。今までどおりの金額を請求すればよいでしょう。

しかし、課税事業者になると、消費税の申告・納税の義務が生じます。これが一番厄介な問題です。

顧客からもらった消費税、経費で払った消費税をすべて記録したうえで、確定申告の時に、所得税の申告書にプラスして、消費税の申告書を作成して申告し、納税しなければなりません。

消費税の記録(経理)は、クラウド会計などのソフトを利用すれば、ある程度は自動的にやってくれますが、それでも今まで何もしなかったときからは、負担が多くなります。

さらに、消費税の申告書はかなり複雑で、一人親方が自分で作成することはあまり現実的ではありません。税理士に依頼する必要があり、税理士報酬も生じます。

簡単にいうと、年間売り上げ5000万円以下の一人親方は、簡易課税を選択すると、かなり楽になります。

仕入れに関わる消費税を、ひとつずつ計算する必要はなく、売上に、みなし仕入率(建設業は、業務内容に応じて70%または60%)をかけて計算します。

例:税抜き売上2000万円、みなし仕入率70%の場合

(2,000万円×10%)-(2,000万円×10%×70%)=60万円(納税額)

一概にはいえませんが、仕入れが少なかったり、経費のほとんどが人件費の場合は、簡易課税を選択すると、納税する消費税額も少なくなるケースが多いです。

免税事業者のままでいれば、取引先から、契約を切られたり、取引価格を下げられたりする可能性があります。

ただ、交渉で、一人親方側が有利な立場に立てるのであれば、免税事業者のままでいるほうが、消費税の事務負担もなく楽です。

課税事業者になるのがいいのか、免税事業者のままでいるのがいいのか、判断はかなり難しいです。

一度、課税事業者になってしまうと、少なくとも2年間は免税事業者に戻れませんので、慎重に判断する必要があります。

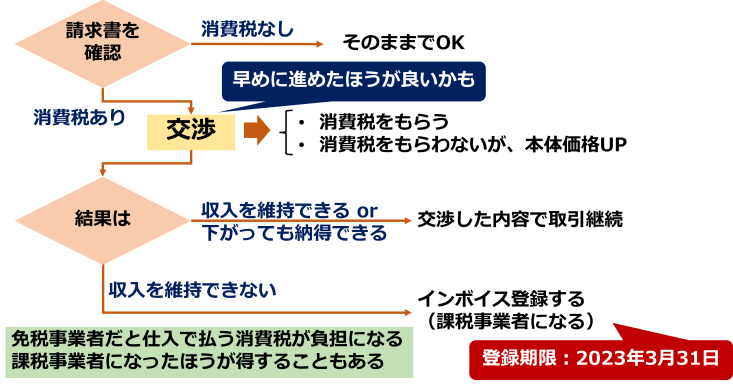

そこで、決めるための道筋を、フローチャートで簡単に示します。

まずは、いつも発行している請求書を確認してみてください。

消費税はどうしているでしょうか?

もし、今まで消費税を請求しておらず、取引先も消費税を控除していなかったのであれば、今後もそのままで大丈夫です。特に対応は必要ありません。(本体価格しか記載していない場合)

ただし、「本体価格」「税込き価格」などと記載しておらず、ただ金額一つだけしか記載していない場合は、取引先は今まで、それを税込み価格として受け取って、消費税を控除している可能性がありますので、ご注意ください。

次に、消費税を今まで請求しているのであれば、今後、問題になりますので、取引先の工務店や建設会社と交渉する必要があります。

一人親方側だけが一方的に減収になることは避けたいですので、

交渉できるのであれば交渉してみるのが良いでしょう。

その交渉が成立すれば、それで良いですし、仮にこちらの条件どおりでなかったとしても、互いに負担をわけあいながら納得できる条件であれば、それで落ち着きます。

ここまでは、免税事業者のままでいることができます。

しかし、このままだと、確実に消費税分をもらえなくなる、価格を下げられるということであれば、課税事業者になることを検討したほうが良いでしょう。

さきほどあげた、簡易課税制度を選択すれば、事務負担もそこまで大きくなりません。

インボイス制度の開始は2023年(令和5年)10月1日からです。

インボイス制度が始まる2023年10月1日から、インボイスを発行できるようにするためには、2023年3月31日までに、適格請求書発行事業者としての登録申請手続き(インボイス登録)を行う必要があります。

「適格請求書発行事業者の登録申請書」を税務署に提出すれば、適格請求書発行事業者として登録すると同時に、課税事業者にもなることができます。

期限は2023年3月31日ですが、2月・3月は確定申告の時期とも重なり、相談しようにも税理士も忙しく、バタバタになることが予想されますので、早めに取引先と交渉して、登録するのか/しないのかを決めておくと良いでしょう。