会社員にも、働くうえの経費が認められており、それが「給与所得控除」です。給与所得控除とは何か、計算方法などを、わかり…[続きを読む]

確定申告での給与所得の書き方|「給与所得控除後の金額」が空欄の時は?

会社員・公務員は年末調整を受けますが、医療費控除や、ふるさと納税の寄付金控除(ワンストップ特例以外)を利用するには確定申告が必要です。

この場合、確定申告の際に給与収入や給与所得を改めて申告することになります。

この記事では、給与所得をどうやって確定申告書に記入するのか? わかりやすく解説します。

1.確定申告での給与所得・給与所得控除とは?

確定申告では、前年に得た「収入」と「所得」を確定申告書に記入して申告します。

会社員・公務員・パート・アルバイトなどの「給料」は給与収入・給与所得として申告をします。この章では、給与収入と給与所得がそれぞれ何を指すのか解説します。

(1)給与収入と給与所得

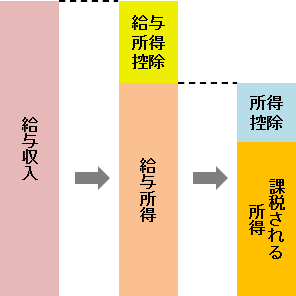

「所得」とは「収入」から経費を差し引いて計算した金額です。「利益」は「売上」から経費を引いたものですが、それと比較するとわかりやすいでしょう。

給料収入に対する経費というものをイメージできない方も多いと思いますが、給料収入からは「給与所得控除」というあらかじめ決められた金額が差し引かれます。つまり、給与所得控除とは給与収入にとっての経費のようなものです。

(2)確定申告で給与収入に入るもの・入らないもの

給与収入とは、簡単に言えば「勤め先から支払われた給料収入」のことを指します。

ただし、給料の内訳には様々な手当が含まれていますし、ボーナスなど毎月の給料とは別に受け取る収入もあります。これらのどれが給与収入に該当し、どれが該当しないのか、下記の表にまとめました。

| 給与収入に含まれるもの | 給与収入に含まれないもの |

|---|---|

| ・給料の基本給 ・残業手当、深夜手当 ・住宅手当、家族手当、単身赴任手当 ・資格手当、役職手当 ・ボーナスなど |

・月15万円以下の通勤手当 ・1日につき4,000円以下の宿直、日直手当 ・転勤や出張のための交通費で、通常必要と認められるもの ・立替経費の精算分 |

基本給以外の諸手当の名称は会社によって様々ですが、簡単に言えば「通勤手当」「1日4,000円以下の宿直・日直手当」以外の手当は原則として給与収入に含まれます。したがって給与収入とは、1年間に会社から支払われた給与・ボーナスの合計額から、上記表の「給与収入に含まれないもの」の金額を差し引いた金額となります。

最も簡単な確認方法は源泉徴収票を見ることです。源泉徴収票の「支払金額」欄に記載されている金額がその年の給与収入となります。

(3)確定申告書に書く「給与所得」とは源泉徴収票の「給与所得控除後の金額」のこと

通常、給与所得を自分で計算する必要はありません。

給与所得の金額は源泉徴収票に記載されている

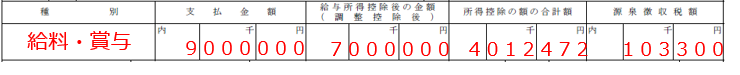

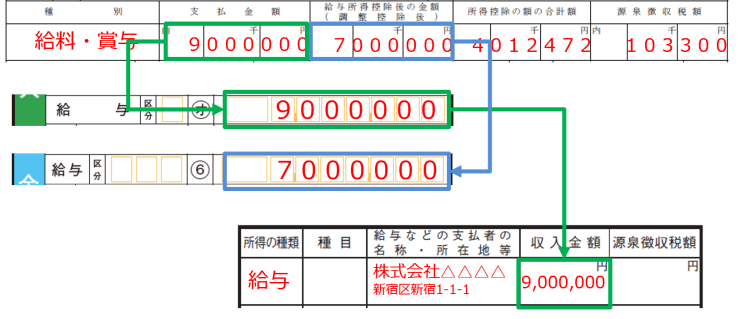

年末調整後に勤務先から発行される源泉徴収票の「給与所得控除後の金額」欄に、給与収入から給与所得控除を差し引いた金額が記載されています。この金額が「給与所得」となります。

こちらの例では、給与収入900万円で、給与所得(給与所得控除後の金額)は700万円です。

給与所得控除の金額は給与収入の金額によって決まる

給与所得控除は給料収入がある人は必ず全員が受けられる控除です。

給与所得控除の金額は給与収入によって変動し、収入が多ければ多いほど給与所得控除の額も増えます。給与所得控除の最低額は55万円(年収162万5千円以下)、最高額は195万円(年収850万円超)です。

給与所得控除についてより詳しく知りたい方は以下の記事を参考にしてください。

2.確定申告で給与所得を書く時は源泉徴収票を用意する

前章で解説した通り、源泉徴収票には給与所得の金額が記載されています。確定申告をする際には必ず手元に源泉徴収票を準備しておきましょう。

なお、確定申告で使用する源泉徴収票は確定申告をする年の前年分のものです。令和5年分の確定申告を令和6年2月~3月に行う場合、必要な源泉徴収票は「令和5年分」ということになります。

源泉徴収票は年末調整完了後に勤務先から発行されるため、多くの会社では12月~1月辺りに配布されるはずです。もし受け取った覚えがないという方は勤務先の担当者に確認を取るようにしましょう。

(1)源泉徴収票の「給与所得控除後の金額」が空欄の時は?

源泉徴収票の「給与所得控除後の金額」欄が空欄になっている方もいるかと思います。なぜ空欄になっているかというと、年末調整が完了していないことが理由です。「会社で年末調整をする前に退職した」「会社に扶養控除申告書を提出しなかった」などの理由で年末調整をしなかった方は、この欄は空欄となります。

空欄となっていても確定申告に支障はありませんが、別途、給与所得を自分で計算をする必要があります。

(2)確定申告の時に給与所得を自分で計算するには?

先ほども解説した通り、

給与所得の金額=給与収入―給与所得控除の金額

です。給与収入・給与所得ともに源泉徴収票に記載されているため、源泉徴収票が手元にある方は簡単に確認することができます。

また、確定申告書を手書きせず「確定申告書作成コーナー」でオンライン作成する場合、給与収入の金額を入力すれば給与所得控除の金額、給与所得の金額は自動で計算されるため自分で計算する必要はありません。

(3)源泉徴収票が2枚以上ある時・2箇所以上で給与所得を得ている時の確定申告はどうなる?

転職をした方や、ダブルワークをしている方など、複数の源泉徴収票が手元にあるという方もいるかもしれません。2枚以上の源泉徴収票がある場合、全ての源泉徴収票に記載されている金額を合計して確定申告を行わなければなりません。

前職の勤務先から源泉徴収票をもらっていないという方は、確定申告前に前職の勤務先に連絡をして源泉徴収票を発行してもらいましょう。どうしても前職から源泉徴収票を発行してもらえないという方は税務署に相談することをおすすめします。

3.確定申告書での給与所得の書き方

(1)給与所得の申告に使用する書類

2022年までは、確定申告書には「確定申告書A」と「確定申告書B」の二種類がありました。確定申告書Aは確定申告書Bと比べて簡素化された書式になっており、会社員やバイトの方などは主に確定申告書Aを使うことが多かったのですが、2023年の確定申告からは確定申告書Aは廃止となりました。

2023年以降の確定申告では、確定申告書Bをもとにした確定申告書が用いられています。

といっても、給与収入に関する記入事項は確定申告書Bの書き方もAと全く同じでしたので書き方が大きく変わるわけではありません。

(2)確定申告書第一表の書き方

確定申告書は「第一表」と「第二表」がセットになっています。

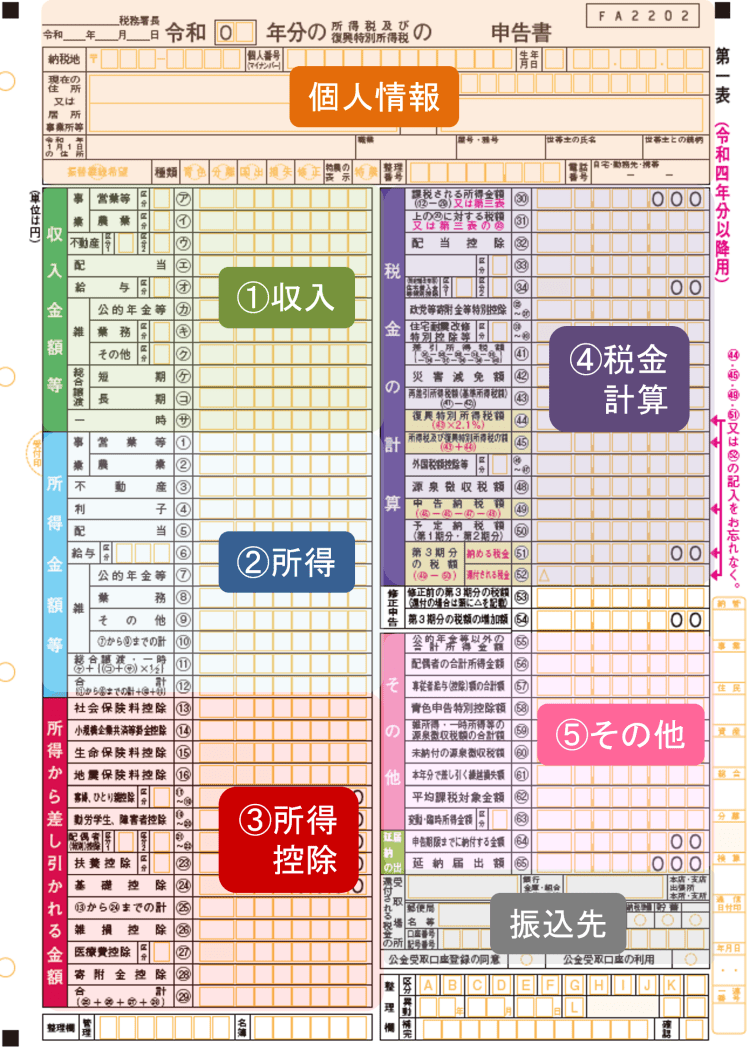

第一表はこのような書式です。

第一表には下記の内容を記入していきます。

- ①「収入金額等」の記入欄……前年の収入を書く(必須)

- ②「所得金額等」の記入欄……前年の所得(収入から経費を引いた金額)を書く(必須)

- ③「所得から差し引かれる金額」の記入欄……利用する控除の金額を書く

- ④「税金の計算」の記入欄……所得と控除の金額から納税額・還付額を計算する(必須)

- ⑤「その他」の記入欄……配偶者の所得(配偶者控除を受ける場合)等を書く

それでは、給与収入がある場合にそれぞれのエリアをどのように記入するのか確認していきましょう。

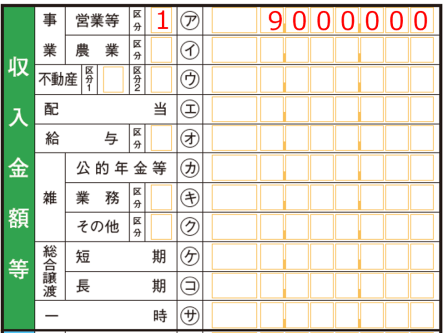

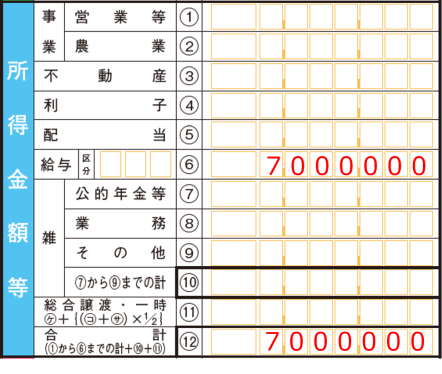

①「収入金額等」エリア

タイトル通り、前年の収入金額について記入するエリアです。

給与収入については「給与」欄に、源泉徴収票の「支払金額」欄の金額を記入します。2か所以上から給与収入がある方は、すべての勤務先の給与収入の合計額を記入します。

「区分」欄は「所得金額調整控除」の対象となる方のみが記入する欄です。対象となる方は以下の通り記入してください。

- 給与収入が年間850万円を超え、配偶者もしくは扶養親族に特別障害者がいる人、または23歳未満の扶養親族がいる人

……区分欄に「1」と記入 - 給与所得と公的年金等の雑所得がある人で、その合計の所得金額が10万円を超える人

……区分欄に「2」と記入 - 上記1、2の両方に該当する人

……区分欄に「3」と記入

給与収入以外にも年金や株の配当金、副業収入などなど、収入があった方は下記の欄などに記入しましょう。

- 年金の収入があった方……「雑」の「公的年金等」欄

- 副業収入があった方……「雑」の「その他」欄

- 株の配当金を受け取った方……「配当」欄

など

②「所得金額等」エリア

収入から経費などを抜いた「所得」を記入するエリアです。

給料については「⑥給与」欄に、源泉徴収票の「給与所得控除後の金額」欄の金額を記入します。2か所以上から給与収入がある方は、すべての源泉徴収票の「給与所得控除後の金額」欄の合計額を記入します。

「区分」欄は「特定支出控除」を受ける方のみが記入する欄です。記入する番号は「給与所得者の特定支出に関する明細書」に記載されている番号となります。

給料以外にも収入があった方は経費を抜いた金額を記載し、合計欄に所得の合計額を記入しましょう。

源泉徴収票からの給与収入と給与所得の書き方をまとめると、このようになります。

③「所得から差し引かれる金額」エリア、④「税金の計算」エリア

その他の欄については、こちらの記事で詳しく解説しています。

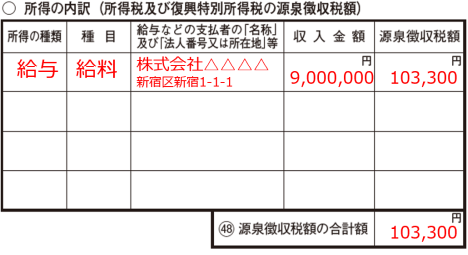

(3)確定申告書第二表の書き方

第二表には第一表に記入した項目について、より詳しい情報を記入します。給与収入については下記の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」エリアに記載が必要です。

それぞれの欄に以下の通り記入します。複数の勤務先から給与を受け取っている方は勤務先ごとに記入してください。

- 所得の種類……「給与」と記入

- 種目……「給料」と記入

- 給与などの支払者の名称・所在地等……勤務先の会社名・住所を記入

- 収入金額……給与収入の金額を記入

- 源泉徴収税額……給与から天引きされた源泉所得税の金額を記入

- 源泉徴収税額の合計額……すべての勤務先から天引きされた源泉所得税の合計額を記入

副業の収入や年金収入がある方も同様にこのエリアに記入しましょう。

他の欄の記入方法はこちらで解説しています。

4.給与所得の確定申告書をPC・スマホで作成する方法

確定申告書はPC・スマホを使ってオンラインで作成することも可能です。

国税庁HPの「確定申告書作成コーナー」にアクセスし、表示される質問に答えていけば申告書が完成します。確定申告書作成コーナーでは、入力した収入金額などをもとに控除額や税額を自動で計算してくれるため、ミスもしにくくおすすめです。

確定申告書作成コーナーへのアクセス方法

確定申告書作成コーナーや例年1月ごろにアップされます。1月以降に「令和X年 確定申告特集※」と検索し、広告を除いて一番上出てくる国税庁のHPにアクセスします。

確定申告特集ページにアクセス出来たら、少し下にスクロールし、「確定申告書等の作成」(下図左下の赤枠部分)をクリック/タップします。

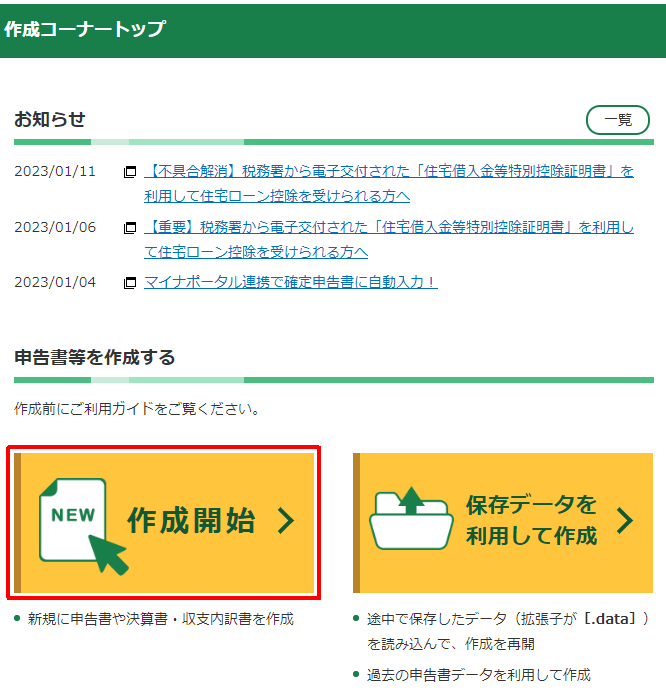

これで確定申告書作成コーナーにアクセスできるので、「作成開始」を選んで確定申告書の作成を始めます。

給与所得についての確定申告の方法

確定申告書作成コーナーで「作成開始」を選ぶといくつか質問が出てくるので順に答えていきましょう。

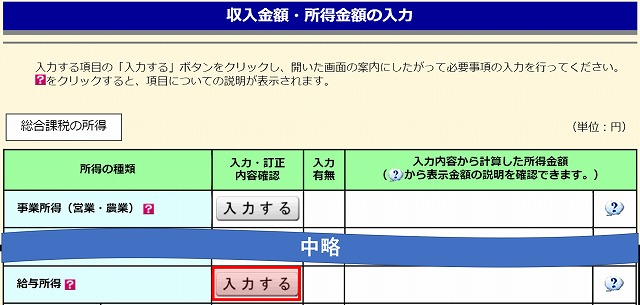

給与所得については「所得の入力」画面で「給与所得」欄の「入力する」ボタンをクリックし、源泉徴収票の内容を転記します。

「所得の入力」画面(PC)

「所得の入力」画面(PC)

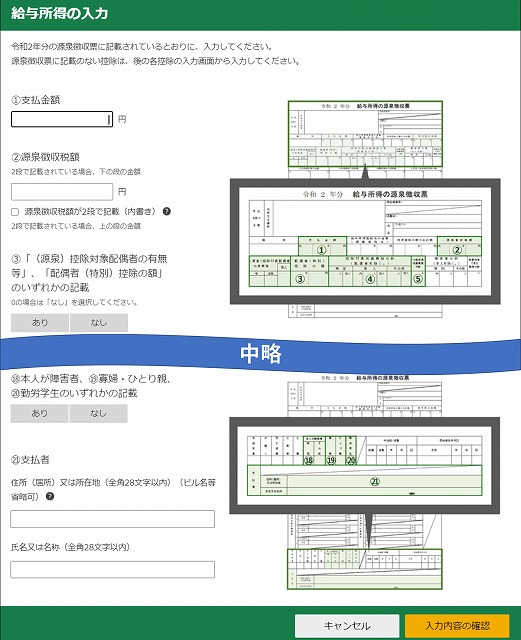

給与収入の入力画面(PC)。ガイドラインに従って源泉徴収票の内容を転記していきます

給与収入の入力画面(PC)。ガイドラインに従って源泉徴収票の内容を転記していきます

確定申告書をオンラインで提出する(e-Tax)

確定申告書作成コーナーで作成した申告書は印刷して提出することも、e-Taxでオンライン提出することも可能です。

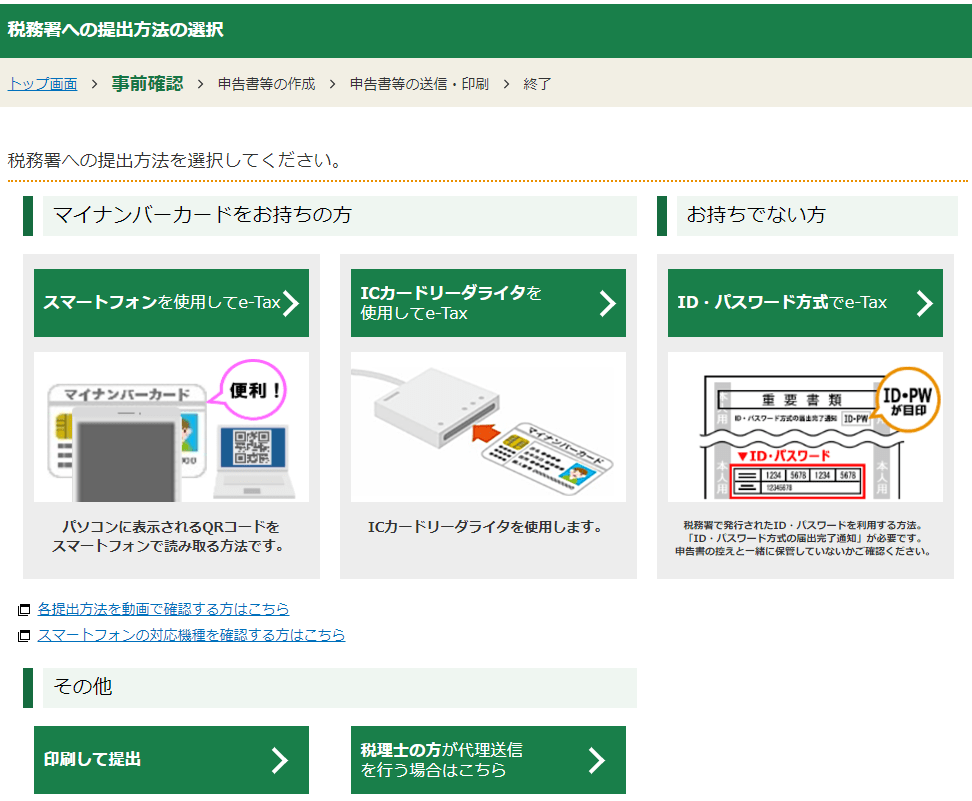

申告書の作成開始時にこのような画面が出てきます。

マイナンバーカードを持っている場合

マイナンバーカードと以下のいずれかをお持ちの場合は、マイナンバーカードを利用して提出ができます。「スマートフォン」または「ICカードリーダライタ」を選びます。

- パソコン&マイナンバーカードの読み取りに対応したカードリーダー

- マイナポータルAP(アプリ)に対応しているスマホ

マイナンバーカードを持っていない場合

ID・パスワード方式を選びます。ID・パスワード方式を利用するには一度税務署に出向いてIDとパスワードを取得する必要があります。

いずれの方法を利用する場合も初めてe-Taxを利用する際は利用者の情報を登録する必要があります。詳しくは下記の記事をご覧ください。

印刷して提出

マイナンバーカードも持っておらず、ID・パスワードがなくても、「印刷して提出」を選ぶと、とりあえず、オンライン上で申告書を作成することができます。ただし、オンラインで提出はできませんので、作成した申告書をダウンロードし印刷して税務署に提出します。

給与所得の確定申告に関するよくある質問

業務委託の報酬は確定申告で「給与所得」として申告していい?

業務委託の報酬は給与所得には該当しません。業務委託報酬は、規模や副業として行っているかどうかによって「事業所得」か「雑所得」のいずれかの所得で確定申告を行います。

給与所得となる収入と、事業所得または雑所得となる収入はおおむね次のように分けられます。

- 給与収入……正社員・派遣社員・公務員・パート・アルバイトが受け取る収入

- 給与収入ではない……ウーバーイーツ配達員、YouTuber、フリーランス、業務委託契約者などが受け取る報酬

最も分かりやすい判定方法は、勤務先から源泉徴収票が発行されているかどうかです。源泉徴収票が発行されていればほぼ間違いなく給与収入に該当します。

業務委託報酬やフリーランス報酬には源泉徴収票は発行されず、代わりに「支払調書」という書類が業務委託先から発行されます。

確定申告の時、給与所得と事業所得で迷うケースではどうすればいい?

実質的にその会社の従業員のような形で働いていても、受け取っている報酬は給与収入ではなく業務委託報酬だったというケースも考えられます。

よくあるのが建設業の一人親方や、美容師、マッサージ師などです。完全歩合制の営業職なども給与ではなく業務委託契約となる場合があります。このようなケースでは、店舗や会社内で働いていても、実質的には一人ひとりが独立した個人事業主となっています。

こういった場合は契約時に勤務先から説明があるものと思われますが、もし自分がどちらの所得に該当するか分からないという方は勤務先の担当者に確認を取るようにしましょう。