メルカリ・ラクマ・ヤフオクの利益は確定申告が必要?

メルカリ・ラクマ・ヤフオク等のフリマで利益が出たら、確定申告が必要になるのでしょうか。

個人的な売買では確定申告が不要なケースも多いですが、確定申告で税金を納めなければいけないケースもあるので注意が必要です。

目次

1.フリマでの生活用物品の販売は確定申告が不要

個人のユーザーがメルカリ・ラクマ・ヤフオク等のフリマで販売するものは、洋服や書籍など生活用物品(生活で通常利用する品物、正確には「生活用動産」)が多いと思います。生活用物品を売って利益を得ても、「所得税が課されない譲渡所得」なので、原則、課税されません。

つまり、生活に利用している物を売って利益を得ても、税金を支払う必要はなく、確定申告も不要です。ただ、営利目的では、課税されることがあります。

(1)確定申告が不要な場合/必要な場合

確定申告が不要な場合と必要な場合を、箇条書きで紹介します。

確定申告が不要な場合

- 非営利目的で生活用物品を売却したとき

- 給与所得者(サラリーマンなど)が、フリマ販売で20万円以下の所得を得た場合

- 非給与所得者(フリーランス・個人事業主、専業主婦など)が、フリマ販売で48万円以下の所得を得た場合

確定申告が必要な場合

- 1個当たり30万円を超える貴金属、宝石、書画骨董など、生活用物品でないものを売却したとき

- 営利目的で、継続的・反復的に生活用物品を売却したとき

- 給与所得者(サラリーマンなど)が、フリマ販売で20万円超の所得を得た場合

- 非給与所得者(フリーランス・個人事業主、専業主婦など)が、フリマ販売で48万円超の所得を得た場合

この基準は「大まかなルール」です。確定申告の要否については、後で詳しく解説します。

(2)売上額ではなく利益(所得)で判断

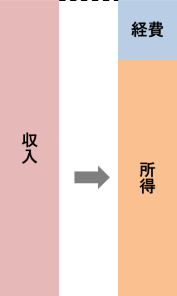

確定申告や税金の仕組みを理解するには、「売上額」「収入」「利益」「所得」の違いを知っておく必要があります。

「売上額」と「収入」は、ほぼ同じものと考えてください。「利益」と「所得」も、ほぼ同じものです。

売上額(収入)は、モノやサービスを売ったときに得るお金です。売却価格と同じ額になります。

所得(利益)は、売上額から経費を差し引いた額です。

これらの関係は、通常、次の計算式で表せます。

メルカリ等での販売の確定申告の要否は「所得」の金額で判断されます。

つまり、フリマの販売で高額の収入を得ても経費の額が大きくなると所得の額は小さくなり、確定申告が不要になるかもしれません。

続いて、経費について解説します。

(3)経費とは「取得費+譲渡費用」の額

メルカリ等のフリマ販売における「経費」とは、「取得費」と「譲渡費用」を足した金額になります。

取得費とは、メルカリ等で販売する物品を購入したときの代金です。配送料や手数料を別途支払っていれば、それらの料金も含みます。

譲渡費用は、メルカリ等で販売するためにかかった費用で、配送料や梱包資材費などが該当します。

先ほどの式に「経費=取得費+譲渡費用」を組み込むと、このようになります。

例えば、1万円で買った服を、メルカリで3,000円で売った場合、所得はマイナスの金額になります。所得がマイナスになると、税金は課せられません。

2.確定申告が必要になる場合

メルカリ・ヤフオク・ラクマ等で中古の服や中古の雑貨を売って、お小遣い程度を稼いでいる人のほとんどは、確定申告をする必要がありません。

ただし、利益目的で多額のお金を得ているヘビーユーザーは、確定申告が必要になるケースがあります。確定申告が必要になるのは下記のような場合です。

- 生活用物品ではないものを販売している

- 利益を目的としている

- 給与所得者(サラリーマンなど)で20万円を超える利益がある

- 非給与所得者(個人事業主、専業主婦など)で48万円を超える利益がある

いずれも重要なので、ひとつずつ解説します。

(1)生活用物品ではないものの販売

所得税法上、生活用物品(生活に通常必要な品物)を売って得た所得には、課税されません。

逆に、「生活用物品ではない」ものを売ったときは、課税されます。生活用物品でないものとは、1個30万円超の貴金属、宝石、書画骨董などのことです。プレミア切手など高額なコレクター品も該当すると考えられます。

所得税では、所得は10種類に分類されるのですが、生活用物品でないものを売却して得られる利益は「譲渡所得」に該当します。

譲渡所得は、次の計算式で算出します

- 短期譲渡とは、譲渡(フリマで販売)するまでの保有期間が5年以下

- 長期譲渡とは、譲渡するまでの期間が5年超

のことをいいます。

正確には、譲渡した年の1月1日時点での保有期間が5年以下か5年超で判断します。

そして、「短期譲渡所得+長期譲渡所得×1/2」が50万円(特別控除)を超えるとき、課税されます。

- 短期譲渡所得の計算式

・短期譲渡所得=短期譲渡の品の販売額(収入)-(取得費+譲渡費用) - 長期譲渡所得の計算式

・長期譲渡所得=長期譲渡の品の販売額(収入)-(取得費+譲渡費用)

(2)利益を目的としている

個人が行っている生活用物品のメルカリ等のフリマ販売でも、それが営利目的の場合は、課税されます。

営利目的とは、利益を目的とした行為のことです。営利目的かどうかは、継続的・反復的かどうかで判断されます。

営利目的の所得は、「事業所得」に該当する場合と、「雑所得」に該当する場合があります。

(1)メルカリ等のフリマ販売で生計を立てている場合

メルカリ等のフリマ販売で生計を立てている場合は、その所得は「事業所得」になります。

正確には、事業的規模かどうかという判断基準になりますが、生計を立てている場合は事業的規模と判断されます。

事業所得の額は、譲渡所得と同じように、収入(売上額)から取得費などを差し引いた額になります。

事業所得で損失が出た場合、つまり赤字の場合には、給与所得など他の所得の利益と相殺することができます。

事業所得では、確定申告を青色申告でする場合は、特別に最大65万円の控除があります。青色申告と白色申告の違いは、経理処理の違いになります。

(2)副業や趣味程度でメルカリ等のフリマ販売している場合

副業や趣味程度で販売しているだけで、メルカリ等のフリマ販売で生計を立てていない場合は、その所得は「雑所得」になります。

雑所得の額も、譲渡所得同様に、収入(売上額)から取得費などを差し引いた額になります。

雑所得には特別な控除はありません。また、雑所得で損失が出ても(赤字でも)、給与所得など他の所得の利益と相殺することはできません。

(3)「事業所得」「雑所得」のどちら?

「事業所得」と「雑所得」を簡単にまとめると、次のような性質があります。

- 事業所得:最大65万円の特別控除あり、損失を他の所得と相殺できる

- 雑所得 :特別控除なし、損失を他の所得と相殺できない

当然、事業所得のほうが有利であり、節税効果が大きく変わってきます。ただ、自分で勝手にどちらかを選ぶことはできません。

事業で生計を立てている場合は事業所得となり、生計を立てていない場合は雑所得になります。その他、営利性、有償性、独立性、継続性、反復性があり、さらに社会的地位の確立が認められている仕事で得た所得であれば、事業所得になります。

この基準は一般の人ではわかりづらいため、自身のフリマ販売の所得が、事業所得になるのか雑所得になるのか迷ったら、税務署に相談したほうがよいでしょう。

事業所得にしたほうが節税効果が大きいのですが、もし事業所得として確定申告を行い、あとで税務署から「それは雑所得である」と指摘されたら、修正申告が必要になるうえ、ペナルティもとられるからです。

ただ、一般の給与所得者のフリマユーザーは、雑所得になるケースがほとんどだと思います。

(3)サラリーマンは20万円超、個人事業主は48万円超の利益がある

上記の「事業所得」「雑所得」について、それぞれ単体で課税されるわけではありません。

給与所得などの他の所得の金額と合計して総所得金額を求めます。その、総所得金額が少なければ、所得税はかかりません。

所得税が発生するのは、以下の場合です。

- サラリーマン(会社員等)は給与所得以外に20万円を超える所得がある場合

- 個人事業主は48万円を超える所得がある場合

それぞれ該当する場合には、確定申告が必要になります。

3.確定申告不要でも住民税の申告が必要

確定申告が不要な場合でも「住民税の申告」が必要になる場合があります。

サラリーマンなど給与所得者がメルカリ等のフリマ販売で所得が発生した場合、その所得が20万円以下であれば確定申告は不要ですが、原則、住民税の申告が必要になります。

確定申告をすると、その情報が、お住いの市区町村にも通知されますので、住民税も自動的に処理されます。ただ、確定申告をしないと通知されませんので、通常、市区町村に自分で住民税の申告をする必要があります。

住んでいる市区町村の役場に「住民税の申告が必要かどうか」確認したほうがよいでしょう。

まとめ

メルカリ・ヤフオク・ラクマ等のフリマ販売を趣味程度や小遣い稼ぎ程度で楽しんでいる人は、原則、課税されません。つまり、確定申告は必要ありません。

しかし、利益目的でフリマ販売を行い多額の収入を得た場合、一定金額に達すると確定申告が必要になります。確定申告の要否をしっかり確認することをおすすめします。

よくある質問

フリマの利益で確定申告が不要なケースは?

次のケースでは確定申告は不要です。

- 非営利目的で生活用物品を売却したとき

- 給与所得者(サラリーマンなど)が、フリマ販売で20万円以下の所得を得た場合

- 非給与所得者(個人事業主、専業主婦など)が、フリマ販売で48万円以下の所得を得た場合

詳しくは、こちらをご覧ください。

フリマの利益で確定申告が必要なケースは?

次のケースでは確定申告が必要です。

- 1個当たり30万円を超える貴金属、宝石、書画骨董など、生活用物品でないものを売却したとき

- 営利目的で、継続的・反復的に生活用物品を売却したとき

- 給与所得者(サラリーマンなど)が、フリマ販売で20万円超の所得を得た場合

- 非給与所得者(個人事業主、専業主婦など)が、フリマ販売で48万円超の所得を得た場合

詳しくは、こちらをご覧ください。